Зачем нужен депозитарий на фондовом рынке?

Многие из нас часто сталкивались с термином «депозитарий», но верно ли мы понимаем, что это такое на самом деле? Место для хранения ценностей? Хранилище с сейфами, в котором лежат ценные бумаги? Иногда даже банковские сотрудники ошибаются, называя депозитарием комнату с металлическими ящиками для хранения ценностей в ячейках.

В правовом поле термин «депозитарий» означает компанию, оказывающую своим клиентам услуги по учету и переходу прав на ценные бумаг, реже — по хранению самих сертификатов ценных бумаг.

Простыми словами — депозитарий может подтвердить, что именно вы владеете данными ценными бумагами, или удостоверить факт проведения операции с ценными бумагами. Учетная функция депозитария ценных бумаг схожа с учетной функцией банков, которые учитывают на своих счетах и проводят операции с безналичными денежными средствами.

Чтобы лучше разобраться, зачем нужны депозитарии, давайте познакомимся с учетной инфраструктурой фондового рынка.

Кто такой эмитент?

Эмитент — организация, выпустившая ценные бумаги. Термин «эмитент» непосредственно связан с «эмиссией», что означает выпуск стандартизированных эмиссионных ценных бумаг, которые имеют одинаковый набор характеристик (единый набор прав, номинал и иные параметры). Таким обзором, в случае выпуска эмиссионных ценных бумаг эмитенту необходимо вести их учет — сколько всего ценных бумаг и кому они принадлежат — чтобы иметь возможность выплатить владельцам доход, провести голосование или осуществить иные корпоративные действия. У крупных компаний может быть много владельцев, и ведение реестра ценных бумаг передается специализированной компании — регистратору или реестродержателю.

Регистратор на бирже, кто это?

Функции регистраторов на рынке ценных бумаг схожа с функциями депозитариев — они также учитывают права на ценные бумаги и проводят с ними операции. Но специализируются реестродержатели на обслуживании эмитентов, а не депонентов. Эмитент платит регистратору за качественное ведение реестра владельцев ценных бумаг. Каждая смена прав собственности на ценные бумаги эмитента имеет своё отражение в реестре владельцев ценных бумаг: ценные бумаги списываются со счёта одного лица и зачисляются на счёт другого лица. Для этого каждому владельцу нужно было бы открыть лицевой счёт в реестродержателе, определённом эмитентом. Но на практике это крайне проблематично, особенно в случае с публичными эмитентами, ценные бумаги которых торгуются на биржах, а смена собственников происходит ежедневно. Упростить жизнь владельцам ценных бумаг призван депозитарий.

Пример реестра владельцев ценных бумаг

| Реестр лиц | Количество акций (в шт.) | Доля (в %) |

| Иванов Петр Игоревич | 52 | 16% |

| ООО «Зебра и Ко» | 34 | 11% |

| Петров Иннокентий Иванович | 74 | 23% |

| ООО «Депозитарий Улыбка» — номинальный держатель | 157 | 50% |

Кто такой депозитарий?

Для перерегистрации прав на ценные бумаги необязательно открывать счёт в реестродержателе, в котором обслуживается эмитент. Можно открыть счёт в депозитарии, а уже он откроет необходимые счета в реестродержателях. Таким образом, вам не придется, имея в портфеле 10 разных бумаг, открывать в 10 регистраторах лицевые счета, достаточно одного счёта депо в депозитарии. В таком случае депозитарий выступает как номинальный держатель — он сам открывает счёт в реестродержателе на своё имя, указывая, что действует не в собственных интересах, а в интересах своих клиентов-депонентов.

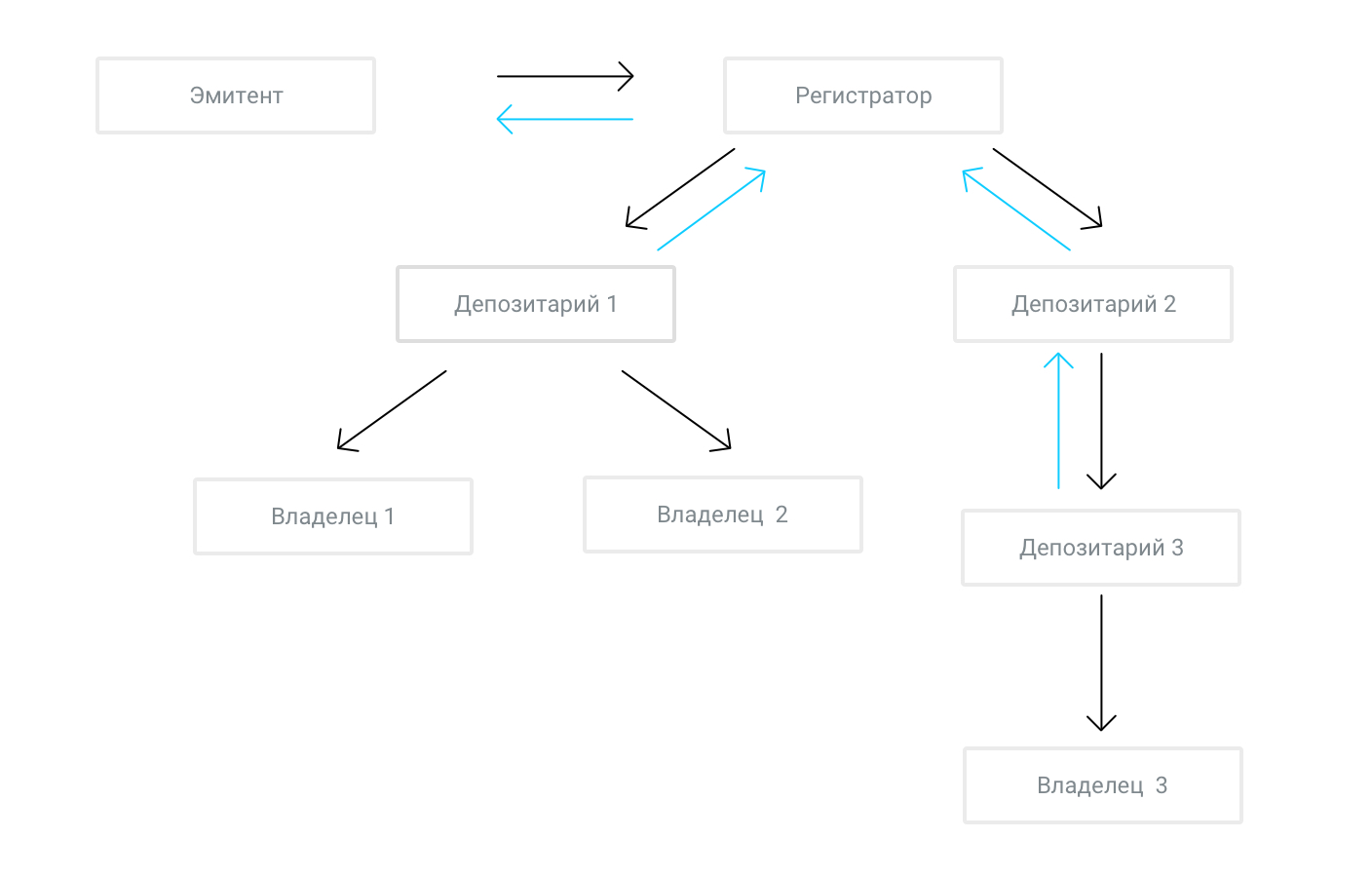

Схема взаимодействия при предоставлении корпоративной информации от эмитента владельцам (черные стрелки) и предоставлении эмитенту информации о владельцах ценных бумаг (голубые стрелки):

Рис. 1. Схема взаимодействия при предоставлении корпоративной информации от эмитента владельцам и предоставлении эмитенту информации о владельцах ценных бумаг

Отмечу, что суммарное количество ценных бумаг, учитываемых на счетах депо в депозитарии, должно равняться сумме ценных бумаг, учитываемых на счёте номинального держателя в вышестоящем депозитарии или регистраторе. Поэтому у реестродержателей и депозитариев есть обязанность проводить ежедневную сверку остатков.

Помимо счёта депо владельца (для учета ценных бумаг в собственности) и счёта депо номинального держателя (для учета ценных бумаг других депозитариев, выступающих в интересах своих клиентов) депозитарии также могут открывать следующие типы счетов:

- счёт депо доверительного управляющего;

- счёт депо иностранного номинального держателя;

- счёт депо иностранного уполномоченного держателя;

- счёт депо депозитарных программ;

- депозитный счёт депо;

- казначейский счёт депо эмитента;

- торговый счёт депо;

- клиринговый счёт депо;

- транзитный счёт депо;

- счёт депо инвестиционного товарищества;

- счёт неустановленных лиц; эмиссионный счёт;

- счёт брокера, предназначенный для учета эмиссионных ценных бумаг при их размещении;

- счёт клиентов номинальных держателей;

- счёт ценных бумаг депонентов;

- обеспечительный счёт ценных бумаг депонентов;

- счёт документарных ценных бумаг.

Не будем останавливаться на целях открытия каждого из этих счетов, скажем только, что для каждого из них предусмотрены определённые случаи и ограничения, поэтому прийти в депозитарий и потребовать открыть вам казначейский счёт депо не получится.

Центральный депозитарий

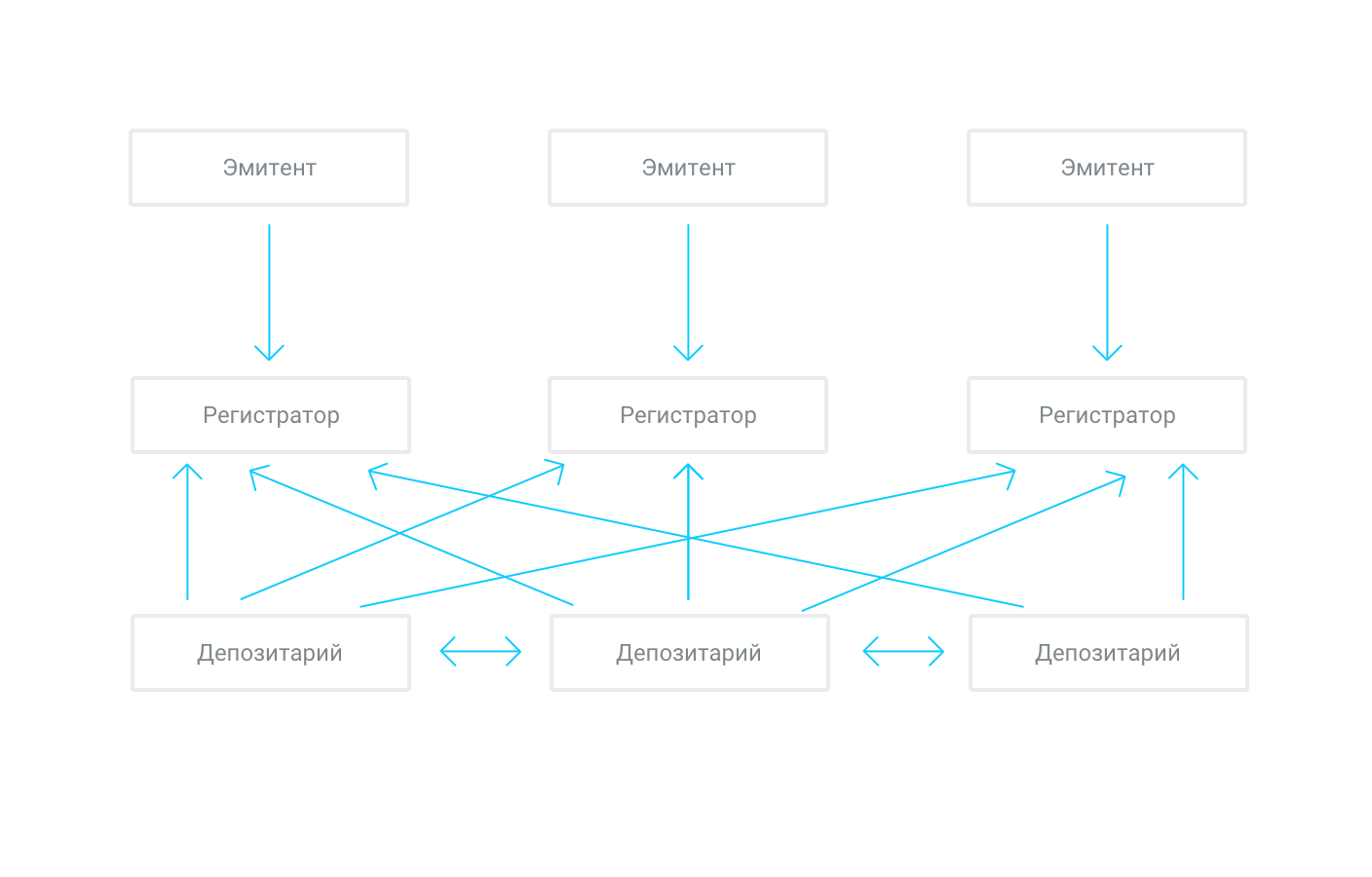

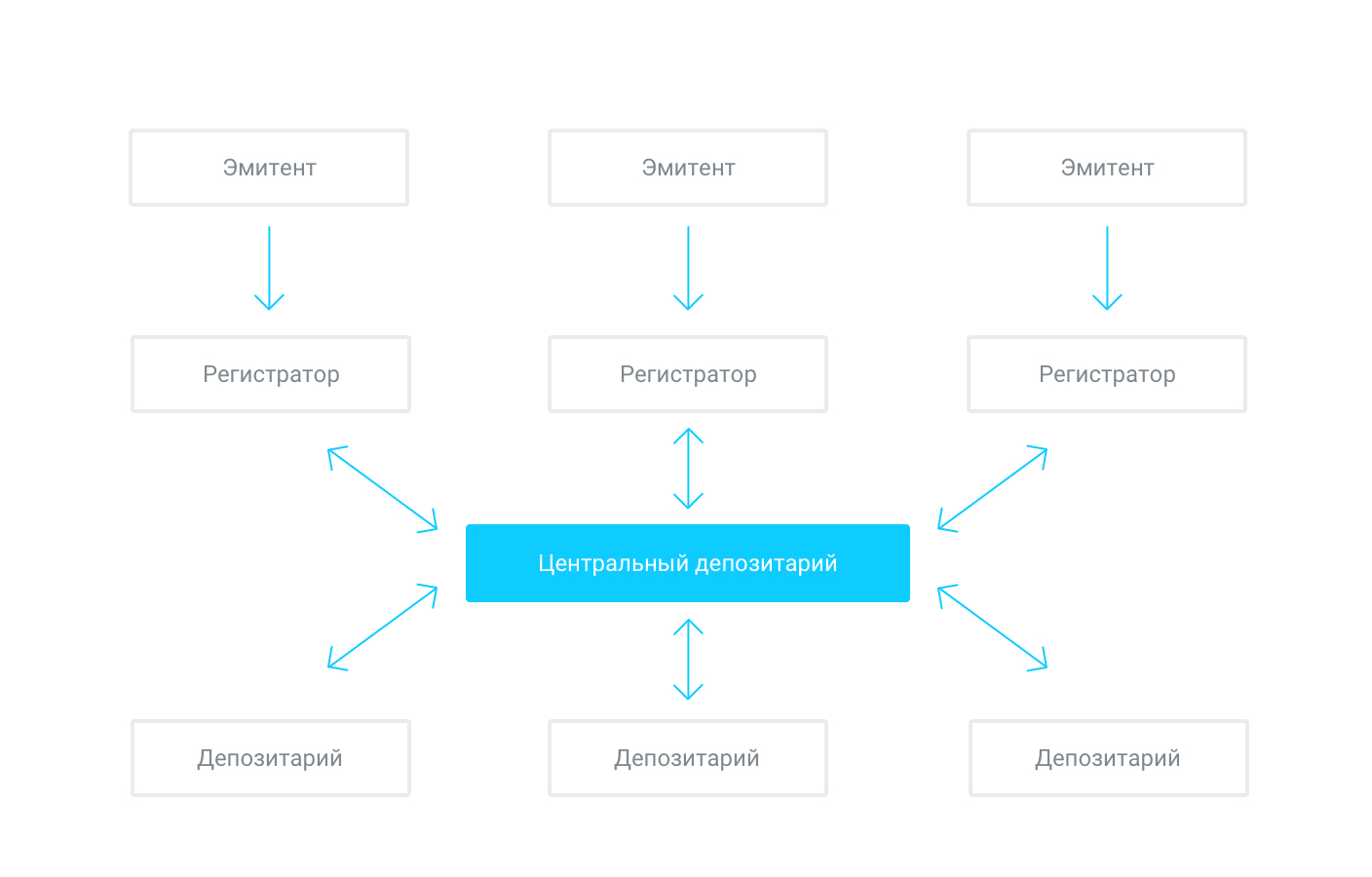

С развитием рынка и увеличением количества публичных эмитентов, бумаги которых торгуются на бирже, появилась необходимость в создании прозрачного инструмента взаимодействия между депозитариями и регистраторами, единого окна для учета прав и обмена корпоративной информацией. Таким единым окном стал центральный депозитарий.

Схема обслуживания ценных бумаг между депозитариями и реестродержателями без центрального депозитария:

Рис. 2. Схема обслуживания ценных бумаг между депозитариями и реестродержателями без центрального депозитария

Схема обслуживания ценных бумаг с участием центрального депозитария:

В России функции центрального депозитария выполняется Национальный расчётный депозитарий . На счетах в НРД учитываются ценные бумаги на общую стоимость более 41 триллиона рублей, а количество обслуживаемых выпусков ценных бумаг превышает 15 тысяч.

По состоянию на 31.01.2018. Источник

Международные расчётные центры

За рубежом функции депозитариев выполняют кастодианы (custodian — от англ. «хранитель»). Крупнейшими мировыми расчётно-депозитарными центрами являются Euroclear Bank и Clearstream Banking . Как вы видите из названия, они также являются банками и представляют своим клиентам не только депозитарные услуги по учету и проведению операций с ценными бумагами, но и обеспечивают расчёты в различный мировых валютах.

НРД и ряд других крупных российских депозитариев имеют счета в Euroclear и Clearstream, что дает вам возможность совершать сделки с ценными бумагами иностранных эмитентов и быть уверенным в сохранности ваших ценных бумаг.

Где хранятся ваши акции и облигации: задачи депозитария

Депозитарий − это фин. фирма, которая получила лицензию ЦБ, в ней сохраняются записи о владельцах ценных бумаг. В данной статье мы поговорим об акциях и облигациях, которые выпускаются в электронном виде. Частные депозитарии передают данные о новых пользователях в центральный депозитарий. На территории РФ эту функцию выполняет Национальный расчетный депозитарий (НРД). Остановимся на том, где хранятся купленные акции, какие функции депозитария, что происходим с бумагами, если фирма лишается лицензии. Безусловно, не будет лишним пройтись на комиссионных издержках депозитария и нюансах выбора брокерской компании.

Депозитарий − это…

Чтобы приступить к торговле на биржевой площадке, потребуется открыть брокерский счет у компании, параллельно открывается депозитарный счет. На счет брокера клиент переводит деньги, для приобретения активов, на депозитарном, как раз бумаги приобретенные клиентом хранятся.

Депозитарий представляет собой организацию, с лицензией от ЦБ на хранение бумаг, оказание других услуг в данной отрасли. На территории РФ брокерская компания может получить помимо брокерского сертификата, депозитарный документ, чтобы открыть личный депозитарий. Когда речь касается крупных фин. групп и брокерских фирм, которые в них включены, у данных дилинговых центров будет личный депозитарии. Например, Сбербанк, БКС, Финам. Когда компания не крупная, можно не подавать документы на получение лицензии о депозитарной деятельности, в таком случае предстоит отыскать частного депозитария.

Нужно отметить, что на данный момент акции представлены в процессе торговли в бездокументарном виде. Проще говоря, это электронная запись, которая ведется в депозитарии.

Нюансы хранения активов

Депозитарий − это банк с базой данных, поскольку именно эта организация знает какими активами владеют его клиенты. Когда покупается актив, депозитарий это фиксирует. Поскольку на рынке большое количество частных депозитариев, есть высшее стоящий орган, который известен как Национальный расчетный депозитарий (НРД). Он принадлежит Мосбирже. Функции центрального депозитария − координация и контроль функционирования частных депозитариев.

Как осуществляется процесс продажи/покупки на биржевой площадке?

Через брокера клиент оставляет заявку. Компания создает заявку на биржевой площадке, биржа ее одобряет, завершая сделку. Затем после окончания торговой сессии все сделки, которые прошли на бирже за день, проверяются Клиринговым национальным центром. Если все отлично, передается информация относительно обновленных владельцев активов в НРД. Осуществляется фиксация, и повторно брокерским компаниям рассылает оповещения о существующей ситуации на рынке. Схема более сложная, важно понять участникам, что ими было куплено, депозитарий записал это себе.

Депозитарий − это своего рода соединяющий элемент между двумя участниками процесса: пользователем акций и компанией, которая выпустила данную акцию. Фирме неизвестно, кто выступает владельцем бумаги. Когда организации требуется провести транзакцию с акционерами, например, начислить дивиденды, запустить байбек или собрать акционеров, она через компанию реестр держателя, еще одна фирма посредник, находит коннект с депозитарием. После чего узнает, у кого на руках активы в данный момент.

Дивиденды и купоны

Как осуществляется выплата по данным инструментам? Фирма подает запрос в расчетный депозитарий и спрашивает, какое количество акций разбросано по частным компаниям. НРД дает нужные данные, затем переводится нужная сумма денег. НРД уже распределяет средства по частным депозитарием, которые снимают 13% НДФЛ и перебрасывают на счет брокера, брокер затем пересылает средства по клиентским счетам.

Байбак

Вторая опция депозитария − оказать помощь в проведении байбека. Если управляющие компании предлагают выкупить акционерам акции назад, для проведения данной операции потребуется связаться с депозитарием, и он сообщает фирме о продаже активов. В определенных ситуациях, требуется посетить офис депозитария, и написать заявление. Но большая часть фирм переходит на удаленное обслуживание.

Сбор акционеров

Основные функции депозитария − это также сбор акционеров. В момент, когда фирма намерена спросить мнения пользователя относительно определенного вопроса, его можно выразить тремя методами:

- используя сервис от НРД;

- форма, заполняемая на почте РФ;

- воспользовавшись услугами частного депозитария, с которым работает брокерская компания.

Чаще всего, этот процесс совершается через персональный кабинет, когда это делается через частную компанию, предстоит за это заплатить. Около 1,5 тыс. рублей за услугу, все зависит от организации.

Операции на внебиржевом рынке

Еще один относительно депозитария, он помогает выводить сделки на внебиржевой рынок. Бывает, что присутствует редкая ЦБ, но у пользователя нет перспективы на данный актив, соответственно нет смысла подавать заявку на бирже. Но получилось отыскать человека, который готов приобрести актив. В таком случае можно из одного частного депозитария в другой данные акции перевести, проведя сделку продажи. Это обойдется около 3 тыс. рублей.

Здесь важно подумать и посчитать, действительно ли данная транзакция для вас оправдана. Возможно, она не имеет смысла и вообще невыгодна.

Депозитарные комиссионные издержки

Конечно, депозитарий работает за определенную оплату. Взимается комиссия за услуги, если речь идет о частном тип. Клиент оплачивает данную комиссионную издержку, чаще всего она не выше 200 рублей за год. Возможно, выставлен прайс в виде одной десяток от среднегодовой цены портфеля. Учтите, что оплата может взиматься каждый день, месяц или в виде процента от портфеля. Все это зависит от компании, важно уточнять эти нюансы сотрудничества.

Когда на балансе присутствует большая сумма или немалое количество ценных бумаг, тогда комиссию депозитарий может отметить. Поскольку фирме выгодно чтобы клиент хранил большое количество активов.

Есть фирмы, которые проводят акции для привлечения клиентов. Как пример, Сбербанк в прошлом году отменил комиссионную издержку за депозитарное обслуживание. Но, важно учитывать, что тарифы выставленные данным брокером далеко не самые оптимальные, поэтому нет ничего странного в том, что комиссия была отменена для привлечения новых клиентов.

Заем денег и активов

Существует в сфере брокерской деятельности такое понятие как «заем денег и ценных бумаг». Речь идет о подписании договора об обслуживании у брокера, и чаще всего по умолчанию клиент разрешает компании и депозитарию использовать средства, активы на балансе, и даже предоставлять их в долг другим фирмам. Другими организациями могут быть банковские компании, другие брокерские фирмы и т.д. В данном методе нет ничего странного, поскольку весь процесс, осуществляется как в банке. Клиент ложит деньги на депозит, после банк приступает к применению этих средств, чтобы обеспечить себе минимальный профит. Идентичная ситуация происходит у брокера. Только ключевым отличием является то, что в банке нельзя это ни как запретить, а вот у брокера, при желании клиент может составить заявление, и указать, что запрещает совершать такого рода операции. Связывая это с надежностью, и сохранностью личных средств.

Учтите, что когда клиент отказывается предоставить средства взаймы, тогда чаще всего изменяются условия торговли, они становятся менее выгодными. Компания может повысить комиссию как вариант. Есть компании, которые в такой ситуации запрещают применение кредитного плеча.

Банкротство брокерской компании

Присутствует ли риск, что активы пользователя будут украдены из депозитария? Изначально нужно отметить, депозитарий − это один из профессиональных участников на рынке ЦБ, и его функционирование пребывает под контролем Центрального банка РФ, до момента пока у него присутствует лицензия.

Более того, согласно законодательной базе у депозитария штаб минимум из пяти сотрудников, которые получили специальный документ от Центрального банка, требуются также собственные средства до 15 млн. рублей на старте. Чем больше активов храниться на балансе депозитария, тем выше требования для их резервирования.

Если ЦБ аннулирует лицензию у брокерской компании, параллельно с этим перестают предоставлять услуги депозитарий, здесь прописывается четкий алгоритм действий.

- Брокер обязуется за месяц известить клиентов относительно лицензии. Как вариант публикация сообщения на официальном сайте.

- Сообщение должно включать в себя данные относительно срока, который прописан Центробанком для смены клиентами брокерской компании, соответственно это тянет за собой смену депозитария. Поэтому важно время от времени посещать официальный сайт брокера.

Чаще всего завершение лицензии брокера и его депозитария − это не прямая угроза для активов пользователей. В большинстве случаев изменится просто депозитарий и брокерская компания. Но, как показывает практика на рынке РФ, все же встречаются и грустные истории. Как пример, банкротство Энергокапитал, Юниаструм, МФЦ, в этих случаях клиенты потеряли активы, поскольку их вывод осуществлялся через специальные, черные схемы, которые не позволили клиентам даже выбрать более надежную компанию.

Поэтому важно учитывать при выборе брокерской компании:

- с какого года функционирует фирма;

- когда получена лицензия;

- количество активных пользователей;

- входит ли компания в списки лучших;

- важно изучать активы в обороте фирмы, поскольку на данный момент идет тренд на консолидацию рынка, это приводит к тому, что выживают исключительно базовые и государственные участники на рынке. Есть шансы на выживание у инвесторов близких к государственным. Поскольку Центробанк приходит на помощь при возникновении проблемы.

Как заменить брокерскую компанию?

Следующий не менее востребованный вопрос − как изменить брокера и можно ли это сделать?

Да, это выполнить реально. Если фирма, с которой вы сотрудничаете в данный момент вам не по душе, ее можно заметить. Но, в случае если куплены ценные бумаги нужно будет заменить и депозитария. И что самое главное эта услуга платная. Предстоит оплатить бывшему депозитарию определенную сумму, и тому, куда переводите активы.

Чаще всего действующий депозитарий берет около 400 рублей. Нельзя исключать того фактора что и принимающая сторона, также потребует оплатить комиссионные издержки. Но, учтите, что входящая комиссия выставлена не всеми фирмами, это нужно уточнить. Поэтому, важно всегда уточнять все нюансы сотрудничества, чтобы переезд не оказался для вас чрезмерно дорогим и невыгодным.

Депозитарий – что это такое и как помогает в инвестиционной деятельности

В структуре фондового рынка есть много профессиональных участников. Одни являются посредниками между инвестором и биржей, другие контролируют этот процесс, третьи собирают и хранят обо всех информацию, чтобы никто ничего не забыл и не потерял. Роль и ответственность каждого из них возрастает по мере роста нашего фондового рынка, когда суммы уже исчисляются миллиардами рублей, а клиенты – сотнями тысяч.

В сегодняшней статье узнаем все про депозитарий: что это такое, какие функции выполняет и для чего нужен частному инвестору.

Определение и назначение

Почему популярны такие инструменты, как недвижимость и драгоценные металлы? Причин несколько, но одна из них – это физическое ощущение собственности. Слиток золота и монету можно подержать в руке, пересчитать. Квартира, офис или гараж – вот они, настоящие объекты, у которых есть земля под фундаментом, стены, крыша и конкретный адрес. Мы ощущаем себя собственниками реальных объектов.

Куда сложнее дела обстоят с ценными бумагами. Раньше их тоже можно было подержать в руках. Сейчас, когда мы покупаем активы на фондовом рынке, физически мы их никак не ощущаем. Потому что большинство акций и облигаций перестали выпускать на бумажном носителе. Они имеют бездокументарную (электронную) форму. Для хранения сведений о том, что именно мы владеем той или иной бумагой, были созданы депозитарии.

Под депозитарием понимается электронное хранилище данных, в котором записи о владельце и его ценных бумагах зашифрованы в электронном коде.

При смене собственника изменяется и запись на счетах прежнего и нового владельцев. Все это делается без лишнего бумажного документооборота.

Депозитарий – это профессиональный участник фондового рынка, деятельность которого регулируется законодательством и контролируется Центробанком. Для осуществления депозитарных функций нужна лицензия. Н

а 27 ноября 2019 года (время написания статьи) ею обладают 280 компаний. За последние 3 года их количество уменьшилось почти на 100. Актуальный список можно всегда найти на официальном сайте ЦБ.

И если число депозитарных организаций сократилось, то количество клиентов неуклонно растет. В начале 2017 года их было 1,721 млн человек, в 3-м квартале 2019 года – уже 3,713 млн. Объем активов на хранении тоже впечатляет – 63,5 трлн рублей. Рост за неполные 3 года – 15,9 трлн рублей.

Когда вы заключаете договор с брокером, вам открывают:

- Брокерский счет. На нем хранятся ваши деньги.

- Депозитарный счет или счет депо. Простыми словами это счет, на котором будут храниться все записи о наименовании и количестве активов в вашем портфеле.

Учетная функция депозитария ценных бумаг похожа на учетную функцию банков, которые учитывают на своих счетах и проводят операции с безналичными денежными средствами.

Чтобы удостовериться в том, что ваши активы находятся в депозитарии, достаточно запросить выписку, в которой будут отображены все записи о принадлежащих вам активах.

Начинающие инвесторы часто задают вопрос: “А как такие гиганты, как Газпром, Лукойл или Сбербанк узнают, что именно я владею одной их акцией?” Ответ: “Никак”. Если ценные бумаги компании ликвидные, то сделки купли-продажи происходят на фондовой бирже ежедневно и в большом количестве. Представьте ситуацию, когда после каждой сделки информация о смене владельца поступала бы к эмитенту. Им тогда надо было бы нанимать штат сотрудников для обработки.

Номинальным держателем ценных бумаг является депозитарная организация, которая выступает посредником между настоящим владельцем акции (облигации) и компанией-эмитентом. Когда возникает необходимость передать информацию о конкретном инвесторе (например, включение в реестр для выплаты дивидендов, участие акционера в общем собрании), депозитарий передает необходимые данные эмитенту.

Получается, что депозитарий значительно упрощает работу фондового рынка. А введение электронного документооборота еще удешевляет и ускоряет ее.

Виды и условия сотрудничества

Рассмотрим, какие различают виды депозитариев.

Это небанковская организация, которая отвечает определенным требованиям законодательства. Объем собственных средств должен быть минимум 4 млрд рублей. Ее основные функции – открытие и ведение счетов депо для РФ, субъектов РФ, муниципальных образований, Банка России, профессиональных участников фондового рынка, управляющих компаний.

С развитием рынка, увеличением количества публичных эмитентов и ценных бумаг на бирже появилась необходимость в создании прозрачного инструмента взаимодействия между профессиональными участниками, единого окна для учета прав и обмена корпоративной информацией. Таким единым окном стал центральный депозитарий.

В России это НРД – национальный расчетный депозитарий.

Дополнительно к депозитарной деятельности спецдепозитарий осуществляет контроль за деятельностью управляющих компаний, которые берут средства инвестора в доверительное управление (ПИФы, НПФ, инвестиционные фонды).

Осуществляет учет и хранение бездокументарных ценных бумаг и выступает посредником между эмитентом и инвестором. Это самый массовый вид депозитариев.

Условия сотрудничества:

- Несмотря на то что депозитарная организация является номинальным держателем ценных бумаг, все права собственности на них остаются у настоящего владельца – инвестора.

- Все операции осуществляются по распоряжению депонента (владельца ценных бумаг) на условиях депозитарного договора.

- В случае банкротства или отзыва лицензии на хранящиеся на счетах депо записи об активах не может быть обращено взыскание.

- Депозитарий взимает комиссию за услуги по обслуживанию клиентов и их счетов.

- Обеспечивает выплаты по ценным бумагам, на которые имеет право инвестор (дивиденды, купоны), осуществляет обратный выкуп акций.

- Переводит ценные бумаги вне биржи. Например, при смене брокера бумаги из одной депозитарной организации переводят на счета в другую.

Механизм получения инвестором доходов от владения ценной бумагой выглядит так:

- Компания-эмитент переводит дивиденды (купоны) в центральный депозитарий.

- Тот проверяет право расчетных депозитариев на получение выплат и перечисляет их туда.

- И только теперь происходит разделение дохода между конкретными клиентами.

Таким образом эмитентов освободили от необходимости знать каждого частного акционера в лицо и лично переводить ему положенные деньги.

А если брокер банкрот?

Это популярный вопрос начинающих инвесторов, которые еще не имеют своего брокерского счета, а инвестировать хотят. Да и те, кто уже вкладывает деньги на фондовом рынке, задумываются, что будет с деньгами, акциями и облигациями на счетах в случае банкротства брокера.

К сожалению, у нас нет практики страхования брокерских счетов. Например, в США инвестор застрахован до 500 000 $ (если на счете хранились денежные средства, то до 250 000 $). В Великобритании владелец ценных бумаг защищен на 85 000 фунтов стерлингов. Эти правила распространяются и на зарубежных инвесторов. Если россиянин откроет счет у иностранного брокера, то сможет рассчитывать на компенсацию в случае ухода посредника с рынка.

У нас пока система страхования работает только для банковских вкладов. Брокерские счета и ИИС не застрахованы. Но здесь на помощь приходит сам механизм торговли на фондовом рынке. Счет клиента существует отдельно от счетов самого брокера. А активы инвестора учитываются в депозитарии. Риск что-то потерять более высокий у денежных средств, поэтому не стоит их хранить на брокерском счете, покупайте ценные бумаги. Запись о покупке и ваше право владения зафиксирует депозитарное хранилище данных.

Если брокер обанкротился, то необходимо будет открыть счет у нового брокера. Записи о владении ценными бумагами останутся на счетах депо. Может потребоваться перевести их на счет в другой депозитарий, с которым сотрудничает новый брокер.

И самое главное – сотрудничайте только с крупными брокерскими компаниями из топ-25 на МосБирже. Риск отзыва у них лицензии и потери активов миллионов клиентов сведен к минимуму.

Заключение

Депозитарий является необходимым и очень важным звеном в цепочке “эмитент – инвестор”. Благодаря ему обеспечивается соблюдение прав частных владельцев ценных бумаг и их безопасность. Заключение договора с этой организацией осуществляется онлайн одновременно с открытием брокерского счета. Процедура не сложнее, чем открытие банковского депозита.

А вопрос страхования мы считаем вопросом времени. Тем более что в 2020 году в депутатской среде уже начиналось его обсуждение. Оно касалось страхования ИИС. А что вы думаете по этому поводу? Можно ли доверять деньги брокеру и безопасно торговать на фондовом рынке?

Источник https://journal.open-broker.ru/legal-issues/zachem-nuzhen-depozitarij-na-fondovom-rynke/

Источник https://investfuture.ru/edu/articles/gde-hranjatsja-vashi-aktsii-i-obligatsii-zadachi-depozitarija

Источник https://quasa.io/ru/media/depozitariy-chto-eto-takoe-i-kak-pomogaet-v-investicionnoy-deyatelnosti