Какие карты выпускают коммерческие банки

Белоногова Нарцисса Николаевна Ответственный редактор

Как можно убедиться, все банковские платежные карты чрезвычайно схожи друг с другом с точки зрения выполнения ими своей основной функции. Между тем, очевидно, что кредитная карта открывает для владельца более широкий круг возможностей по сравнению с дебетовой. При выборе между кредитной и дебетовой картами необходимо помнить, что это совершенно разные платежные инструменты. Дебетовая карта обычно подразумевает накопление собственных средств. Если же нужны средства, которых у вас на сегодня нет, удобна кредитная карта. Главное – не увлечься и не начать жить «в кредит».

Пятница, 16 . 12 . 2016

СЕТЕВОЕ ИЗДАНИЕ (САЙТ) ЗАРЕГИСТРИРОВАНО РОСКОМНАДЗОРОМ, СВИДЕТЕЛЬСТВО ЭЛ № ФС77-80505 ОТ 15 МАРТА 2021 Г. ГЛАВНЫЙ РЕДАКТОР — СУНГОРКИН ВЛАДИМИР НИКОЛАЕВИЧ. ШЕФ-РЕДАКТОР САЙТА — НОСОВА ОЛЕСЯ ВЯЧЕСЛАВОВНА.

Все материалы, публикуемые на сайте, создаются с привлечением специалистов предметной области и проходят допечатную проверку силами экспертов и сотрудников редакции. Ознакомиться с нашими экспертами можно здесь .

Банковские карты – виды, применение, выбор

О банковских картах очень многое сказано и написано, однако до сих пор приходится видеть, как клиенты путают дебетовые карты с кредитками, с предубеждением относятся к предоплаченному «пластику» и абсолютно не представляют себе, зачем нужны виртуальные карточки. Наш сегодняшний материал адресован тем, кто хочет раз и навсегда разложить по полочкам виды банковских карт и уяснить, какая из них для чего предназначена.

Банковская карта – что это такое, и в чем суть ее работы

Для того чтобы говорить о видах банковских карт, вначале определимся, что они из себя представляют. Многие держатели «пластика» ошибочно полагают, что карточка и счет в банке – это одно и то же . Отсюда вытекают многие распространенные заблуждения – например, о том, что утеря карты ведет и к потере средств на ней. Однако это совсем не так.

По сути, банковская карта – это всего лишь платежный инструмент. Сама по себе она представляет кусочек пластика, и только «привязка» к имеющемуся у клиента банковскому счету дает возможность с помощью карточки распоряжаться своими деньгами. Разумеется, утеря, блокировка или порча карты никак не влияет на состояние счета (конечно, если она с другими данными не попала в руки к мошенникам, которые могут обналичить ваши деньги).

К одному и тому же счету можно привязать практически любой из существующих видов карт – все зависит только от тарифов и возможностей банка, а также желаний самого клиента. Поэтому поговорим о том, какие виды «пластика» можно выпустить на сегодняшний день, и чем они отличаются друг от друга.

Основные виды банковских карт

Несмотря на кажущееся многообразие банковских карт, которые сегодня предлагают своим клиентам финансовые учреждения, все они имеют в базе схожие характеристики и разновидности. Отличие идет только в тарифах, комиссиях, предлагаемых дополнительных услугах и бонусах – но до того как сравнивать финансовые выгоды от карт разных банков, нужно определиться с видом «пластика», который вам подходит наилучшим образом. Как правило, деление карт можно производить по нескольким параметрам:

- По владельцу средств на счете – дебетовые, кредитные, с овердрафтом, предоплаченные;

- По территории использования – локальные, международные, внутрибанковские, виртуальные;

- По платежной системе – Visa, MasterCard, Золотая корона, American Express и т.д.

- По уровню лояльности к клиенту и объему услуг – электронные, стандартные, золотые, платиновые и т.д.

- По методу хранения данных – чиповые, с магнитной лентой, комбинированные.

Сочетание разных параметров из этого списка и дает тот огромный ассортимент «пластика», который сегодня можно видеть в рекламных предложениях банков. Но именно это изобилие и приводит к растерянности будущих владельцев карт – как же выбрать нужный вид и не ошибиться. Расскажем подробнее о самых популярных категориях банковского «пластика».

Дебетовые карты

Дебетовые карты – это «пластик», привязанный к депозитному текущему счету. Это наиболее распространенный вид банковских карт – все зарплатные, «пенсионные», расчетные карты принадлежат именно к такому роду.

Главная особенность дебетовых карт состоит в том, что клиент имеет право распоряжаться исключительно деньгами, заранее размещенными им самим на банковском счете. Если же эта сумма уже потрачена, с карты снять средства невозможно до следующего пополнения. Перечислим другие характеристики карт с дебетовым лимитом:

- Такая карта может быть «привязана» к зарплатному счету, депозитному счету «до востребования», счету вклада с возможностью частичного снятия средств, счету начисленных процентов;

- Выпустить дебетовую карту можно для подростка от 14 до 18 лет (при согласии родителей); для детей от 6 до 14 лет есть возможность выпустить дополнительную к родительской карту с ограничением сделок по ней. Лица от 18 лет вправе оформлять дебетовые карты самостоятельно.

- Заявление на выпуск дебетовой карты рассматривается в максимально короткие сроки (несколько минут), так как не требует дополнительных разрешений и проверок. Выдача самой карты в зависимости от ее вида и региона может быть мгновенной или занять несколько недель.

- Для оформления дебетовой карты нужны только паспорт и личное присутствие клиента, никакие дополнительные документы не требуются;

- Как правило, по дебетовым картам нет верхних и нижних границ остатка – клиент может как обнулить счет, так и разместить на нем неограниченные суммы;

- Средства на карточных счетах защищены системой страхования вкладов (с максимальной суммой возмещения 1,4 млн рублей);

- На остаток средств может начисляться определенный небольшой процент (обычно рассматривается среднемесячная сумма на счете);

- Дебетовой картой можно рассчитываться наличным и безналичным путем: проводить платежи в интернете и через онлайн-кабинет, снимать деньги в банкоматах, оплачивать товары и услуги в терминалах.

Дебетовая карта – это удобный платежный инструмент, который выпускается к текущему банковскому счету. С ее помощью можно круглосуточно иметь доступ к своим средствам и не зависеть от графика работы отделений банка.

Кроме того, функционал дебетовых карт можно расширить – например, многие банки предлагают открыть к ним кредитный лимит (овердрафт).

Карты с овердрафтом

Один из самых невостребованных продуктов банков – это карты с овердрафтом. Многие держатели «пластика» попросту не понимают механизм работы такого кредитного лимита, а поэтому воздерживаются от его использования. Расскажем о таких картах подробнее.

Итак, овердрафт – это кредитование дебетового счета. По сути, клиент, заключивший договор овердрафта, получает право расплачиваться картой сверх имеющегося на счете остатка. Основные характеристики карты с открытым овердрафтом:

- Кредитный лимит открывается не всем – банки имеют определенный перечень требований к клиенту (возраст, кредитная история, финансовое положение, стаж работы и т.д.);

- Главное требование при открытии лимита – стабильные поступления на карточный счет. Именно поэтому чаще всего овердрафты предлагаются по зарплатным и пенсионным картам. Выполнение этого требования «перекрывает» нарушение других – например, клиент может не иметь требуемого стажа, но банк предложит ему овердрафт.

- Чтобы овердрафт был открыт, карта должна действовать несколько месяцев (обычно от полугода) – так банк сможет отследить периодичность поступлений;

- Лимит овердрафта разнится в зависимости от банка и вида карты. Он может составлять как 30-50% от уровня среднемесячных поступлений, так и составлять 5-6 зарплат;

- Для открытия овердрафта не требуется никаких документов – все необходимые предоставляются при первоначальном открытии счета. Как правило, достаточно подписать договор овердрафта на тех условиях, которые предлагает банк;

- Овердрафты трудно назвать выгодными – банки открывают их под достаточно большие проценты (25-30% годовых). Кроме того, во многих случаях уплачивается комиссия за пользование овердрафтом;

- Чтобы воспользоваться лимитом, достаточно снять сумму больше, чем остаток на счете – без дополнительных запросов в банк;

- Погашение овердрафта происходит автоматически – при поступлении на счет средств банк списывает их в счет кредита.

Овердрафт по дебетовой карте – это очень удобный вид кредита, который позволяет в любой момент получить доступ к заемным средствам . Однако у него есть несколько минусов – самый существенный состоит в том, что овердрафт вызывает привыкание к кредитам, и уже через некоторое время заемщик не может без них обходиться.

Специалисты рекомендуют не открывать овердрафты на значительные суммы – это может привести к тому, что вся ваша зарплата или пенсия будет уходить на погашение, а вы вновь и вновь будете использовать кредитные средства. Желательно разграничивать дебетовую карту и ссудный счет – например, оформить отдельную кредитную карту.

Кредитные карты

Кредитная карта – это особый вид потребительской ссуды, открываемой физическим лицам. Карта с кредитным лимитом – это возможность пользоваться средствами банка в любое время и в любом месте. Характеристики кредитных карт:

- Для выдачи пластика необходимо открытие ссудного счета, а значит – оформление банковского кредита;

- Лимит по кредитной карте – это сумма предоставленной банком ссуды;

- Оформление карты занимает от нескольких часов до недели в зависимости от скорости рассмотрения кредитной заявки и ее лимита;

- Для выдачи карты требуется паспорт клиента, подтверждение доходов, места работы – то есть все то, что нужно для выдачи обычного потребительского кредита;

- Кредитные карты выдаются только лицам старше 18 лет, имеющим постоянную занятость;

- Ставки по картам могут быть довольно высокими – до 40-50% годовых. Это плата за «револьверность» пластика – то есть возможность неоднократно пользоваться лимитом;

- Многие кредитные карты предполагают наличие и дебетового лимита – причем в случае отсутствия комиссий за снятие наличных они могут быть весьма выгодными для клиента. Как правило, на остаток собственных средств на кредитках банки начисляют проценты по типу вкладов, и ставка может быть неплохой.

Кредитная карта – это платежный инструмент, который предоставляет заемщику доступ к ссудному счету. Она может иметь только кредитный лимит, но может и исполнять функции дебетовой – все зависит от тарифов конкретного банка.

Предоплаченные карты

Довольно новый вид пластиковых карт – предоплаченные. Они появились всего несколько лет назад, и пока не обрели популярности. Предоплаченная карта – это своеобразный аналог подарочного сертификата магазинов и салонов красоты, но с гораздо большим спектром применения. Основные характеристики:

- Оформляются как неименная дебетовая карта – то есть их выдача происходит мгновенно, в момент заключения договора

- Это карта на предъявителя, то есть ею может рассчитываться любой владелец, вне зависимости от того, кто карту приобретал;

- Имеет определенный ограниченный лимит, не предполагает открытия овердрафта либо пополнения счета (в последнем случае бывают исключения);

- Как правило, непригодна для расчетов в интернете;

- С карты можно снимать наличные либо рассчитываться ею в терминалах магазинов.

Предоплаченная карта – отличная замена подарочному сертификату, денежным подаркам или зарплате «в конверте». Ношение такого пластика более безопасно и удобно, чем наличных, однако здесь действует ряд ограничений в сравнении с дебетовой картой.

Деление карт по территории использования

До сих пор речь шла только о делении карт по владельцам средств, которыми могут быть сам держатель пластика, банк либо третье лицо, купившее предоплаченную карточку. Однако выбором кредитной или дебетовой карты дело не ограничивается – вам нужно также определить, на какой территории необходимо использование пластика. По этому признаку карты делятся на:

- Внутрибанковские – то есть те, которые можно обналичивать только в банкоматах эмитента. Такими, например, являются карты, которые некоторые банки выдают для обналичивания потребительского кредита.

- Локальные – карты, которые возможно использовать лишь на ограниченной территории (например, в стране, где она оформлена). Так, в России действует несколько локальных платежных систем, с которыми сотрудничают исключительно местные банки.

- Международные карты принадлежат к крупным платежным системам, и их можно обналичить в любой стране мира. Эти карты пригодятся путешественникам – их можно привязать к мультивалютному счету и вести расчеты в одной из нескольких валют;

- Виртуальные карты нужны для расчетов в Интернет-пространстве. Они не существуют в физическом виде, их невозможно использовать в банкомате или офлайн-магазине. Вместе с тем виртуальная карта — отличный платежный инструмент для безналичных расчетов, покупок в онлайне.

Деление карт по платежным системам

Немаловажен и выбор платежной системы для будущей пластиковой карты. В данном случае все зависит от личных потребностей:

- Если вам важен максимально полный комплекс услуг, возможность расчетов в банкоматах большинства банков, в других странах – то лучше выбирать одну из крупнейших систем, Visa или MasterCard;

- Внутренние системы очень удобны, если вы не планируете выезжать за границу. По ним банки предлагают более привлекательные условия, но всегда стоит помнить об ограниченном числе банкоматов и терминалов, принимающих такие карты;

- Стоит выделить карты American Express – они могут оказаться очень выгодными для путешественников, так как за границей это одна из самых популярных систем. Однако в России она распространения не получила, так что на территории нашей страны снять деньги с карты может быть затруднительно.

Деление карт по уровню престижа

Стоит отдельно сказать и о делении пластиковых карт по лояльности к клиенту. Сегодня банки предлагают карты нескольких уровней:

- Электронные – самый простой, «начальный» уровень. Такие карты банки могут открыть любому клиенту, вне зависимости от его финансового положения и оборотов по счету. Спектр услуг по карточкам крайне ограниченный, зачастую не включает даже платежи онлайн, однако стоимость обслуживания и требования к клиенту минимальны;

- Стандартные карты – наиболее распространенный вид пластика, они предполагают широкий диапазон услуг и сервисов, в том числе кэшбеки, бонусы, партнерские программы, открытие кредитных лимитов. Стоимость обслуживания выше, чем по электронным;

- Карты премиум-уровня: золотые, платиновые, бриллиантовые и т.п. Карты с максимально комфортными для клиента условиями обслуживания, дополнительными сервисами. Стоимость оформления и ведения счета ощутимо выше, чем по стандартным картам, но при этом клиент лишен обязанности выплачивать некоторые комиссии – они входят в стоимость годового обслуживания.

Выводы

Итак, существует множество типологий пластиковых банковских карт, и деление происходит по разнообразным параметрам. Окончательный выбор нужно делать, исходя из собственных пожеланий и предложений банков вашего города. Наиболее популярными являются дебетовые и кредитные карты систем Visa или MasterCard, выданные на стандартных условиях – именно они обеспечивают большую часть потребностей клиентов за разумную плату. Однако не стоит забывать и о том, что есть множество других видов пластика, которые могут быть весьма привлекательны в определенных ситуациях.

Пластиковые карты и их виды

Пластиковые карты — это специальный банковский продукт, используемый для безналичных расчетов за товары и услуги, снятия денег с имеющегося счета, а также перевода средств на сам счет. Обслуживание карты в каждом конкретном случае обеспечивает банк-эмитент — организация, выпустившая вашу карту.

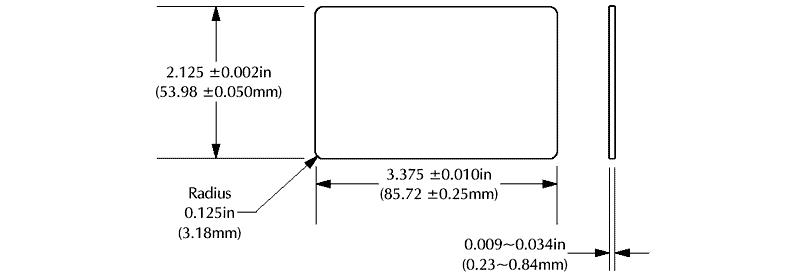

Стандартный размер пластиковой карты имеет следующий вид:

- Ширина – 85,6 мм;

- Высота – 53,98 мм;

- Толщина – 0,8 мм;

- Радиус – 3,2 мм.

Более подробно на схеме банковской карты, составленной в соответствии с международными стандартами:

В большинстве пластиковых карт используется стандартный 16-тизначный номер:

- Первые шесть знаков – кодировка банка;

- Следующие девять – индивидуальный номер, под которым карта числится в банковской системе;

- Последний знак – контрольный.

Платёжные системы банковских карт

Каждую выпущенную банками карту обслуживает определенная платежная система. В мире их две наиболее популярных: Visa и MasterCard. Сравнение двух этих систем мы представили в виде таблицы:

| Visa | MasterCard |

| выпускаются в основном для системы США | были разработаны как альтернатива для Евросоюза |

| лимиты на снятие средств отсутствуют | лимиты на снятие средств в сторонних устройствах отсутствуют |

| имеется дополнительная OIF комиссия на конвертацию средств в размере 1,5% | такая комиссия отсутствует |

| для снятия средств в сети используется код CVV2 | для снятия средств в сети используется код CVC2 |

| основная валюта – доллар США | основная валюта — Евро |

В нашей стране карты данного типа, выпускаемые различными банками, практически не имеют существенных отличий. Однако же нужно помнить об особенностях обслуживания таких карт, если вы отправляетесь в заграничную поездку, и там будет рассчитываться платежными средствами определенной системы. Здесь ответ на вопрос какую карту выбрать, всегда нужно давать исходя из основной валюты страны, а также объема операций, которые вы планируете совершать.

Кредитные и дебетовые карты

Большинство карт, которые есть в обороте российских клиентов крупных и мелких банков относятся к подвиду дебетовая карта. Особенности ее заключаются в том, что ее владелец может оплачивать товары, услуги, снимая лишь имеющиеся средства на карт-счете, но не более чем он положил на него или получил в виде переводов.

Кредитная карта позволяет владельцу использовать банковские счета при оплате, подключая кредитный лимит. Представляет собой он определенное количество средств, которые необходимо погасить в установленные банком сроки. На такой кредит также начисляется процент за обслуживание. Объемы, в которых могут быть выданы лимиты кредитных карт, определяются внутренней политикой банка, статусом держателя карты, его кредитной историей, и могут варьироваться. Такой тип карты является более распространенным в Штатах.

Источник https://www.kp.ru/guide/plastikovye-karty-bankov.html

Источник https://bankstoday.net/last-articles/bankovskie-karty-vidy-primenenie-vybor

Источник https://bankiros.ru/wiki/term/wikf-plastikovye-karty-i-ih-vidy