Как найти точку входа в рынок

Главный вопрос, волнующий каждого начинающего трейдера, – как определить точки входа в рынок? От того, насколько правильно выбран момент открытия позиции, зачастую зависит не только успешность сделки, но и размер потенциального дохода.

Подробнее об индикаторах и других методах технического и фундаментального анализа, используемых для поиска точек входа, расскажет новый семинар учебного центра «Открытие Брокер». В ходе занятия вы узнаете секреты своевременного открытия позиции как для срочных операций на рынке ценных бумаг, так и для внутридневного трейдинга. А главное, на конкретных примерах увидите, как работает методика.

Учебный центр «Открытие Брокер» приглашает вас на семинар «Как найти точку входа в рынок», в ходе которого будут рассмотрены эти и другие актуальные вопросы.

Программа:

- Методы и способы анализа рынка.

- Фундаментальный анализ: что это и зачем он нужен для спекулятивной торговли.

- Классические методы технического анализа.

- Индикаторы для внутридневной и среднесрочной торговли.

- Возможности сочетания различных методов анализа.

Продолжительность: 1 занятие, 2 часа

Место проведения: Москва, ул. Летниковская, д. 2. Стр. 4. Мультизона

Записаться на семинар Вы можете по тел.: 8 800 500 99 66

или на сайте open-broker.ru

Как определить хорошую точку входа? (часть 1)

От более стратегического видения рынка, который я описывал, например, в статьях:

предлагаю перейти к тактическому и задумаемся, как оценить качество того или иного алгоритма входа в позицию по некоторому инструменту.

Одним из таких подходов является MFE/MAE анализ. Что это такое? Рассмотрим рисунок ниже.

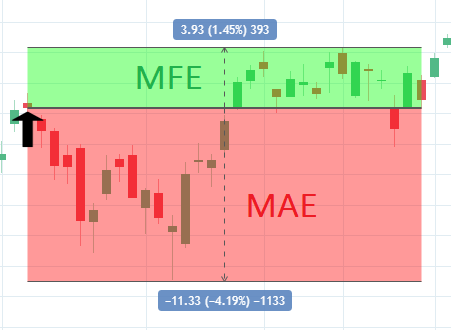

Предположим, что мы вошли в некоторой точке графика цены в длинную позицию (чёрная стрелка на рисунке). Можно взять некоторое временное окно и проверить, на какое максимальное расстояние цена смещалась в сторону прибыли (зелёная зона) и в сторону убытка (красная зона) в пределах данного окна после того как мы вошли в позицию. Величина наибольшего смещения цены в сторону прибыли называется «Максимальное благоприятное отклонение» (анг. «Maximum Favorable Excursion (MFE)»). Величина наибольшего смещения цены в сторону убытка называется «Максимальное неблагоприятное отклонение» (анг. «Maximum Adverse Excursion (MAE)»). На рисунке величина MFE равна 3.93, а величина MAE равна 11.33. Если разделить значение MFE на MAE, то получим некий коэффициент MFE/MAE (в нашем примере MFE/MAE = 0.35).

Зачем это нужно? С помощью этих величин (MFE и MAE) можно оценить качество точки входа стратегии. Если для всех сделок вычислить коэффициенты MFE/MAE, а затем взять среднее, то мы можем количественно определить, на сколько сильный перевес имеет наш алгоритм входа.

Чем больше отношение MFE/MAE единицы, тем лучше для нашей стратегии.

Надо сказать, что сам по себе алгоритм входа может быть достаточно сложным и содержать множество фильтров. Например, сейчас, занимаясь автоматизацией стратегии для одного публичного трейдера, торгующего фьючерсами на CME, я насчитал около 7 фильтров для его алгоритма входа. Эти фильтры необходимо оцифровать тем или иным способом.

Давайте рассмотрим использование коэффициентов MFE/MAE на примере. Будем тестировать различные алгоритмы входа для инструмента SPY (ETF, торгующий акциями из индекса S&P 500). Я использовал данные за всю историю этого инструмента – с 1993 г (примерно 25 лет). Тестировать точки входа будем на таймфрейме W1.

Нужно определиться за какой период тестировать данные торгового инструмента, и какой использовать таймфрейм для анализа алгоритма входа. Для чистоты эксперимента, период тестирования торгового инструмента должен содержать различные состояния рынка – низко-/высоко-волатильное, трендовое/нетрендовое.

Для примера я взял несколько простых алгоритмов входа в позицию:

- Прорыв HHV/LLV (канал Дончиана) для 20 последних свечей.

- Две подряд растущие/падающие свечи.

- Три подряд растущие/падающие свечи.

- Свеча пересекла EMA(20) снизу/сверху.

- Рандомный вход.

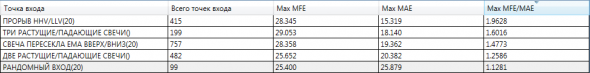

Я посчитал коэффициенты MFE/MAE для указанных пяти точек входа и отсортировал точки входа по убыванию коэффициента MFE/MAE для них:

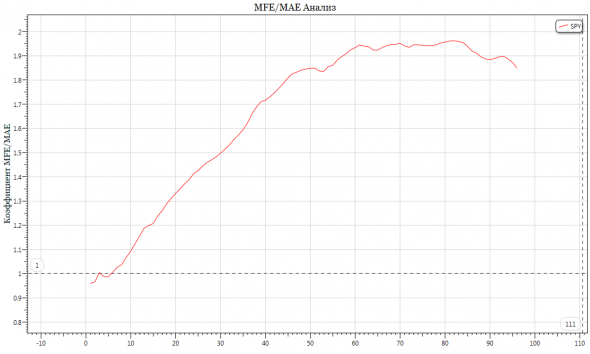

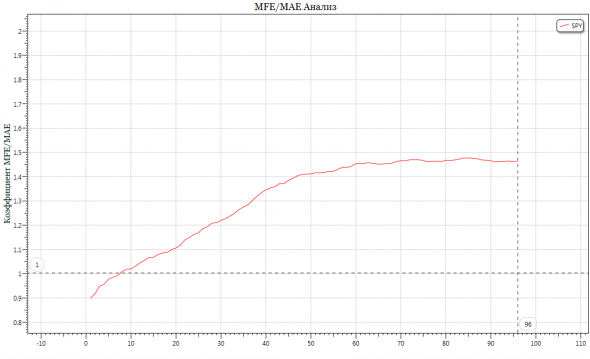

Наибольший коэффициент MFE/MAE получился для точки входа «Прорыв HHV/LLV (20)». Так выглядит этот коэффициент в динамике, в зависимости от выбранного временного окна от 1 до 96 недели:

Фактически, первые 5 недель значение кривой ниже единицы. Это говорит о том, что в краткосрочной перспективе, при удержании позиции 1-5 недель, точка входа при прорыве канала Дончиана не даёт перевеса (но небольшой перевес возникнет, если мы будем открывать позицию в противоположном прорыву направлении). Начиная с 6-ой недели удержания позиции появляется перевес – значение кривой становится больше единицы. Перевес достигает своего пика где-то на 60-ой неделе (около 1 года) и примерно равен 1.9. Это означает, что, если после прорыва канала Дончинана мы будем удерживать SPY около 1 года, то шансов выиграть у нас будет в 2 раза больше, чем проиграть. Удерживать позицию дольше 1 года просто не имеет смысла, т.к. за этот период кривая достигла своего пика и дальнейшего роста перевеса не происходит.

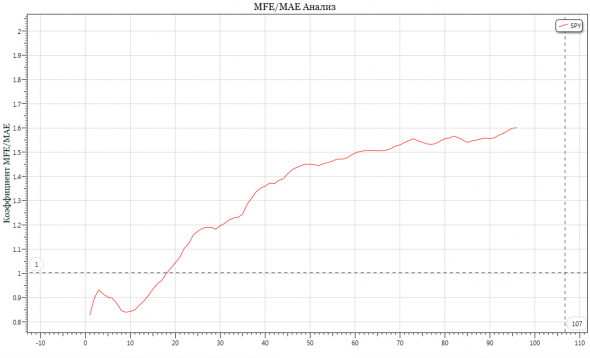

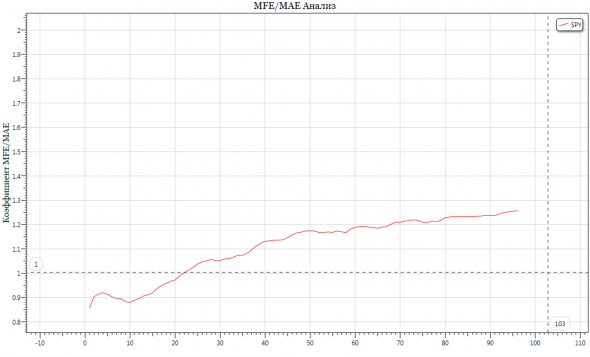

Для точки входа «Три подряд растущие/падающие свечи» кривая коэффициентов MFE/MAE получилась следующей:

Эта точка входа даёт меньше преимуществ, чем «Прорыв HHV/LLV (20)». Максимальное значение кривой MFE/MAE составляет 1.6. Коэффициент MFE/MAE становится больше единицы лишь с 18-ой недели удержания позиции.

Для точки входа «Свеча пересекла ema(15) вверх/вниз» кривая коэффициентов MFE/MAE получилась следующей:

Эта кривая стабильно возрастает на промежутке от 1 до 50 недель. Затем скорость роста кривой снижается. Коэффициент MFE/MAE становится больше единицы после 8-ой недели удержания позиции.

Для точки входа «Две подряд растущие/падающие свечи» кривая коэффициентов MFE/MAE получилась следующей:

Отчасти она напоминает кривую «Три подряд растущие/падающие свечи», но имеет меньшую скорость изменения. Коэффициент MFE/MAE становится больше единицы лишь с 22-ой недели удержания позиции.

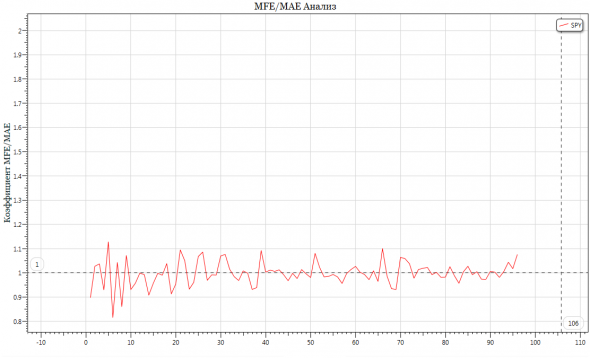

И последняя кривая – рандомный вход:

Обратите внимание, что кривая на временном промежутке от 1 до 96 недель находится в окрестности единицы. Это говорит о том, что рандомная точка входа не имеет смещения вероятности. При рандомном входе цена может двигаться в сторону прибыли и убытка на одинаковое расстояние.

Среди трейдеров существует распространенное мнение того, что точка входа не важна, т.к. она не определяет прибыль в сделке. Что прибыль в сделке определяет точка выхода, а точка входа может быть выбрана случайным образом. Да, это так (прибыль в сделке определяет точка выхода). Но именно качественная точка входа позволяет войти в позицию с минимальным риском и максимизировать шансы того, что цена сместится в нужное нам направление. И трейдеру следует непрерывно развивать этот навык на протяжении всей его карьеры.

И на последок. Вы можете взять журнал своих сделок и провести такой MFE/MAE анализ и оценить на сколько хорошо у вас получается определять точки входа и вообще понять не входите ли вы в позицию случайным образом.

Когда входить в рынок: Надёжные сигналы для открытия позиции

Что такое трейдинг? Это покупка и продажа финансовых инструментов с целью извлечения прибыли из разницы курсов. Купить дешевле и продать дороже, либо наоборот, продать дороже, а затем выкупить дешевле – это и есть трейдинг. В сущности, суть работы любого трейдера в конечном итоге сводится к определению двух основных моментов:

- Момента входа в рынок (открытия позиции);

- Момента выхода из рынка (закрытия позиции).

От правильного их определения, в конечном итоге зависит успешность торговли. Оба эти момента одинаково важны и их правильное определение требует от трейдера определённых знаний и опыта работы.

Что касается знаний, то базовую информацию по правильному входу в рынок, я дам вам в этой статье (более подробно всё это расписано на страницах данного сайта, по ходу текста будет ряд ссылок), а опыт, опыт – дело, как говорится, наживное. Для его безопасного (для вашего кошелька) приобретения я настоятельно рекомендую использовать демо-счёт.

Ниже мы с вами рассмотрим основные, наиболее надёжные точки входа в рынок. Все они базируются на основном инструменте технического анализа – уровнях (и линиях) поддержки и сопротивления. Я ни в коем случае не хочу сказать о том, что это единственно возможные точки входа в рынок. Я говорю лишь о том, что с моей точки зрения это наиболее надёжные сигналы для открытия позиции (они многократно подтверждались в течение всего моего опыта работы в качестве трейдера, а потому заслужили вполне определённую степень доверия).

Вход в рынок после пробоя уровня

Торговля на пробой уровней поддержки и сопротивления основана на том, что если уж цена смогла пробить отметку, сдерживающую её на протяжении достаточно длительного времени, то это всерьёз и надолго. То есть, пробив уровень, цена, как правило, продолжает своё движение в направлении пробоя. Причём движение это зачастую довольно мощное и быстрое (чем сильнее был пробитый уровень, тем, как правило, мощнее движение после его пробоя).

Открывать позицию можно сразу после подтверждения пробоя уровня (закрытием очередной свечи за его пределами).

Входить в рынок также можно отложенными ордерами, установленными за пределами уровней на расстоянии, исключающем их срабатывание за счёт случайного ценового шума.

Осторожно: ложный пробой

Каждый более-менее опытный трейдер наверняка не раз сталкивался с таким понятием как ложный пробой уровня. Ложные пробои съели и огромное количество депозитов начинающих трейдеров, когда те, пренебрегая элементарными правилами управления капиталом, ставили всё на, казалось бы, такой надёжный сигнал технического анализа рынка, как пробой уровня поддержки или уровня сопротивления.

Ложный пробой возникает, когда цена пробившая уровень и закрывшаяся за его пределами (подтверждая тем самым пробой), не продолжает движение в направлении пробоя, а возвращается обратно за уровень.

Подробнее о ложных пробоях, причинах их возникновения и способах их идентификации читайте здесь: Ложный пробой уровня.

Вход в рынок после пробоя и тестирования уровня

Этот метод предполагает гораздо большую надёжность в сравнении с предыдущим. Если цена, протестировав пробитый уровень, не ушла обратно за его пределы, а вернулась к движению в направлении пробоя, то это практически 100% гарантия истинности пробоя.

Однако следует иметь в виду, что цена далеко не всегда возвращается к пробитому уровню (особенно в случае пробоя действительно сильных уровней). Поэтому, ожидая тестирования, вы можете упустить действительно сильные ценовые движения. Здесь каждый должен выбирать: либо надёжность, при относительно небольшом количестве торговых сигналов, либо, наоборот – большее количество торговых сигналов (и возможно больший потенциал ценового движения), но при меньшей степени их надёжности.

На рисунке ниже, показан пример открытия позиции после пробоя и тестирования уровня сопротивления.

Как видите, позиция открывается только после того, как цена, протестировав уровень, закрыла очередную свечу в направлении пробоя (подтвердила свой разворот).

Вход после пробоя и тестирования линии тренда

Линия тренда по своей сути является линией поддержки/сопротивления. Для восходящего тренда это линия поддержки, для нисходящего – линия сопротивления.

Уровень поддержки/сопротивления представляет собой горизонтальную линию соответствующую определённой цене, в отличие от линии тренда, которая является частным случаем уровня и проходит под углом к оси времени.

Торговать простой пробой трендовой линии не рекомендуется по причине крайне низкой надёжности такого рода сигнала. А вот тогда, когда цена после пробоя протестирует прорванную линию и подтвердит тем самым истинность пробоя, появляется действительно хорошая возможность для открытия позиции.

На рисунках ниже представлены примеры входа в рынок после такого рода пробоев. Вот пример входа в рынок после пробоя и тестирования линии восходящего тренда:

А вот такой же пример, только с нисходящим трендом:

Вход в рынок после отбоя от уровня

Эта стратегия, хотя и является противоположно направленной относительно описанной в предыдущих пунктах, тем не менее, основана на том же постулате о силе технических уровней. Цена может либо пробить сильный уровень поддержки/сопротивления (и это обычно сопровождается достаточно сильным импульсом ценового движения), либо отразиться от него (что происходит значительно чаще пробоев).

В торговле на отбой от уровней, я рекомендую использовать всё те же, старые добрые отложенные ордера.

Вход в рынок после отбоя от линии тренда

Это частный случай торговли на отбой от уровня. Всё точно также, ждём пока цена отразится от трендовой линии, и открываем позицию в направлении текущего тренда. Но здесь есть один нюанс: позицию следует открывать на третьей точке отскока от линии тренда.

Почему именно на третьей? Ну, во-первых исходя из того, что пока не возникнут первые две точки, вы просто не сможете провести саму линию тренда, а во-вторых, потому что третья точка являющаяся, по сути, подтверждением трендовой линии, легко может стать и последней.

Дело тут в том, что локальный тренд, видимый в окне графика с определённым таймфреймом, может быть всего лишь откатом другого глобального тренда, который можно заметить на графиках с большим периодом. Как показывает мой опыт торговли, чем длиннее тренд (больше касаний цены о трендовую линию), тем больше вероятность его разворота.

Так что лучше ковать железо пока оно горячо и входить в рынок сразу после отскока цены от третьей точки трендовой линии.

Пример входа в рынок на отскоке от восходящей линии тренда:

Пример входа в рынок на отскоке от нисходящей линии тренда:

Заключение

Я рассказал вам о тех основных способах входа в рынок, которые наилучшим образом показали себя в моей торговой практике. Как уже говорилось выше, все они основаны на краеугольном камне всего технического анализа рынка – линиях поддержки и сопротивления. Кстати, возможно именно это и объясняет их надёжность относительно других стратегий входа в рынок.

Возможно, я перечислил далеко не все достойные внимания способы, и вы можете предложить ещё пару тройку вариантов. А может быть, вы хотите обсудить какую-либо стратегию входа? В таком случае приглашаю вас присоединиться к беседе в качестве комментатора (форма комментирования находится сразу под статьёй).

Что касается определения момента выхода из позиции, то задача эта не менее важная, чем вход в неё (многие трейдеры небезосновательно считают её даже более важной и ответственной), а потому требует для своего решения соответствующих методик и стратегий. Стратегия выхода из позиции (как и стратегия входа в неё) должна быть чётко прописана в торговой системе трейдера. Для того, что бы составить для себя некоторое представление об основных способах закрытия позиции, я рекомендую вам ознакомиться с этими двумя статьями:

Источник https://www.moex.com/e15675

Источник https://smart-lab.ru/blog/542337.php

Источник https://www.azbukatreydera.ru/kogda-vhodit-v-rynok.html