Современное состояние и тенденции развития фондовых рынков развивающихся стран

К группе развивающихся финансововых рынков принадлежат почти 80 государств мира. Общей чертой развивающихся рынков, привлекающих портфельных инвесторов, является потенциально более высокая прибыльность операций с ценными бумагами. Обусловлено это стремительным экономическим ростом и постоянным расширением фондовых рынков многих развивающихся стран, что стимулирует появление новых компаний и влияет на изменение котировок их акций.

Развивающимися обычно называют рынки, капитализация которых составляет менее 1/10 от мирового уровня. В силу быстрого роста развивающихся рынков в последнее время критерием отнесения к развивающимся стал месячный объем торгов не менее 2 миллиардов долларов и число зарегистрированных компаний не менее 100. Поскольку данные критерии являются достаточно условными, большинство инвесторов ориентируются на индекс МФК, содержащий наиболее полный перечень развивающихся рынков. Другим важным критерием является наличие у развивающегося рынка определенного кредитного рейтинга. Кроме того, для развивающихся рынков характерна высокая доля иностранного спекулятивного капитала.

Общими негативными чертами для развивающихся рынков являются:

— ограничения на репатриацию прибыли зарубежных инвесторов;

— высокие налоги на прибыли иностранных компаний;

— слабость рыночной инфраструктуры;

Самыми развитыми из развивающихся рынков являются азиатские рынки (Южной и Юго-Восточной Азии). Они имеют наибольший удельный вес в рейтинге МФК. На большинстве азиатских рынков имеется достаточно оптимальная инфраструктура, позволяющая перемещать средства от покупателей акции к пользованию капитала.

Второе место (в частности, по уровню капитализации) среди развивающихся рынков занимают рынки Латинской Америки. Географически эти рынки простираются от Мексики до Мыса Горн. От азиатских рынков развивающиеся рынки Латинской Америки отличаются прежде всего развитой инфраструктурой и более активным участием иностранного капитала.

Третью группу развивающихся рынков составляют страны Центральной и Восточной Европы и Средиземноморского бассейна (Израиль, Турция, Египет, Ливан, Иордания). Наиболее развитые и самые емкие из этих рынков находятся на территории Португалии и Греции. Они значительно превосходят восточноевропейские рынки по уровню капитализации.

Фондовые рынки в странах Восточной Европы и СНГ, в том числе и в Казахстане, появились сравнительно недавно и не достигли высокого уровня капитализации. Кроме того, эти рынки имеют более низкие по сравнению с другими европейскими странами кредитные рейтинги.

К четвертой группе развивающихся рынков относят рынки африканских стран. Они представляют собой небольшие рынки с низким уровнем капитализации и высокой нестабильностью. Исключение составляет фондовый рынок ЮАР, капитализация которого сопоставима с капитализацией всех развивающихся рынков Европы.

Основными инвесторами в развивающиеся рынки являются специализированные страховые фонды для инвестиций в ценные бумаги. На их долю приходится около 70% от общего объема инвестиций. Заметными инвесторами на развивающихся рынках являются пенсионные фонды и страхование компаний, а также международные инвестиционные банки. На их долю приходится 15—20% инвестиций. Пенсионные фонды и страховые компании — наиболее крупные группы инвесторов на развитых рынках. Однако на них распространяются существенные законодательные ограничения по работе на развивающихся рынках. Остальные части сегмента развивающихся рынков занимают частные (семейные) фонды, хедж-фонды и некоторые другие.

Наиболее высоко котируемые на развивающихся рынках акции принадлежат компаниям, занятым добычей природных ресурсов, оперирующих в телекоммуникационных отраслях, а также производящие товары народного потребления, в частности медицинские препараты. На ряде развивающихся рынков высокий удельный вес имеют банковские акции.

В 90-те года ХХ в. происходил значительный рост рынков акций в развивающихся странах. Капитализация их рынков в период с 1990 до 1998 г. выросла более, чем втрое. Состоялся рост рынков акций стран Азии, Латинской Америки, Африки, стран СНГ, Центральной и Восточной Европы. Увеличению количества зарегистрированных на бирже компаний в 1990-те года оказал процесс приватизации государственных предприятий и решение частных компаний о выпуске акций для открытой продажи. В результате этого доля рынков развивающихся стран в капитализации мирового фондового рынка выросла с 7,0 % в 1990 г. до 11,0 % в 1996 г.

Так, размер капитализации основных рынков этой группы стран за период с 1990 г. до 1997 г. увеличился в 8 раз (таблица 10.1).

Таблица 10.1 Рынки акций отдельных стран Латинской Америки

| Страна | Капитализация рынка, млн долл. | Объем торговли акциями, млн долл. | Количество национальных листинговых компаний | |||||

| 1990г. | 1997г. | 2001г. | 1990г. | 1997г. | 2001г. | 1990г | 1997г | 2001г |

| Аргентина | ||||||||

| Бразилия | ||||||||

| Мексика | ||||||||

| Перу | ||||||||

| Чили | ||||||||

| Итого | ||||||||

| Источники: Emerging Stock Markets Factbook, IFC, Washington 1998, 1999; база данных World Federation of Exchanges (www.fibv.com). |

Разразившийся в середине 1997 г. международный финансовый кризис наиболее серьезно затронул развивающиеся рынки в Азии, но уже с 1999 г. показатель капитализации снова вырос до 9,0 %. Бегство капитала с развивающихся рынков приобрело массовый характер. Однако низкая доходность ценных бумаг на большинстве развитых рынков все же вынуждает инвесторов вкладывать средства в самые рискованные инструменты развивающихся рынков. Для многих инвесторов развивающиеся рынки стали единственным источником доходов, превышающим средний уровень.

Рост отдельных рынков стран Африки был довольно существенным, однако для большинства стран этого региона (кроме североафриканских стран и Южной Африки) он начался из весьма низкого исходного уровня.

На многих рынках Центральной и Восточной Европе редко осуществляются операции с ценными бумагами листинговых компаний. Больше того, в связи с высокой долей внутренних акционеров, которые не торгуют своими акциями, в обращение большей частью попадается меньшая половина акций. Примерами того являются большие пакеты акций основателей конгломератов и государственные пакеты акций частично приватизированных компаний. Тенденция экстремальной концентрации собственности наблюдается в частности, в Венгрии, Польши и Чехии.

Рост рынков в Центральной и Восточной Европе в 1990-х годах оказался достаточно динамичным, хотя и с перепадами (таблица 10.2).

Таблица 10.2 — Рынки акций стран Центральной и Восточной Европы

| Страна | Капитализация рынка, млн долл. | Объем торговли акциями, млн долл. | Количество национальных листинговых компаний | |||||

| 1995г. | 1997г. | 2000г. | 1995г. | 1997г. | 2000г. | 1995г. | 1997г. | 2000г. |

| Польша | ||||||||

| Словакия | ||||||||

| Словения | ||||||||

| Венгрия | ||||||||

| Чехия | ||||||||

| Вместе: | ||||||||

| Источники: Emerging Stock Markets Factbook, IFC, Washington 1998, 1999; база данных World Federation of Exchanges (www.fibv.com.). |

Похожие тенденции из концентрации собственности на акционерные капиталы, которые препятствуют формированию массового и ликвидного рынка акций, характерны также для стран СНГ. В этих странах в 1995-1997 гг. было зафиксировано повышение доли менеджеров как владельцев с правом контроля и снижение доли персонала в акционерной собственности на предприятиях. Роль больших корпоративных инвесторов, особенно иностранных, на предприятиях возрастает.

Несмотря на повышение уровня капитализации и количества национальных листингових компаний, львиная доля рынка приходится на незначительное количество компаний. Так, на азиатских рынках, где степень концентрации наименьшая, в 1997 г. на 10 крупных компаний в приходилось в среднем 40,0 % общей капитализации рынка. В странах Латинской Америки в аналогичный период доля 10 крупных компаний в капитализации рынка составляла около 50,0 %. Рост капитализации рынка в странах Африки также связанное с повышением стоимости акций ограниченного круга ведущих компаний.

В группе фондовых рынков, которые сформировались за период с 1987г. по 2000 г. можно выделить:

— рынки, которые теряют собственную рыночную нишу, т.е.долю в совокупном объеме инвестиционных ресурсов, которые привлекаются, относительно рынков в Тайвани, Южной Кореи и Малайзии;

— рынки Бразилии и Индии, которые постепенно увеличивают рыночную нишу;

— рынки Китая, Турции, Мексики, Индонезии, которые быстро увеличивают свою рыночную нишу.

Общепризнанным является то, что группа развивающихся фондовых рынков характеризуется более высоким значением волатильности и рыночного риска, чем развитые рынки. В связи с этим важной есть психологическая готовность рынка к экстремальной волатильности и к управлению рыночным риском, а не только к постоянному и неминуемому росту в момент, когда начнется приток долгосрочных иностранных инвестиций через фондовый рынок.

Для оценивания рыночного риска имеет значение региональное группирование рынков. Уровень взаимного влияния рынков внутри регионов очень большой. Так, 1990-е годы рынки стран Латинской Америки, Центральной и Восточной Европы были более зрелыми, чем рынки Юго-Восточной Азии и стран СНГ.

В период финансового кризиса (1997-1998 гг. ) быстро развивающиеся рынки (Греция, Польша, Турция, Венгрия, Чехия), которые по степени развития приближаются к индустриальным странам, испытали менее значительного падения фондового рынка, чем страны Азии, Латинской Америки и страны СНГ.

Среди развивающихся фондовых рынков за период 1995-2000 гг. образовалась группа стран, которые характеризуются высоким значением рыночного риска (Индонезия, Таиланд, Малайзия, определенной мерой страны СНГ, Турция, Филиппины). Таиланд и Индонезия имели наибольшую волатильность рынка акций. Так, кэффициент вариации, рассчитанный на основании месячных значений фондовых индексов стран, за 1995-2000 гг., составил для Таиланда 84,08 % и для Индонезии.- 75,34 %. Наименьшие значения коэффициента вариации среди рынков, которые формируются, за тот самый период зафиксирован в Аргентине (13,99 %), Польши (14,73 %) и Чехии (14,93 %). Для сравнения: меньше всего значение коэффициента вариации среди развитых рынков были зафиксированы в Австралии (6,46 %). В настоящее время, размер рыночного риска наравне с объемом инвестиций, которые привлекаются через фондовый рынок, является ключевым параметром, который свидетельствует об успехах или неудачах развивающихся финансовых рынков.

В целом, несмотря на усиление процесса интеграции финансовых рынков развивающихся стран в международную финансовую систему, их доля в мировом движении капитала остается незначительной. По накопленному объему прямых иностранных инвестиций, размеру синдицированных займов, объему эмитируемых и находящихся в обращении международных долговых обязательств они значительно отстают от развитых государств. Но даже если их дальнейшая интеграция в международные финансовые рынки будет успешной, следует учитывать риски и недостатки усиливающейся финансовой взаимозависимости.

Развивающиеся рынки — сколько вешать в граммах?

Есть такое страшное слово, которое преследует любого человека, познакомившегося с миром инвестиций: «диверсификация». Не хочу мучить вас очевидными рассказами о том, что это такое и зачем это нужно. Мой блог не про просвещение широких масс, а про мои личные переживания и про путь самоучки, пытающегося научиться грамотно и самостоятельно управлять скромными семейными накоплениями в обход стандартного русского пути — покупки нескольких студий в Мурино под сдачу студентам и мигрантам.

И сейчас меня волнует вот что: окей, я распределил свои накопления по типам активов, 90% в акциях и 10% в валюте. Очень тупое распределение! Кто-то скажет, что оно безумное и рискованное. Но оно меня абсолютно устраивает! Идём дальше. Я решил не испытывать судьбу и не играть в лотерею с выбором отдельных акций. Я решил, что чем больше компания, тем больше её акций будет у меня. На занудном языке мира финансов это звучит «взвешивание по капитализации, 100% в Large Cap». Далее я хочу понять, а как мне поделить это всё между странами? И на этой ступеньке диверсификации всегда всё происходило по наитию. Здесь я всегда получал много претензий и непонимания. Оно и понятно — я не читал специальной литературы, я не знаю общепринятых подходов. И меня всегда грызут сомнения — я точно не допускаю каких-то серьёзных ошибок?

Я нашёл неплохую статью от Morgan Stanley Investment Management на эту тему, и далее будет моя русскоязычная адаптация этой статьи.

Слабейшее десятилетие

Акции развивающихся рынков имели периоды с плохой доходностью и периоды с хорошей. Но десятилетие 2010-2020 оказалось худшим за всё время наблюдений с 1930 года! И это на фоне одного из мощнейших 10-летних ралли в американских акциях в истории. Поэтому сегодня развивающиеся рынки непопулярны среди инвесторов в акции.

Рептилоиды-морганы выделяют четыре причины, которые могут сломить этот тренд:

- На развивающихся рынках уже есть ряд крупных старых компаний, которые имеют огромный опыт и историю успеха, это им поможет хорошо развиваться и далее.

- Продолжающееся оживление цен на сырьевые товары является ключевым фактором роста для многих развивающихся стран.

- Не имея ресурсов, чтобы преодолеть пандемию, правительства многих развивающихся стран были вынуждены проводить болезненные экономические реформы, которые, вероятно, ускорят рост в ближайшие годы.

- Пандемия также ускоряет цифровую революцию, и один из наименее понятных аспектов этой революции заключается в том, что она распространяется быстрее на развивающихся рынках, чем на развитых.

Так что есть смысл обратить внимание на развивающиеся рынки и добавить себе немножко в портфель! Но вот сколько именно добавлять? Здесь мнения экспертов расходятся. Что ж, давайте посмотрим на три основных подхода к взвешиванию при распределении активов на развивающиеся рынки (далее EM) и развитые рынки (далее DM).

Взвешивание по ВВП

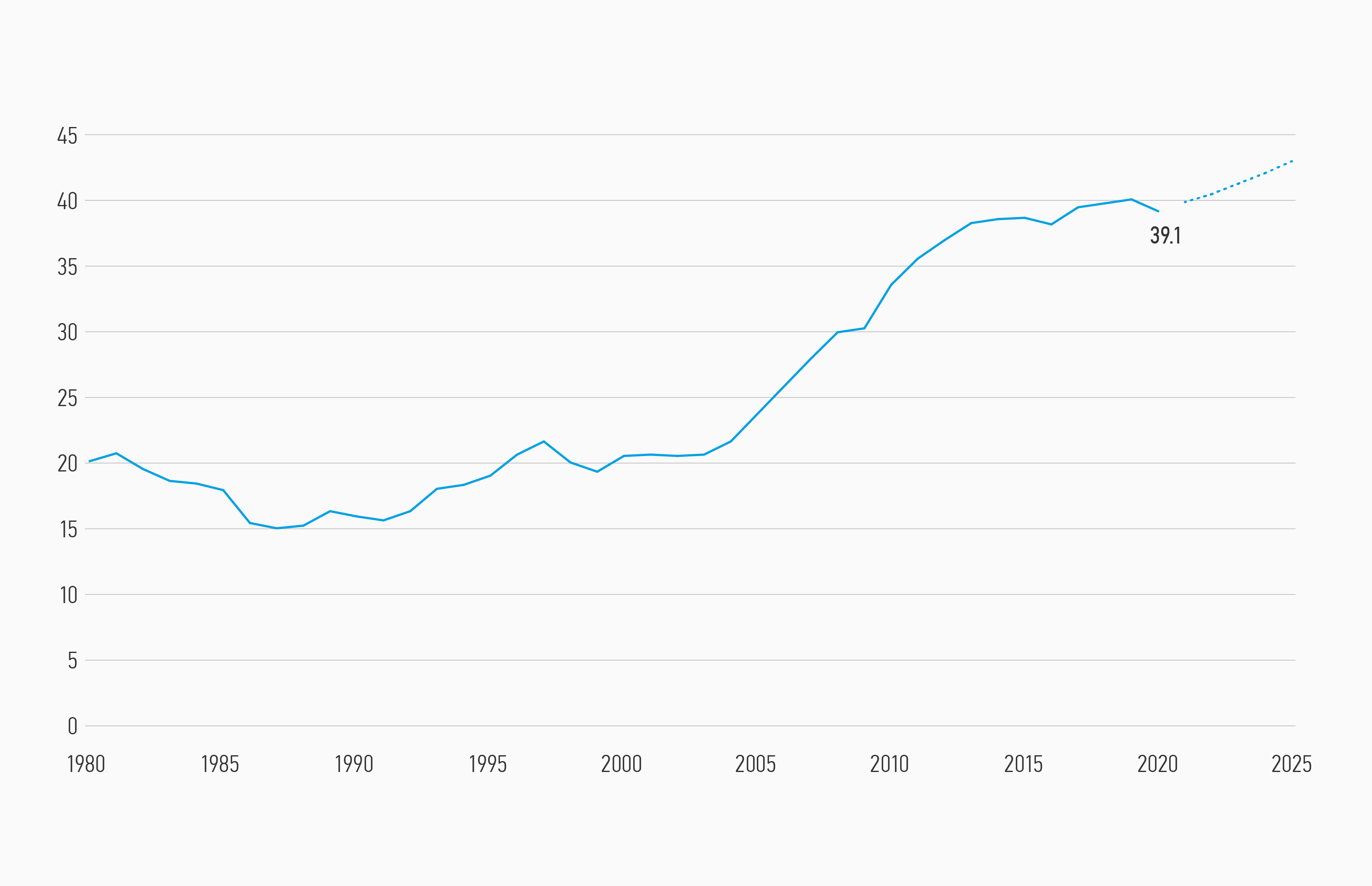

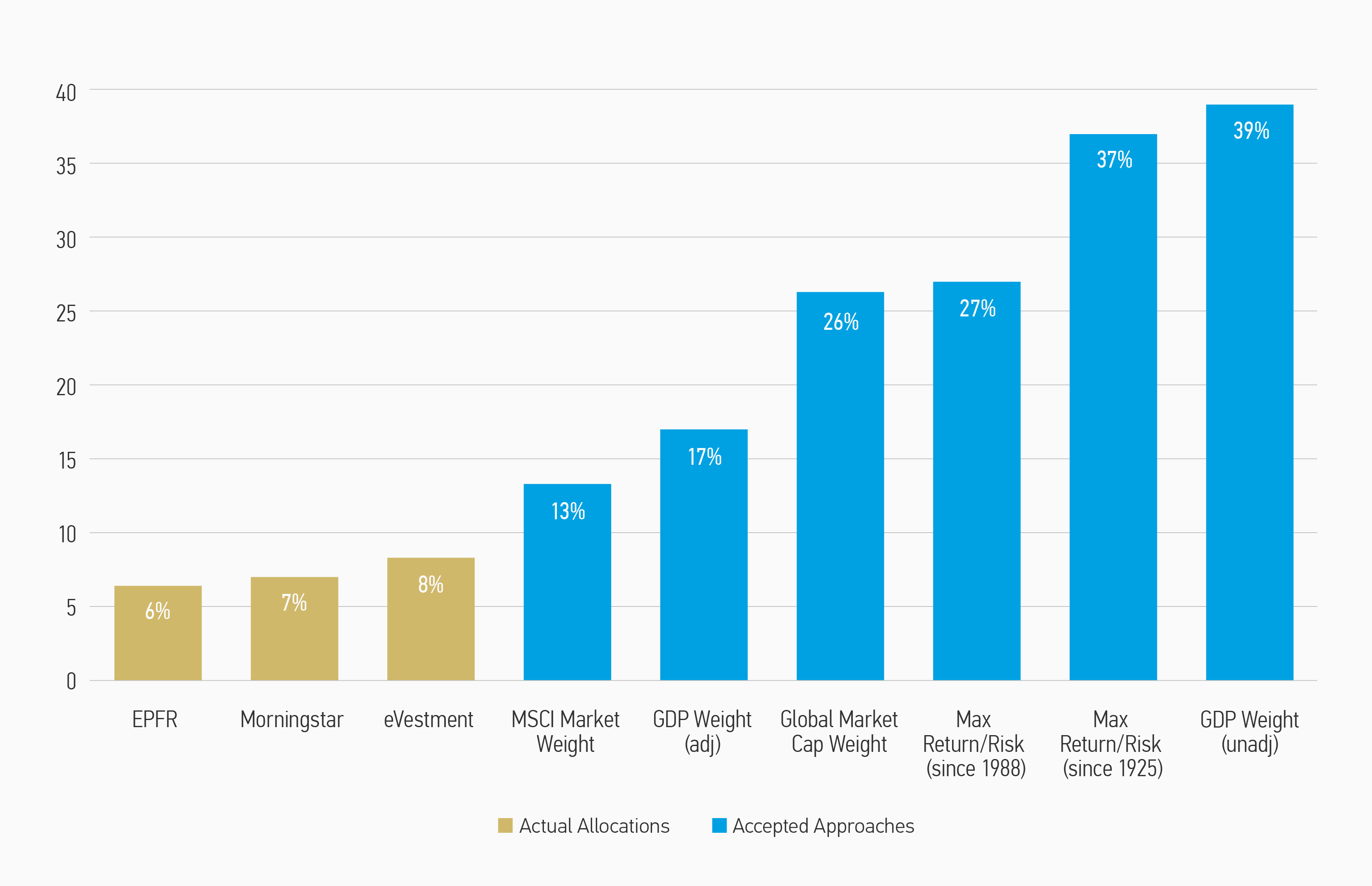

Доля развивающихся стран в мировом ВВП в 2020 году достигла 39,1%.

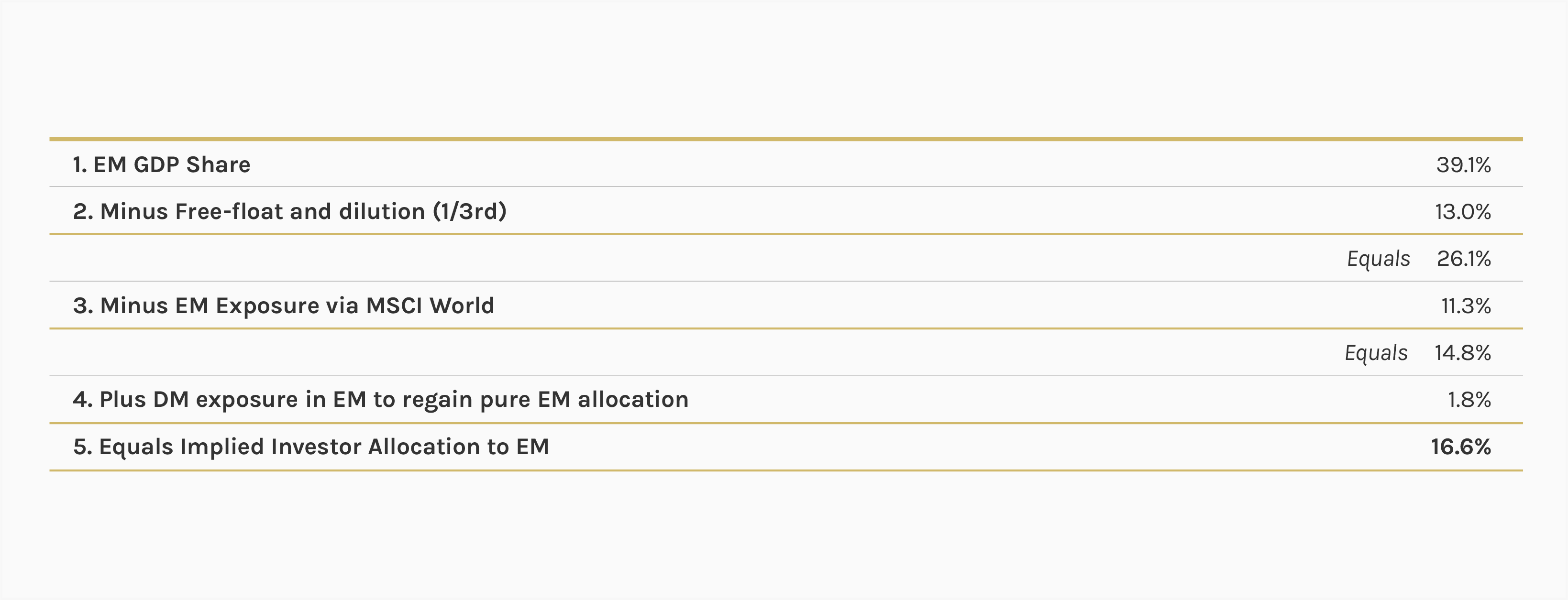

Один из подходов рекомендует инвесторам размещать инвестиции пропорционально доле каждой страны в мировом ВВП, поскольку это должно примерно отражать «относительную экономическую значимость страны» (FTSE Russell, 2014). Сегодня на 27 стран, включенных в индекс развивающихся рынков MSCI Emerging Markets, приходится 39% мирового ВВП. Правда, есть куча нюансов.

Мы же о свободном рынке говорим? Наверное, мы обязаны сделать поправку на низкую долю акций в свободном обращении. Такой скорректированный подход взвешивания по ВВП предполагает, что инвесторы в акции должны направить 26% своего портфеля в акции EM.

Но и это ещё не всё! Ни для кого не секрет, что среди компаний из стран DM есть куча компаний, которые пылесосят деньги со всего мира, в том числе, и из стран ЕМ. За примерами далеко ходить не надо: у жителя российской глубинки может не быть доступа к водопроводу, но будет доступ к YouTube, где сегодня он узнает, а что будет если скинуть арбуз с десятого этажа, попутно генерируя прибыль компании Alphabet. Попивая при этом Coca-Cola.

Если мы сделаем дополнительную поправку на этот фактор (инвестируя в компании из стран DM, мы косвенно получаем прибыль из стран EM), окажется что надо отдавать EM 14,8% от портфеля. Морганы также рассчитали и обратный эффект, ведь есть и компании из стран EM, кормящие жирных котов из DM. Этот обратный эффект добавил нам 1,8% в пользу ЕМ.

По мере роста доли развивающихся стран в мировом ВВП морганы ожидают, что доля ЕМ, рассчитанная по этому принципу, будет увеличиваться.

Взвешивание по фондовому рынку

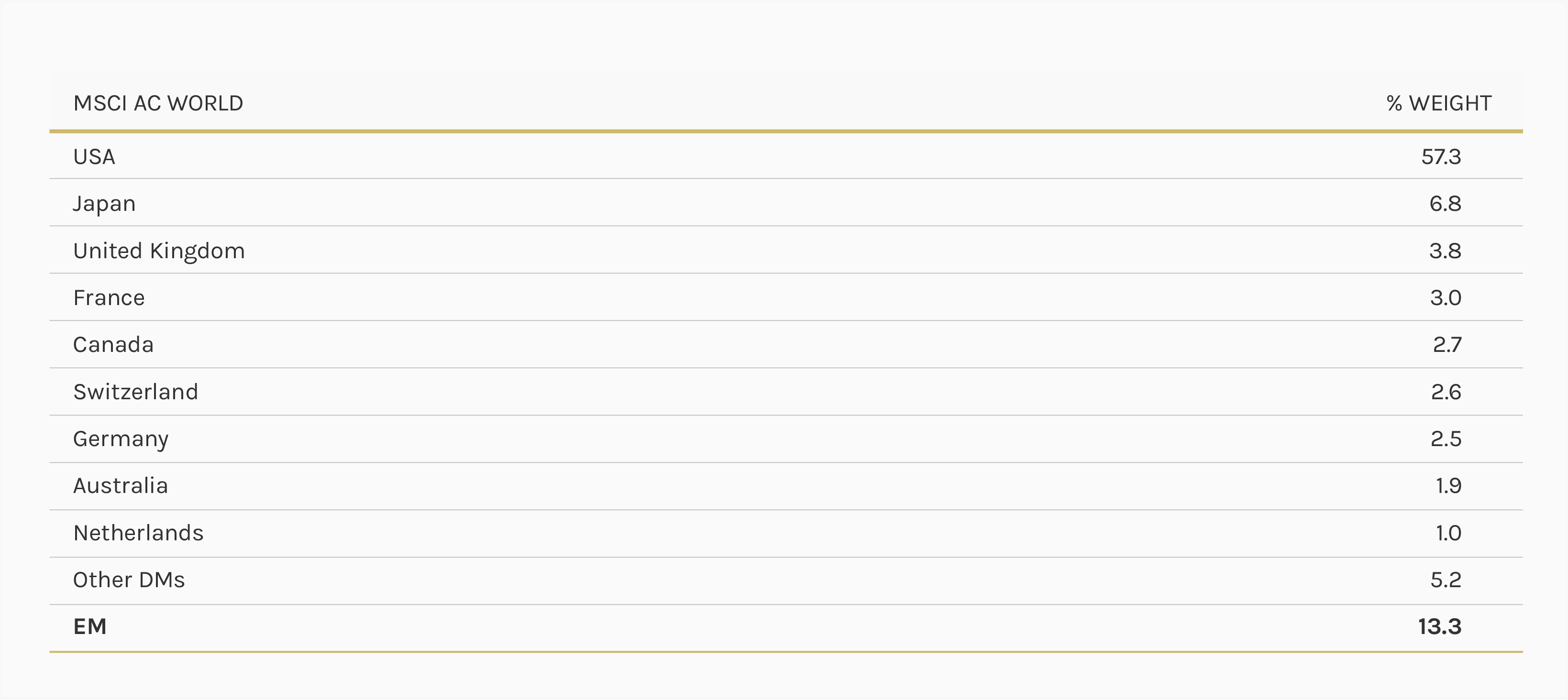

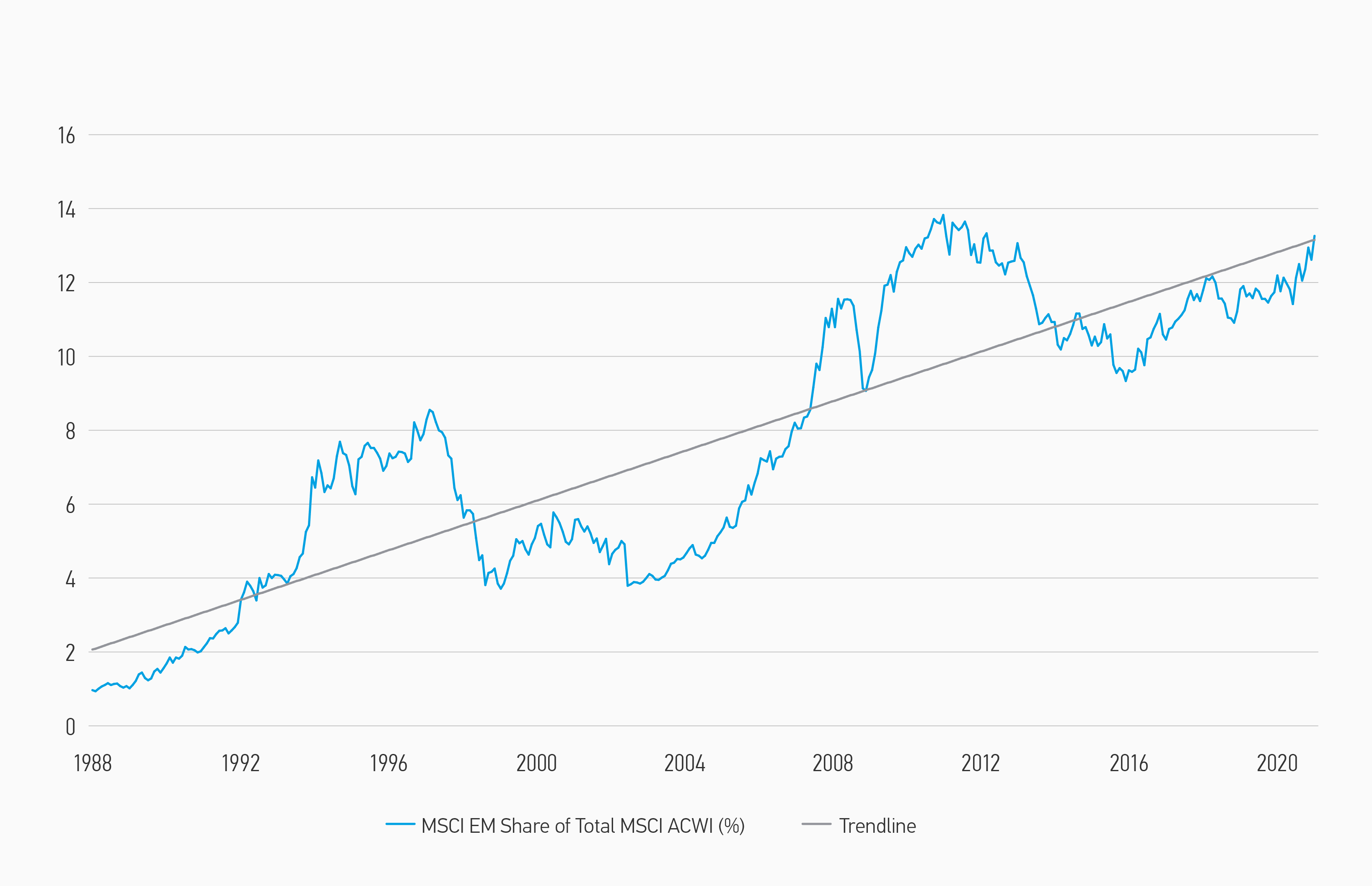

Второй базовый подход основан на доле капитализации мирового рынка (Tesar и Werner, 1992). В настоящее время на ЕМ приходится 26% мировой рыночной капитализации по сравнению с 19% в 2009 году. Обратите внимание, что эта доля всё еще ниже, чем доля развивающихся стран в мировом ВВП (39%). Со временем морганы ожидают, что доля рыночной капитализации ЕМ вырастет и потенциально приблизится к ее доле в ВВП, поскольку рост доходов дает все большему количеству людей средства и необходимость инвестировать в акции через пенсионные фонды, страховые полисы и всякие там ИИС’ы.

Обычно берут вес EM в Индексе всех стран мира (ACWI) MSCI. MSCI следит за весами компаний в индексе, учитывая количество акций в свободном обращении и ликвидность. Так что можно долго не думать, а просто взять и заглянуть в MSCI ACWI. И увидеть там 13% в акциях компаний из стран ЕМ. Эта доля выросла с 1% в 1988 году до 13% сегодня и по причинам, упомянутым выше, морганы полагают, что в ближайшие годы она будет расти.

Экстраполируем, рисуем тренд и получаем результат: через какие-то 100 лет доля развивающихся рынков превысит 100%! 😀

Взвешивание по риску/доходности

Третья базовая стратегия распределения основана на средней дисперсии. Этот подход, также известен как «Современная портфельная теория» (Марковиц, 1952) (Black & Litterman, 1991). Берём историю, считаем доходность / риск, потом добавляем немного магии и рассчитываем вес активов, который даст оптимальную ожидаемую доходность, учитывая терпимость инвестора к риску.

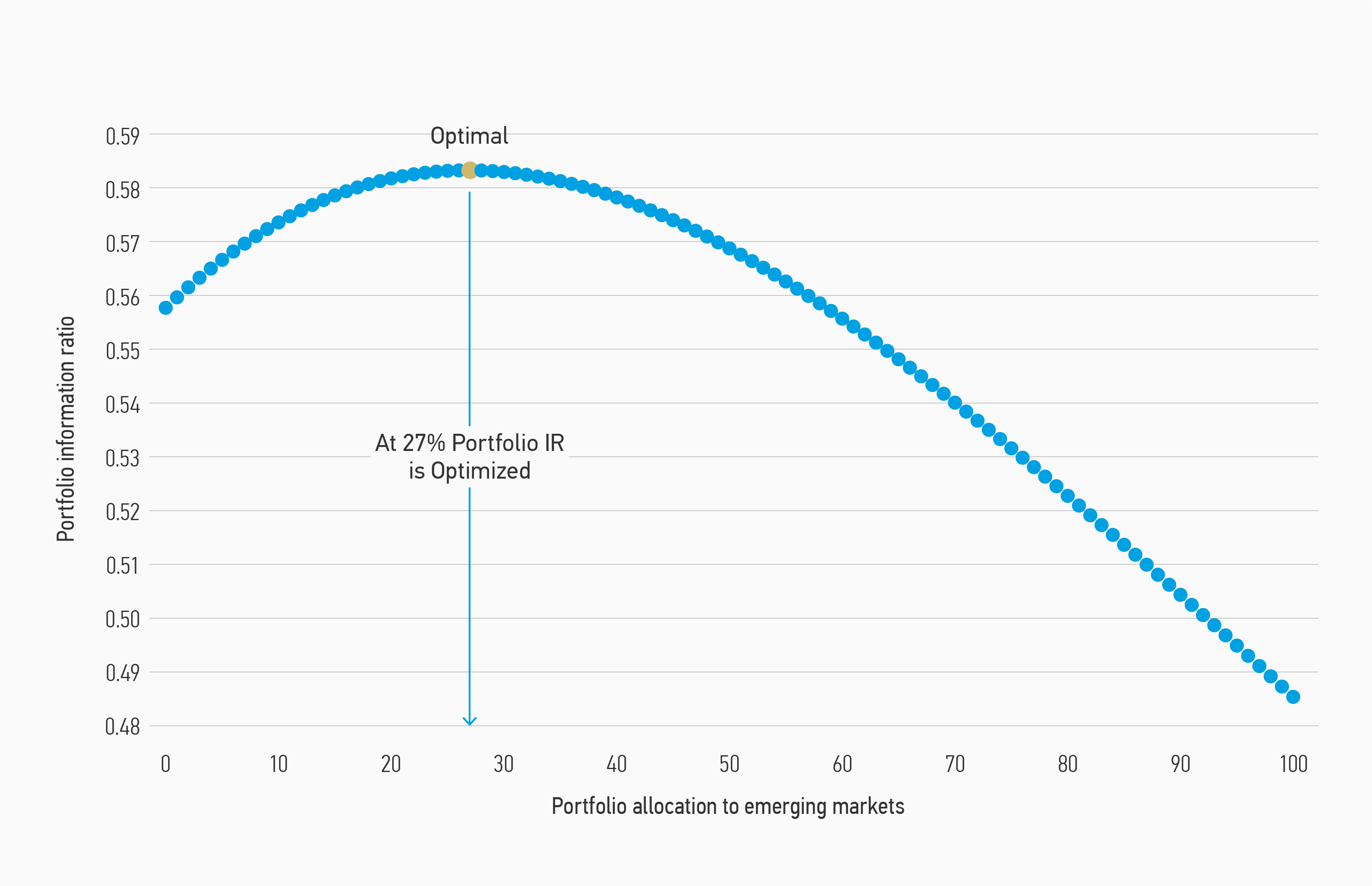

Используя ежемесячные данные с 1988 года, когда MSCI представил индекс EM, морганы изучили ежемесячную доходность и волатильность индексов MSCI World и MSCI EM и пришли к выводу, что оптимальный портфель из акций состоял бы на 27% из акций из стран EM и 73% из акций из стран DM.

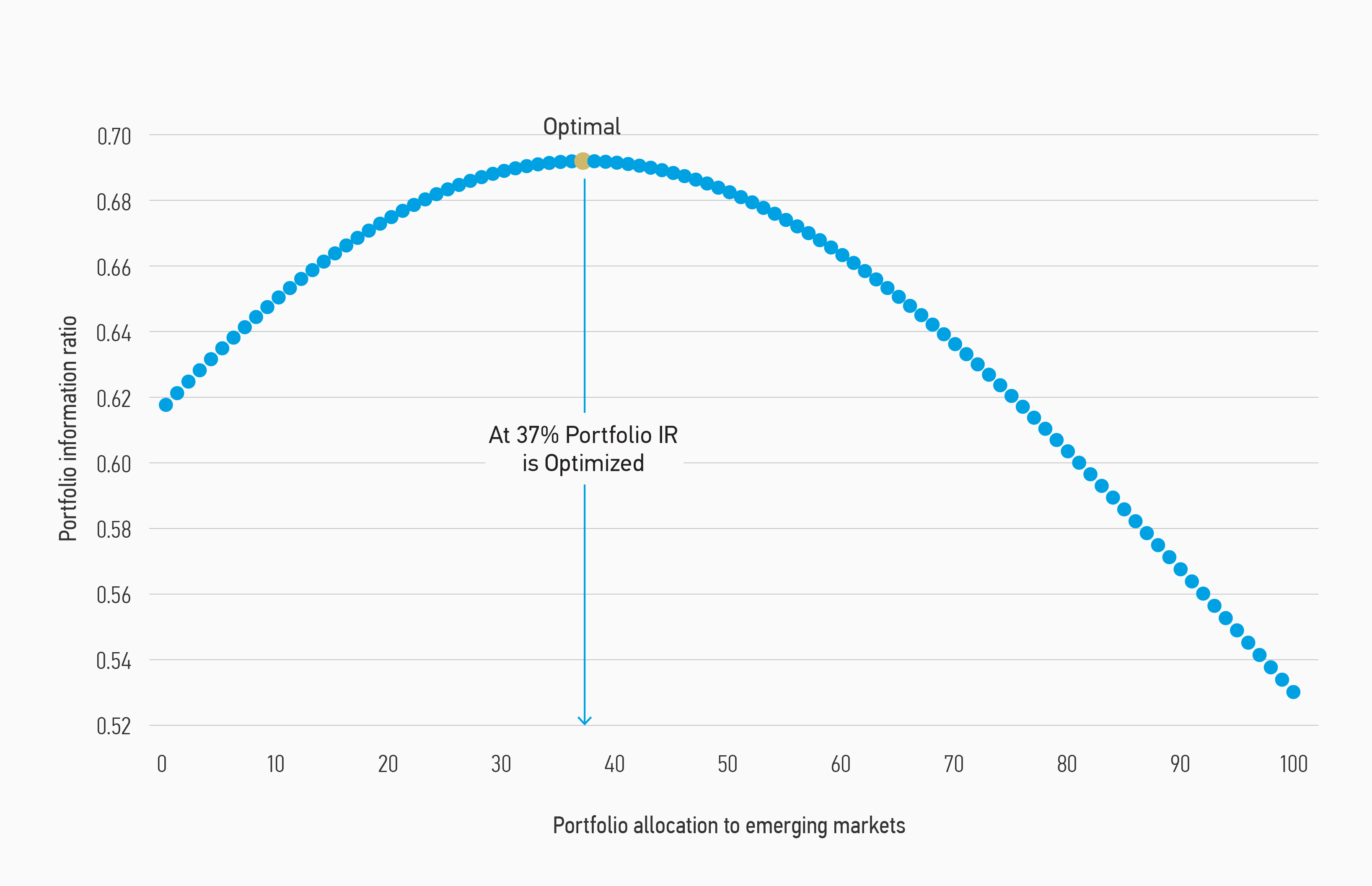

Есть и критики такого метода расчёта. Они считают, что ожидаемая доходность развивающихся рынков преувеличена, если использовать исторические данные с 1988 года, потому что этот период многие считали очень благоприятным для акций ЕМ. Так что морганы использовали свои внутренние исторические данные (пруфов не будет), восходящие к 1925 году. Как ни странно, такой расчёт показал, что за более длительный исторический период оптимальная доля акций развивающихся стран была еще выше — 37%.

Сколько вешать в граммах?

Мировая экономика — такая штука, где никто и никогда вам не даст ни единого точного ответа, и каждый эксперт ответ на самый простой вопрос растянет минут на 15, добавив кучу «но» и «если». Так и здесь — в зависимости от выбранной вами гипотезы, морганы порекомендуют вам вилку от 13% до 39% от портфеля 🙂

Существует также множество источников данных о том, сколько инвесторы имеют сейчас вложений в акции ЕМ в реальности.

База данных потоков EPFR, охватывающая 346 глобальных фондов акций, предполагает, что средние вложения фондов только на 6,4% будут в акциях ЕМ. Morningstar дает похожие данные: в среднем, фонды держат 7% в акциях ЕМ. Данные от некоей eVestment показывают 8,3%. Ясно, что этот диапазон от 6 до 8% значительно ниже, чем может предложить любая практическая теория: 39% при взвешивании по ВВП, 13-17% при взвешивании по фондовому рынку или 27-37%, предлагаемые методами современной портфельной теории.

Как обстоят дела в России?

Далее рептилоиды-морганы очень переживают за американцев, ведь несмотря на очевидные тренды, они страдают сильным home bias и имеют очень маленькую экспозицию на развивающиеся рынки.

Надо отдать должное, что мы тоже страдаем home bias! Кто-то по собственному желанию, собирая портфель из российских акций, кто-то (как я) исходит из доступности и дешевизны инструментов для инвестиций, отдавая преимущество российским акциям перед другими акциями. Не так уж просто (и точно недёшево) покупать турецкие или индонезийские акции, знаете ли!

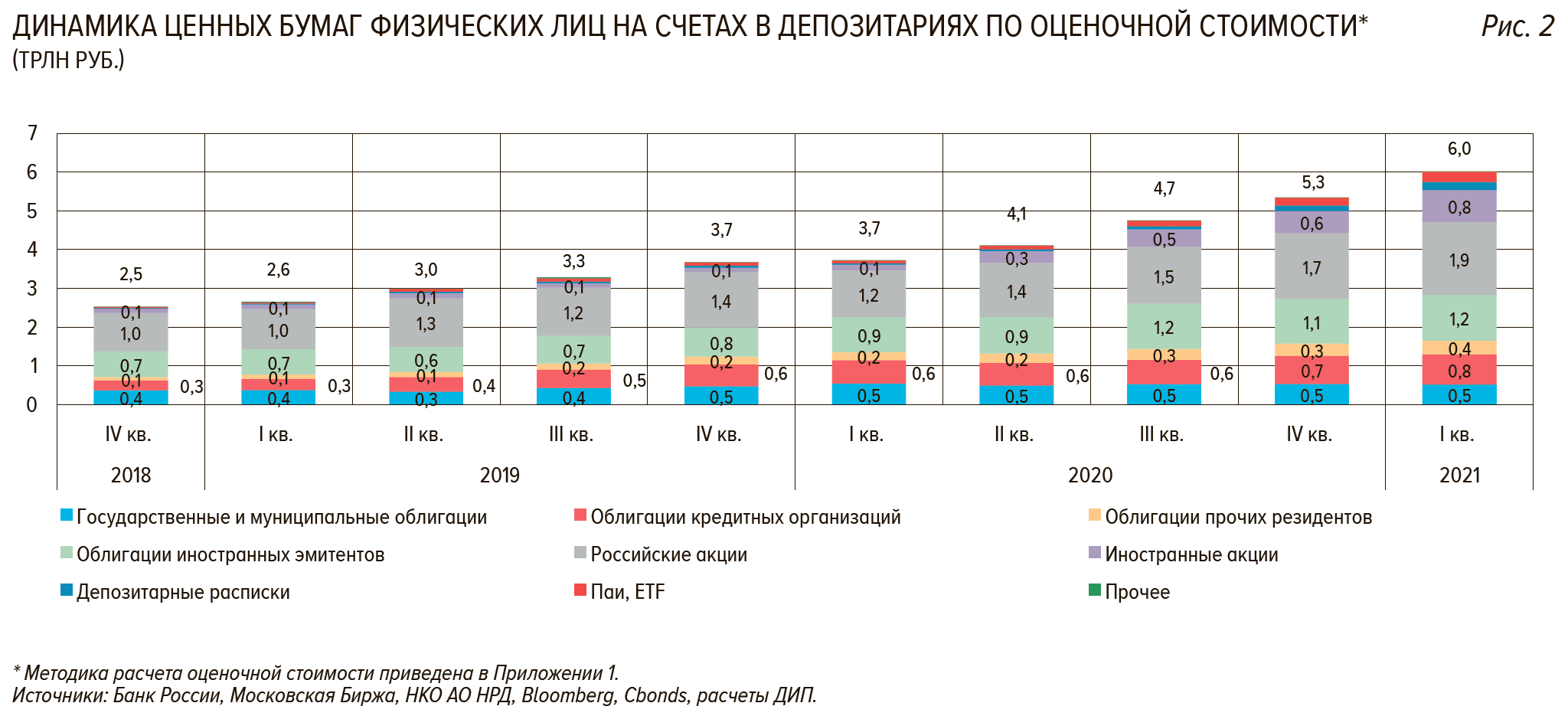

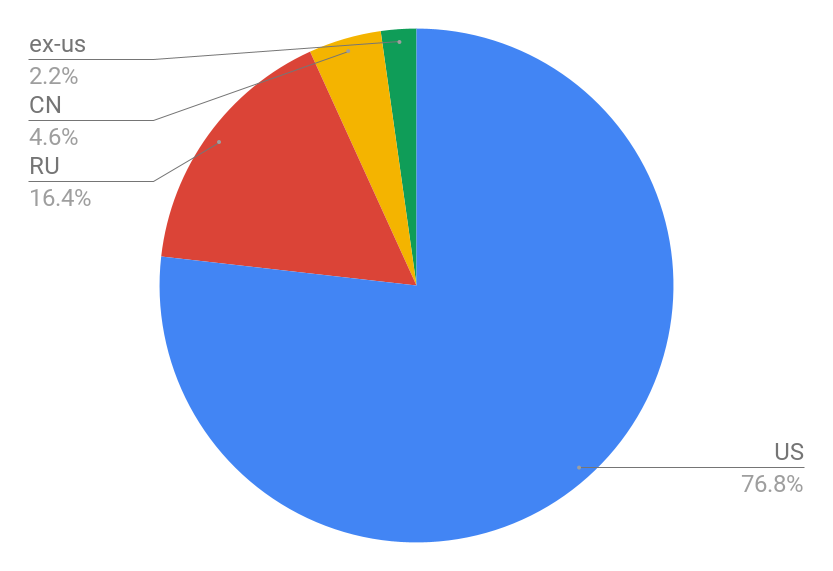

Мы не можем точно знать, сколько среди иностранных акций (800 млрд ₽ по сост. на 31.03.2021) россияне держат акций из стран развивающихся рынков (в основном, это могут быть китайские компании). Но даже если брать по самой нижней планке и считать, что все иностранные акции — это акции компаний с развитых рынков, то окажется, что мы с вами в среднем держим 70% (1,9 трлн ₽) в «домашних» российских акциях, которые относятся к развивающемуся рынку!

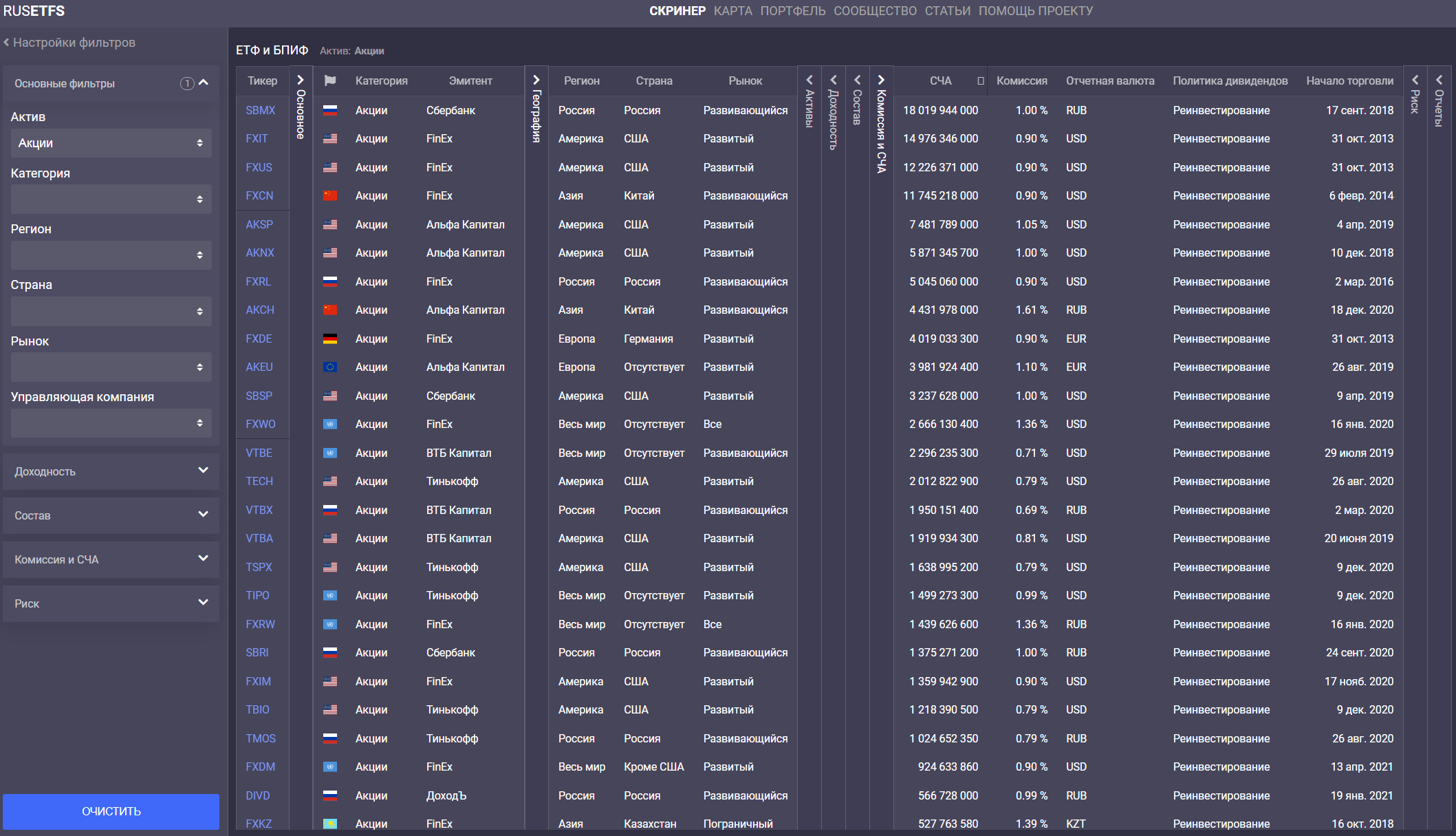

Можно взять данные с rusetfs по индексным фондам, и здесь россияне чуть холоднее относятся к «домашнему». Здесь уже есть возможность зафиксировать и китайские акции, прибавив их к развивающимся рынкам. Так, в БПИФ’ах и ETF’ах у россиян среди всех акций 57% — акции развитых рынков и 43% — акции развивающихся рынков! Что тоже зашкаливающе много. Так что, если пророчества морганов сбудутся, то среднестатистический долгосрочный инвестор из России будет иметь лучший результат, нежели среднестатистический долгосрочный инвестор из США.

Правда, следует признать один страшный факт, который может перечеркнуть надежду на светлое будущее. Мы покупаем в основном акции компаний из одной и той же страны, перспективы экономического роста которой вызывают сомнения у большинства прочитавших этот пост. И эта страна — не Китай.

Что есть на российских биржах?

Позвольте мне перечислить доступные на российской бирже любому из нас инструменты, представляющие предмет сегодняшнего разговора — акции развивающихся рынков:

- Широчайший пул российских акций. От сбербанков и газпромов до откровенного 💩 и институтов каких-то там клеток. Очень доступно. Очень понятно. Очень любимо российским инвестором. Но это всё одна страна, со своими особенностями, так что идём дальше.

- Китайские акции. Около 30 компаний на СПб бирже и 3 (три) — на Мосбирже. Это несколько крупных международных компаний, но есть и локальные китайские компании, причём в большинстве своём это айти и медиа-компании. Следует помнить, что это далеко не вся китайская экономика и даже не весь китайский фондовый рынок, а только маленький кусочек — компании, получившие листинг на американских биржах. Именно такие сейчас и добавляют. О допуске к торгам непосредственно китайских акций идут только разговоры — ещё с 2017 года.

- Акции компаний из других развивающихся стран. Их можно упомянуть отдельно, и это будет похожая на Китай ситуация. Компания разместила свои акции на американской бирже? Если да, то есть шанс, что она допущена и в России. Примеры от тайваньского TSMC до латиноамериканской MercadoLibre.

- Индексные фонды на отдельные страны и на развивающиеся рынки в целом. Широкий пул БПИФ’ов на российские акции, фонды на китайские акции, фонд на акции всех развивающихся рынков. У управляющих активами последнего работа очень сложная: есть две кнопки «купить ещё немного ETF iShares Core MSCI EM» (нажимают чаще) и «продать немного ETF iShares Core MSCI EM» (нажимают реже), после чего надо пойти приготовить кофе, удерживая с клиента 0,71% в год от стоимости всех активов.

- Большая надежда на конец года. И на американские индексные фонды, возможный допуск которых может перевернуть игру и дать нам хорошие возможности для качественного распределения активов.

Что у меня?

Я упоминал в середине текста, что я распределяю активы интуитивно — я неуч.

Мои развивающиеся рынки:

Остальные — около 0,8% (в VXUS доля ЕМ = 26%, и ещё сюда попадают мои акции TSMC);

ИТОГО — 21,8%.

То ли мне везёт оказываться рядом с результатами массивных исследований, то ли интуиция меня не подводит, но сейчас доля акций развивающихся рынков среди всех акций в портфеле находится в середине озвученного морганами диапазона.

А значит, всё в порядке. Собственно, ради вот этого короткого вывода я эту простыню и написал.

Развивающиеся рынки: что это и как в них инвестировать?

Что такое развивающиеся рынки? Четкого определения и даже единой классификации стран под этот критерий не существует. Интуитивно мы понимаем, что развивающиеся рынки и страны по ряду параметров должны стоять ниже, чем развитые. Но в их развитии заложен потенциал: как для жителей страны, так и для ее инвесторов.

Термин «emerging markets» пришел в 1980-е и заменил не очень благозвучное «less developed countries», т.е. менее развитые страны. Впрочем, кажется есть вполне удачное обиходное определение: «к развивающимся странам относятся те, где политика имеет на рынки такое же влияние, что и экономика».

Развивающийся рынок это не то же самое, что развивающаяся экономика. В последнем случае МВФ классифицирует в основном по экономическим критериям: таким как ВВП на на душу населения, диверсификация экспорта и степень интеграции в мировую финансовую систему. При этом для оценки рынков используют комбинацию экономических критериев и критериев рынка капитала: таких, как размер рынка, ликвидность и доступность глобальным инвесторам, нормативная база и т.п.

Характеристика развивающихся рынков

Для стран в стадии развития характерны следующие показатели:

- повышенные темпы экономического роста;

- активное развитие торговых связей;

- заметная интеграция в мировую экономику

Но если ВВП можно измерить, то остальные критерии являются довольно размытыми. Причем определяются они не одной глобальной организацией, а несколькими, как и кредитный рейтинг. А именно провайдерами индексов. И так как критерии у всех свои, то неудивительно, что состав развивающихся стран у разных провайдеров может не совпадать:

Таким образом, в зависимости от методологии к развивающимся в настоящий момент относятся от 24 до 27 государств. Ссылки на актуальные данные: один, два, три, четыре. География развивающихся стран на карте мира:

Интересна судьба Аргентины, находящейся на первой позиции в списке выше. В начале XX века она являлась развитой страной и стояла наряду с ведущими европейскими державами по доходу на душу населения, используя свое богатство в виде природных ресурсов. Так что в первой трети столетия страна привлекала миллионы мигрантов из Европы, как Северная Америка за несколько веков до того.

Однако Великая Депрессия положила конец процветанию: наступила эпоха политической нестабильности Аргентины, сопровождаемая высокой инфляцией. В результате сегодня лишь два из четырех провайдеров относят страну к развивающимся, а FTSE отказал ей даже в статусе пограничного рынка. Однозначным лидером в Латинской Америке сегодня является Бразилия, находящаяся в статусе развивающейся страны у всех создателей индексов. К развивающимся рынкам по всем методологиям относится и Россия.

Глобальные лидеры сектора вполне очевидны: это Китай и Индия, которые одновременно являются наиболее населенными странами мира (в сумме 85% населения планеты!) и обеспечивают более трети мирового экспорта. Кстати, они же лидировали и 15 лет назад, в 2006 году. При этом их текущая рыночная капитализация составляет лишь несколько процентов, что может рассматриваться как недооцененный актив. Про компании Китая, который доминирует на развивающихся рынках в той же мере, что США среди развитых стран, читайте здесь.

Методология и критерии провайдеров

При схожести составов стран развивающихся рынков все провайдеры индексов используют свою классификацию. Например, у компании Solactive она следующая:

Таким образом, компания придает значению индексу человеческого развития, рейтингу страны по данным Всемирного банка и капитализации акций. Несоответствие этим критериям переводит страну в пограничные рынки, а для достижения статуса развитого необходимо не только улучшить приведенные пункты, но и соответствовать дополнительным – например, должны быть разрешены короткие продажи.

Провайдер MSCI, о котором я писал большую статью, предлагает следующую методологию:

Здесь нет требований к экономическому развитию страны, но есть порог по рыночной капитализации компаний и объему акций в свободном обращении. Кроме того, нужна значительная доступность рынка для иностранных инвесторов и свободное перемещение капитала, однако эти и подобные требования трудно стандартизировать.

Кроме того, рассмотрим требования провайдера S&P, про которого тоже была отдельная статья.

Здесь присутствуют требования к капитализации и годового оборота всего рынка в конкретных цифрах, а также точные указания на расчетный период и кредитный рейтинг. Также прописаны довольно точные требования по отсутствию гиперинфляции и свободному обращению валюты. Если сравнивать эту методологию с предыдущими провайдерами, то она более конкретна, хотя и допускает набор трех произвольных плюсов среди дополнительных критериев.

Наконец, ниже общие критерии последнего провайдера FTSE:

Индекс компании называется FTSE Emerging Index. Его особенностью можно считать разделение рынка развивающихся стран на две подкатегории: вторичных и продвинутых. По мнению регулятора, Россия в данный момент находится под наблюдением во вторичной категории с высокими шансами затем оказаться в продвинутой.

Капитализация в данном случае не играет особой роли, поскольку вместе с Россией в той же подкатегории оказывается и Китай и Индия. Важнее для провайдера прозрачность рынка и свободный доступ иностранных инвесторов:

Резюме

Всего 20 лет назад развивающиеся страны составляли менее 3% капитализации мирового рынка акций и 24% ВВП. Сегодня эти величины сместились до 14% находящихся в свободном обращении акций и 43% валового продукта.

Не существует единого списка развивающихся стран. Например, провайдеры S&P и FTSE уже более 10 лет причисляют Южную Корею к развитым рынкам, тогда как Solactive и MSCI этого не сделали, отмечая проблемы с раскрытием информации о компаниях и запрет властей на открытие коротких позиций, позволяющих зарабатывать на падении активов.

Но в остальном разница между индексами не слишком большая. Например, вот главные страны индекса MSCI Emerging Markets:

- Китай (40%)

- Тайвань (13%)

- Южная Корея (13%)

- Индия (9%)

- Бразилия (5%)

А вот они у индекса FTSE Emerging:

- Китай (45%)

- Тайвань (16%)

- Индия (11%)

- Бразилия (6%)

- Южная Африка (4%)

Основное различие как раз в Южной Корее. При распределении по регионам Азия занимает 79 и 78%, а Южная Америка 6 и 10% соответственно. Текущая капитализация индексов составляет около 8 и 7 трлн. USD.

Доходность и риски развивающихся стран

С 1990 по 2020 год, т.е. за 120 лет, развивающиеся рынки показали результат около 6.8% годовых, уступив развитым рынкам:

При этом очевидно, что разрыв получился за счет падения во второй половине 1940-х, вызванный резким сокращением большой доли Японии практически до нуля. Если же сравнивать кривые с начала 1950-х (и в последующие годы), то развитые рынки теряют преимущество, поскольку угол подъема кривых примерно одинаковый. Так, с 1960 по 2020 год годовая доходность развивающихся стран составила 11,2% против 9,5% у развитых. Подробное сравнение фондовых рынков развитых и развивающихся стран я делал здесь.

Бернштайн писал, что плохие экономики часто имеют хорошие фондовые рынки. Это происходит потому, что инвесторы ищут премию за риск: если можно получать 5-7% годовых реальной доходности в американских или европейских акциях, то инвестировать в другие регионы имеет смысл лишь в том случае, если они могут предложить больше. Это ожидание и толкает инвесторов на покупки акций развивающихся стран, увеличивая спрос и цену. Но может быть и наоборот: впечатляющий рост ВВП не полностью отражается в доходности ценных бумаг.

Кстати, в случае российского рынка риск оказался оправданным: с 1995 по 2020 годы индекс РТС принес более 10% годовых, обогнав США. Хотя едва ли можно говорить о том, что экономика России качественно лучше американской. С другой стороны, в кризис или политическую нестабильность сомнению в первую очередь подвергаются менее развитые экономики, что вызывает бегство капитала и глубокие просадки. Это было хорошо видно в 2008 году, когда тот же российский индекс рухнул на 85%.

Исторически в десяти развивающихся странах волатильность превышала 30%, в то время как Бразилия (54%) и Россия (67%) имели еще большие колебания, отражающие их гиперинфляционные периоды. Тем не менее ниже интересное исследование с немного другими результатами:

Подробности можно найти в статье «Global equity investing: The benefits of diversification and sizing your allocation». Ожидаемо волатильность развивающихся рынков оказывается выше, чем у США и развитых стран в целом. Но в же время еще более высокие значения имеют благополучные и развитые Швеция, Австралия, Австрия, Норвегия.

Более того: европейские локомотивы Германия и Франция тоже пришли с развивающимися рынками «ноздря в ноздрю», несмотря на немецкое экономическое чудо. В результате можно сказать, что с 1970 года развивающиеся рынки идут примерно вровень со многими развитыми странами как по доходности, так и по совокупным просадкам.

Будет ли так дальше? Логика все же подсказывает иметь более высокую терпимость к риску при инвестициях на развивающихся рынках. При условии долгосрочных вложений этот риск вполне может трансформироваться в повышенную доходность. Но он же может стать причиной низкой прибыли, убытков и даже убить капитал, как в России 1917 года или Китае конца 1940-х. Аргентина, Нигерия, Пакистан, Венесуэла и Зимбабве показали разочаровывающие результаты, хотя имели многообещающие показатели.

Доходность облигаций развивающихся стран

Историческая тенденция облигаций развивающихся рынков очень напоминает ситуацию с акциями. За тем, разумеется, исключением, что абсолютная доходность тут заметно ниже:

Как и в случае акций, губительной для доходности бондов развивающихся стран оказалась Вторая Мировая. Если бы мы считали доходность индексов с 1960 г., то к концу 2020 г. годовая премия за риск в развивающиеся рынки составила бы 6,4% против 4,8% для развитых.

Как инвестировать в развивающиеся рынки?

Напоследок коснемся способов, как можно инвестировать в широкий пакет акций развивающихся стран. Основным инструментом выберем биржевые фонды ETF и рассмотрим ситуацию на различных биржах.

Американские биржи

Американские биржи наиболее ликвидны и предлагают наибольший выбор фондов. Читайте о них здесь. Российский инвестор может попасть на биржи США, заключив прямой договор с зарубежным брокером либо получить доступ через российскую брокерскую компанию, обладая статусом квалифицированного инвестора. ТОП-3 варианта по капитализации на развивающиеся рынки:

- Vanguard FTSE Emerging Markets ETF (тикер VWO, комиссия 0.1%)

- iShares Core MSCI Emerging Markets ETF (тикер IEMG, комиссия 0.11%)

- iShares MSCI Emerging Markets ETF (тикер EEM, комиссия 0.7%)

Капитализация фондов от 30 млрд. долл.

Европейские биржи

Европейские биржи менее ликвидны, однако также предлагают хороший выбор и часто невысокие комиссии. Доступ российского инвестора к ним аналогичен описанию выше. ТОП-3 текущих варианта по капитализации:

- iShares Core MSCI Emerging Markets IMI UCITS ETF (Acc), комиссия 0.18%

- Xtrackers MSCI Emerging Markets UCITS ETF 1C, комиссия 0.18%

- iShares MSCI EM UCITS ETF (Dist), комиссия 0.18%

Капитализация от 3 млрд. евро. В отличие от американских, европейские фонды могут не только выплачивать дивиденды, но и реинвестировать их (что и происходит в первых двух фондах). Это позволяет не подавать налоговую декларацию и более эффективно накапливать капитал, не выплачивая налог на дивиденды. К тому же в зависимости от конкретной биржи, фонды доступны в евро, долларах или фунтах.

Московская биржа

Наконец, фонды на развивающиеся рынки есть и на Московской бирже. Доступ к ней можно получить через многочисленных российских брокеров: Финам, БКС, Открытие и т.д. Ликвидность тут заметно ниже, чем на биржах Европы и США, но зато инвестор имеет право на налоговые льготы посредством ИИС либо ЛДВ.

С 2018 года в России распространение получили биржевые паевые инвестиционные фонды, БПИФ. Можно сказать, что это российский аналог биржевых фондов ETF, где обслуживанием паев занимается компания-эмитент и связанные с ней структуры. Доступные в данный момент варианты (FinEX анонсирует скорый выход фонда на развивающиеся рынки без Индии и Китая):

- Фонд ВТБ – Фонд акций развивающихся стран (тикер VTBE, комиссия 0.71%)

- Атон Базовые активы: 2500 компаний развивающегося рынка (тикер AMEM, комиссия 0.95%)

- Тинькофф Базовые активы: акции развивающихся стран (тикер TEMS, комиссия 0.69%)

- Открытие Базовые активы: акции компаний Азии (тикер OPNA, комиссия 1.48%)

Капитализация самого ликвидного фонда пока что не более нескольких десятков млн. долл. Кроме того, на Мосбирже есть отдельные фонды на акции Китая:

- Финэкс Базовые активы: Акции компаний Китая (тикер FXCN, комиссия 0.9%)

- Альфа-Капитал Китайские акции (тикер AKCH, комиссия 1.51%)

Недостатками российских фондов, помимо относительно высоких комиссий и малой капитализации, является возможное отклонение котировок от копируемого индекса вплоть до нескольких процентов. Впрочем, комиссии со временем должны понижаться, так что проверяйте актуальную информацию на сайтах управляющих компаний.

Источник https://studopedia.ru/4_175777_sovremennoe-sostoyanie-i-tendentsii-razvitiya-fondovih-rinkov-razvivayushchihsya-stran.html

Источник https://smart-lab.ru/blog/703660.php

Источник https://investprofit.info/emerging-markets/