Что выбрать: кредит наличными или кредитную карту

Хочу сделать ремонт в ванной, который обойдется в 200 000 ₽. Если возьму кредит наличными на год под 12,9% — переплачу 14 249 ₽. По карте за этот же срок переплачу 33 581 ₽. Но если мне нужно перехватить небольшую сумму до получки — с кредитной карты деньги можно снять бесплатно. Я сравнила кредит и кредитную карту для разных жизненных ситуаций и делюсь выводами.

Банки устанавливают определенные требования к заемщику и условия по кредиту:

- возраст — старше 21 года;

- постоянный доход;

- регистрация на территории России;

- сумма кредита: 50 000–300 000 ₽ — без подтверждения дохода, свыше 300 000 ₽ — со справкой о доходах;

- ставка: 5,9–25,9% годовых;

- срок: до 7 лет;

- минимальный пакет документов: паспорт и СНИЛС.

ПРИМЕР: На ремонт нужно 100 000 ₽, и вы берете кредит под 12,9% на год. Если будете выплачивать минимальную сумму взноса, за год вернете банку 107 124,44 ₽. Общая переплата составит 7124 ₽.

Если снимать деньги с кредитной карты и гасить долг частями, можно переплатить в 2,5-3 раза больше, чем по кредиту наличными. Ставки по кредитным картам всегда выше, а доступная сумма — ниже. Лимита средств на кредитке может не хватить. Если нужна большая сумма, лучше взять кредит.

Покупки наличными. Не всегда дорогостоящую покупку можно оплатить кредитной картой или оформить целевой кредит. Например, вы покупаете подержанный автомобиль с рук — вам нужны наличные, чтобы расплатиться с продавцом.

Если покупаете автомобиль у частного продавца, автокредит оформить нельзя. Снять большую сумму с кредитной карты не получится, на ней установлен лимит. Например, в первый месяц заемщик может снять не больше 30 000 ₽. Если заемщик своевременно внес деньги по кредиту, лимит могут увеличить до 50 000 или 80 000 ₽.

Некоторые банки устанавливают лимит на бесплатное обналичивание карты. Если заемщик снимает сверх лимита, ему начисляют дополнительный процент. Я посчитала, сколько придется переплатить, если снять 400 000 ₽ на покупку авто с пробегом.

Чтобы получить кредитную карту по условиям банка, тоже необходимо соответствовать его критериям. Просмотрела условия пяти банков и выделила общие критерии, которым должен соответствовать заемщик, а также необходимые условия для получения кредитной карты:

- возраст — от 18 лет;

- постоянный доход;

- регистрация на территории России;

- сумма кредита: 5000–1 000 000 000 ₽;

- ставка при выходе из льготного периода: 11,99–49,9% годовых;

- льготный период: 50–240 дней;

- минимальный пакет документов: паспорт.

Пока карта не активна — заемщик не оплачивает картой покупки и не снимает наличные — плату за годовое обслуживание не начисляют. Сумма обслуживания для активных карт зависит от условий кредитной программы и банка — в среднем от 499 до 1499 ₽ в год.

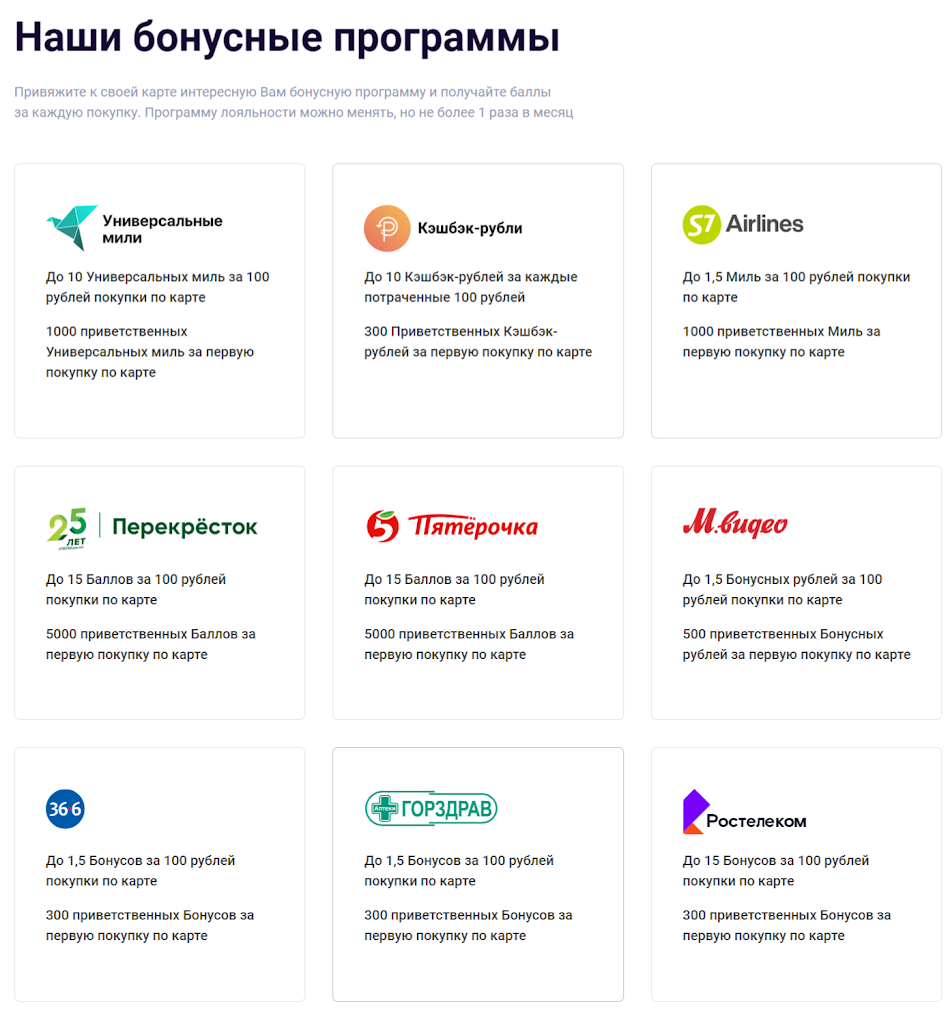

Повседневные траты. Кредитные карты часто ассоциируются с переплатами и процентами, но на кредитке можно даже заработать. Если подключить программу лояльности и вовремя вносить платежи, банк возвращает кэшбэк, который заемщик может потратить на покупку товаров в магазинах — партнерах банка. А может накопить мили и обменять бонус на билет.

Например, я пользуюсь кредитной картой Ак Барс Emotion и за каждую покупку от 100 ₽ получаю бонусы. Их можно потратить:

- в супермаркетах «Перекресток», «Пятёрочка», «Карусель»;

- в магазинах «М.Видео», Sunlight, ЦУМ;

- в аптеках «36,6» и «Горздрав»;

- в программах S7 Priority, Utair Status, РЖД-Бонус и прочих.

Программа лояльности «Сливки» от «Ак Барс Банка» включает 15 бонусных программ. Раз в месяц программу можно менять

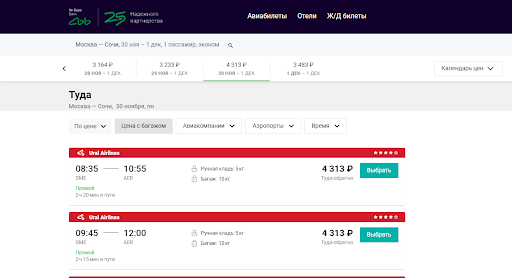

Когда запланировала отдых в Сочи, поставила цель — накопить мили и обменять их на билет. Подключила программу «Универсальные мили» и за все покупки расплачивалась кредитной картой. За месяц тратила около 45 000 ₽, которые возмещала в день получки. За покупки мне начисляли около 900 миль в месяц. Через год на бонусном счете накопилось 10 800 миль — этого с лихвой хватило на перелет до Сочи и обратно.

Я выбрала рейс и обменяла накопленные мили на билет прямо на сайте программы лояльности. Цены актуальны на конец ноября 2020 года.

Когда кредитная карта выгоднее кредита наличными

Кредиты можно разделить на два вида: ссуда наличными и кредитная карта. Как взять кредит и не переплатить? Что лучше оформить: потребительский кредит или кредитную карту? В этом материале Bankiros.ru разобрался, когда выгоднее взять кредитку, а когда кредит наличными.

Чем кредитная карта отличается от кредита

Кредит может быть целевым, когда деньги перечисляются на покупку какого-то товара или услуги, например, лечение или обучения, и нецелевым. Нецелевой кредит выдается заемщику наличными, которые он может потратить их на свое усмотрение. Отчитываться за траты перед банком не нужно. Таких же ограничений нет и у кредиток. Единственный момент – сумма трат не может превысить установленный лимит. В чем же принципиальное различие кредита и карты?

Проценты по кредиту начисляются на полную сумму с момента выдачи. По кредитной карте процент начисляется после того, как клиент воспользуется картой – оплатит товар или снимет с нее наличные.

Кредит погашается равными частями. При кредитке вы можете внести только минимальный платеж. После погашения всей суммы по карте, лимит будет доступен вам в полном объеме заново, и деньги снова можно будет потратить. Кредит же не возобновляется. После погашения вам придется взять новую ссуду при необходимости.

Какие преимущества и недостатки есть у кредита

Кредит достаточно просто оформить. Решение по нему принимается в течение одного дня. Для заявки необходим минимальный набор документов. Может выдаваться на срок от нескольких месяцев до нескольких лет. Кредит можно закрыть досрочно и в некоторой степени он защищает вас от инфляции.

Проценты на кредит начисляются на всю сумму, даже если вы не пользуетесь деньгами. Погашать ссуду необходимо точно в срок фиксированными платежами. После погашения кредит является завершенным и вам придется брать новый для покупки какого-то товара.

Какие преимущества и недостатки есть у кредитной карты

Проценты по кредиту начисляются с момента снятия средств или оплаты товара и только на потраченную часть. Использовать кредитку можно только при необходимости на случай непредвиденных трат. У многих карт установлен грейс-период в среднем на 60 дней. Если вы вовремя погашаете задолженность, платить проценты не нужно. При оплате товаров кредиткой вам не нужно платить комиссию. Если срок действия карты заканчивается, банк изготовит вам новую.

За снятие наличных предусмотрена высокая комиссия, поскольку карта предполагает именно безналичные платежи. Изготовление карты может занять до нескольких недель, поэтому рассчитывать на быстрые деньги не стоит. Расплатиться картой можно только в магазинах, где возможен безналичный расчет.

Когда стоит оформить кредит, а когда кредитную карту

Для начала важно понять для чего вам нужны дополнительные средства. Для срочных покупок стоит оформить кредит, а для резерва лучше отдать предпочтение кредитной карте. Так, вам не придется платить проценты, когда вы не пользуетесь кредитом.

Оформить потребительский кредит стоит в том случае, если вам срочно необходима большая сумма наличных. Снятие же денег с карты обернется высокой комиссией. Если у вас есть постоянный источник дохода, кредитка позволит потратить деньги бесплатно, поскольку вы сможете вовремя вносить платежи или вообще редко прибегать к использованию кредитной карты.

Разница между кредитной картой и кредитом

Что лучше выбрать: кредит или кредитную карту? Чем отличаются эти финансовые продукты и какой выгоднее?

Банковский кредит: виды, особенности, преимущества и недостатки

Банковский кредит — это ссуда, которую банк предоставляет заёмщику на условиях возвратности, срочности и платности. Человек или компания получает денежную сумму на определённый срок и возвращает её с процентами за пользование деньгами — обычно ежемесячными платежами по графику.

Кредит выдают наличными на руки или переводом на счёт, дебетовую карту.

Главное преимущество банковского кредита — возможность получить крупную денежную сумму, до нескольких миллионов рублей. В Альфа-Банке выдают до 5 млн рублей на срок от 1 года до 5 лет. Решение принимается за 2 минуты после заполнения анкеты. Деньги можно получить в тот же день.

К недостаткам кредита можно отнести возможные сложности с получением сумм от 300 000 до 5 млн рублей для клиентов без официального трудоустройства. А небольшие суммы до 300 000 рублей могут одобрить только по паспорту без подтверждения дохода.

Банк предлагает различные типы кредитных продуктов на выбор:

нецелевой потребительский кредит — на любые нужды;

целевые кредиты: на развитие бизнеса, покупку автомобиля (автокредит), приобретение квартиры (ипотечный кредит), обучение и другие цели.

Особенность целевого займа в том, что деньги можно тратить только на те цели, которые прописаны в договоре. Но по таким кредитным программам более выгодные процентные ставки, чем по нецелевым потребительским кредитам.

Например, проценты по автокредиту — от 6,5% годовых, и банк ещё компенсирует 100% стоимости ОСАГО. Проценты по ипотеке на покупку вторичного жилья — от 7,99% годовых, на покупку квартиры в новостройке — от 6,05% годовых, ставка по кредитной программе «Семейная ипотека» для семей с детьми — от 5,29% годовых.

Ставка по кредиту на любые цели — от 5,5% до 20,99% годовых, она определяется для каждого заёмщика индивидуально. Предложение с пониженной ставкой действует только до 21 декабря 2021 года.

На сайте Альфа-Банка вы можете выбрать кредит с подходящими условиями и рассчитать с помощью онлайн-калькулятора предварительную сумму вашего ежемесячного платежа и общую сумму переплаты по кредиту.

Кредитная карта: принцип работы, плюсы и минусы

Кредитная карта — это пластиковый носитель, привязанный к банковскому счёту. Кредитка оформляется на имя заёмщика, и он получает доступ к кредитному лимиту — денежной сумме, которую одобрил банк.

У кредитной карты есть особенности, которые выгодно отличают её от банковского кредита:

Наличие льготного периода.

Каждый раз, оплачивая покупки кредитной картой или снимая с неё наличные, вы берёте у банка взаймы, а потом отдаёте эти деньги. В течение льготного периода можно пользоваться деньгами банка бесплатно. Если успеваете гасить задолженность полностью до даты окончания льготного периода, то проценты банк не начисляет.

Длительность льготного периода у разных кредиток разная.

Например, по картам Alfa Travel и Аэрофлот льготный период 60 дней, по картам «100 дней без процентов» с целым годом без %, с целым годом без % Gold и с целым годом без % Platinum — 100 дней на все операции, включая снятие наличных.

Возобновляемый кредитный лимит.

С кредитной карты можно потратить все деньги в рамках кредитного лимита. Чтобы не платить проценты за пользование деньгами банка, нужно вовремя обновить льготный период. Просто внести на кредитку всю сумму задолженности и подождать, пока информация о льготном периоде обновится. Отследить изменения можно в личном кабинете мобильного приложения Альфа-Банка.

Уже на следующий день весь кредитный лимит вновь в вашем распоряжении: можно совершать покупки, делать переводы и снимать наличные.

Наличие дополнительных преференций.

Пользователи кредиток Альфа-Банка получают бонусы: скидки на обслуживание в кафе и ресторанах, покупки в магазинах-партнёрах банка, скидки на покупку авиабилетов и билетов РЖД, а также кэшбэк до 10% с каждой покупки, и до 30% — на отдельные категории трат.

К минусам кредитной карты можно отнести более высокие проценты по сравнению с кредитом — до 49,9% годовых.

Но проценты нужно платить, только если вовремя не обновлять льготный период или не вносить обязательный платёж. Сразу после того, как вы внесёте всю сумму задолженности на счёт, начисление процентов остановится, и снова можно бесплатно пользоваться деньгами банка.

Кредит или кредитная карта: в чём разница, и что выгоднее?

Подведём итог, в чём основные отличия кредита и кредитной карты, чтобы вы приняли верное решение.

Сумма кредита

По кредитным картам Альфа-Банк одобряет до 1 млн рублей, по потребительскому кредиту до 5 млн рублей.

Сумма переплаты

По кредиту всегда нужно платить проценты, независимо от того, пользуетесь ли вы деньгами или они просто лежат на счёте или в кошельке. А кредитка при аккуратном использовании позволяет вообще не платить проценты за пользование деньгами банка. Но совсем бесплатной кредитная карта быть не может, банк берёт плату за обслуживание. Годовое обслуживание кредитной карты «100 дней без процентов» — от 590 рублей в год.

Пока по кредитке нет операций, вы абсолютно ничего не платите. Деньги на карте могут лежать сколько угодно долго, пока не понадобятся.

Срок пользования деньгами

Кредит оформляют на определённый срок, а кредитка по факту бессрочная — потратили деньги, обновили льготный период, и деньги снова ваши. На пластике есть срок действия карты, обычно её выдают на 3-5 лет, но пользоваться деньгами можно дольше. Достаточно оформить перевыпуск.

График платежей

Третье отличие: у кредитки, в отличие от кредита, нет строгого графика платежей — достаточно вовремя вносить минимальный платёж.

Экономия и бонусы

С кредиткой можно экономить деньги за счёт дополнительных скидок от партнёров банка. Кредит таких опций не предусматривает.

Что выгоднее?

Что будет выгоднее: кредит или кредитная карта, зависит от ваших целей, уровня и источника дохода. Если планируете крупную покупку и знаете, что не сможете внести деньги на счёт до окончания льготного периода по карте, выгоднее взять кредит со ставкой от 15,9%. Если можете предоставить справку НДФЛ, одобрят от 100 000 рублей до 7,5 млн рублей наличными, а по кредитной карте — до 1 млн рублей.

Если вас интересует денежный запас, чтобы деньги всегда были под рукой на случай незапланированных трат, лучше заказать кредитку.

Вы можете сравнить условия по кредитным картам и кредитам. Работники банка могут помочь подобрать самый выгодный кредитный продукт. Позвоните по бесплатному номеру 8 800 100 77 33 или задайте вопрос консультанту в чате мобильного приложения.

Как оформить кредитную карту или кредит?

Заполните онлайн-заявку на кредитную карту, заявку на кредит наличными или сразу несколько заявок — вы можете получить и кредитную карту, и кредит наличными одновременно.

Подождите 2 минуты, пока банк примет решение.

В тот же или на следующий день дебетовую или кредитную карту доставит курьер по удобному для вас адресу. Если у вас уже есть карта Альфа-Банка, деньги перечислят на неё.

Источник https://life.akbars.ru/pf/kreditnaya-karta-ili-kredit/1

Источник https://bankiros.ru/news/kogda-kreditnaa-karta-vygodnee-kredita-nalicnymi-7337

Источник https://alfabank.ru/help/articles/credit-cards/kredit-i-kreditnaya-karta-v-chem-raznitsa/