Брокерский счет Открытие: личный опыт

Когда я начинал инвестировать и составлять портфели в 2015 году, на российских биржах почти не было хороших инвестиционных фондов. Паи закрытых ПИФ имели большой разрыв котировок, а внебиржевые паевые фонды с иностранными ценными бумагами брали комиссию за управление порядка 5% в год. В то время можно было отметить лишь малочисленные варианты от компании FinEX и отдельные индексные ПИФы.

Поэтому зарубежный брокерский счет был гораздо более привлекательным для инвестора. Там имелось и имеется более 2000 ликвидных ETF почти на любой вкус, плюс очень низкие комиссии за управление. Можно также выбирать между американскими и европейскими биржами – в последнем случае фонды могут реинвестировать дивиденды, освобождая инвестора от уплаты налогов до продажи паев с прибылью. Причем в настоящее время Interactive Brokers вовсе отменил входной порог, а комиссию за сделку 1$ нельзя назвать слишком высокой. Особенно, если вы портфельный инвестор.

Но начиная с 2019 года ситуация на Мосбирже начала меняться. Появился новый инвестиционный инструмент: биржевые паевые инвестиционные фонды, БПИФ. Можно сказать, что это усовершенствованные индексные паевые фонды, обращающиеся на бирже с довольно низкими комиссиями за управление. Сегодня они в среднем не выше 1% в год, а в некоторых случаях находятся на уровне 0.5%. При этом количество фондов уже перевалило за сотню и продолжает быстро расти, а владение ими позволяет использовать налоговые льготы.

Почти одновременно с этим (точнее, с 2020 года) появились неудобства для владельцев зарубежных брокерских счетов. Помимо стандартной декларации по форме 3-НДФЛ, добавилась необходимость формировать отчеты о движении денежных средств. Пример такого отчета здесь. Кроме того, при закрытии и открытии зарубежного счета теперь требуется направлять уведомление в ФНС. Правда, это наиболее быстро заполняемая форма.

Выводы я делаю следующие. Российский брокерский счет на сегодня дает значительно больше возможностей для создания инвестиционного портфеля, хотя имеет минусы в виде отсутствия страховки счета и завышенных, по сравнению с западными фондами, комиссий управляющих компаний. Но эти комиссии заметно ниже, чем 2-3 года назад. Кроме того, почти все топовые российские брокеры на сегодня позволяют открыть счет дистанционно.

В то же время зарубежный брокерский счет, сохраняя свои плюсы, стал менее удобен практически из-за усиления регуляции. В результате я принял решение дополнительно открыть российский брокерский счет.

Брокерский счет «Открытие»

Основных требований к брокеру на мой взгляд немного: это надежность и низкие комиссии. Конечно, желательна качественная техподдержка, оперативная обратная связь, бесперебойная работа терминала и т.п. Но при исследовании любого брокера в интернете всегда отыщутся противоречивые отзывы, поэтому приходится формировать собственное мнение на собственном опыте.

Обратимся к надежности. Московская биржа публикует у себя список своих брокеров-партнеров:

Сюда интересным образом (пока) не попадает Сбербанк, но все же можно взять представленные компании за отправную точку. Возраст их работы превышает 20 лет, а брокеры в России банкротятся несравненно реже, чем банки. Кроме того, даже в этом случае ценные бумаги должны быть сохранены в депозитарии и переведены в депозитарий другого брокера.

Теперь о комиссиях. Я предлагаю воспользоваться сервисом, который описывал здесь. За основу возьмем долгосрочного портфельного инвестора с редкими сделками и ежегодной ребалансировкой, но регулярным пополнением.

При суммах инвестиций вплоть до 1 млн. руб. победителем оказывается брокер «Открытие» с тарифом «Все включено». Этот же брокер есть в списке выше, работая с Мосбиржей с 1995 года. Находится в ТОП-10 по числу клиентов, имеет бесплатную в обслуживании OpenCard для ввода-вывода средств. Правда, есть плата за ее выпуск (около 500 руб. в зависимости от валюты счета), но зато можно бесплатно обналичивать деньги, в том числе в валютных банкоматах.

Кроме того, брокер дает доступ на биржу Санкт-Петербурга и на зарубежные рынки (при наличии статуса квал. инвестора). На известном ресурсе Смартлаб актуальное первое место по числу положительных отзывов.

👎 А теперь то, что вы вряд ли ожидаете увидеть в тексте, автор которого открывает брокерский счет. Я не публиковал обзор больше месяца в то числе потому, что хотел на личном опыте оценить работу службы поддержки. И несмотря на то, что меня приглашали в компанию в качестве агента, поддержка по этой линии давала лишь краткие ответы и просто игнорировала мои запросы. Оказывается, так можно.

У меня не было и нет проблемы закрыть счет, о котором вы прочтете ниже, и открыть его у брокеров, которые берут за сделки заметно больше и потому более щедры с агентами. А затем повесить в сайдбар красивый баннер, как у Финам: похоже, это хорошо работает даже на блогах со средней посещаемостью. Но занимаясь несколько лет индексным инвестированием с минимальными издержками, я понял, что мне просто не доставит удовольствия получать деньги таким способом. Не все заметят, а перед собой будет стыдно (хотя клиент с разумным портфелем все равно будет в прибыли).

Это мой опыт и моя особенная ситуация. Не исключено, что у вас с брокером все будет нормально – не зря же много положительных отзывов. Не исключено, что вы уже работаете с ним несколько лет и довольны. К тому же российский брокерский счет я в любом случае не планировал делать основным, так что пока не хочу тратить энергию на смену компании. Но если брокер не считает нужным общаться в нормальном режиме, то это не лучший вариант из возможных.

Блиц-опрос

Ниже я собрал цитаты из сети + вопросы к компании с ответами менеджеров Открытия:

Цитата: «У брокера нет минимального порога для открытия счета, но есть рекомендованная сумма в 50 тыс. рублей. Если на конец отчетного месяца меньше 50 тыс. руб., то возникает абонентская плата в 295 руб. ежемесячно для брокерского счета и 200 рублей ежемесячно для ИИС». Актуально?

Ответ: Нет, мы убрали эти комиссии.

Цитата: «Дивиденды и купоны нельзя вывести с инвестиционного счета на банковский». Актуально?

Ответ: Актуально, с ИИС нельзя вывести по сей день.

Вопрос : Биржевые фонды на Мосбирже торгуются в разных валютах. Можно купить в любой?

Ответ : Валютные фонды пока можно купить только с голоса, валютные акции на бирже Санкт-Петербурга должны быть доступны.

Цитата: «Форма W-8 BEN есть, но она заполняется исключительно в офисе». Актуально?

Ответ: Нет, ее можно прислать на почте, где клиент сможет поставить подпись.

Цитата: «Брокерский счет и ИИС закрывается только в офисе». Актуально?

Ответ: Можно закрыть, получив формуляр по clients @ open .ru без посещения офиса

Вопрос : Можно ли купить валюту менее 1 лота (1000$)?

Ответ : Купить неполный лот можно по телефонному звонку или через Quik. От 1 $/евро

Цитата: «Высокая комиссия брокера Открытие за вывод валюты». Актуально?

Ответ: При выводе валюты на сторонний банк комиссия 25$. Вывод в рублях на любой банк бесплатен. Купить и продать валюту можно на валютном рынке, комиссия согласно тарифному плану (по умолчанию 0,05%).

Цитата: «Перевод активов с ИИС на брокерский счет возможен, но по зарубежным бумагам комиссия 5 тыс. руб. за одного эмитента». Актуально?

Ответ: Перевод бумаг с ИИС на ваш же брокерский счет возможен, хотя ИИС в таком случае закрывается. Никакую комиссию вы не платите.

Резюме . Критичных недостатков у Открытия на мой взгляд нет. Невозможность вывода дивидендов и купонов с ИИС это минус, однако практически все биржевые фонды на Мосбирже дивиденды реинвестируют. Так что для диверсифицированного портфеля роста ИИС остается хорошим вариантом, а на обычном счету можно использовать 3-х летнюю льготу. Плюс не стоит выводить валюту на сторонний банк: лучше делать это в рублях, где вывод бесплатен, предварительно обменяв доллары на валютном рынке. Или использовать OpenCard.

1. Заявка на открытие счета

Заявка на открытие счета у брокера «Открытие» подается очень просто. Вводим общую информацию:

Вводим подтверждающую СМС (российский мобильный номер обязателен). Далее загружаем два скрина российского паспорта: с фотографией и пропиской.

Как видно, тут есть опция автоматического распознавания данных. Это плюс, поскольку раньше все поля паспортных данных нужно было вводить вручную. Теперь они подставляются автоматически после распознавания текста из загруженных скринов.

Далее указываем страну рождения и налоговую информацию (являетесь ли вы резидентом РФ). ИНН должен автоматически определиться из паспортных данных, плюс можно сразу открыть индивидуальный инвестиционный счет:

Теперь придумываем логин и пароль для входа в личный кабинет и мобильное приложение:

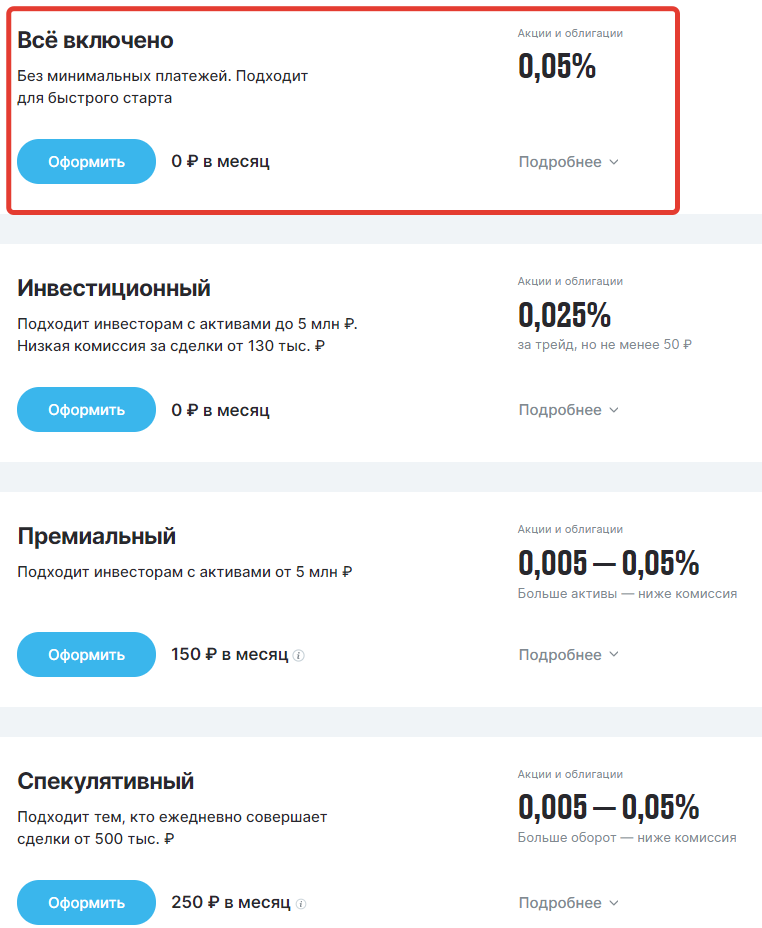

Далее вам автоматически присваивается тариф, который можно изменить позднее. Еще недавно у компании была линейка из полутора десятков тарифов, но сегодня все сокращено до разумных четырех:

Теперь предлагается предлагается подписать документы. Электронная подпись не нужна, достаточно одной СМС:

Все, заявка на открытие счета оформлена. Самое долгое тут это сделать две фотографии паспорта.

2. Пополнение счета через личный кабинет

Через 1-3 рабочих дня после подачи заявки вам должно прийти подтверждение открытия счета (счетов):

Теперь входим в свой личный кабинет по ссылке https://lk.open-broker.ru/login со своим логином и паролем, указанными при регистрации. Подтверждаем вход вводом СМС (процедуру можно отключить в настройках). Здесь, после общего знакомства с внешним видом, нужно пополнить баланс счета.

Для этого можно воспользоваться как мобильным приложением «Открытие Брокер», так и десктопной версией. Первый вариант даже проще: выбираете «Пополнить», указываете счет, на который должны поступить деньги, способ перевода, сумму. Затем требуется мобильное приложение вашего банка, куда вас перебросит автоматически. В десктопной версии из личного кабинета нужно зайти в меню «Зачисления и переводы», где доступно три варианта:

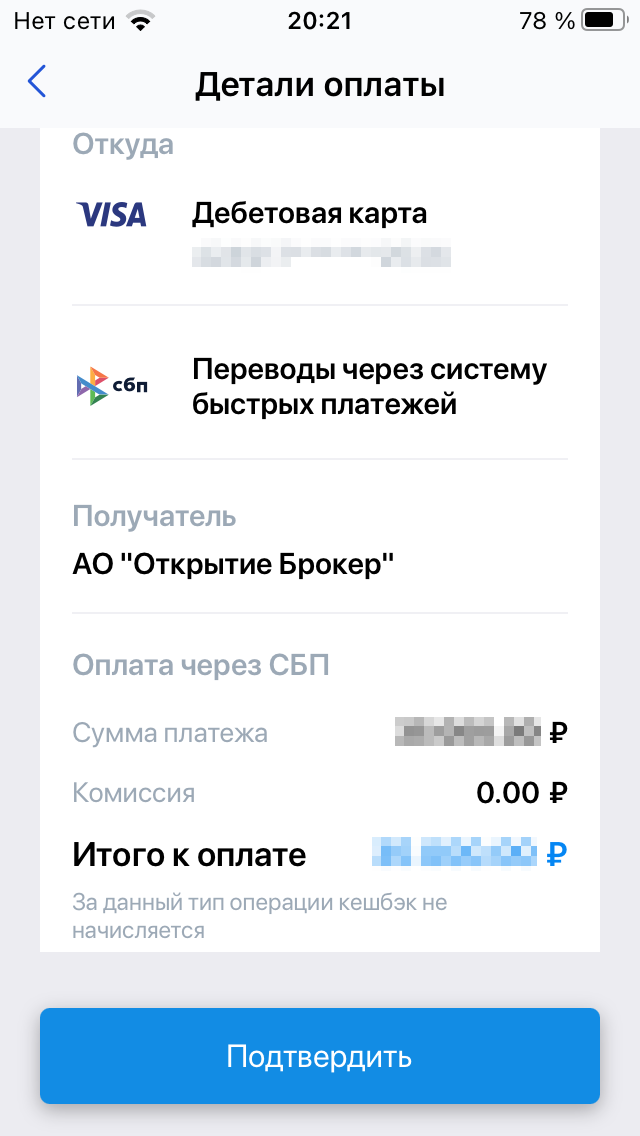

Наиболее интересен последний пункт «Пополнить через СБП». СБП это система быстрых платежей, о которой я писал здесь. В настоящий момент к ней уже подключены около 200 банков с возможностью делать переводы по номеру телефона без комиссии в пределах 100 000 рублей ежемесячно. Для этого нужно иметь соответствующее мобильное приложение вашего банка, как и в первом случае.

Перевод с банковской карты и по реквизитам может повлечь комиссию в пределах ∼1-2% от суммы перевода. Эти способы доступны в соответствующих пунктах меню, указанных выше. В первом случае пополнение быстрое с дополнительной комиссией в 1%, во втором может потребовать до 3-5 рабочих дней (обычно в течение суток) и происходит по тарифам вашего банка.

Слева выбираем счет (если одновременно открывали ИИС, то будет два варианта), ниже выставляем сумму перевода. Комиссия должна быть равна нулю или 0.5% при относительно крупной сумме. Единый брокерский счет (ЕБС) объединяет денежные средства и позиции фондового, срочного и валютного рынков Московской биржи. Нажимаем «Продолжить».

После этого на экране монитора появится окно с QR-кодом, который нужно отсканировать камерой из мобильного приложения вашего банка. У меня это делается через меню «Перевести» — «По QR-коду». В результате в мобильном приложении выскочит следующее окно:

В настройках мобильного приложения может понадобиться привязать вашу карту к системе быстрых платежей, иначе при зачислении (после подтверждения 6-значным СМС кодом) будет ошибка. Плюс в моем случае после установки мобильного приложения банк в целях безопасности выставлял на сутки лимит в 15 000 руб. Теперь сумма зачислена на баланс брокера.

3. Покупка ценных бумаг

Купить нужные ценные бумаги можно прямо в личном кабинете Открытия, не пользуясь торговым терминалом. Для этого нужно зайти в раздел «Торговля» и в окне поиска инструментов ввести нужный тикер или ISIN. Выберем в качестве примера фонд облигаций от самой УК «Открытие» (тикер OPNB) в десктопной версии:

Как видно, интерфейс весьма прост. На вкладке «Стакан» расположен стакан заявок, где видны текущие спрос и предложение, причем крупные лоты обычно принадлежат маркетмейкерам, поддерживающим ликвидность. Купить или продать фонд можно либо в биржевом стакане, кликнув наилучшую цену (стакан активен лишь в рабочее время биржи, куда входит и вечерняя сессия), либо кликом по кнопкам сверху. Появится следующее окно:

В разделе «Счет» можно выбрать, покупается ли бумага с обычного брокерского счета либо с ИИС. Операция подтверждается торговым паролем, который можно установить в настройках счета. При недостатке ликвидности сделка может быть исполнена только частично.

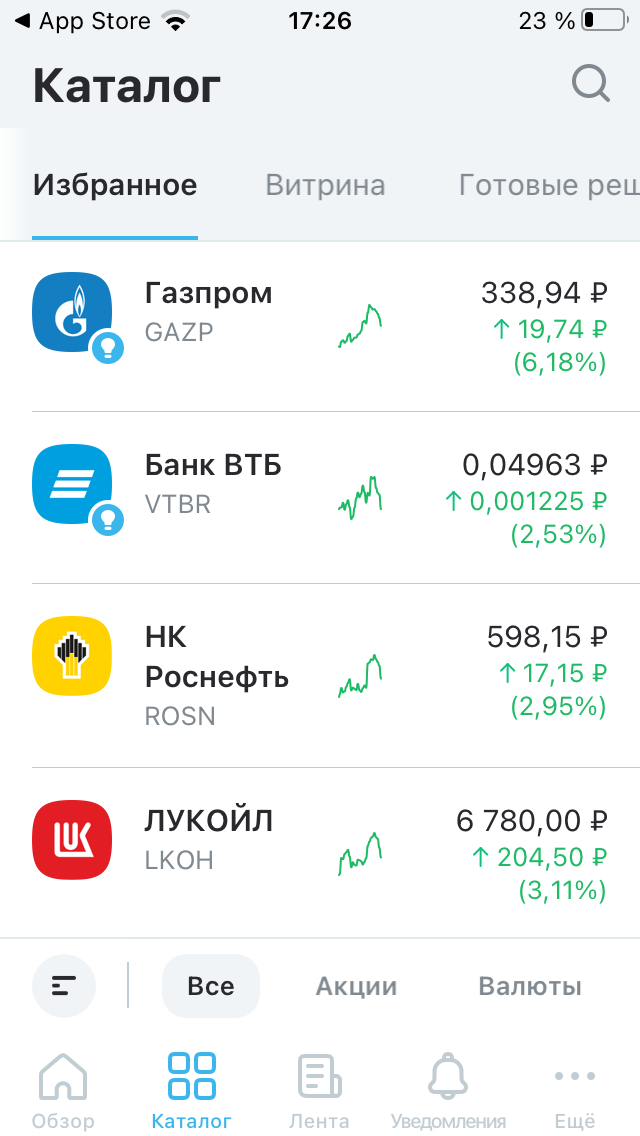

В мобильной версии «Открытие Брокер» для покупки нужно перейти в раздел «Каталог»:

Там, где лупа, ищем нужный фонд, аналогично написанному выше:

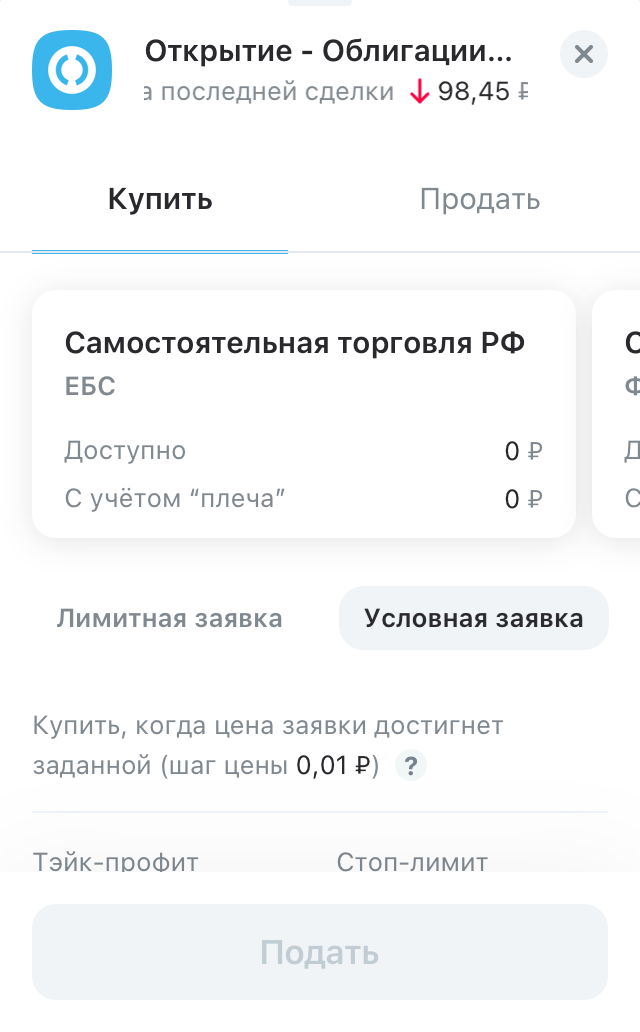

Тут можно выставить как линейные, так и свечные котировки (в последнем случае график разворачивается в горизонтальное положение). В остальном все похоже на случай выше. Нажимаем «Купить»:

Как и для десктопной версии, есть лимитная и условная заявки. Первая подходит инвесторам для простой покупки, вторая трейдерам, поскольку позволяет фиксировать предел роста или падения актива. Если у вас недостаточно средств на счете, то брокер предложит взять ценные бумаги в кредит (ставки есть в описании тарифов в разделе «Торговля с плечом). Актуальная ставка на «Все включено» 16% годовых в рублях и 4.5% в долларах.

Купленные российские бумаги сохраняются в НКО НРД, т.е. в национальном расчетном депозитарии (должно прийти уведомление на почту, зачисление в силу режима T+2 происходит через два дня). Комиссию брокера за сделки можно найти в «Лента новостей», показывается по результатам дня. После создания портфеля будет доступен его график, но стоит подождать пару дней для набора хоть какой-то статистики. В ПК-версии он находится в меню :

Здесь можно выставить финансовый результат в шкале полученной прибыли или убытка, а можно увидеть общий баланс счета, переключившись на активы. Сверху можно увидеть результаты за сегодня и за все время инвестиций, в том числе выраженные в процентах.

Настройка Quik для покупки фондов

Хотя совершать сделки можно в личном кабинете, кратко остановлюсь на платформе Quik. Мобильную версию рассматривать не буду, к тому же она более склонна к проблемам в работе. Для начала находим в личном кабинете Открытия меню с торговыми терминалами и видим там следующую картину:

Я выбрал вариант с авторизацией по логину-паролю. Не стоит скачивать руководство пользователя этой версии, которое находится чуть ниже: там дюжина файлов и сотни страниц. Скачать нужно вторую ссылку сверху ( 3 простых шага ), где число страниц чуть больше трех. Таким образом, скачивается два файла: дистрибутив и краткая инструкция по настройке.

После стандартной установки дистрибутива Quik заходим в меню «Торговые терминалы»:

Поскольку у меня создано два брокерских счета (стандартный и ИИС), то под них имеется два отдельных аккаунта. Теперь нужно зайти в меню «Установить новый пароль» и выставить там новый логин с паролем. Введенные данные нужно подписать через SMS, нажав кнопку «Получить код». Вскоре вам придет SMS-уведомление «заявка на создание терминала успешно выполнена».

Теперь запускаем терминал Quik. Выбираем там сервер 4 (1, 2 и 3 начинают работать только через сутки) и нажимаем кнопку Ввод. Будет стандартная форма, запрашивающая логин и пароль. Если они введены верно, то затем выскочит окно «Требуется изменить первоначальный пароль». Тут вводим основной секретный код.

Имя пользователя в этом случае остается без изменений. Если все сделано правильно, в следующий раз можно будет зайти с логином и постоянным паролем. В моем случае в два разных счета: обычный и инвестиционный (оба логина и пароля у меня разные, и не совпадают с логином и паролем от личного кабинета).

Покупка БПИФ и ETF

Теперь коротко о том, как настроить терминал Quik под покупку биржевых инвестиционных фондов: это уже общая информация, независимо от выбранного брокера. По терминалу огромное количество информации в сети, в том числе видео, так что я ограничусь общими данными.

В терминале вы увидите несколько вкладок. Кликаем по любой правой кнопкой мыши и выбираем «Добавить». У нас на верхней панели (иногда на нижней) создается новая вкладка, которую можно переименовать двойным щелчком левой кнопкой. Например, «БПИФ и ETF».

Теперь заходим в верхнее меню «Создать окно» — «Текущие торги»:

В доступных инструментах находим ETF и добавляем их в правую область. Терминал не разделяет БПИФ и ETF, все они находятся вместе. В параметрах можно ограничиться валютой торгов, номиналом и % изменения от закрытия. Или добавить что-то еще на свой вкус. Кликаем «Да» и получаем столбец фондов, отсортированный по алфавиту для удобства поиска (хотя можно отсортировать фонды и по ликвидности, т.е. по обороту торгов). Российский рубль обозначен в терминале как SUR.

Двойной щелчок левой кнопкой по фонду вызовет стакан котировок, который нам уже встречался в личном кабинете. А кликнув правой кнопкой по стакану, можно увидеть в контекстном меню «Построить график».

Если теперь нажать на значок якоря (виден сверху), то на стакане и графике котировок появляются скрепки. Нажимая на них, мы привязываем все три окна к любому фонду. Не закрывайте их, и они появятся при следующем запуске Quik.

Чтобы купить нужный ETF, находим его и кликаем по нему правой кнопкой, выбирая «Новая заявка». Также ее можно создать из стакана котировок, дважды кликнув по наиболее низкой цене продавца. Посмотреть и отредактировать заявки можно через меню «Создать окно» – «Заявки».

Сверху в окне нужно выставить торговый счет: он должен быть виден сверху слева в строке терминала. Код клиента должен быть доступен в списке. Можно купить фонд по рыночной цене, выставив галочку, можно задать лимитную. Биржевые фонды в рублях продаются поштучно (в отличие от российских акций и паев в валюте), так что выставляем нужное число паев. Справа отображается суммарная цена сделки и комиссия брокера.

Заключение

Российский брокерский счет предоставляет на сегодня гораздо больше возможностей для инвестирования, чем несколько лет назад. Многие биржевые фонды на Мосбирже уже демонстрируют хорошую ликвидность, котировки поддерживаются маркетмейкерами. Представлены все основные классы активов (акции, облигации, драгметаллы), включая недвижимость США, и количество вариантов продолжает расти. Комиссии за управление фондами компенсируются налоговыми льготами и скорее всего продолжат снижаться, хотя более плавными темпами.

Брокер «Открытие» лишь один из возможных примеров, где можно открыть брокерский счет. У Сбербанка и ВТБ комиссии на соответствующих тарифах ненамного выше, а личные кабинеты вряд ли заметно сложнее. При больших суммах может быть выгоднее Тинькофф. Мне казалось, что Открытие в силу направленной на привлечение инвесторов политики с низкими комиссиями и при хорошем рейтинге должно быть более дружелюбным к клиенту. Но я ошибся. Надеюсь, вам повезет больше, чем мне.

Перевод иностранных активов: все, что нужно знать инвестору

После начала спецоперации России на территории Украины западные страны ввели санкции против ряда российских кредитных организаций. С ограничениями столкнулись и связанные с банками компании, в том числе брокеры «ВТБ Мои Инвестиции», «Открытие Инвестиции», «ПСБ Инвестиции », «Совком Брокер».

Чтобы избежать заморозки активов, «ВТБ Мои Инвестиции» и «Открытие Инвестиции» переводят бумаги клиентов к другим инвестиционным компаниям. «РБК Инвестиции» выяснили у брокеров, нужно ли открывать новый счет самостоятельно, можно ли отказаться от перевода и какие активы он затронет.

Наиболее серьезные блокирующие ограничения наложены на ВТБ, банк «ФК Открытие», Промсвязьбанк (ПСБ), Совкомбанк и Новикомбанк: они попали в список SDN, что означает блокировку активов кредитной организации в американской юрисдикции, запрет на долларовые транзакции и на проведение любых операций с американскими контрагентами (в том числе через корреспондентские счета).

Более мягкие санкции ввели против «Сбера», Газпромбанка, Альфа-Банка, Московского кредитного банка (МКБ) и Россельхозбанка: их внесли в список CAPTA, который подразумевает, что все американские финансовые институты должны закрыть корреспондентские счета этих кредитных организаций в США и отклонять любые транзакции с участием банков и их «дочек».

Зачем брокеры переводят активы другим компаниям?

«Если не перевести активы к другому брокеру, их может заморозить на неопределенный срок вышестоящий иностранный депозитарий», — пояснил брокер «ВТБ Мои Инвестиции» в рассылке для инвесторов. В этом случае клиентам нужно будет самостоятельно обратиться в Управление по контролю за иностранными активами Министерства финансов США (OFAC), подчеркнули в ВТБ.

На фоне санкций клиенты «ВТБ Мои Инвестиции» временно не имеют возможности совершать сделки с иностранными бумагами, в том числе на СПБ Бирже, потому что брокер не может гарантировать исполнение расчетов по тем сделкам, которые будут совершать клиенты, говорил ранее инвестиционный стратег «ВТБ Мои Инвестиции» Станислав Клещев.

Каким брокерам передают активы клиентов?

Клиенты брокера «ВТБ Мои Инвестиции» получили рассылку о переводе активов либо в Россельхозбанк, либо в Альфа-Банк. Сообщения есть в распоряжении редакции «РБК Инвестиций». Источник «РБК Инвестиций» в группе ВТБ пояснил, что банк сам определит, какому брокеру будет передан конкретный клиент.

«Открытие» планирует перевести активы своих клиентов воронежской компании «Инвестиционная палата», сообщало ранее издание Frank Media. В «Открытии» о предложенном клиентам депозитарии сообщили: «Эта компания давно работает на российском рынке ценных бумаг и является одним из крупнейших региональных брокеров — некредитных организаций по размеру клиентской базы».

Совкомбанк попросил своих клиентов, находящихся на брокерском обслуживании, «продать или вывести [активы] с брокерского счета» до 23 марта 2022 года включительно. После 25 марта выпуски ценных бумаг иностранных эмитентов будут заблокированы. «Вывод бумаг из-под блокировки станет возможен только после снятия санкционных ограничений», — предупредил банк. Представитель ПСБ в ответ на запрос РБК рассказал, что инвестиционные продукты брокера и УК ПСБ не содержат иностранные бумаги, что исключает «реализацию внешних рисков» для клиентов.

Можно ли отказаться от перевода?

Клиенты «ВТБ Мои Инвестиции» могут отказаться от перевода не во всех случаях. «При переводе в Россельхозбанк, к сожалению, отказаться от перевода будет невозможно», — сообщили редактору «РБК Инвестиций» в call-центре ВТБ. Оператор пояснила, что перевод в Россельхозбанк произойдет автоматически в срок до 31 марта. «Можете перевести в дальнейшем в другой банк, когда Россельхозбанк получит ваши документы, если есть в этом необходимость», — сказала она. В рассылке, полученной клиентами «ВТБ Мои Инвестиции», активы которых переводят в РСХБ, также говорилось, что отказаться от перевода в Россельхозбанк нельзя.

Ранее брокер «ВТБ Мои Инвестиции» сообщал, что клиенты подпавших под санкции брокеров могут отказаться от автоматического перевода активов на счета в других депозитариях и самостоятельно перевести активы. В сообщении о переводе в Альфа-Банк, которое есть в распоряжении «РБК Инвестиций», говорилось о возможности отказаться от перевода в течение одного рабочего дня с даты получения уведомления.

В «Открытие Инвестиции» уточнили, что клиент может отказаться от перевода иностранных ценных бумаг в предложенный депозитарий до 21 марта и инициировать перевод другому юрлицу. Однако представитель брокера подчеркнул, что на практике такой перевод «занимает длительное время, так как депозитарная инфраструктура перегружена и принимающая сторона может не успеть принять бумаги до 26 марта», то есть до того, как в силу вступят санкционные ограничения.

Какие активы будут переданы другим брокерам?

В «Открытие Инвестиции» сказали, что переводиться будут все бумаги иностранных эмитентов , «включая паи фондов FinEx, АДР и еврооблигации». «Валюта, рубли и российские бумаги останутся в «Открытие Инвестиции». Мы продолжаем работать в штатном режиме и оказываем полный объем услуг для данных активов», — заявил гендиректор «Открытие Инвестиции» Юрий Маслов.

Источник «РБК Инвестиций» в группе ВТБ ранее сообщал, что речь идет о «переезде» только иностранных бумаг, но если клиент захочет перевести и российские, он сможет это сделать самостоятельно, обратившись в банк.

В то же время представитель брокера, не попавшего в список SDN, сообщил «РБК Инвестициям», что счет клиента в ВТБ переводится целиком, включая как иностранные, так и российские активы, причем отличий между обычным брокерским счетом и ИИС при переводе нет. Источник уточнил, что перевод касается всех бумаг, включая акции, паи фондов на иностранные бумаги, бумаги зарегистрированных за рубежом российских компаний.

Что будет с договором ИИС при переводе бумаг?

Договор на ведение ИИС — это брокерский договор, или договор на управление ценными бумагами. При переводе ценных бумаг в другой депозитарий у клиента ничего не произойдет с его действующим брокерским договором, в рамках него на ИИС продолжают учитываться и денежные средства, и все ценные бумаги, даже если место хранения бумаг в депозитарии изменилось, пояснил глава брокера «Открытие Инвестиции».

Он добавил, что после окончания процедур перевода иностранных ценных бумаг брокер заключит новый договор и в течение 30 дней («чтобы не было потеряно право на налоговую льготу») передаст все активы для учета в рамках нового договора ИИС.

Нужно ли клиенту открывать счет у нового брокера при переводе бумаг?

Гендиректор «Открытие Инвестиции» Юрий Маслов сообщил, что клиентам не нужно приходить в офис нового брокера: после принятия оферты «Открытие Инвестиции» самостоятельно осуществит все действия, необходимые для перевода бумаг. Оферта предусматривает открытие депозитарных счетов для учета прав собственности на ценные бумаги, а также брокерских счетов для торговли на финансовых рынках.

Источник в брокере, не попавшем в список SDN, также подтвердил, что счет откроется автоматически. Чтобы получить доступ к счету, клиенту нужно установить мобильное приложение брокера.

Однако в рассылке ВТБ для инвесторов, активы которых переводят в Россельхозбанк, сообщается, что ценные бумаги будут зачислены на депозитарный счет, тогда как брокерский счет нужно открыть самостоятельно: «После получения вами уведомления депозитария АО «Россельхозбанк» о зачислении ценных бумаг на счет депо, открытый на ваше имя, вы получите инструкцию о дальнейших действиях. Вы сможете открыть брокерский счет и продолжить обслуживание. Учет и хранение ценных бумаг в этот период будут осуществляться бесплатно».

Почему клиенты, которые успели сами перевести активы к другому брокеру, не могут их продать?

Источник в банке, не попавшем в список SDN, сказал «РБК Инвестициям»: «Российские активы продать нельзя, так как нет торгов. Иностранные на СПБ Бирже продать будет нельзя, пока Euroclear не начнет обслуживать переводы бумаг».

«Мы и раньше говорили клиентам, что текущее ограничение по продажам иностранных бумаг напрямую не связано с «Открытие Инвестиции». Причина в ограничениях по расчетам через инфраструктуру Euroclear», — подтвердил Юрий Маслов.

«Внешние западные контрагенты временно остановили операции с компаниями из России. Из-за этого мы вынуждены приостановить торговлю иностранными ценными бумагами. По сделкам, которые были заключены ранее, сейчас проводятся расчеты», — сообщал РБК представитель «Атона».

В то же время на СПБ Бирже нет ограничений по бумагам, по которым идут торги, заявлял ранее представитель площадки. «Ограничений на возможность совершения операций российских клиентов на бирже нет», — указал регулятор. СПБ Биржа работает по режиму, определяемому Банком России, с учетом особенностей работы иностранных площадок и возможностей доступа к иностранной ликвидности.

«РБК Инвестиции» направили запрос в пресс-службу Россельхозбанка, однако на момент публикации ответ еще не поступил.

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Ценная бумага, привязанная к акциям определенной компании и выпущенная банком (банком-депозитарием).Главная возможность, которую дает инвестору депозитарная расписка, это возможность практически владеть акциями иностранной компании, но при этом оставаться в рамках законодательства банка-депозитария. Например, американская депозитарная расписка (АДР) на акции российской компании — это, с одной стороны, американская ценная бумага, торговля которой регулируется американским законодательством, с другой стороны, она дает право на долю прибыли и право голоса на собрании акционеров российской компании Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

«Открытие брокер» дал доступ в мобильном приложении и личном кабинете к акциям иностранных компаний

Фото: facebook.com

4810

Клиентам «Открытие брокер» стала доступна покупка иностранных ценных бумаг, обращающихся на Санкт-Петербургской бирже, через мобильное приложение и личный кабинет.

Ранее торговля иностранными ценными бумагами была доступна только через торговые терминалы, говорится в релизе.

Нововведение позволит пользователям личного кабинета и мобильного приложения значительно расширить перечень финансовых инструментов. Инвесторам стали доступны более 1000 акций самых капитализированных международных компаний, в том числе входящих в состав индекса S&P 500, депозитарных расписок и облигаций иностранных эмитентов.

Инвесторы могут вкладывать деньги в активы потребительского сектора (The Coca-Cola, Wal-Mart Stores) и информационных технологий (Apple, Alibaba, Facebook, Netflix), энергетики (Exxon Mobil, First Solar) и здравоохранения (Johnson & Johnson, Pfizer), промышленной (Boeing, General Electric) и финансовой сферы (Visa, Bank of America, Morgan Stanley), а также акции люксовых брендов (Tiffany, Ferrari) и многие другие.

Нововведение позволит пользователям сервиса значительно расширить перечень финансовых инструментов и диверсифицировать инвестиционный портфель за счет включения в него активов, торгующихся на Санкт-Петербургской бирже в долларах США. А клиентам с тарифными планами «Ваш финансовый аналитик», «Личный брокер» и Advisory управление анализа рынков «Открытие Брокер» на регулярной основе присылает инвестиционные идеи по иностранным акциям, которые в будущем также будут публиковаться в личном кабинете.

В распоряжении клиентов «Открытие Брокер» – одни из самых выгодных тарифов на российском рынке для торговли иностранными инструментами, а также единственная в России программа лояльности для инвесторов и трейдеров «O. InveStore!», которая позволит получать бонусные баллы за совершение операций с зарубежными активами.

«Очередное расширение возможностей личного кабинета значительно повышает эффективность управления капиталом для наших клиентов – теперь для приобретения иностранных ценных бумаг на Санкт-Петербургской бирже не требуется установка отдельного торгового приложения. Таким образом, пользователи сервиса смогут оперативно диверсифицировать свои портфели, пользуясь при этом всеми преимуществами личного кабинета и мобильного приложения», – комментирует врио гендиректора «Открытие Брокер» Владимир Крекотень.

«Сегодня мы наблюдаем существенное увеличение доли инвесторов, заключающих сделки с помощью мобильных приложений и это обусловлено, в первую очередь, их удобными и дружелюбными интерфейсами. Мы поздравляем клиентов «Открытие Брокер» с новым сервисом, который откроет дополнительный доступ к ценным бумагам международных компаний, обращающихся на нашей бирже», – отметил генеральный директор Санкт-Петербургской биржи Евгений Сердюков.

Как трейдеру-самоучке удалось превратить $766 в $107758 всего за две торговые сделки

До того, как Майкл Бьюрри прославился благодаря своему пророческому предсказанию краха рынка недвижимости и ипотечного кредитования и заработал на финансовом кризисе огромные деньги, он обсуждал биржевые торги на онлайн-форумах. Посты Бьюрри были вдумчивыми, хорошо аргументированными и содержали ссылки на глубокие исследования рыночной обстановки.

Публикации, содержащиеся на форуме Reddit под названием WallStreetBets, являются полной противоположностью размышлениям Бьюрри.

600 тысяч участников форума оставляют сатирические комментарии на тему торговли опционами, приправляя их остроумными сценами из телесериалов, таких как «В Филадельфии всегда солнечно», и разглагольствуют о неудачных сделках, в результате которых тот или иной трейдер полностью разорился. Добавьте щепотку легкого расизма, окуните полученную смесь в сексизм, и вы получите всю суть WallStreetBets – потайного хода в здание убогого казино фондовой биржи, в котором таких как Бьюрри уж точно не сыскать.

Источник https://investprofit.info/open-broker/

Источник https://quote.rbc.ru/news/article/6234baea9a7947f613ffa30e

Источник https://fomag.ru/news/otkrytie-broker-dal-dostup-v-mobilnom-prilozhenii-i-lichnom-kabinete-k-aktsiyam-inostrannykh-kompani/