ВТБ инвестиции. Как и с чего начать?

Немногие брокеры способны одновременно удовлетворить запросы профессионалов и упростить инвестиции для начинающих: ВТБ один из них. Перед новичком стоит много сложных задач – от определения своего риск-профиля до выбора инвестиционной стратегии.

На каком-то этапе начинающий инвестор должен выбрать брокера. Конечно, безопаснее и надёжнее сотрудничать с лидерами в отрасли. ВТБ, один из крупнейших банков России, предлагает свои брокерские услуги и делает это неплохо. Начать инвестировать можно за 10 шагов, а начать работать с помощью ВТБ — в 4 этапа.

Этап 1. Открыть счет

Конечно, открыть брокерский счет можно и в отделении банка, и в личном кабинете ВТБ-Онлайн. Но удобнее всего это сделать, не выпуская телефона из рук, в приложении ВТБ Мои Инвестиции. Скачать его можно в Google Play, App Store или даже в AppGallery. Заполнение заявки на открытие брокерского счета происходит в виде общения с роботом. Понадобятся паспорт и СНИЛС или ИНН:

Пример заполнения заявки на открытие брокерского счета.

Есть демо-режим приложения на 30 дней: начисляются “деньги”, за которые предлагается совершать игровые сделки. Котировки соответствуют ценам на биржах. Можно попробовать создавать разные заявки, последить за курсами ценных бумаг, привыкнуть к интерфейсу.

Обучение и тесты придадут уверенности и помогут проверить свои знания. На сайте брокера есть раздел для чайников – Азбука рынка и обучающие видео. Новым клиентам при успешном прохождении тестирования для физических лиц в 2021 году ВТБ приготовил подарок – акции на сумму до 1000 р. Есть только два условия: нужно пополнить счет на 15000 р. (или довести оборот до этой суммы) и за 90 дней успеть их продать, иначе сгорят.

По умолчанию подключается тариф “Мой Онлайн” (комиссия 0,05% от сделки + 0,01 – комиссия биржи). Для более опытных инвесторов подойдёт «Инвестор стандарт» – комиссия 0,0413% + 150 р. за каждый месяц, в котором была хоть одна сделка. Продвинутым участникам и крупным игрокам рынка ВТБ предлагает тариф Профессиональный стандарт». В нём размер комиссии зависит от оборота и варьируется от 0,0472% до 0,015% плюс те же 150 р. Владельцам акций ВТБ брокер даёт скидки на комиссии. Терминал QUIK предоставляется бесплатно.

Этап 2. Пополнить счет

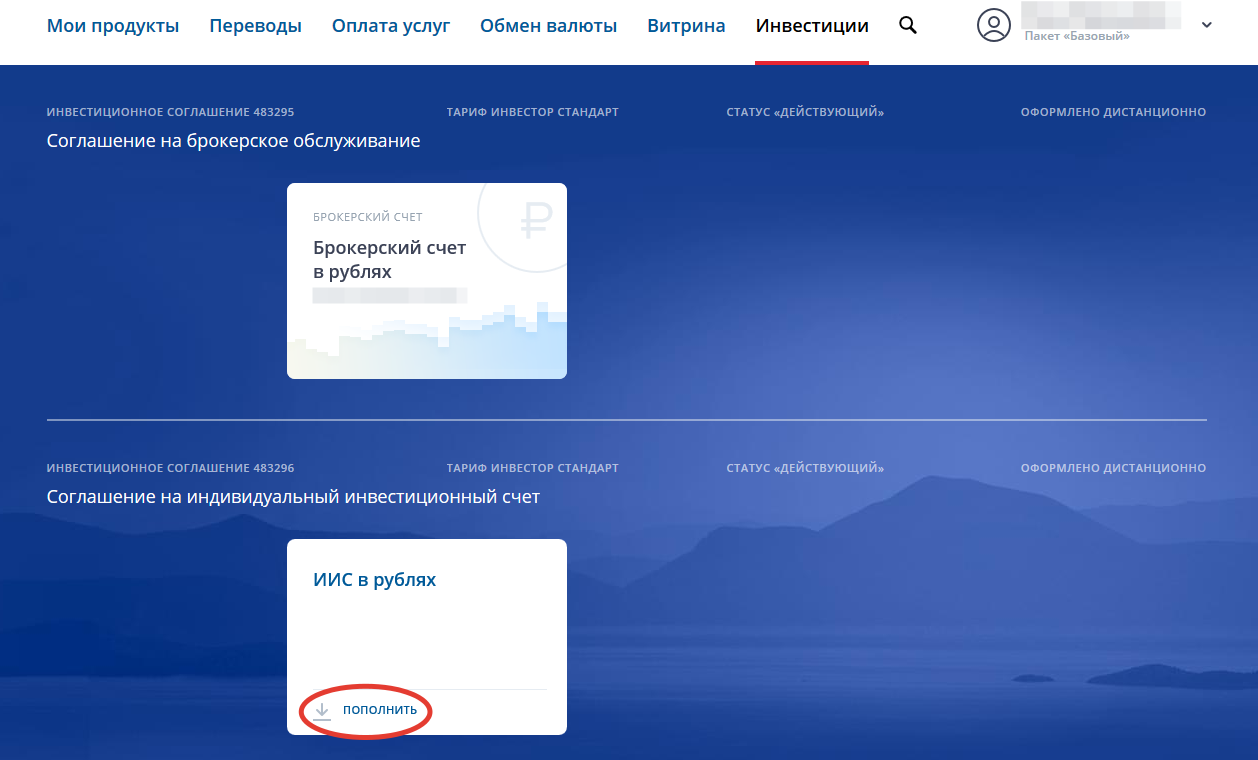

Есть несколько способов завести деньги на брокерский счет ВТБ. Владельцы банковской карты ВТБ могут использовать личный кабинет или приложение ВТБ Онлайн. Так будет бесплатно и быстрее всего. Нужно открыть вкладку «Главная», выбрать необходимый брокерский счёт, нажать «Пополнить» (в личном кабинете то же самое из раздела “Инвестиции”).

Алгоритм пополнения брокерского счета в ВТБ Онлайн.

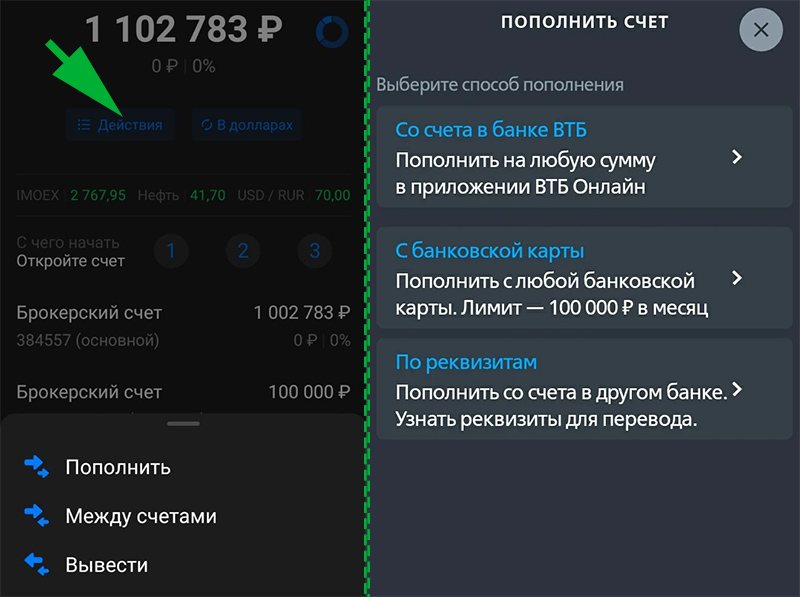

В остальных случаях достаточно только приложения ВТБ Мои Инвестиции. На вкладке “Главная” под суммой портфеля есть кнопка “Действия”. Если на неё нажать, появятся варианты перевода средств. При выборе “Пополнить”, приложение предложит несколько способов – со своего счета в ВТБ, в другом банке или покажет реквизиты счета.

Пополнение брокерского счета в приложении ВТБ Мои Инвестиции

Лимит переводов из другого банка – 100 000 р. в месяц, при переводе банк возьмет комиссию от 0,4% до 0,5% от суммы.

Этап 3. Совершать сделки

Теперь, когда с подготовительными работами покончено, можно приступить к торговле. С чего начать? Брокер старается помочь новичкам в выборе ценных бумаг.

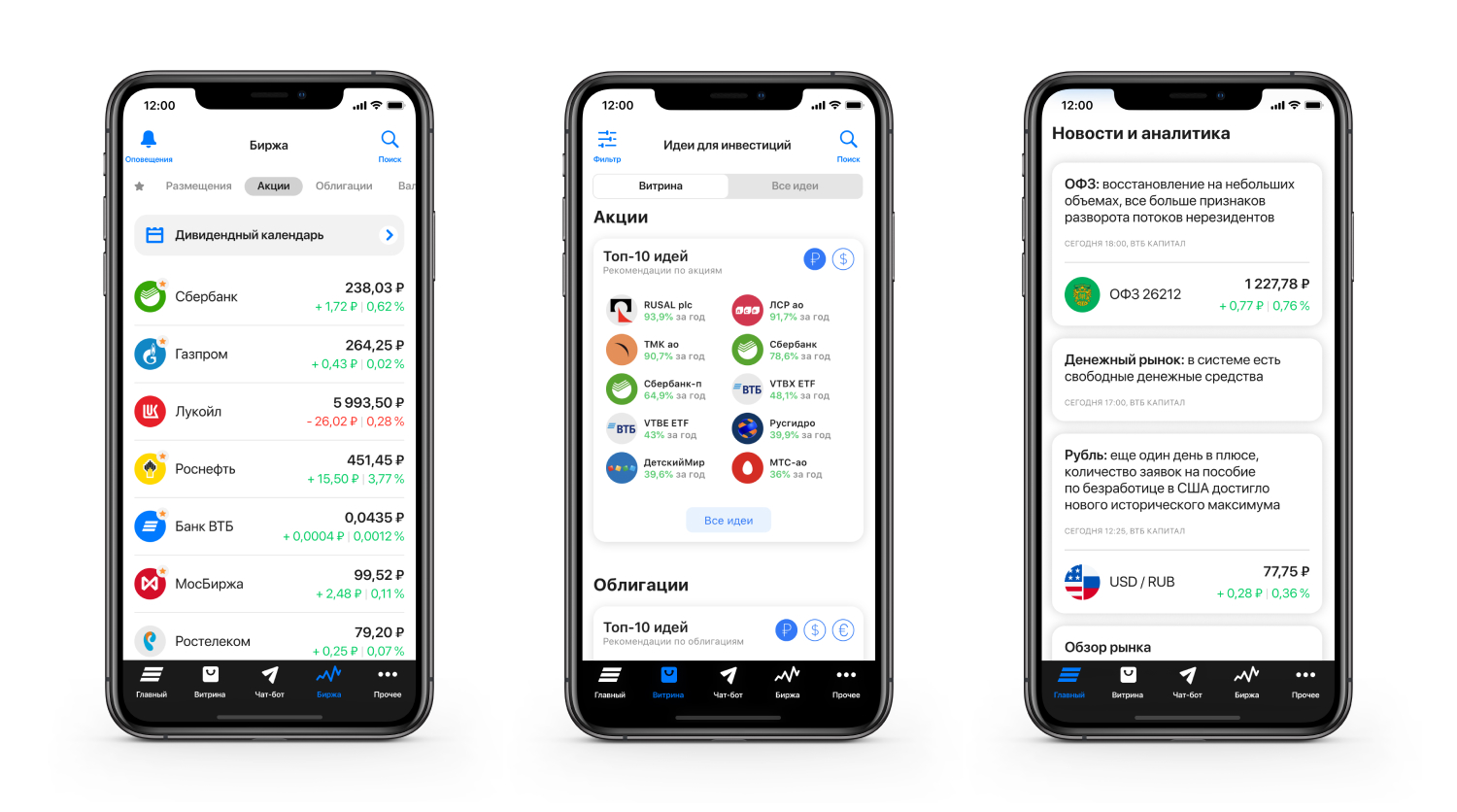

На вкладке “Витрина” ВТБ размещает инвестиционные идеи по категориям (акции, облигации, фонды и т. д.).

Если есть конкретный вопрос об инвестициях, работе биржи или брокера, “Чат-бот” ответит на них подготовленными текстами-справками.

Вкладка “Биржа” – основное место торговли. Здесь показываются котировки ценных бумаг, валюты и других активов. Тут же происходит покупка и продажа. Для этого нужно нажать на интересующий актив и выбрать вид сделки (“купить” или “продать”).

Внешний вид вкладок в приложении ВТБ Мои Инвестиции

Выбрать подходящие инвестиции для начинающих поможет робот-советник – бесплатный сервис от ВТБ, который можно подключить по желанию. Он настраивается под выбранную инвестором стратегию, отслеживает бумаги в портфеле и выдаёт советы по его управлению.

Выбор инструментов достаточно широкий: в ВТБ Инвестиции открыт доступ не только на Московскую биржу, но и на Санкт-Петербургскую и даже на внебиржевой рынок (OTC). В приложении можно участвовать в IPO и в размещении высокодоходных облигаций.

«Мы стараемся сделать так, чтобы каждый мог отобрать подходящие ему продукты и приобрести их удобно, онлайн в один клик. Мы видим большой спрос от наших клиентов на участие в размещениях ценных бумаг. В прошлом году мы первыми в России предоставили возможность клиентам участвовать в IPO акций через мобильное приложение.

Покупка облигаций в иностранной валюте для квалифицированных инвесторов – это еще одна опция, которая делает для наших клиентов доступными все рынки мира в одно касание», – сказал Владимир Потапов, главный исполнительный директор ВТБ Капитал Инвестиции, старший вице-президент ВТБ.

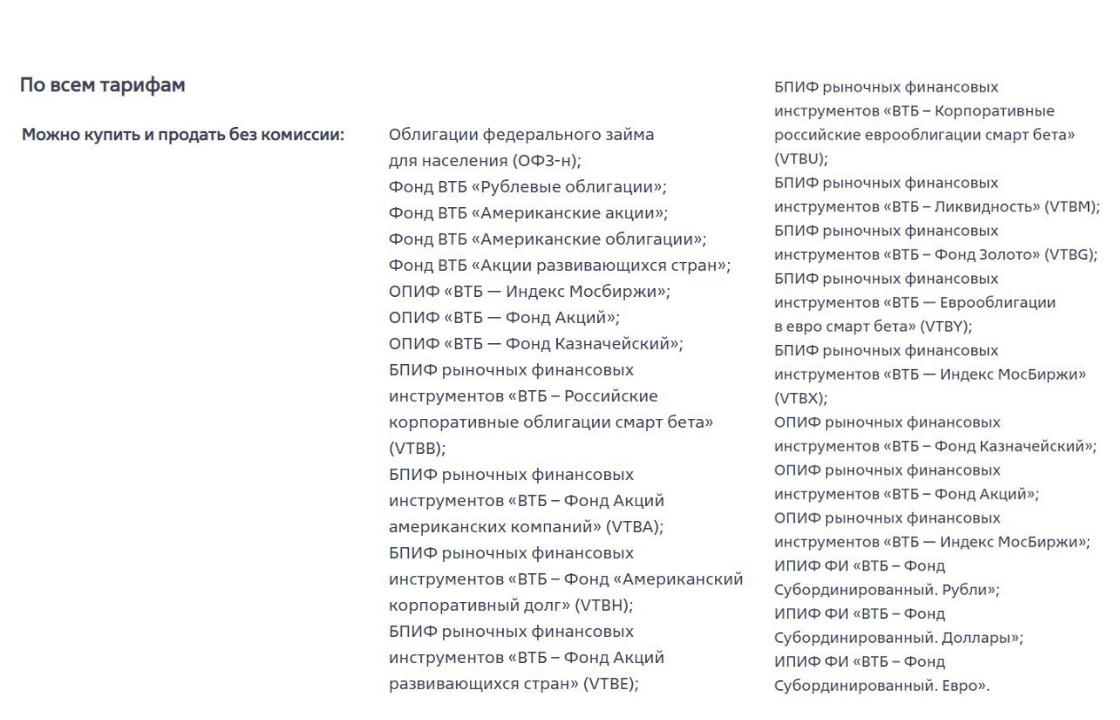

ВТБ выпускает собственные биржевые паевые инвестиционные фонды (БПИФы) и некоторые другие активы, за сделки с ними брокер не берёт комиссии на любом тарифе:

Список инвестиционных продуктов от ВТБ, торгующихся без комиссий.

Этап 4. Вывести деньги

Для вывода денег с брокерского счета используется та же кнопка “Действия”. При первом выводе средств приложение попросит ввести реквизиты счета, на который должны прийти деньги.

Важно знать!

При выводе денег с брокерского счета ВТБ удержит налог с дохода по операциям с ценными бумагами с выводимой суммы.

Бумаги на бирже торгуются в режиме T+2, то есть для завершения расчетов, например, по проданным акциям брокеру требуется 2 дня после сделки. Из-за этой особенности вывод денег может задержаться на 1-2 дня, если недавно были покупки или продажи.

Плюсы и минусы ВТБ Инвестиций

Отзывы на брокера ВТБ, в основном, положительные.

Статистика отзывов о ВТБ Мои Инвестиции на Отзовике.

Основные преимущества брокера ВТБ заключаются следующем:

- относительно низкие комиссии,

- большой выбор инвестиционных инструментов, включая иностранные акции на бирже СПб,

- возможность покупать иностранную валюту дробными лотами (от 1 шт.),

- надежность брокера, так как он принадлежит одному из крупнейших российских банков.

Среди минусов выделяются:

- неудобный интерфейс,

- отсутствие технических индикаторов (есть только линейных график),

- медлительную и некомпетентную службу поддержки,

- отсутствие заявок стоп-лосс и тейк-профит при сделках на бирже СПб.

Заключение

Брокерский сервис от ВТБ отлично подходит для начала инвестиционного пути и для долгосрочного портфеля, хотя вряд ли будет хорошим выбором для активного трейдинга. Несмотря на некоторые недостатки, ВТБ продолжает привлекать инвесторов своей надёжностью, низкими комиссиями и богатым выбором ценных бумаг.

Брокер ВТБ: все, что нужно знать инвестору

Один из самых распространенных вопросов начинающего инвестора связан с выбором брокера для торговли на фондовом рынке. В моей семье открыты несколько брокерских счетов у разных финансовых посредников. У каждого есть свои плюсы и минусы. Решение принимали после анализа каждого претендента из топ-10 на рынке. Оказался в этом списке и брокер ВТБ.

Сегодня мы сделаем подробный обзор этого брокера и расскажем все, что нужно знать о нем инвестору. Подробно рассмотрим тарифы и условия брокерского обслуживания, торговые платформы, разберем преимущества и недостатки по моему субъективному мнению и на основе анализа отзывов других клиентов.

Общее описание

ВТБ – один из старейших брокеров страны, имеет все необходимые лицензии. В рейтинге Московской биржи за январь 2021 г. занимает 3-е место по числу зарегистрированных клиентов (1 188 038 человек) и числу активных клиентов (216 008 человек), 5-е место по торговому обороту (912,5 млрд рублей). Почти 540 тыс. ИИС открыли в банке (3-е место по стране).

По таким показателям брокер обязательно должен попасть в ваш список кандидатов для открытия брокерского счета. Тем более что и по другим критериям выбора он не проигрывает другим посредникам. А по такому важному показателю для долгосрочного пассивного инвестора, как комиссии, входит в тройку лучших (по тарифу “Мой онлайн” всего 0,05 % за сделку и 0,01 % бирже, других комиссий нет).

Особое внимание новичков хотим обратить на раздел сайта брокера ВТБ Школа Инвестора. Там есть много полезного материала в текстовом виде и в формате коротких видеоуроков. Например, такие мини-курсы, как Первые шаги на бирже, Покупаем валюту на бирже – приемы и инструменты, Собираем свой первый портфель и другие. Эти вопросы мне как раз и задают начинающие инвесторы чаще всего. Обучение бесплатное. Очень советуем выделить несколько дней и все посмотреть.

Услуги и продукты

Лицензии позволяют оказывать ВТБ все виды посреднических услуг:

- Открытие и обслуживание брокерских счетов, в том числе ИИС.

- Предоставление доступа к IPO и SPO.

- Продажа народных облигаций ОФЗ-н физическим лицам без необходимости открытия брокерского счета.

- Разработка и предоставление клиентам аналитической информации и инвестиционных идей.

Для неквалифицированных инвесторов брокер открывает доступ на Московскую и Санкт-Петербургскую биржи для торговли такими инструментами, как акции, облигации, фонды (ETF и БПИФ), валюта. У квалифицированных инвесторов есть возможность выйти на мировые торговые площадки: NASDAQ, NYSE, LSE, Hong Kong Stock Exchange и XETRA.

С помощью брокерского счета клиент может купить валюту (доллары, евро, фунты стерлингов, швейцарские франки и китайские юани) по биржевому курсу. В отличие от некоторых других брокеров приобрести можно дробным лотом от 1 денежной единицы (стандартный лот равен 1 000 условных единиц). Валюта, в зависимости от купленного объема, выводится на банковский счет либо в тот же день, либо на следующий. Уплаченные за сделку комиссии в любом случае будут меньше, чем при обычной покупке через банк.

ВТБ разрабатывает собственные инвестиционные продукты:

- Биржевые паевые инвестиционные фонды (БПИФ). На Московской бирже сегодня торгуются 9 инструментов на разные активы (акции, облигации, денежный рынок и золото). Фонды могут купить любые инвесторы.

- Облигации и еврооблигации ВТБ. Банк ВТБ регулярно выпускает облигации и еврооблигации с разными характеристиками (сроком погашения, купонами, амортизацией и прочими). Полный перечень ценных бумаг в обращении можно посмотреть на агрегаторе rusbonds.ru. Он занимает несколько страниц.

- Структурные продукты. Это сложные и рискованные инструменты, которые могут купить только квалифицированные инвесторы. Представляют собой сочетание долговых активов (облигаций) и деривативов. Доходность зависит от динамики базового актива конкретного структурного продукта.

- Торговые платформы. ВТБ дает клиентам доступ к торговому терминалу QUIK. Есть и собственные разработки: OnlineBroker для компьютера и мобильное приложение “Мои инвестиции”.

Как открыть счет

Механизм открытия брокерского счета зависит от того, является человек клиентом банка ВТБ или нет:

- Если есть счет в банке ВТБ, клиенты могут открыть брокерский счет за пару минут в личном кабинете ВТБ Онлайн или мобильном приложении. После открытия счета на телефон придет СМС с кодом доступа в мобильное приложение “ВТБ Мои инвестиции”. Также это можно сделать и в офисе банка. Но обратите внимание, что не в каждом отделении это получится, список лучше уточнить на сайте ВТБ.

- Не клиенты открыть брокерский счет могут только в офисе банка или мобильном приложении “ВТБ Мои инвестиции”. Понадобятся паспорт, СНИЛС или ИНН.

В отзывах инвесторы часто пишут, что те, кто не являлся клиентом банка, испытывали трудности при открытии онлайн. На своем личном опыте подтверждаю эту информацию. Один мужчина пытался открыть счет через мобильное приложение, но что-то пошло не так и подтверждение не приходило. Техподдержка пыталась помочь, но не смогла. Пришлось ехать в офис ВТБ. Причину сбоя так никто и не понял или не захотел объяснить.

Тарифы и условия

Автоматически всех новых клиентов подключают к тарифу “Мой онлайн”. Сменить его можно потом в личном кабинете. Рассмотрим актуальные на сегодня условия обслуживания по всем тарифам. Для обычных инвесторов доступны следующие базовые предложения.

Для примера возьмем обычного инвестора на тарифе “Мой онлайн”. Допустим, в течение месяца он купил на фондовом рынке ценных бумаг на 10 000 ₽. Заплатит комиссий в размере: 10 000 * 0,05 % * 0,01 % = 5 ₽.

Особые тарифы действуют для владельцев разных привилегированных пакетов, но мы их не будем рассматривать. Если клиенты владеют акциями ВТБ, то для них могут действовать пониженные тарифы. Конкретный размер зависит от количества купленных акций. Подключение системы QUIK для всех клиентов бесплатно.

Обзор торговых площадок

Брокер ВТБ предлагает две площадки для торговли на фондовой бирже: OnlineBroker для компьютера и мобильное приложение “ВТБ Мои Инвестиции”.

Приложение OnlineBroker

Коды доступа в личный кабинет OnlineBroker клиент получает после открытия брокерского счета. Основной пункт меню называется “Торговля”, где есть различные вкладки.

Там располагается информация обо всех открытых счетах и составе активов на них.

На этой странице можно подать заявку на покупку или продажу актива. Нужно ввести финансовый инструмент, количество лотов и цену.

Здесь отображается информация по всем поданным заявкам и их статус: активная или уже исполненная.

Сделки

Там хранится информация по выполненным заявкам.

Это биржевой стакан, в котором можно проследить спрос и предложение на ценную бумагу, выставить собственную цену на куплю/продажу и отсюда же подать заявку на сделку.

Из OnlineBroker можно отдать распоряжения. Например, указать счет, на который будут поступать купоны и дивиденды с ИИС, заказать документы за подписью сотрудников банка для возврата НДФЛ, получить форму W-8BEN для торговли иностранными акциями и пр.

Заказать брокерский отчет за любой период можно во вкладке “Отчеты”. Посмотреть аналитические отчеты по рынкам акций, облигаций и экономике в целом можно во вкладке “Аналитика”.

ВТБ Мои инвестиции

Удобный интерфейс, есть все необходимые инвестору функции. На главном экране после входа в приложение появляется информация об открытых счетах. Выбрав один из счетов, можно подробнее посмотреть состав портфеля, доходности по отдельным видам активов, предстоящие выплаты купонов и дивидендов.

В правом верхнем углу есть значок “История”. В этой вкладке хранится информация по завершенным сделкам и заявкам.

Во вкладке “Биржа” инвестор может купить или продать акции, облигации, валюту, фьючерсы и фонды. Есть биржевой стакан, возможность установить тейк-профит и стоп-лосс. Есть очень удобная функция: оповещение о том, когда цена конкретной бумаги достигнет нужного нам уровня.

Плюсы и минусы

Плюсы брокера ВТБ:

- Высокая надежность. Это подтверждает и многолетняя история, и присутствие государственных структур в числе акционеров банка ВТБ, и наличие всех лицензий.

- Низкие комиссии. На сегодня брокер входит в тройку лидеров по этому показателю наравне со Сбербанком и Открытием.

- Понятные обычному пользователю собственные торговые платформы на компьютере и телефоне.

- Удобный интерфейс торговых платформ. Мы с мужем пользуемся и тейк-профитом, и биржевым стаканом, и оповещением о цене. Далеко не у всех есть эти сервисы.

- Доступны все инструменты для торговли. Как только появляется новый фонд, он моментально отражается в приложении (у других брокеров случаются задержки).

- Моментальное пополнение и снятие денег с брокерского счета или ИИС на банковскую карту.

- Собственные инвестиционные продукты. Особенно актуально сегодня, когда мы наблюдаем резкий приток новых инвесторов на биржу. Индексные фонды служат отличным инструментом для новичков.

- Много аналитической информации по ценным бумагам. Прислушиваться к ней или нет – это личное дело каждого.

- Регулярные прямые эфиры с руководством крупнейших эмитентов. Приходят оповещения о предстоящих эфирах в личный кабинет.

Минусы:

- В отзывах клиенты жалуются на низкий уровень технической поддержки. Предполагаем, техподдержка актуальна для трейдеров, которые совершают ежедневные сделки. Для пассивного инвестора это не столь важно. Если не получилось зайти сегодня в приложение, то можно зайти завтра.

- Много информации в приложении, которая в первую очередь попадается на глаза и носит рекламный характер. Например, первыми в списке идут всегда фонды ВТБ и приходится их пролистывать, чтобы посмотреть и другие. Но это сложно назвать недостатком. Брокер рекламирует свои продукты и зарабатывает деньги.

Заключение

Однозначно можем посоветовать и начинающим, и опытным инвесторам открыть счет в ВТБ. За 3 года ежемесячного использования мобильного приложения никаких проблем. Интерфейс тоже удается изучить быстро.

ВТБ Мои Инвестиции: анализ брокера, тарифы, обзор приложения

Банк ВТБ попал под эти санкции. Что важно знать:

Стоит ли открыть брокерский счет или ИИС в ВТБ Брокер в этом году? В данной статье мы рассмотрим тарифы на брокерское обслуживание, нюансы открытия счета, способы пополнения/снятия средств.

Брокер ВТБ считается неплохим вариантом, чтобы начать долгосрочное инвестирование, а также местом для открытия инвестиционного портфеля на фондовом рынке. Через приложение ВТБ мои инвестиции можно покупать на бирже ценные бумаги как отечественного, так и зарубежного типа. При этом покупку можно совершать на обычный брокерский счет, так и на ИИС. Клиентам сотрудничающим с ВТБ доступны акции на Мосбирже и зарубежных площадках, от облигаций до БПИФов. О каких особенностях сотрудничества нужно помнить, рассмотрим далее.

Открытие счета

Кроме классического варианта − похода в офис, открывать можно через интернет-банк или напрямую через ВТБ инвестиции. Процесс через приложение не сложный, все прошло без проблем. Единственное что доступ к СПб бирже был предоставлен не сразу, то есть доступ к покупке иностранных акций не закрыт. Нужно было позвонить в техническую поддержку, менеджер описал ситуацию и через день все работало.

Если верить ситуации и отзывам клиентов, открытие счета не всегда проходит гладко. И даже часто пользователям приходится посещать офис для открытия счета в ВТБ инвестициях. Для всех это не самый удобный вариант, кроме этого нужно отметить, что не все офис имеют возможность предоставлять такую услугу. ВТБ привилегии − это офисы, расположенные далеко не во всех районах городов, поэтому такой вариант практичный не для каждого клиента.

Важно брать во внимание, что дополнительные действия можно совершать исключительно через офис. Здесь даже в отличие от Сбербанка, Тинькофф, вы сможете не все опции совершать удаленно, нужен офис привилегия ВТБ. Квик бесплатный, но если он вам нужен, два раза минимум потребуется посетить офис.

Пополнение счета

Существует четыре варианта:

- ВТБ интернет-банк − если являетесь клиентом, в таком случае нет комиссионных издержек, деньги приходят быстро;

- межбанковский перевод, с другого банка. Комиссии нет, но перевод может занять до 3 рабочих дней;

- пополнение с карты любого банка через приложение. Есть комиссия;

- касса банка − валюта бесплатна в любых объемах, а в рублях до 30 тыс. рублей есть комиссия, свыше данной суммы комиссии нет.

Вывод средств

Сделать этого можно через ВТБ инвестиции кабинет. Потребуется указать счет, куда будут выводиться деньги, это могут быть внешние реквизиты. ВТБ пишет, что деньги приходят на счет, на следующий рабочий день до 18.00 по МСК, нужно брать в расчет режим торгов:

- акции, облигации торгуются в режиме Т+2;

- облигации федерального займа Т+1.

В приложении, когда вы продали активы, уже будет указана сумма, получена от продажи. Бирже нужно от 1 до 2 рабочих дней для завершения операции. Учтите это если вам нужно быстро вывести деньги. Также нужно обратить внимание, что если вы покупали или продавали валюту через брокерский счет, то если вы будете выводить сумму свыше 300 тыс. рублей может возникнуть комиссия 0,2%, но ее можно избежать, если деньги на брокерском счете отлежаться после совершения операции в течение 15 рабочих дней.

Когда есть счет в банке ВТБ и хотите обналичить средства, потребуется интернет-банк и карта ВТБ. Здесь есть момент − сотрудники банка будут рекомендовать мультикарту, комиссия за обслуживание 300 рублей в месяц, если вы пользовались картой. Но, можно оформить пакет услуг базовый, в рамках которого вам откроют три мастер счета в рублях, доллар, евро. И вы получите 1 бесплатную моментальную карту, по ней можно снимать наличные в банкоматах ВТБ, без комиссии лимит 100 тыс. рублей в день, и 600 тыс. в месяц, и также можно снимать через кассу, лимитов нет.

Доступные инструменты

Какие инструменты доступны через приложение ВТБ Инвестиции? Линейка широкая, кроме классических акций, облигаций можно купить еврооблигации (даже в евро), есть доступ к покупке акций через СПБ биржу, есть срочный рынок (фьючерсы, опционы), можно продавать валюту. Можно приобретать валюту не полным лотом, операция мгновенна, также можно делать прямой обмен евро на доллары. Еще можно покупать ETF и биржевые ПИФы непосредственно в валюте. Есть приложение стакан, доступны для выставления стопы и тейк-профит.

ИИС в ВТБ

С декабря 2019 года стало возможным покупать на ИИС иностранные активы, валюты. ВТБ не требует пополнять счет при открытии. Из преимуществ можно отметить перевод дивидендов на банковский счет, для того чтобы потом их забрасывать на ИИС, для повышения доходности. При закрытии ИИС можно переводить активы на брокерский счет.

Через приложение ВТБ предлагает подключить робоинвайзер от 1 тыс. долларов на счете. Портфель можно составить самостоятельно, учтите, что робоинвайзер работает с лета 2019 года, и отсутствует статистики по результативности.

ВТБ предлагает подключить услугу персонального советника. Услуга не всегда актуальна и эффективна. ВТБ двигает свои биржевые ПИФы, у брокера есть 5 штук, и продает без комиссионных издержек.

ВТБ инвестиции тарифы

По умолчанию всем присваивается новый тариф − мой онлайн. По которому комиссия брокера за сделки 0,05% от суммы. Комиссия биржи за сделки 0,01% от суммы, и комиссия за обслуживание 0 рублей ежемесячно. 150 рублей оплата возникает, если вы подаете заявки голосом или в офисе. Этот тариф считается самым адекватным приложением на рынке.

Следует понимать, что ВТБ поставил за цель увеличить клиентскую базу, поэтому привлекает выгодными тарифами.

Есть тариф инвестор стандарт, который подходит для тех, кто совершает редкие сделки, но на большие объемы. Комиссия пониже 0,04% за сделки, за сделки бирже 0.01% и 150 рублей в месяц, если была заключена минимум 1 сделка.

Третий тариф − профессиональный стандарт. Комиссия зависит от дневного оборота.

Минусы ВТБ

Теперь рассмотрим недостатки ВТБ инвестиции, о которых говорят пользователи.

- Открытие счета. Несмотря на то, что это крупный банк, сотрудники не обладают должным уровнем компетенции. Инфраструктура не самая мобильная, быстрая, поэтому есть существенные недостатки.

- Техническая поддержка работает сносно. Робот-чат работает некорректно.

Обзор приложения

По функционалу софт нормальный, если сравнивать с другими приложениями от брокеров. Рассмотрим функционал, портфель показывает текущий портфель, если кликнуть на кошелек, можно провести необходимую операцию: перевод, вывод/ввод.

Далее если кликнуть на значок валюты, можно пересчитать портфель в другом денежном эквиваленте. Кнопка с сообщением показывает историю всех уведомлений. Ключевой недостаток приложение − отсутствие информации о размере комиссии при проведении операции. Предстоит самостоятельно считать, это не самый удобный способ.

Касательно портфеля, если открыть фондовый рынок можно заметить какие именно инструменты лежат в нем. Есть валюта, активы: акции, облигации, ETF-фонды. Есть график выплаты купонов, что очень удобно. Далее если кликнуть на нижнее меню на лампочку, откроются идеи для инвестиций. При желании их можно отфильтровать. Будьте крайне аккуратными с идеями.

Далее значок чата, это виртуальный помощник. Лупа − это перечень доступных активов и котировок. Если нажать на три точки, здесь дополнительно откроются опции, настройки, подключение роботов, управление уведомлениями.

Если открыть акцию карточки, будет представлен график, в виде линейного, свечного. Не очень удобно, что ТФ по графику 1 год, больше историю посмотреть нельзя. Далее указывается секция, указывается стоимость текущая, изменяемая, все наглядно, история дивидендных выплат, есть палочка настроения трейдеров. Через настроение трейдеров можно перейти на стакан. В процессе покупки выставляйте не рыночную стоимость, а собственную. Если вы покупаете неликвидные инструменты, получается не самая выгодная цена операции.

Если коротко подбивать итог, можно сказать что ВТБ не самый худший вариант, но, несмотря на это, стремится, есть к чему. Приложение выполнено не самым идеальным образом, особенно если говорить о функционале и дизайне софта. При этом тарифные планы и условия сотрудничества неплохие.

Источник https://bigbankir.ru/investments/vtb-investiczii-kak-i-s-chego-nachat/

Источник https://quasa.io/ru/media/broker-vtb-vse-chto-nuzhno-znat-investoru

Источник https://investfuture.ru/edu/articles/vtb-moi-investitsii-analiz-brokere-tarify-obzor-prilozhenija