Брокерский счет

Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку, согласно Федеральному закону № 39 «О рынке ценных бумаг», участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет как раз нужен, чтобы проводить через него деньги на покупку ценных бумаг.

По сути, брокерский счет похож на банковский: инвестор зачисляет на него деньги, а брокер их забирает и перенаправляет согласно указанию инвестора на покупку активов. Обратный процесс происходит при продаже активов: брокер продает актив и переводит деньги от продажи на брокерский счет, где они становятся доступны инвестору.

Что такое депозитарный счет

Вместе с брокерским счетом автоматически создается депозитарный счет, или так называемый счет депо. Если брокерский счет нужен, чтобы переводить через него деньги, то на депозитарном счете хранятся уже купленные ценные бумаги. Когда ценная бумага попадает на этот счет, депозитарий проводит регистрацию нового владельца.

В качестве депозитария может выступать то же юридическое лицо, что и брокер, а может — отдельное. Если депозитарный счет находится в отличном от брокерского месте, в случае проблем у брокера (например, банкротства), ваши ценные бумаги останутся в безопасности, вам придется лишь открыть новый брокерский счет у другого брокера. Если вашим депозитарием выступает ваш же брокер, то вам придется озаботиться переводом ценных бумаг в другую организацию.

За депозитариями в целом следит центральная организация — Национальный расчетный депозитарий, который принадлежит «Московской бирже». Особенность НРД заключается в том, что он хранит информацию об общем количестве ценных бумаг и инвесторов, но данными, кому какие бумаги принадлежат, он не располагает, правда, может их запросить при необходимости.

Разделение брокерского и депозитарного счета позволяет обеспечить дополнительную надежность приобретенных инвесторами ценных бумаг.

Страхование брокерского счета

В отличие от банковских счетов, на которых часть вкладов страхуется государством, у брокерских счетов никакой страховки в России не предусмотрено. Поэтому, если ваш брокер окажется нечистоплотным или просто обанкротится, у вас есть риск потерять деньги, которые находятся именно на брокерском счете. Чтобы избежать этого, старайтесь выбирать проверенных надежных брокеров с лицензией и не хранить большие суммы на счете, а сразу выводить их или вкладывать в активы, которые будут храниться уже в депозитарии.

Следует иметь в виду, что ценные бумаги и другие неденежные активы хранятся на счете депо, а вот валюта, как и российские рубли, остается на брокерском счете. Поэтому если вы хотите инвестировать в валюту, то имейте в виду, что на счете у вашего брокера она находится в меньшей безопасности.

За рубежом практикуется страхование средств, в том числе на брокерских счетах. Например, в ЕС страховка достигает €20 тыс., в США — $500 тыс.

Какие виды брокерских счетов бывают

Собственно брокерские счета, через которые переводят деньги брокерам и обратно, делятся по типу инвестиций:

- основной счет позволят инвестировать в валюту и ценные бумаги;

- срочный счет предназначен для того, что покупать и продавать фьючерсы и опционы на срочном рынке;

- внебиржевой счет необходим для операций на внебиржевых рынках. То есть при сделках, которые проводятся напрямую или на зарубежных биржах.

Чем отличается брокерский счет от ИИС

Индивидуальный инвестиционный счет — это разновидность брокерского счета в России, который появился в 2015 году. С его помощью можно покупать и продавать бумаги. Однако в отличие от обычного брокерского счета у ИИC есть ограничения и преимущества. Последние позволяют инвесторам получать дополнительную прибыль.

Главные отличия ИИС от обычного брокерского счета:

- налоговые льготы. Если инвестор будет соблюдать определенные условия, то сможет получить налоговый вычет типа А или Б;

- ограничение на вывод средств. ИИC лучше не закрывать три года. Если инвестор выведет средства со счета, то ИИС закроется и инвестор лишится льгот;

- пополнять ИИC можно не более чем на ₽1 млн в год;

- индивидуальный инвестиционный счет может быть только один.

Как использовать индивидуальный инвестиционный счет

Инвестор может открыть ИИС у брокера, покупать на него ценные бумаги и пополнять счет не больше чем на ₽1 млн в год. Если инвестор не выводит деньги со счета, то имеет право на налоговый вычет типа А или Б.

По льготе типа А можно получить не более ₽52 тыс. в год (13% от ₽400 тыс.) при условии, что у инвестора есть официальный заработок, превышающий количество вложенных средств.

Например, вы открыли ИИС и вложили ₽500 тыс. в облигации с гарантированным купонным доходом 6,5%. За год вы заработали ₽250 тыс. Когда закончится календарный год, вы можете получить вычет в размере ₽32,5 тыс. (13% от ₽250 тыс.).

Тип налогового вычета Б позволяет не платить НДФЛ от инвестиций. Он подойдет тем, кто часто и много торгует. Весь доход, который инвестор смог заработать, торгуя ценными бумагами на ИИС, не будет облагаться подоходным налогом в 13%. Как и другие финансы, размещенные на брокерских счетах, деньги на ИИС никак не застрахованы, поэтому очень важно выбирать надежного брокера.

Что такое субсчет

Дополнительный счет, который открывают к существующему брокерскому счету, называется субсчет и, по сути, является частью основного счета. Такая опция бывает необходима, если инвестор использует разные стратегии инвестирования, в таком случае один субсчет может преследовать цель долгосрочных инвестиций в дивидендный портфель, другой — накопление на крупные финансовые цели, третий — краткосрочные рискованные инвестиции . Например, брокер ВТБ позволяет открыть додевяти субсчетов под один брокерский. Существенный минус такого подхода в том, что даже если инвестор разделяет свои активы по целям, срокам вложения и стратегиям, в любом случае они находятся у одного брокера, что не соответствует идее диверсификации инвестиций.

Диверсификация активов — это распределение средств таким образом, чтобы максимально обезопасить их от разнообразных рисков. Как диверсифицировать свой портфель акций? Можно вкладывать деньги в ценные бумаги разных типов, разных отраслей промышленности и в разные валюты. Кроме этого, можно распределить свои активы по разным счетам, что обеспечит дополнительную защиту от проблем брокеров.

Сколько стоит открыть брокерский счет

Каждый брокер может самостоятельно формировать стоимость пользования брокерским счетом. В оплату могут входить следующие расходы:

- на открытие счета или нескольких счетов. Чаще всего сейчас это уже бесплатно;

- плата за неиспользование счета либо минимальный порог суммы по операциям за определенный период;

- комиссия брокера за совершение операции;

- комиссия депозитария за учет и хранение ценных бумаг;

- комиссия биржи.

Из этих составляющих брокеры могут формировать тарифные планы, по которым открывается брокерский счет. Сейчас все чаще применяются комплексные тарифы, когда в комиссию за сделку входят сразу все расходы.

Важно то, что брокер не заинтересован в успехе вашей сделки, он в любом случае получит свою комиссию. Кроме того, следует иметь в виду, что чем больше сделок вы совершаете, тем больше комиссий платите. Поэтому стоит решения о сделке принимать более обдуманно.

Как выбрать брокера для открытия счета

При выборе брокера следует проверить и учесть несколько моментов:

- есть ли у брокера лицензия. Это гарантирует вам, что брокер имеет право осуществлять торговлю на рынках ценных бумаг. Чаще всего брокеры открыто размещают свои лицензии, а проверить их достоверность можно по единому реестру участников рынка Центробанка России;

- какой у брокера рейтинг надежности. Этот показатель должен быть указан на официальном сайте, а проверить его можно на сайтах рейтинговых агентств. Сам рейтинг обозначается буквами от A до E. Наиболее надежные брокеры с рейтингами от AAA+ до BB-;

- какие тарифы предлагает брокер и как они соотносятся с вашими планами: как часто вы будете совершать сделки и на какие суммы. Исходя из этого можно выбрать самый выгодный для себя тариф;

- есть ли у брокера требование к минимальному размеру средств на счете. Если есть, то совпадает ли эта сумма с вашими инвестиционными планами. В принципе, у самых популярных брокеров сейчас нет никакого минимума, вы можете начинать инвестировать хоть со ₽100;

- есть ли у брокера доступ к интересующим вас площадкам. Кроме российских бирж, вы можете захотеть инвестировать в международный рынок, тогда выбирайте брокера, у которого есть доступ на иностранные биржи;

- удобство общения с вашим брокером и доступа к вашему счету. Сейчас у многих крупных брокерских компаний есть и личные кабинеты онлайн, где можно принимать решения о сделках, и мобильные приложения.

В сервисе «РБК Инвестиции» можно купить или продать акции, облигации или валюту. Сделки проходят онлайн, вы не потеряете деньги на больших комиссиях, а в качестве партнера-брокера выступает банк ВТБ. Начните с открытия счета. Это займет не более пяти минут.

Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее

Что такое брокерский счет и как его открыть?

В условиях снижения ставок по банковским вкладам альтернативные источники пассивного дохода становятся все более востребованными. Россияне, имеющие свободные денежные средства, начали активно интересоваться особенностями инвестирования в фондовые рынки и тонкостями работы с ценными бумагами.

Самостоятельно участвовать в биржевых торгах гражданам и организациям нельзя. Чтобы начать инвестировать и осуществлять операции на финансовой бирже, необходимо заручиться поддержкой надежного посредника – брокера (лицензированная компания, имеющая доступ к мировым биржам) – и с его помощью открыть брокерский счет.

Что такое брокерский счет

Брокерский счет открывается компанией-брокером и представляет собой «личный кошелек» клиента, в котором хранятся средства и ценные бумаги. Он используется для совершения операций купли-продажи различных финансовых инструментов (акции, фьючерсы, облигации, валюта и др.) на российском биржевом рынке и на зарубежных площадках.

Особенности брокерского счета:

- неограниченное количество счетов у одного владельца;

- на счет зачисляются ценные бумаги и денежные средства в любой валюте;

- нет ограничений по сумме вложений в течение года;

- возможность выводить средства со счета в любое время и в любом размере;

- предусмотрена льгота длительного владения;

- возможность совершать операции на российском и международном фондовом рынке.

Обратите внимание, что банковский счет не является аналогом брокерского счета, с его помощью физлицам нельзя участвовать в торгах и зарабатывать на бирже.

Как он работает?

Брокерский счет работает таким образом:

- Клиент обращается к брокеру (в лицензированную компанию) и заключает договор об открытии брокерского счета.

- Инвестор вносит денежные средства на баланс (депозит).

- При помощи специального программного обеспечения клиент управляет своими средствами. Когда игроку необходимо приобрести тот или иной финансовый инструмент, он создает соответствующий запрос на открытие сделки (по телефону, через программу или мобильное приложение). Брокер, в свою очередь, подтверждает проведение операции. Затем с депозита происходит списание суммы инвестиций и комиссии посредника, а на счете клиента появляется запись, подтверждающая владение оплаченными финансовыми активами.

В чем отличие от обычного счета

Основное отличие брокерского счета от обычного заключается в том, что счет в банке открывается гражданами для осуществления расчетно-кассовых операций. Брокерский счет открывается исключительно для заключения сделок на бирже. Причем для открытия банковского счета физлицу необходимо лично обращаться в отделение, предоставлять необходимые документы.

Кроме того, россияне могут оформлять в банках депозиты (вклады), средства на которых защищены действующим законодательством (до 1,4 млн рублей). Вкладчики заранее знают процент прибыли и срок хранения свободных денег на депозите. В то время как доходность по брокерскому счету спрогнозировать довольно сложно, она зависит от текущей обстановки на фондовой бирже.

Отличие от инвестиционного счета

Индивидуальный инвестиционный счет в России можно открыть с 2015 года. Такой счет представляет собой специальный депозит, посредством которого инвестор может приобретать активы государственных и коммерческих предприятий. Открывать такой счет могут банки, брокеры, управляющие компании.

ИИС также предоставляет доступ к биржевым торгам, однако по нему предусмотрены некоторые ограничения и особые налоговые льготы:

- клиент может открыть только один ИИС и только у одного брокера;

- в течение года можно внести не более 1 млн рублей;

- для получения налоговых льгот минимальный срок действия счета должен составлять 3 года;

- на счет можно зачислить только рубли;

- вывести деньги без потери льгот невозможно до окончания срока;

- доступ только к российскому фондовому рынку (Московская биржа, Санкт-Петербургская биржа);

- в качестве налоговых льгот выступают вычет на доходы и вычет на взносы.

Зачем нужен брокер?

Для чего нужны брокеры на фондовой бирже и может ли частный инвестор обойтись без посредников?

Биржевой брокер предоставляет инвесторам организационную, юридическую и техническую возможность выйти на биржу и приступить к заключению сделок купли-продажи на рынке ценных бумаг. За участие в сделках на бирже от лица своих клиентов брокеры получают комиссионное вознаграждение.

Обратите внимание, что участвовать в торгах имеют право только посредники-брокерские компании, имеющие соответствующую лицензию. Таким образом, если гражданин решил зарабатывать на бирже, то без услуг брокеров обойтись нельзя.

Какие услуги предлагает брокер

Брокер взаимодействует с клиентом следующим образом:

- брокер открывает для клиента специальный торговый счет, с которого участник осуществляет деятельность на бирже;

- посредник за счет инвестора, в его интересах и с учетом его пожеланий может приобретать и продавать различные финансовые инструменты;

- на основании собственного решения и стратегии клиент направляет заявки на покупку или продажу ценных бумаг или валюты, а посредник проводит сделку;

- полученные от сделки средства (после вычета указанной в договоре комиссии) брокер переводит на счет инвестора;

- посредник также может выполнять дополнительные функции: текущая аналитика, рекомендации инвестору касательно стратегии поведения на торгах, проверка документации на соответствие требованиям действующего законодательства.

Биржевые брокеры не пользуются собственными денежными средствами, они распоряжаются капиталом своих клиентов. При этом некоторые инвесторы предпочитают оформить доверительное управление и не вдаваться в тонкости биржевой торговли. В такой ситуации посредник самостоятельно принимает решения относительно покупки или продажи активов.

Заработок на брокерском счете

Чтобы зарабатывать на финансовых активах на бирже, необходимо иметь определенные знания и подходить к сделкам взвешенно и хладнокровно. Иначе инвестирование свободных средств может быть сопряжено с серьезными потерями и постоянным волнением.

Приобретая активы, нужно проанализировать различные факторы: финансовая отчетность предприятия-эмитента, глобальная ситуация в мире, перспективы развития рынка, социальные сигналы и многое другое.

Основные способы заработка на ценных бумагах:

- Заработок на повышении – приобретение тех или иных финансовых инструментов по низкой цене с их последующей продажей по более высокой цене.

- Заработок на понижении – приобретение ценных бумаг в долг у брокера с целью продажи по текущей цене. После падения курса финансовый инструмент покупается, сделка закрывается. Купленные активы возвращаются посреднику для погашения займа, а владелец счета получает прибыль благодаря разнице в стоимости.

- Выплата дивидендов – полученная по итогам отчетного периода чистая прибыль компании распределяется между держателями акций, при этом размер выплат зависит от финансового результата.

Если опыта и знаний недостаточно для успешной игры на фондовой бирже, можно передать свои сбережения в управление трейдерам. В таком случае профессионалы будут самостоятельно совершать сделки и получать процент от прибыли. Как бы там ни было, необходимо помнить, что управляющий не несет ответственность за возможные убытки, и все риски лягут исключительно на плечи инвестора.

Где лучше открыть брокерский счет?

На сегодняшний день физические и юридические лица могут открыть брокерский счет в российском банке или соответствующей компании-посреднике. Признаками надежного брокера являются:

- наличие лицензии Центробанка – документа, позволяющего организации совершать сделки с ценными бумагами (проверить наличие лицензии можно на официальном сайте регулятора);

- история – брокер, работающий более 15 лет, является достаточно устойчивым к экономическим потрясениям и кризисам (изучите отчетность посредника, просмотрите его сайт, ознакомьтесь с отзывами клиентов);

- рейтинг Московской биржи – компании, находящиеся в первой десятке, с большой долей вероятности будут существовать на рынке еще не одно десятилетие.

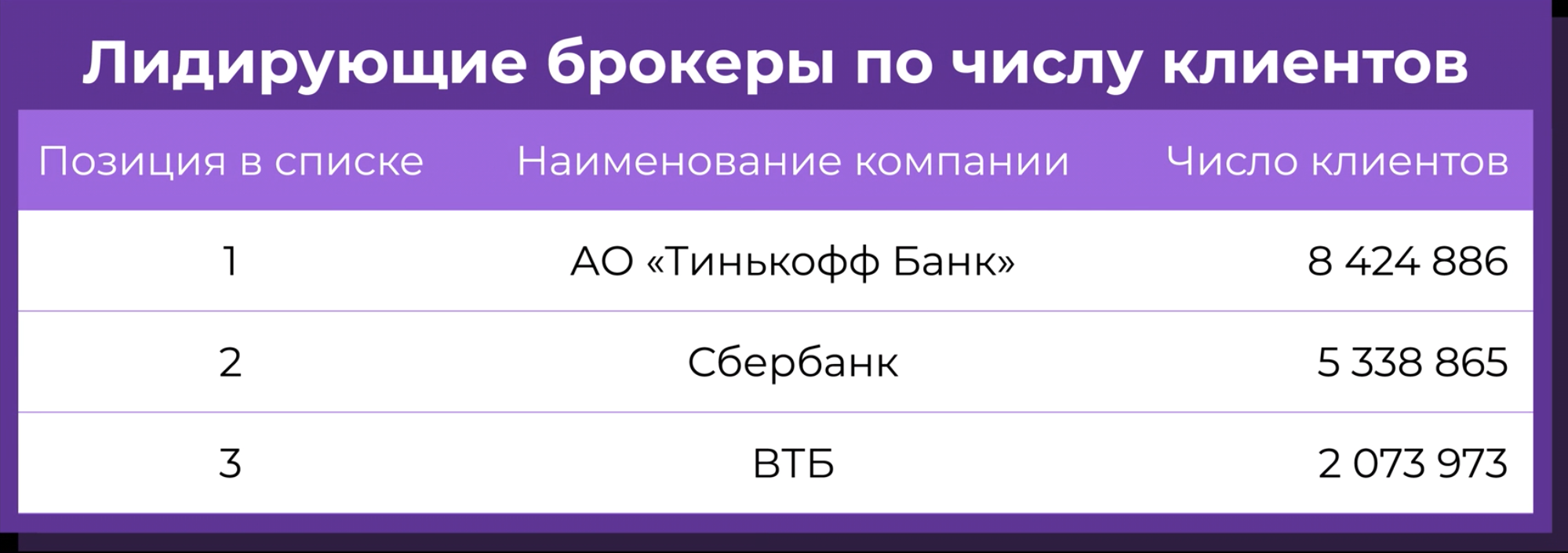

ТОП-10 брокеров обслуживают около 95% активных клиентов на бирже. Согласно данным Московской биржи, по количеству игроков и объему совершаемых сделок лидерами являются следующие организации:

Количество активных клиентов

Откройте брокерский счет, выберите готовые идеи от аналитиков в мобильном приложении «Сбербанк Инвестор» и следите за результатами в онлайн-режиме.

Покупка ценных бумаг с карты Тинькофф (11000 бумаг разных стран мира в каталоге). Лучший инвестиционный сервис в мире (по версии Global Finance).

Владельцам брокерских счетов и ИИС доступны эксклюзивные актуальные инвестиционные идеи и профессиональная аналитика по финансовым рынкам, экономическим секторам, отдельным компаниям.

ООО «Компания БКС» является одним из лидеров среди российских брокеров по количеству клиентов, состоящих на брокерском обслуживании. За последние 3 года их число выросло втрое.

Подбирайте самые эффективные стратегии, получайте данные о лучших сделках, работайте на крупнейших мировых площадках, консультируйтесь с опытными трейдерами.

Клиентам доступно множество решений и сервисов. Они подойдут всем: профессиональным инвесторам и новичкам, которые делают первые шаги на финансовых рынках.

Индивидуальная стратегия инвестирования конкретно под ваши цели и широчайший выбор инвестиционных инструментов.

27 лет на рынке управления активами. Воспользуйтесь сервисом «робоэдвайзинг» и составьте собственный инвестиционный портфель

Доступ на фондовую секцию (облигации, акции), срочную секцию (опционные и фьючерсные контракты), валютный рынок (рубли, евро, доллары).

Бесплатное обслуживание, аналитическая и техническая поддержка.

Доступ к ведущим торговым площадкам, размещение активов в инструменты с фиксированным доходом, сопровождение персональным консультантом, предоставление инвестиционных рекомендаций.

Тарифы брокерского счета

Стоимость обслуживания брокерского счета состоит из следующих видов расходов:

- разовая комиссия за открытие счета (многие брокеры перестали брать плату и открывают счета бесплатно);

- комиссия биржи – процент от оборота за день;

- ежемесячная комиссия за отсутствие операций по брокерскому счету (рекомендуется найти брокера, который не взимает такую плату или установил приемлемую комиссию);

- плата за сделки купли-продажи тех или иных финансовых активов – определенный процент от дневного оборота;

- депозитарная комиссия за хранение и учет приобретенных финансовых активов (около пары сотен рублей в месяц);

- плата брокеру за пользование программным обеспечением для совершения сделок на бирже, а также за доступ к различным информационным и аналитическим сервисам.

В качестве примера рассмотрим «ФК Открытие», которая предлагает своим клиентам открыть счет для приобретения акций, облигаций, валюты на любой срок и любую сумму. Так, при стоимости портфелей в рамках инвестиционного счета физлица на конец отчетного периода до 50 тысяч рублей минимальное вознаграждение брокера будет составлять 295 рублей в месяц.

Комиссия за сопровождение счета опытных инвесторов (предоставление сведений по движению и учету ценных бумаг в портфелях клиента) при наличии сделок составляет 175 рублей в месяц. Начинающие инвесторы будут платить за сопровождение счета 0,17% в месяц (минимум 400 рублей) – вознаграждение за консультирование в области инвестиций будет взиматься в зависимости от стоимости активов клиента по всем портфелям.

Минимальное вознаграждение брокера за совершение операции на фондовом рынке для опытного игрока с учетом биржевых сборов составляет от 0,015% в зависимости от дневного торгового оборота (не менее 0,04 рубля за сделку), для новичка – 0,057% независимо от оборотов.

Кроме того, для клиентов действует кэшбек-акция, позволяющая вернуть баллами на специальный счет часть уплаченной комиссии. Согласно правилам программы лояльности, за сделки на Московской бирже участники получают бонусами 4-5%.

Чтобы комиссии за брокерский счет не стали для вас неожиданностью и непосильной ношей, перед заключением договора с посредником необходимо внимательно ознакомиться с действующими тарифами и стоимостью обслуживания биржевых сделок. Предварительно определитесь с размером инвестиций, планируемым количеством ежемесячно заключаемых сделок, необходимостью в использовании дополнительных сервисов и т.п. Благодаря этому удастся подобрать оптимальный тарифный план и увеличить доходы за счет уменьшения размера комиссии.

Как выбрать брокера?

Начинающему трейдеру необходимо внимательно ознакомиться с условиями обслуживания у нескольких брокеров, оценить требуемую для начального депозита сумму, изучить размер комиссий за оказание основных и дополнительных услуг. Кроме того, нужно ознакомиться с актуальным рейтингом самых крупных и надежных брокерских компаний.

Особое внимание уделите репутации посредника (отзывы других клиентов на тематических площадках и форумах, наличие лицензии, срок работы на рынке) и выясните, возможно ли заключать сделки на зарубежных рынках. Также необходимо определиться, как вы будете работать – самостоятельно принимать решения о заключении сделок или передадите свои сбережения в управление профессионалу.

Нелишним будет зайти на официальный сайт брокера, обратиться в службу поддержки и понять для себя, насколько оперативно и компетентно работают менеджеры.

Помните, что выбор брокера для открытия счета может оказать существенное влияние на его дальнейшее использование, а также возможность получать стабильный доход с минимальными затратами сил, времени и нервов. К решению этого вопроса необходимо подойти со всей серьезностью и вниманием.

Где открыть брокерский счет?

Сегодня мы с вами разберем очень актуальный вопрос для каждого инвестора: где открыть брокерский счет, какого брокера выбрать? Ведь это самый первый шаг для того, чтобы выйти на биржу и что-то там купить.

Совсем недавно мы выясняли, какой брокер лучше всего подходит для открытия ИИС. А сегодня обсудим классические брокерские счета. Посмотрим, как обстоят дела у трех банков, лидирующих по числу клиентов: ВТБ, Сбер и Тинькофф. Их позиции на рынке мы видим в таблице (рис. 1). Но вот является ли такая популярность признаком качества?

Рис. 1. Число клиентов у Тинькофф, Сбера и ВТБ, источник: Московская Биржа

А также оценим классические инвестиционные компании: БКС, Атон, Финам. Посмотрим, выступает ли их опыт гарантией качественного сервиса.

По каким параметрам будем сравнивать?

Во-первых, пополнение и вывод средств: как долго происходит и есть ли комиссия? Во-вторых, удобство приложения: функциональная и визуальная составляющие. В-третьих, ассортимент активов: на какие биржи дают выход, есть ли доступ к IPO.

Далее, есть ли возможность открывать субсчета. Это удобная функция, позволяющая под каждую цель, а следовательно и стратегию, открыть отдельный счет. Ну и наконец, конечно же, размер комиссии.

Итак, давайте определим, какой из брокеров окажется впереди других по своему удобству для клиентов.

Начнем со специализированных инвестиционных компаний, которые предоставляли свои услуги по брокерскому обслуживанию задолго до банков. И первый из них Атон. Давайте взглянем на него внимательнее.

Открыть брокерский счет можно на официальном сайте компании. Весь процесс займет не более получаса.

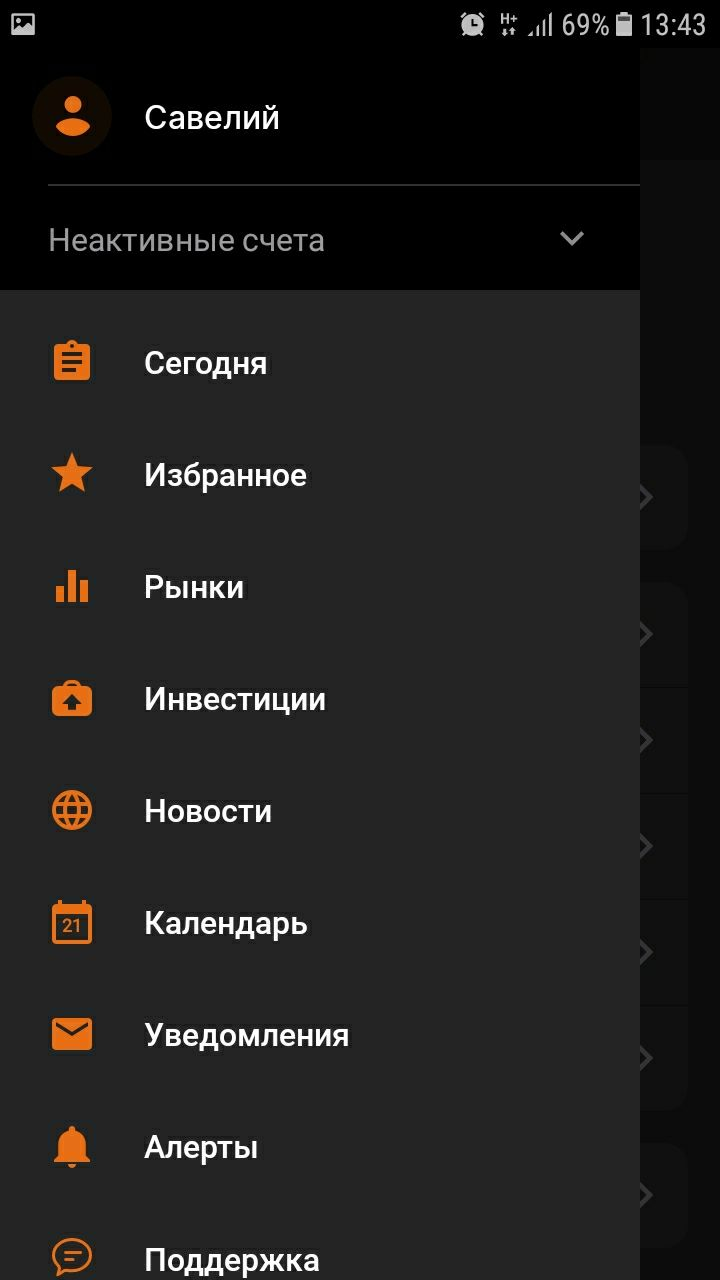

Далее можно открывать мобильное приложение и переходить к покупкам. Вот так выглядит мобильный кабинет клиента. (рис. 2).

Однако сначала необходимо пополнить счет. Как правило, зачисление денег происходит в течение дня. Комиссия за пополнение счета и за вывод денежных средств не взимается. Но если выводить валюту, придется заплатить 2000 рублей, а ещё комиссию банка-корреспондента, не менее $10.

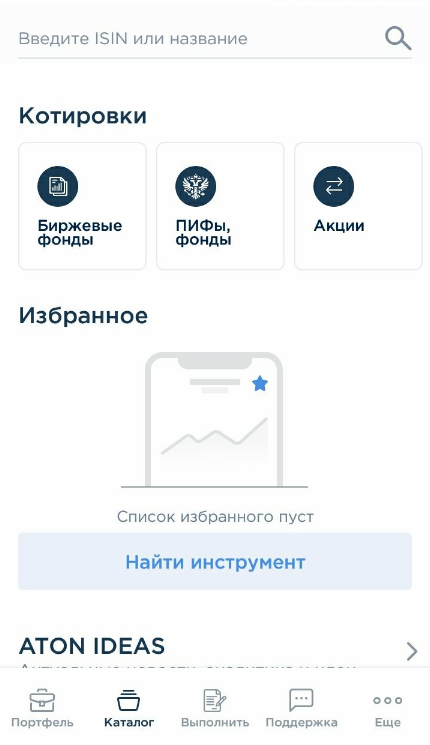

Приложение у Атона удобнее и вполне понятное. Правда, оно немного отличается от принятых на рынке негласных стандартов. Например, в каталоге активов первыми стоят биржевые фонды и ПИФы, и лишь потом акции. Кстати, в колонках биржевые фонды и ПИФы вы найдете только продукты от Атона. Вот так это выглядит (рис. 3).

Фонды от FinEx почему-то располагаются в колонке «акции»: либо ошибка, либо такая своеобразная борьба с конкурентами. (Рис. 4.)

Специалисты в чате работают быстро, информацией владеют, однако при большой загрузке ответ придется подождать, особенно вечером.

У Атон неквалифицированный инвестор имеет доступ только к Московской бирже, что является очень заметным минусом этого брокера.

Что касается возможности участвовать в IPO, здесь тоже все непросто и однозначного ответа нет. Если есть такое желание, нужно будет обращаться по телефону горячей линии.

А вот открыть субсчет в Атоне легко, достаточно лишь обратиться в чат в мобильном приложении.

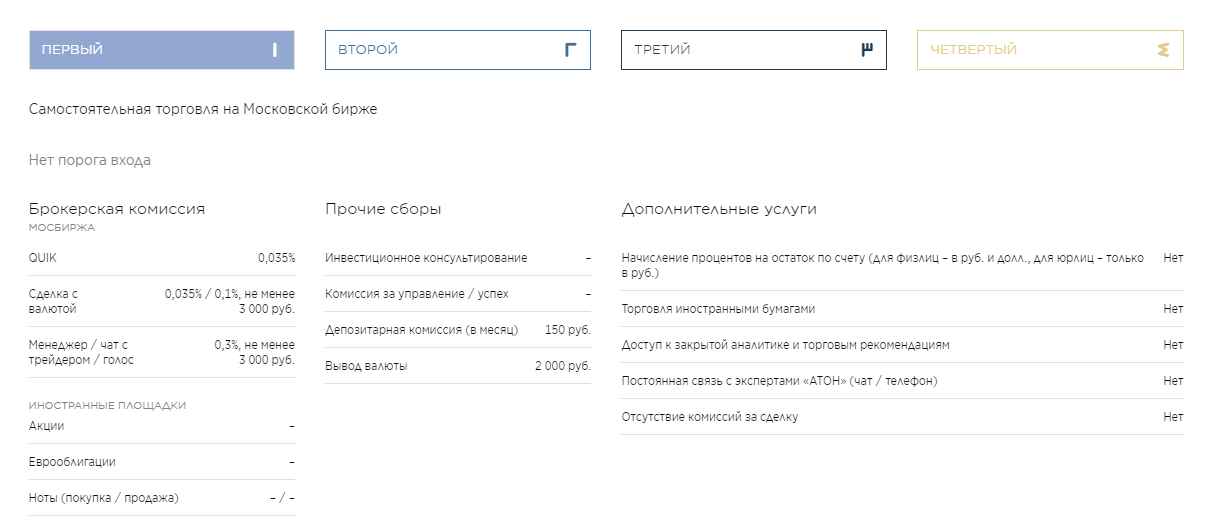

Переходим к комиссиям. Тарифная линейка у Атона нестандартная и относительно широкая. Однако начинающему неквалу доступен лишь один тариф — Первый Тариф. (рис. 5).

Как видим, тарифов всего 4. А главное требование для получения уровней 2, 3 и 4 — размер депозита. Сумма огромная — от 10 млн рублей, так что даже статус квалифицированного инвестора получить проще, чем перейти на Второй Тариф в Атоне).

Итак, что же по условиям Первого Тарифа? Давайте посмотрим. (рис. 6).

Порог входа по этому тарифу отсутствует, и на том спасибо. Доступна только Московская биржа. За покупку активов через терминал QUIK берут 0,035%. Комиссию за покупку через приложение пришлось узнавать в чате, она такая же — 0,035%. А еще есть депозитарная комиссия — 150 рублей в месяц, но она платится, только если были сделки.

Вывод. Что в итоге? Откровенно говоря, Атон не очень подходит начинающим инвесторам с относительно небольшим депозитом, да даже и с большим в несколько миллионов рублей. Сама компания не стесняется об этом говорить. Например, чтобы просто ознакомиться с тарифами, необходимо пройти через вкладки «Наши предложения» — «Состоятельным клиентам». Это может сразу отсечь часть инвесторов, которых оттолкнет такое позиционирование. (рис. 7).

А кого не отпугнет, те наверняка сильно задумаются: стоит ли открывать счет именно в Атон, где будут брать депозитарку и при этом торговать разрешат только на Мосбирже?

В общем, Атон — очень сомнительный вариант, по крайней мере, для начинающих.

Финам

Следующий у нас брокер Финам. Открыть счет в Финам можно на официальном сайте компании. После регистрации станут доступны личный кабинет на том же сайте и приложение FinamTrade.

При открытии счета вам по умолчанию присваивают консервативный инвестиционный профиль. От него затем можно отказаться либо пройти тест на присвоение нового профиля. На основе вашего профиля вам присылают рекомендации по инвестированию, а также предлагают автоследование соответствующего уровня риска.

Весь процесс открытия счета занимает не более 15 минут.

Интерфейс личного кабинета сложно назвать современным. Второстепенные вещи, например, справка об активах выдвинуты на первый план. А вот информацию о тарифах спрятали за несколько вкладок. (рис. 8).

Счет можно пополнить тремя способами. Во-первых, через кассу в офисе компании. Очевидно, такой вариант удобен далеко не всем. Во-вторых, банковским переводом по реквизитам. Если переводить со стороннего банка, деньги могут идти до 3 рабочих дней. Или же с карты в личном кабинете либо приложении. Самый удобный способ, но в данном случае будет удержана комиссия 1%, как минимум 50 рублей, кроме первого пополнения. Сама транзакция занимает около 30 минут.

В общем, пополнение счета в Финам — задача не из простых.

Вывод средств в рублях без комиссии. А еще в Финам сейчас проходит акция: если в день открытия счета пополнить его на 30 тысяч рублей, то на 30 дней вы получаете льготный тариф с комиссией 0,001%.

Перейдем к приложению FinamTrade. Из названия сразу понятно, на какую аудиторию в принципе нацелен Финам: трейдеры. Что касается визуала, то ситуация как с сайтом. Создается впечатление, что Финам отстал как минимум лет на 5, да и цветовые решения выглядят отталкивающе. Но здесь, конечно, все субъективно, смотрите сами. (рис. 9.)

В приложении большое количество вкладок, некоторые из которых просто дублируют друг друга, например, вкладки «Сегодня» и «Новости». (Рис. 10).

А вот так выглядит следующая вкладка, всё то же самое (рис. 11).

Приложение просто перенасыщено информацией. Может, это полезно трейдерам, но вот долгосрочным инвесторам точно ни к чему. (рис. 12).

При всех недостатках сайта и приложения, в Финам неквал хотя бы получает выход к стандартному ассортименту активов — Московская и Петербургская биржи. Можно участвовать и в IPO, но в последние годы эта функция перестала быть уникальной.

Что касается работы техподдержки, то здесь как повезет. Это касается как времени ожидания, так и уровня компетенций сотрудника.

Ещё один плюс брокера — в Финам можно открывать сразу несколько брокерских счетов.

Наконец, самый важный вопрос — комиссии.

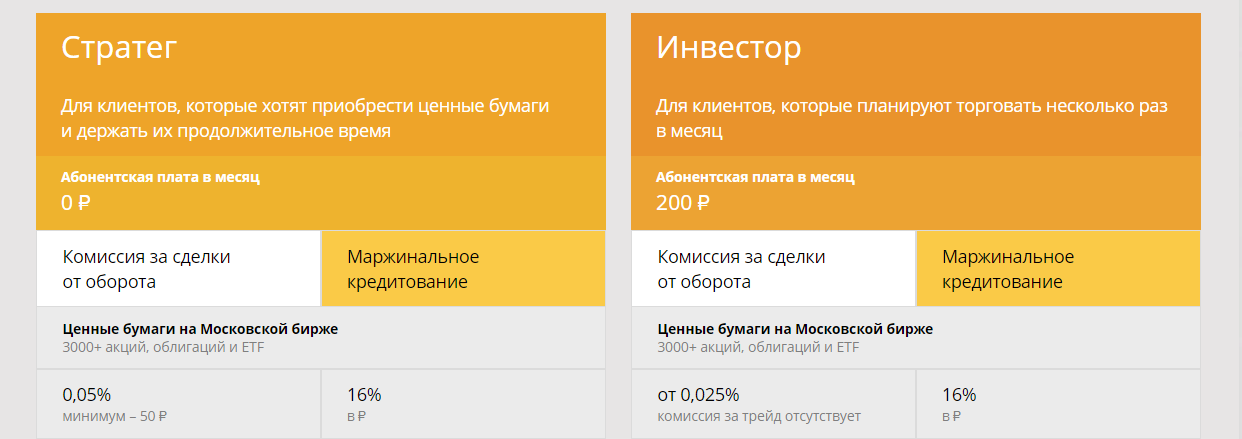

По умолчанию при открытии счета вам присваивается тариф Стратег, который, на удивление, отражает скорее потребности инвестора, чем трейдера. А вот тариф, подходящий тем, кто собирается торговать активно, почему-то называется Инвестор. Сделано любопытно (рис. 13).

Размер комиссий достаточно приятный — 0,05%, это одна из самых низких комиссий на рынке. Но есть важный нюанс: минимальная комиссия за сделку — 50 рублей. А значит, комиссия в 0,05% сработает, только если вы сразу приобретаете активы на 100 тысяч рублей и более. Это далеко не всем подходит.

Вывод. Финам — достаточно интересный брокер, который ориентирован на работу с теми, кто предпочитает активную торговлю или среднесрочные инвестиции. При этом у него неплохие условия для долгосрочных инвесторов, хотя и со своими нюансами. Самый главный вопрос в данном случае — это удобство работы, а именно процесс пополнения счета и покупки ценных бумаг.

В принципе, Финам — хороший вариант при выполнении следующих условий.

Первое — у вас достаточный капитал для того, чтобы комиссии Финама действительно были выгодными. Второе — у вас есть четкая инвестиционная стратегия. Дело в том, что Финам очень активно предлагает своим клиентам готовые решения, но не факт, что они подойдут именно вам. И наконец, вы не любите спешку в вопросе пополнения и вывода средств, а еще лучше — в вашем городе есть офис компании, на всякий случай.

И конечно, неплохо бы иметь уже хоть какой-то опыт в инвестициях и работе с фондовым рынком. Новичков большой объем хаотичной информации на сайте и в приложении брокера может просто запутать.

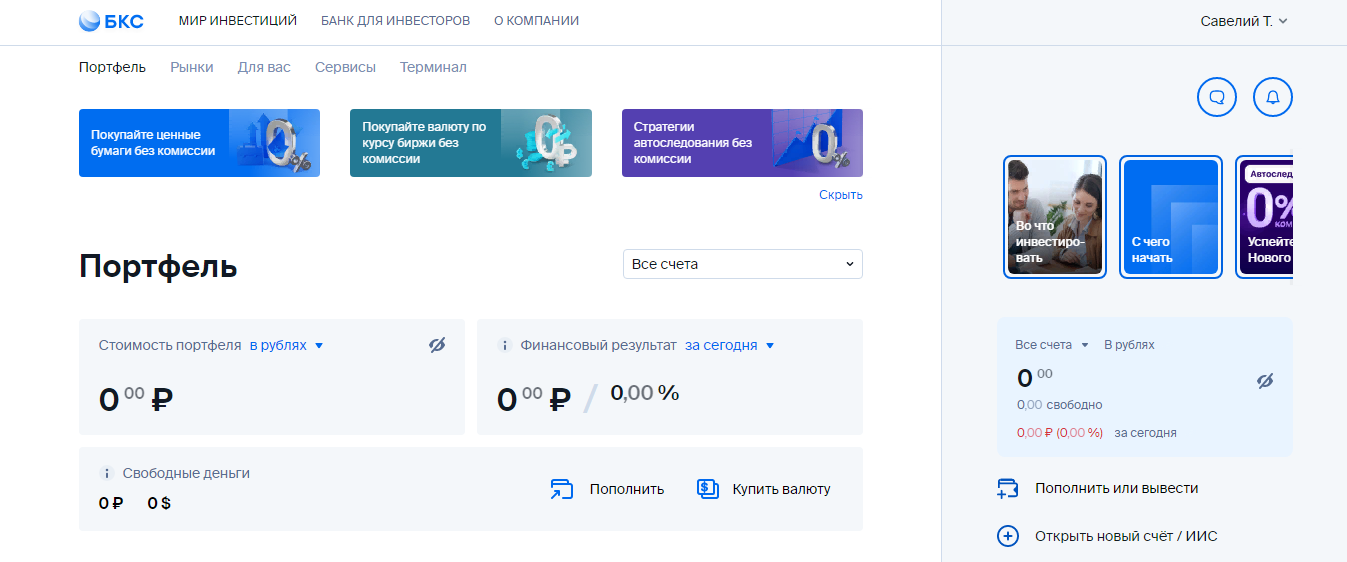

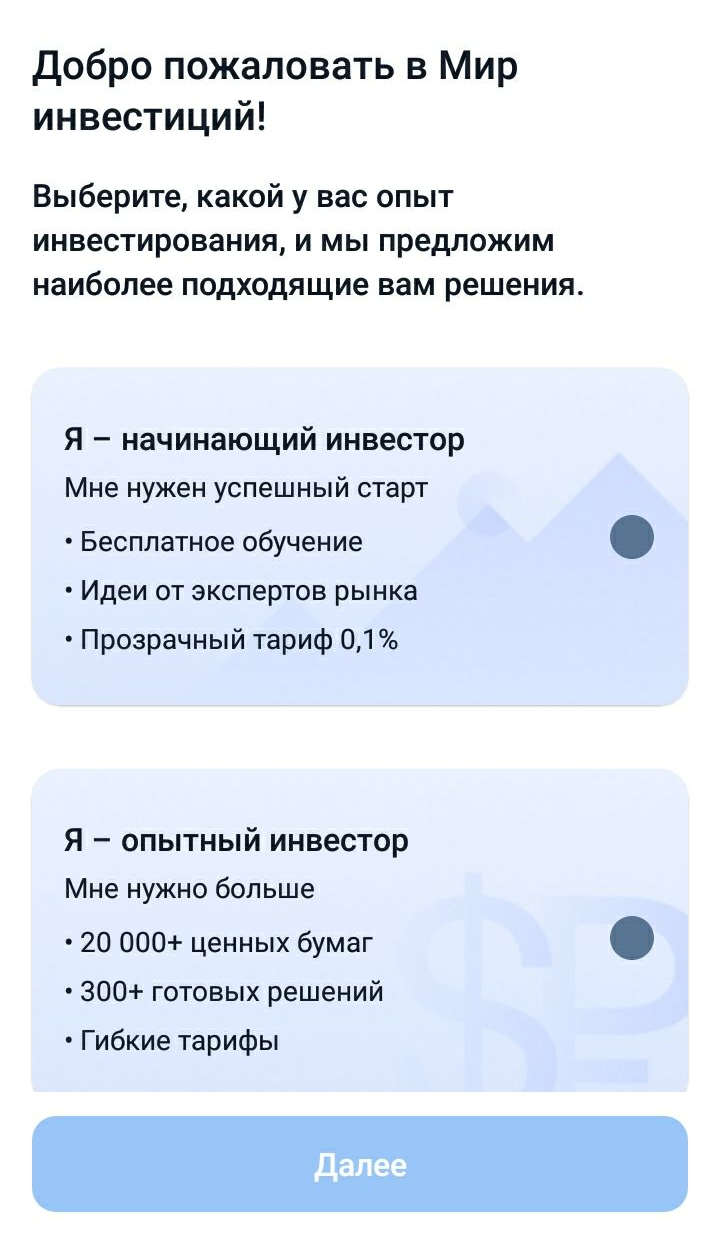

Переходим к следующему брокеру. БКС — еще один старожил рынка брокерских услуг. Открытие счета, как и в предыдущих случаях, происходит быстро — около 15 минут. Правда, регистрация его на бирже может занять более длительное время. После этого также появится доступ в личный кабинет на сайте и в приложении БКС Мир инвестиций. Они выглядят визуально приятно и понятно. (рис. 14).

Рис. 14, личный кабинет БКС, источник: bcs.ru

Прежде чем начать работу в приложении, необходимо сообщить о своем опыте, чтобы вам подобрали наиболее подходящее решение. Вот так это выглядит (рис. 15).

Рис. 15, решения для разных категорий клиентов от БКС, источник: bcs.ru

Брокер гарантирует зачисление денежных средств на счет не позднее одного рабочего дня с момента поступления средств в БКС. Переводы из БКС Банка по системе быстрых платежей без комиссии. За пополнения с карты комиссия есть: 0,6%, минимум 39 рублей. Как правило, платежи приходят в течение часа, однако межбанковский перевод может затянуться и до 3 рабочих дней.

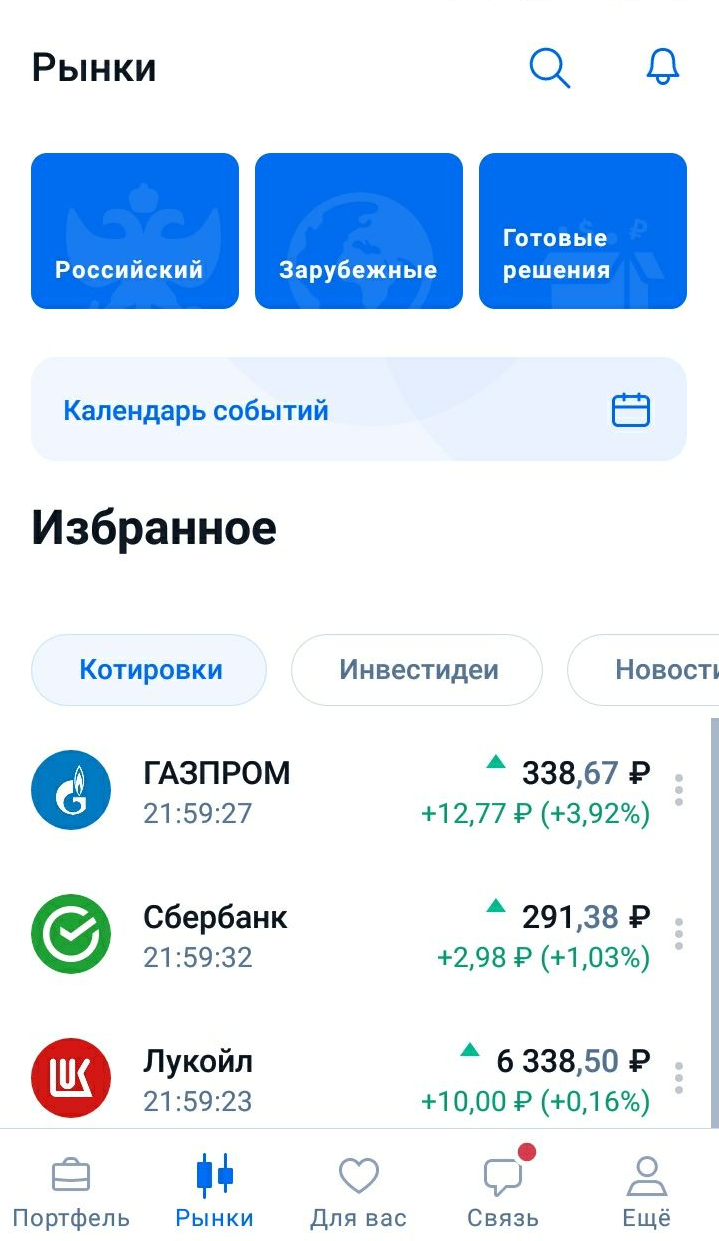

В самом приложении все достаточно компактно. Вот, например, вкладка «рынки»: отдельно российские и отдельно зарубежные бумаги. (рис. 16).

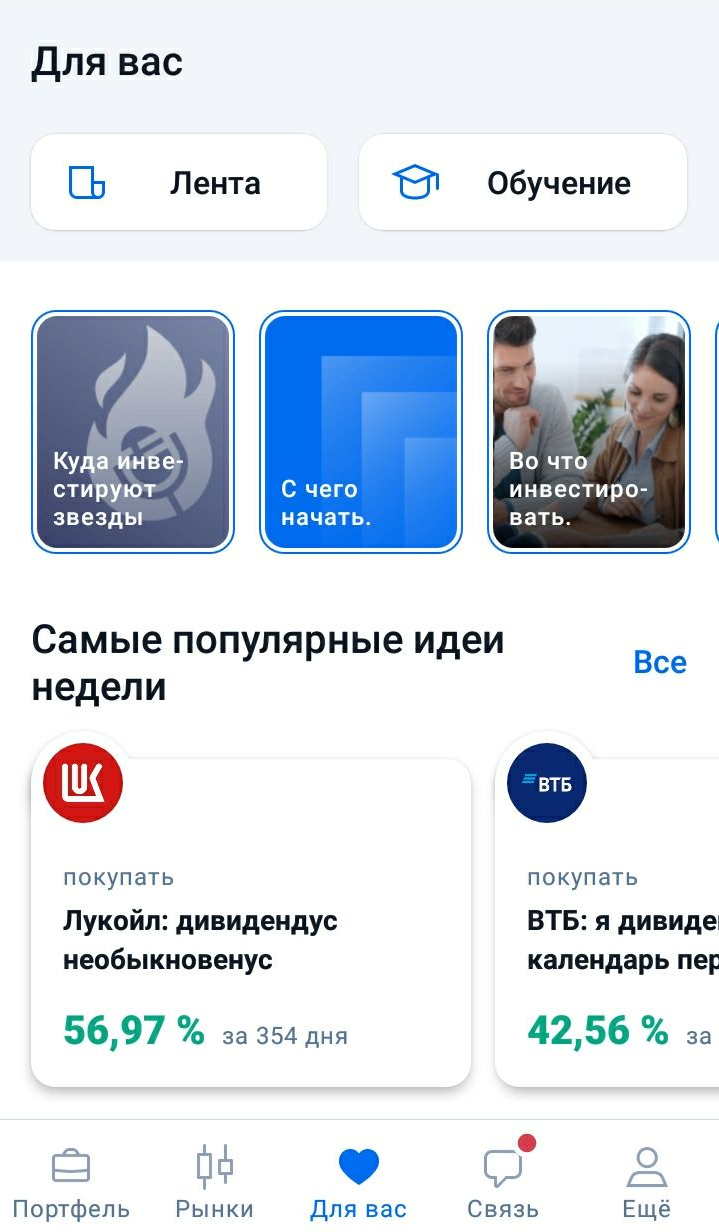

Ещё есть вкладка «Для вас», где можно найти огромное огромное количество готовых решений и рекомендаций. Но хорошо это или плохо — вопрос открытый. (рис. 17).

Рис. 17, вкладка «Для вас» в приложении БКС, источник: bcs.ru

Поддержка в чате на вкладке Связь работает медленно. Судя по всему, дело в большой загрузке по вечерам. Зато отвечают очень развернуто.

Можно открывать дополнительные брокерские счета. Субсчета открывать нельзя. В IPO участвовать можно, но все зависит от условий конкретных размещений.

Что с комиссиями? Они в БКС очень привлекательные. По умолчанию вам присваивается тариф Инвестор, про него мы уже рассказывали в ролике про ИИС. Коротко напомню: комиссия за ежемесячное обслуживание отсутствует, комиссия за сделки 0,1%, но конца года акция: 0% за покупку активов.

Вывод. Очевидно, что представители старой школы, то есть классические инвесткомпании, проспали массовый приток розничных инвесторов на биржу. Иначе мы бы видели именно их в первой тройке по количеству клиентов. Но там, как мы уже знаем, находятся банки.

В итоге классическим инвесткомпаниям пришлось выступать в роли догоняющих. Атон сделал ставку на состоятельных клиентов, Финам во многом на трейдеров, в БКС решили попытаться привлечь розничного инвестора. Кстати, удалось им это неплохо, БКС занимает 5 место среди брокеров по количеству зарегистрированных клиентов.

Теперь рассмотрим самых популярных брокеров на российском рынке. А это, как мы помним, банки. Пробежимся коротко, так как совсем недавно мы разбирали их в контексте ИИС. Ссылка на прошлый обзор под этим видео.

Начнем с ВТБ. У него более 2 млн клиентов. Открыть счет можно прямо в мобильном приложении за 10-15 минут.

Как пополнить брокерский счет? Для этого есть ВТБ Онлайн, оплата без комиссии. Также можно пополнить с карты любого банка в мобильном приложении. В этом случае комиссия уже будет: с суммы меньше тысячи рублей — 10 рублей, от 1000 до 10 тысяч — 0,5%, от 10 тысяч до 600 тысяч рублей — 0,4%. Наконец, счет можно пополнить по реквизитам.

По номеру банковской карты через приложение ВТБ Мои Инвестиции средства зачисляются мгновенно. Со счета банка ВТБ — в течение 10-15 минут. Если пополнять счет после 18 часов по Москве, то деньги придут уже завтра. А если вы делаете перевод из другого банка по реквизитам, то он может занять до 3 рабочих дней, хотя обычно всё же в тот же день.

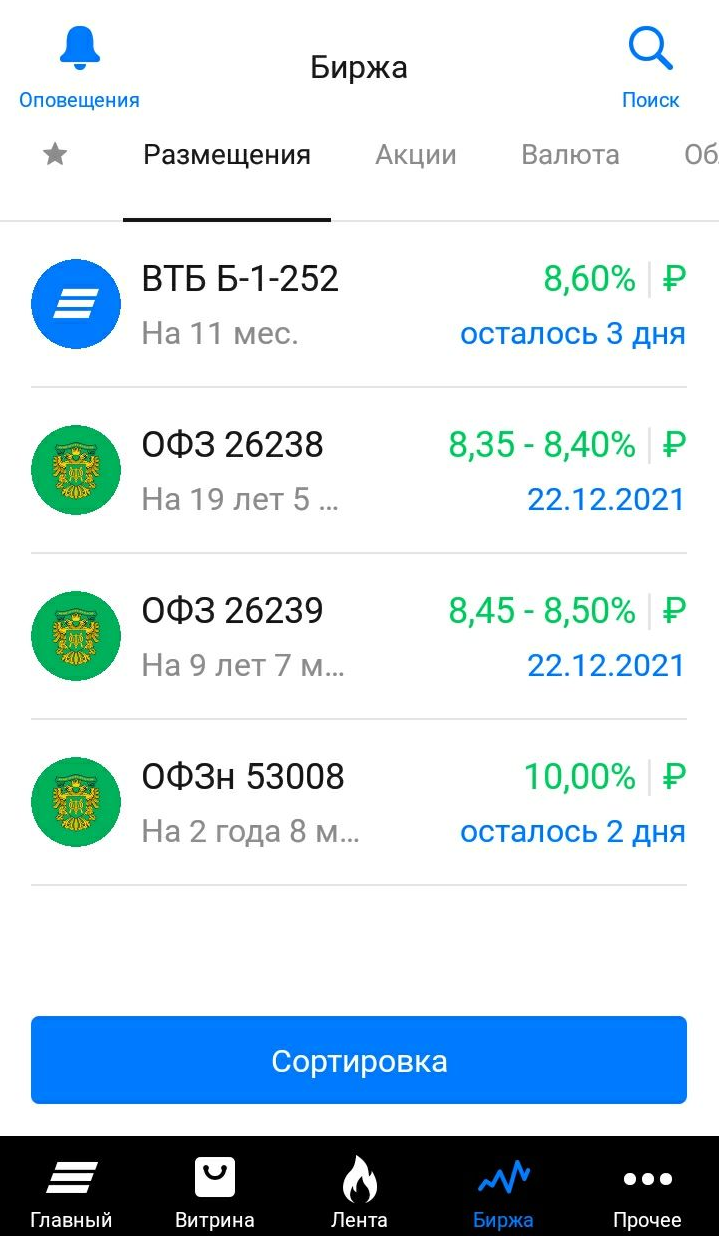

ВТБ дает доступ к стандартному перечню активов: Московская и Петербургская биржи. Под ближайшие размещения ценных бумаг выделили отдельную вкладку, что очень удобно и мало у кого оформлено в таком виде (рис. 18).

Рис. 18. Ближайшие размещения в приложении ВТБ, источник: Инвестиционные услуги: ВТБ

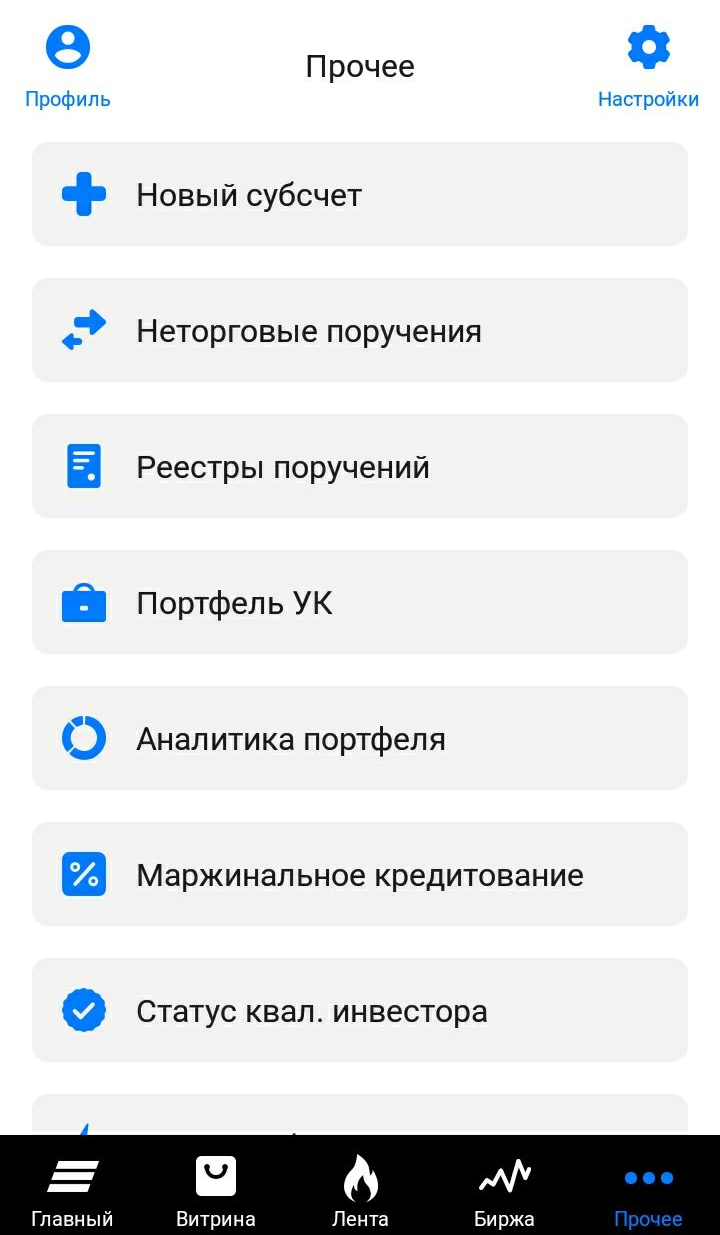

Субсчета в ВТБ открывать можно прямо в приложении в разделе Прочее. (рис. 19).

Рис. 19. Открытие субсчета у брокера ВТБ, источник: Инвестиционные услуги : ВТБ

Комиссии ВТБ одни из самых низких на рынке — 0,06%.

Дальше у нас Сбер — «большой зеленый не только банк». Открыть брокерский счет и пополнить его можно в мобильном приложении. Обычно это занимает не более 15 минут. Всё довольно просто, вот как это выглядит (рис. 20).

Рис. 20. Мобильные приложения Сбера, источник: СберИнвестиции — СберБанк

Про брокерские приложения Сбера уже много сказано в предыдущих видео, пока никаких существенных изменений не произошло. По части доступа к Санкт-Петербургской бирже — его как не было, так и нет.

Субсчета открывать нельзя. Поучаствовать в IPO предлагается только по некоторым продуктам и эмитентам, какой-то устойчивой практики в Сбере нет. Но из существенных плюсов небольшая комиссия — 0,06%.

Тинькофф

Наконец, Тинькофф, самый популярный брокер на российском рынке. О нем слышал, наверное, уже каждый благодаря агрессивной рекламе где только возможно.

Открыть счет в Тинькофф можно прямо в приложении для инвестиций. На это уйдет около часа, в редких случаях чуть дольше. Например, если на бирже выходной, очередь из желающих или заявка была оставлена после 19 часов по Москве. В этом случае счет будет открыт в ближайший рабочий день, в редких случаях — через два рабочих дня.

Пополнить счет можно несколькими способами. С дебетовой карты Тинькофф — без лимитов по сумме в рублях, долларах и евро. С карт других банков — до 150 000 рублей за одну операцию и до 2 млн рублей в месяц, без комиссии со стороны Тинькофф. Через Apple Pay и Google Pay — до 15 000 рублей в месяц. Деньги зачисляются моментально.

В Тинькофф можно открывать субсчета: вкладка «все счета» — «открыть новый счет».

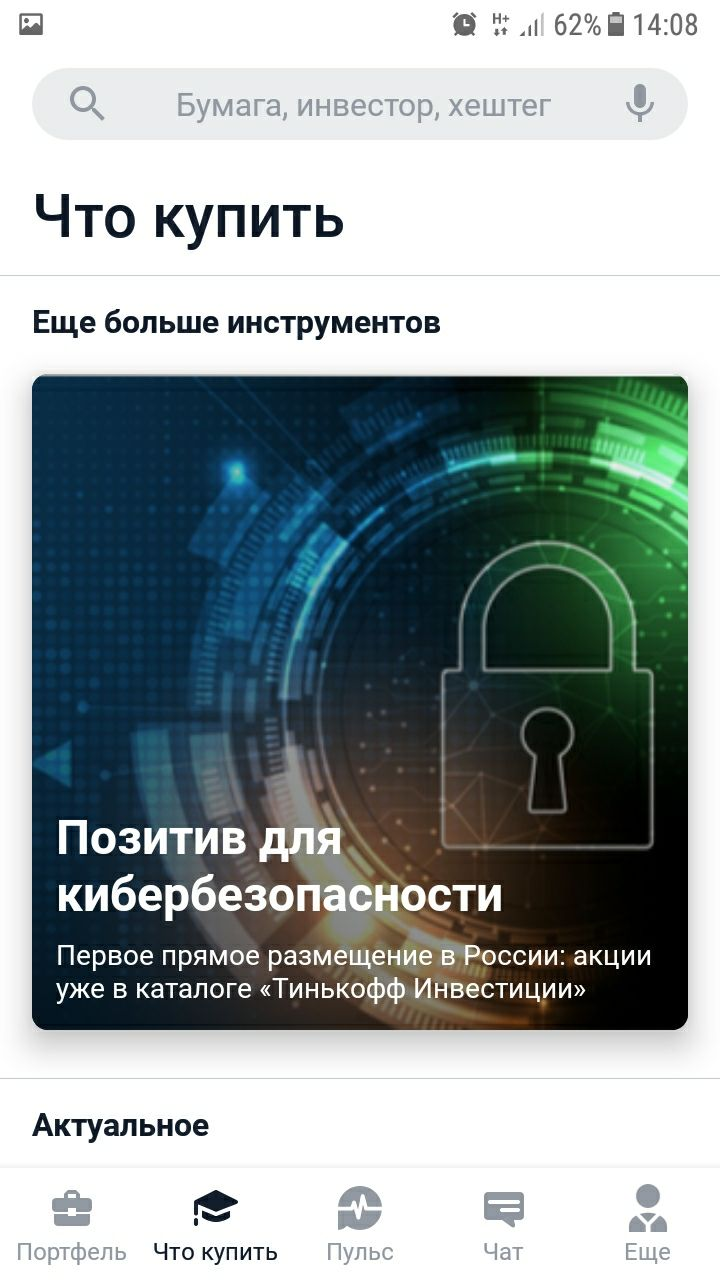

В разделе «что купить» Тинькофф регулярно предлагает поучаствовать в размещении новых бумаг. За что, правда, берет приличную комиссию. Аллокация, то есть удовлетворенная доля заявки на покупку, при этом зачастую минимальна. А иногда заявка остается вовсе не выполненной.

Вот так выглядит раздел «Что купить» (рис. 21).

Рис. 21. Раздел «Что купить» у Тинькофф.

Главный недостаток брокера — высокая комиссия. На тарифе Инвестор она составляет 0,3%.

Вывод

Как мы видим, лидеры рынка тоже далеко не идеальны. Свои недостатки есть у каждого: в ВТБ это периодические глюки и зависания, основная претензия к Сберу — узкий ассортимент активов, главный недостаток Тинькофф — размер комиссий.

При выборе брокера ориентироваться нужно прежде всего на свои потребности и интересы. Многое зависит от вашей стратегии инвестирования, от того, насколько вам психологически комфортно работать с тем или иным брокером и его приложением. А также от ожидаемого уровня сервиса и технической поддержки.

Самый объективный фактор при выборе брокера — это комиссии. Но он не главный и не единственный. Как видим, дороговизна не мешает Тинькофф быть лидером по числу клиентов. Возможно, просто мало кто задумывается, сколько приходится платить брокеру за сделки, особенно если торговля происходит в удобном приложении. И вряд ли самый популярный брокер добровольно пойдет на снижение комиссий, если к нему и так приходят новые инвесторы.

Чтобы было удобнее, сравним комиссии брокеров в этой табличке (рис. 22). В ней представлены комиссии по тарифам, наиболее подходящие долгосрочным инвесторам.

Рис. 22. Комиссии брокеров, источник: InvestFuture.

Заключение

Итак, друзья, мы только что разобрали с вами крупнейших российских брокеров, постарались узнать о них самый максимум. Однако наша задача — только рассказать о плюсах и минусах, окончательный выбор всегда остается за вами.

При анализе мы использовали информацию, находящуюся в открытом доступе, опирались на личный опыт, а также на ответы консультантов в чате и по телефону.

Пишите, какого брокера используете лично вы и какие его плюсы и минусы можете выделить. Это будет интересно и мне, и всем нашим зрителям.

Источник https://quote.rbc.ru/dict/Brokerage_account

Источник https://bankiros.ru/wiki/term/chto-takoe-brokerskij-schet-i-kak-ego-otkryt

Источник https://investfuture.ru/articles/id/gde-otkryt-brokerskij-schet