Тарифы на обслуживание клиентов

Тарифный план устанавливается по Клиентскому счету. При наличии у Клиента нескольких Клиентских счетов, открытых для операций на валютном рынке, Тарифные планы, применяемые к каждому конкретному Клиентскому счету, могут различаться.

Если Тарифный план, предусмотренный настоящим пунктом Тарифов, включает условие о взимании за исполнение (частичное исполнение) одного Поручения Клиента комиссионного вознаграждения Брокера в размере не менее определенной суммы, то такое условие не применяется в случае, если сумма сделки(ок), заключенной(ых) во исполнение Поручения Клиента, меньше одного лота (стандартного количества валюты, определяемого ПАО Московская Биржа применительно к каждому валютному инструменту в соответствии с документами указанного организатора торговли). Правило, предусмотренное настоящим абзацем, применяется также в случае если Брокер на основании соглашения Сторон обслуживает Клиента по индивидуальным тарифам, отличным от установленных стандартными Тарифными планами, указанными ниже (если это не противоречит соответствующему соглашению Сторон).

Как начать торговать на Московской бирже

Если вы когда-либо задумывались о возможных способах заработка, торговля на бирже наверняка была в вашем списке вариантов. Многих она отпугивает своей сложностью — и действительно, чтобы успешно работать с большими капиталами, нужно многое знать. Но и новичок сможет зарабатывать на бирже. Итак, с чего начинает свой путь трейдер?

Что такое Московская биржа

Московская биржа — это холдинг, слияние Московской межбанковской валютной биржи, биржи Российской торговой системы, Национального расчетного депозитария и Национального клирингового центра, но для трейдера эти частности не столь важны. Биржа — это место, где торгуются различные активы. Здесь можно купить и продать акции, облигации, фьючерсы, опционы и многое другое. Московская биржа является крупнейшей в России.

Биржа — это место не только для трейдеров, но и для инвесторов. Например, если вы захотите инвестировать свои деньги в акции «Газпрома», вам тоже нужно отправляться на Московскую биржу.

Московская биржа разделена на несколько рынков:

- фондовый рынок. Разделен на две части: в одной торгуются акции и паи, в другой — облигации (эту часть называют долговым рынком);

- срочный рынок. Здесь ведется торговля фьючерсами и опционами;

- валютный рынок — торгуется только иностранная валюта;

- денежный рынок. Здесь представлены РЕПО и депозитно-кредитные операции. Нас он не интересует;

- товарный рынок, он же рынок драгметаллов;

- рынок стандартизированных производных финансовых инструментов.

Начинающего трейдера обычно интересует только фондовый рынок, где можно купить и продать акции и облигации. Для прибыльной торговли также стоит научиться работать с активами срочного рынка, но о выборе инструментов мы поговорим подробнее чуть ниже.

Московская биржа работает не круглосуточно; познакомьтесь с ее графиком: «Режим работы Московской биржи«.

Как торговать на Московской бирже физическому лицу

В Российской Федерации торговать на бирже могут только юридические лица. Но даже если у вас есть собственное ИП, не спешите прямо от его лица регистрироваться на бирже — юрлицу также нужно обладать специальной лицензией, чтобы вести такую финансовую деятельность. Для этого существуют посредники — брокеры. Это специальные организации с лицензией от ЦентроБанка, которые могут совершать сделки на бирже. В их задачи входит:

- регистрация клиента на бирже;

- присвоение кода для совершения финансовых операций;

- учет активов и начисление дивидендов;

- совершение операций;

- налогообложение. Да, брокеры будут сами выплачивать ваш НДФЛ, удерживая его из вашей прибыли.

В упрощенном виде роль брокера — завершать ваши сделки, закупать для вас активы и передавать право на владение этими активами вам. Разумеется, за свою работу брокер будет взимать с вас комиссию — это нормальная практика, все трейдеры в России вынуждены платить ее. Чтобы сократить эту статью расходов, нужно выбрать подходящего брокера.

Поиск брокера

Сейчас в России около 30-40 брокерских организаций. Как среди них выбрать ту, которой можно доверять? Обращайте внимание:

- на рейтинг надежности. У разных экспертов, составляющих такие рейтинги, свои методики анализа, и результаты могут сильно отличаться. Но в десятке лучших вы будете видеть одни и те же компании — из них и выбирайте;

- работа с Московской биржей. Для торговли на конкретной площадке брокер должен стать ее членом. Сейчас нас интересует Московская биржа, поэтому нужно узнать, работает ли она с этим брокером. У некоторых брокеров есть возможность торговать на нескольких площадках с одного счета — это плюс, но не основополагающий;

- наличие лицензии. Даже если брокер несколько раз оказывался топ-1 в рейтингах надежности, не будет лишним проверить его лицензию. В России действует только лицензия, выданная ЦентроБанком! Никакие другие бумаги нас не интересуют, иностранные лицензии — тоже;

- срок работы. Брокеры с солидным стажем не скрывают его. Если компания пережила несколько экономических кризисов, это хороший показатель ее стабильности. А вот если вы нигде не можете найти информацию о годе основания организации, то лучше с ней не связываться;

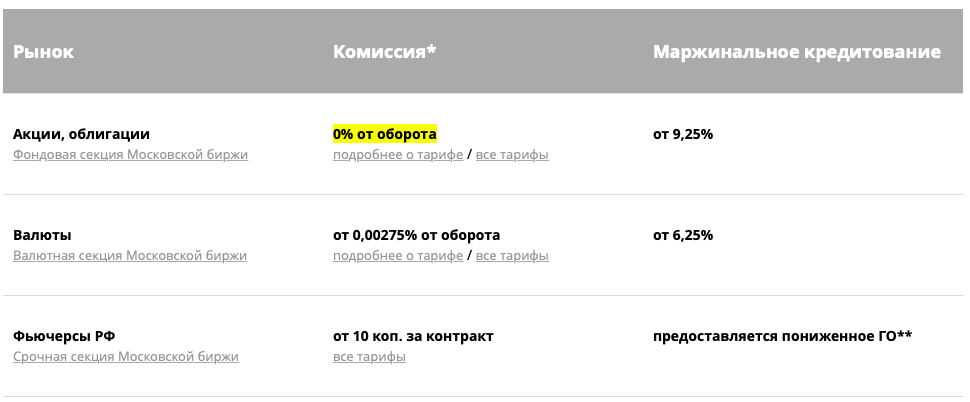

- тарифные планы. О них речь пойдет чуть ниже, но в среднем нужно искать брокера с гибкими тарифными планами. Независимо от того, как вы планируете торговать в ближайшее время, у вас должна быть возможность сменить тарифный план, если стиль вашей торговли на бирже изменится. Также важно, чтобы тариф был прозрачен — брокер должен подробно расписать, за какие услуги вы платите.

Выбор брокера — ответственный шаг. Вам следует понимать, что купленные на бирже и хранящиеся у брокера активы (то есть ценные бумаги) никак не застрахованы. Если брокер обанкротится, есть вероятность, что вы не получите никакой компенсации.

Выбор тарифа

У каждой брокерской организации свой подход к формированию тарифов. Но все выплаты трейдера брокеру можно разделить на четыре группы:

- обслуживание брокерского счета;

- услуги депозитария (информация о ценных бумагах хранится в депозитарии, и вы как бы арендуете у брокера ячейку — сравните это с арендой банковской ячейки, только здесь речь идет не о физическом хранилище);

- комиссия за совершенные сделки;

- комиссия за пополнение счета и вывод денег.

Размер первых двух типов комиссий необязательно зависит от объема ваших торгов, а вот последние две группы обычно обратно ему пропорциональны — то есть, чем больше вы торгуете, тем меньше комиссия за каждую отдельную операцию. Новичку следует искать тариф, лояльный к малым суммам торгов. У популярных брокеров есть специальные тарифные планы для начинающих трейдеров.

Открытие счета

Открыть счет у большинства брокеров можно бесплатно. Но пока он пустует, брокер может снимать дополнительную плату за его обслуживание, поэтому логичнее всего сразу же пополнить открытый счет.

Сейчас открытие счета практически в каждой брокерской компании доступно онлайн, но никто не запрещает вам приехать в офис компании и заполнить все бумаги там. При открытии счета брокер спросит у вас:

- серию и номер паспорта;

- СНИЛС;

- ИНН.

После открытия счета вы получите подтверждение. Пополнять счет можно только от своего имени — то есть пользоваться карточками родственников при пополнении брокерского счета нельзя.

Выбор инструмента для торговли

Итак, тариф выбран, деньги на счету есть… Какие же активы выбрать для первых операций?

Торговля акциями

Акции — лучший выбор для новичка. Во-первых, по ним очень много информации в свободном доступе. Во-вторых, они умеренно волатильны. В-третьих, даже купив акцию прямо перед ее падением, вы не обрекаете себя на большие потери — можно просто переждать падение и дождаться возврата котировок на исходную позицию, чтобы не уменьшать свой капитал.

Главный минус акций — достаточно высокий порог входа. Конечно, торговать можно и на 5-10 тысяч рублей, но чтобы получать ощутимый доход, вам нужен депозит не менее 50 тысяч. Зато они отлично подходят для обучения благодаря относительно низким рискам.

Торговля облигациями

Облигации — отличный инструмент для долгосрочных инвестиций, но в краткосрочной торговле он не так хорош. Купив облигации, вы становитесь кредитором компании, и она выплачивает вам процент. Чем больше сумма облигаций, тем выше ваш пассивный доход.

Торговля фьючерсами

Большинство трейдеров фьючерсы привлекают своей доходностью — с помощью этого инструмента можно значительно увеличить свой капитал. Но помните — где большая прибыль, там и высокий риск. Если вы пока не уверены в своих силах, отложите работу с фьючерсами до лучших времен.

Фьючерсы относятся к срочному рынку, и без опыта к ним соваться не стоит. Потерять крупные суммы здесь намного легче, чем на фондовом рынке — просто потому, что у фьючерсов есть «срок годности». Если вы купите акцию в неудачный момент, вы сможете просто переждать падение котировок, чтобы затем продать акцию с минимальными издержками (или даже выйти в плюс). С фьючерсом такой трюк не сработает — на Московской бирже торгуются фьючерсы сроком в три месяца. Поэтому новичку следует для начала научиться хорошо прогнозировать цены, а затем уже работать со фьючерсами.

У фьючерсов есть неоспоримый плюс — они дешевы. Торговать этим инструментом можно с минимальным депозитом. Они предлагают бесплатное кредитное плечо — за малую сумму гарантийного обеспечения вы можете получить право торговать активами, которых у вас еще нет. Фьючерсы — это хороший и доходный инструмент, поэтому любому трейдеру стоит научиться с ним работать.

Торговля валютой

Валютные операции — тоже неплохой выбор для новичка. Но начинающим трейдерам стоит выбирать наиболее «спокойные» валюты, чтобы избежать лишних рисков. Поведение валюты прогнозируется сложнее, чем ценные бумаги, поэтому ищите валюты с низкой волатильностью. Большой прибыли здесь не стоит ждать, особенно если вы не обладаете большим депозитом. Зато низкая волатильность обеспечивает минимальные риски.

Заключение

Московская биржа предлагает новичкам много интересных инструментов для работы: акции, облигации, валюту, фьючерсы. Чтобы торговать на ней, вам нужно заключить договор с брокером и открыть у него счет. Начинающим трейдерам стоит для начала ознакомиться с акциями и облигациями, а затем переходить к инструментам срочного рынка, которые сопряжены с более высокими рисками.

Узнали ли вы что-то полезное и новое о работе с брокерами? Делитесь этой статьей в соцсетях с друзьями.

Тарифы

В настоящее время участниками торгов уплачиваются следующие виды комиссионного вознаграждения по сделкам с иностранной валютой, заключаемым с использованием централизованного клиринга:

- Комиссионное вознаграждение за организацию торгов – взимаемое ПАО Московская Биржа;

- Комиссионное вознаграждение за клиринговое обслуживание – взимаемое НКО НКЦ (АО).

Комиссионное вознаграждение уплачивается участниками торгов в российских рублях и удерживается НКО НКЦ (АО) при осуществлении расчётов по итогам клиринга из денежных средств, перечисляемых участниками торгов для исполнения обязательств перед НКО НКЦ (АО), или причитающихся участникам торгов после исполнения соответствующих обязательств.

С 01 декабря 2018 г.

— общая сумма постоянного и оборотного комиссионного вознаграждения по сделкам спот делится:

42,5% — за клиринговое обслуживание (размер и порядок расчета утвержден Правилами клиринга НКО НКЦ (АО)

— сумма оборотного комиссионного вознаграждения по сделкам своп, своп-контрактам и поставочным фьючерсам делится:

52,08(3)%* — за клиринговое обслуживание (размер и порядок расчета утвержден Правилами клиринга НКО НКЦ (АО)

*периодическая дробь

— сумма постоянного комиссионного вознаграждения по сделкам своп, своп-контрактам и поставочным фьючерсам не изменилась.

С 01 января 2019 г. в рамках тарифного плана SPT_0 минимальная комиссия за организацию торгов (абонентская плата) взимается на ежеквартальной основе в размере 60 000 ₽ (ранее – ежемесячно в размере 20 000 ₽). Абонентская плата не взимается, если:

- суммарный объем комиссии в течение календарного квартала превысил 60 000 ₽.

- в течение календарного квартала участник торгов переходил с тарифного плана SPT_0 на другие тарифные планы (SPT_1000, SPT_2000).

Тарифные планы по спот и своп сделкам действуют для регистрационного кода Участника клиринга и для всех расчетных кодов, открытых в рамках данного регистрационного кода. Заявления о выборе (смене) тарифного плана предоставляются в Клиринговый центр не позднее, чем за 5 (пять) рабочих дней до начала календарного месяца, с которого будет применяться соответствующий тарифный план.

С 05 августа 2019 г. решением Наблюдательного Совета ПАО Московская Биржа на валютном рынке изменена минимальная фиксированная ставка комиссионного вознаграждения в размере 50 рублей по сделкам, совершенным из заявок с количеством менее 50 лотов. Комиссия действует для всех системных сделок спот (TOD, TOM, SPT) по всем валютным парам. Если размер поданной участником заявки равен или превышает 50 лотов, комиссионное вознаграждение рассчитывается стандартно, исходя из тарифного плана, выбранного Участником торгов на валютном рынке. Также сохраняется применение минимального тарифа в размере 1 руб. Комиссия вводится с целью повышения ликвидности и улучшения качества биржевой книги заявок на валютном рынке Московской Биржи. При этом порядок взимания комиссионного вознаграждения во внесистемном режиме не изменяется.

Дополнительная оборотная комиссия за покупку USD, EUR и GBP – 12% (действовала с 04.03.2022 до 10.04.2022)

Документы и материалы:

Уважаемые посетители сайта, чтобы отправить свое предложение или задать вопрос, используйте форму обратной связи.

Мы ценим Ваше мнение и обязательно рассмотрим Ваши вопросы и в случаях, когда это возможно, подтвердим получение Письма и предоставим письменный ответ.

В случае наличия обоснованных и существенных претензий, Биржа совместно с Экспертными Советами примет меры по разработке и реализации соответствующих изменений.

Источник https://www.finam.ru/documents/commissionrates/currencymarket

Источник https://bayturin.ru/kak-nachat-torgovat-na-moskovskoj-birzhe/

Источник https://www.moex.com/s132