Портфель: золотая середина между риском и доходностью

В разные времена МММ, Amazon или биткойн способствовали появлению на свет новых миллионеров – и уничтожали состояния. Портфель помогает превратить инвестиции из лотереи в безопасный способ увеличить вложения.

Почему портфель лучше ставки на один актив?

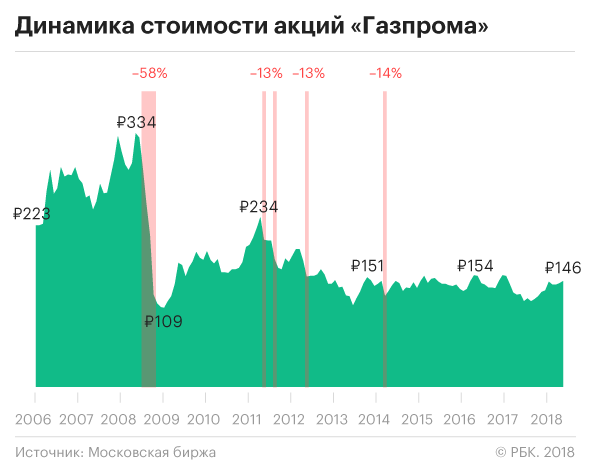

Чудес не бывает: чем более высокую доходность показывает актив в настоящий момент, тем выше риски, что заработок обернется убытками. Такие сверхизменчивые в цене инструменты как биткойн способны создавать и уничтожать целые состояния на очень коротком промежутке времени. Но и в истории «Газпрома» можно увидеть достаточно периодов, когда котировки стремительно падали, принося убытки инвесторам.

Поиск инвестиционной идеи усложняется, если учитывать при этом возможные убытки от вложений. Недостаточно просто найти актив, который может «выстрелить» — важно при этом оценить вероятность того, что «выстрел» будет направлен именно вверх. В идеале задача инвестора — получить приемлемую (например, вдвое выше банковского вклада) доходность при минимально возможных рисках.

Расчет рискованности конкретного инструмента — задача сложная. На первом этапе проще всего определять риск по следующей шкале:

Самый понятный способ контроля за рисками — распределить деньги между несколькими группами активов, иначе говоря — сформировать портфель. Еще в 1952 году Гарри Марковиц, аспирант Чикагского университета, доказал, что даже рискованные акции можно скомпоновать таким образом, что общий риск портфеля будет ниже риска входящих в него акций — за что и получил в 1990 году Нобелевскую премию.

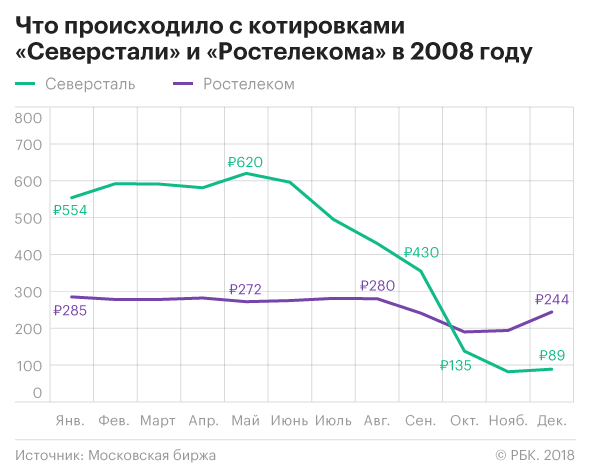

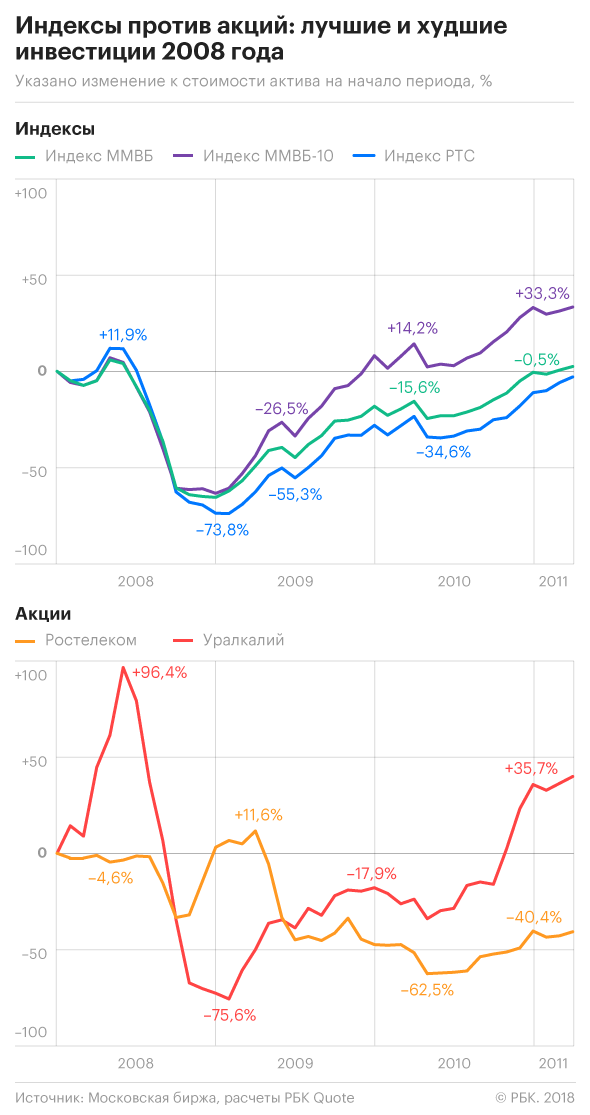

Поставим эксперимент на примере российского рынка. В его истории был достаточно короткий период, за который он пережил поочередно катастрофическое падение (январь—декабрь 2008) и волшебное, пусть и чуть более длительное, восстановление (январь 2009-апрель 2011). Возьмем для примера 13 акций («Уралкалий», ВТБ, «Сургутнефтегаз», «Северсталь», «Сбербанк», «Ростелеком», МТС, ОГК-5 (ныне «Энел»), ЛУКОЙЛ, «Норникель», «Аэрофлот», «АвтоВАЗ», «Газпром») и сравним их поведение с динамикой трех индексов — ММВБ, ММВБ-10 и РТС (индексы по сути являются портфелями, т.к. при их расчете учитываются котировки сразу многих акций).

Ставка на одну акцию

Если бы игрок хотел купить только одну акцию из всех 13 для инвестирования в 2008 году, выбором суперинвестора должны были быть акции «Ростелекома», они в том ужасном году потеряли лишь 15% своей стоимости.

Но предугадать такой исход в конце 2007 мог только гениальный игрок. В 2008 почти половину стоимости потерял ЛУКОЙЛ, около 4/5 — «Сбербанк», на 75% подешевели «АвтоВАЗ» и «Северсталь».

Игра на одной акции сродни рулетке. Кроме счастливого случая, объяснений таким удачам не существует. Если взять весь период и считать, что в указанные промежутки времени инвестор владел бы одной и той же акцией, то в восьми случаях из 13 он так и не смог бы вернуть инвестированных в начале денег.

Как повели себя индексы

Все три индекса за период с января 2008 по апрель 2011 вышли в плюс. При этом, напомним, больше половины из крупнейших эмитентов принесла инвесторам убытки.

Как составить портфель самостоятельно?

Самый хороший вариант для старта: собрать портфель с минимальным риском. Для этого нужно разделить деньги между покупкой акций « голубых фишек » и гособлигаций. Какова пропорция? Тут можно применить простое эмпирическое правило, которое учитывает растущее стремление избегать рисков с течением времени: доля облигаций в портфеле должна соответствовать возрасту инвестора.

Доходность такого портфеля, скорее всего, будет небольшая. Постепенно часть активов можно заменить на более рискованные (и доходные). Как утверждает Роджер Гибсон, автор книги «Формирование инвестиционного портфеля», эффективность портфеля в первую очередь зависит от выбора класса активов и их пропорции, а не конкретных ценных бумаг .

Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

Как построить прибыльный инвестиционный портфель: 4 практических шага

Умение подбирать активы для инвестиций – ключевой навык для извлечения прибыли на бирже. Для решения этой задачи инвесторам необходимо анализировать собственный психологический портрет, ставить реалистичные цели инвестирования и научиться правильно распределять активы разных типов внутри портфеля.

Издание Investopedia опубликовало образовательный материал, в котором рассказывается о том, как построить и поддерживать качественный инвестпортфель. Мы подготовили адаптированную версию этой полезной статьи.

Шаг #1: определение подходящих пропорций разных активов

Первоочередная задача для решения при составлении инвестиционного портфеля заключается в выборе активов, которые соответствуют как текущей финансовой ситуации инвестора, так и желаемым целям его деятельности. Кроме того, на этом шаге необходимо оценить такие факторы как количество времени, которое инвестор сможет уделять своему портфелю, потенциальные будущие затраты, которые могут потребовать продажи части активов и т.п.

К примеру, молодому выпускнику института 22-23 лет без семьи подойдет иная стратегия, чем 55-летнему женатому профессионалу, который планирует оплату образования младшему ребенку и задумывается о выходе на пенсию.

Необходимо и учитывать собственный психологический профиль и толерантность к риску. Инвестор должен задать себе вопрос, готов ли он терпеть временные убытки, если уверен в том, что в будущем стратегия принесет серьезную прибыль? Или ему будет комфортнее зарабатывать меньше, но и избегать сильных просадок по счету? Всем хочется в конце года подводить успешные итоги, но если в процессе достижения результата вы не сможете спать ночами при краткосрочных падениях, то сможете ли продолжать следовать выбранной стратегии?

Также крайне важно четко понимать собственное финансовое положение – какие свободные деньги есть сейчас, что с текущими обязательствами, есть ли вероятность возникновения внезапных затрат в будущем? Ответы на все эти вопросы находят свое отражение в окончательном инвестиционном портфеле. Желание больше заработать всегда идет в комплекте с большим риском, а более надежные инструменты, вроде модельных портфелей или облигаций федерального займа (особенно купленных с помощью счетов ИИС), приносят меньше. Совсем от риска избавиться нельзя, но если у вас семья, которую нужно кормить, и не так много свободных денег, рисковать хочется меньше, чем когда вам двадцать лет, и нет особенно никаких обязательств.

Шаг #2: построение портфеля

Как только инвестор определится с составом своего портфеля, настает пора его фактического построения. Ему понадобится открыть брокерский счет онлайн, установить торговый софт, и заняться проведением сделок.

На первый взгляд здесь нет ничего сложного – акции, облигации, валюта – понятные инструменты, в приобретении которых нет никакой отдельной науки. Однако классы активов можно дробить на подклассы – и каждый из них также будет иметь собственные параметры риска и потенциальную доходность.

К примеру, инвестор может разделить часть портфеля, которая приходится на акции, между акциями компаний из разных отраслей или секторов экономики, рассмотреть компании с разным уровнем капитализации, локальными или иностранными эмитентами. Облигации могут быть краткосрочными или долгосрочными, государственными и корпоративными и т.п.

Существует несколько способов выбора активов и акций для исполнения инвестиционной стратегии:

Выбор акций

Ценные бумаги должны соответствовать уровню риска, который готов взять на себя инвестор. Здесь нужно анализировать такие факторы как сектор экономики, рыночная капитализация и доля рынка, тип акции и т.п. Это достаточно трудоемкий процесс, который занимает немало времени. При этом в общем случае крупные компании с долгой историей, лидирующие на своем рынке, подвержены меньшим рискам.

Выбор облигаций

Когда инвестор выбирает облигации, то ему нужно будет изучить купонный доход, тип облигации, кредитный рейтинг эмитента, а также проанализировать общую ситуацию со ставками на рынке.

Покупка ETF

ETF (Exchange-Traded Funds) – отличная альтернатива вложениям в биржевые индексы для инвестором с ограниченным капиталом. Этот финансовый инструмент торгуется на бирже так же, как и акции. По сути, это иностранные биржевые инвестиционные фонды, которые представляют собой портфель акций или других активов, полностью повторяющих по составу целевой индекс. К примеру, ETF с тикером SPY отражает динамику акций индекса S&P500. Акции самих фондов ETF также торгуются на бирже.

ETF покрывают большое количество различных классов активов, так что их стоит рассмотреть как инструмент «усреднения» портфеля с адекватным риском.

Шаг #3: переоценка распределения активов внутри портфеля

После того, как вы составили портфель, необходимо постоянно его анализировать и проводить ребалансировку. Это нужно потому, что изначально удачно подобранные параметры по распределению различных активов, со временем начинают работать хуже. Ситуация на рынке меняется, возникают и проходят кризисы, они могут затрагивать как конкретную отрасль, так и всю экономику в целом.

Меняться может и финансовое положение самого инвестора, его будущие потребности в деньгах, даже отношение к риску. При возникновении таких изменений, нужно вносить корректировки в портфель. Если вы чувствуете, что вам все труднее переживать просадки портфеля в угоду выбранной стратегии, это знак о том, что поменять нужно именно ее. Или у вас увеличились запасы денег, и теперь вы готовы действовать на бирже более агрессивно – такое тоже бывает.

Для ребалансировки нужно определить «перегруженные» и «недогруженные» сегменты портфеля. К примеру, допустим у инвестора 30% портфеля — это акции небольших компаний, а изначальная стратегия инвестирования предполагала, что акций такого типа в портфеле будет не более 15%. В таком случае нужно провести ребалансировку.

Шаг #4: стратегическая ребалансировка

После того, как инвестор определился с тем, объем каких активов в портфеле нужно уменьшить, а каких – увеличить, и на сколько, нужно вернуться к шагу два и выбрать активы, которые нужно докупить. Также возможно придется и продать часть активов, которых по результатам анализа оказалось слишком много.

Важнейший момент при совершении всех этих операций – налоговые последствия продажи активов в конкретный момент времени. Если получится так, что вы продаете условные акции, и они выросли в цене с момента покупки, то с точки зрения законодательства – это фиксация прибыли, а с прибыли нужно платить налоги. С этой точки зрения, выгоднее может быть просто перестать покупать активы такого типа, а нарастить объемы других сегментов инвестпортфеля. Так вы сможете снизить вес какого-либо актива в портфеле без финансовых потерь.

При этом, если вы считаете, что есть все основания для падения цены активов, возможно их стоит продать вне зависимости от дальнейших налоговых последствий. Если цена акции обвалится на десятки процентов, это в любом случае хуже чем уплата налога на прибыль.

Заключение

Хорошо диверсифицированный инвестиционный портфель – залог долгосрочной прибыли от работы на бирже. Чтобы его построить, сначала нужно выбрать подходящее именно для вас и вашей ситуации распределение активов разных типов. Затем, нужно разбить их на подтипы для лучшего контроля рисков.

После создания портфеля необходимо периодически проводить переоценку распределения активов внутри него и соответственно ребалансировать портфель. При этом анализировать нужно множество факторов, в том числе и возможные налоговые выплаты по итогам совершения операций. О том, какие затраты ждут биржевых инвесторов, мы писали в этом материале.

Портфель инвестора – принципы формирования для новичков

Главный вопрос для начинающих инвесторов – как собрать инвестиционный портфель. Важно научиться понимать принципы отбора активов, основываясь на поставленных целях. Как не допустить базовых ошибок при инвестировании и сберечь портфель от непредвиденных убытков в будущем – об этом в статье.

Портфельные инвестиции

Простыми словами, портфель инвестиций – это набор активов с различным соотношением уровня риска и доходности. Несмотря на то, что главная цель на фондовой бирже – извлечение прибыли, диверсификация помогает минимизировать риск получения убытков.

Ниже мы будем рассматривать только ликвидные активы в портфеле инвестора.

Виды инвестиционных портфелей

Основная цель портфельного инвестора – создать оптимальный баланс риска и доходности своих активов.

Рассмотрим следующие способы формирования инвестиционного портфеля.

По степени риска

Выделяют три типа инвестиционного портфеля.

Защитный

Формируется из активов с пониженным риском: банковские депозиты, ПИФы, недвижимость, высоконадежные облигации и акции крупнейших компаний с регулярными дивидендными выплатами.

Агрессивный

Портфель интересен тем, кто желает в кратчайшие сроки получить значительный доход. Отличительная черта данного типа портфеля – размещение более 50% всех средств в акции. Несмотря на то, что агрессивная стратегия может показать инвестору впечатляющую доходность, вероятность полной потери вложенных средств также значительно увеличивается.

Сбалансированный

Наиболее оптимальным вариантом инвестирования служит сбалансированная стратегия. Портфель следует формировать преимущественно из государственных и корпоративных облигаций с высоким кредитным рейтингом, акций крупнейших компаний, лишь незначительную часть средств направлять на покупку высокодоходных активов.

По методу управления активами

Основные методы управления финансовыми инструментами следующие:

- пассивное управление,

- активное управление.

Ключевые особенности пассивного инвестирования:

- не требуется постоянной вовлеченности к отслеживанию рыночных котировок;

- низкий уровень риска;

- потенциальная доходность ненамного превышает ставку по банковским депозитам.

Основной принцип управления – купить и держать.

Что касается активного управления, то данный метод сводится к постоянному отслеживанию рыночных тенденций и частому изменению структуры портфеля.

По способу получения прибыли

Выделяют два вида.

Портфель роста

Рекомендуется покупать акции, по которым прогнозируется значительный рост их котировок. Основной способ получения прибыли сводится к продаже акций в будущем по более дорогой цене.

Портфель дохода

Соответствующий портфель создается для получения регулярной прибыли. Инвестору необходимо обращать внимание на дивидендные акции и купонные облигации высоконадежных эмитентов.

По срокам достижения целей

Бывают краткосрочный, среднесрочный и долгосрочный портфели.

Краткосрочный

Инвестиционный горизонт составляет 1–2 года.

Портфель формируется преимущественно из высоколиквидных активов, которые могут быть быстро проданы. Следует сконцентрироваться на дивидендных акциях крупнейших компаний и акциях роста, облигациях, валюте и банковском депозите.

Что касается облигаций, то их можно продать раньше даты погашения. Поэтому инвестор может включить в портфель как краткосрочные, так и долгосрочные облигации. По поводу эмитента облигаций необходимо сказать, что государственные облигации в приоритете, однако можно приобрести и корпоративные облигации. Единственное условие – облигация должна быть с низким уровнем риска.

Среднесрочный

Формируется на срок от 1 до 5 лет.

Среднесрочный портфель уже допускает возможность включать в себя рискованные инструменты с повышенным доходом, однако больше 50% активов должны быть всё же в виде надежных ценных бумаг с умеренной доходностью.

Добавить можно паи инвестиционных фондов и структурные ноты.

Долгосрочный

Формируется пассивным инвестором на срок от 5 лет. Подход к покупке активов основан на поиске перспективных компаний с прогнозируемым денежным потоком дивидендов. Инвестиционная привлекательность ценной бумаги – более важный фактор, нежели ее степень ликвидности.

Включить можно акции банков с госучастием, страховых компаний и металлургических концернов. Среди облигации можно рассмотреть рублевые облигации вышеназванных компаний, еврооблигации и долгосрочные государственные облигации.

Какие активы могут входить в состав инвестиционного портфеля

Оптимальное сочетание тех или иных активов связано с целью, которую преследует инвестор на фондовом рынке. Ниже представлены наиболее популярные активы, которые следует включить в свой портфель.

Акция

Плюсы: потенциально высокая доходность, возможность участвовать в управлении компании, высокая ликвидность.

Минусы: негарантированная прибыль, сильная волатильность, влияние внешних факторов на рыночную стоимость ценной бумаги.

Облигация

Плюсы: фиксированная доходность, низкая волатильность, высокая ликвидность.

Минусы: низкая доходность, при досрочной продаже возможен убыток.

Валюта

Плюсы: более надежный и стабильный курс, защита от девальвации (снижение курса национальной валюты к иностранной).

Минусы: отсутствие пассивного дохода и гарантированной прибыли от курсовой разницы.

Драгоценные металлы

Плюсы: высокая ликвидность, долговечность.

Минусы: низкая доходность, отсутствие пассивного дохода, непредсказуемость курса.

ПИФ

Плюсы: диверсификация активов, отсутствие необходимости самостоятельно анализировать рынок ценных бумаг.

Минусы: доходность не гарантирована, возможные ошибки при инвестировании со стороны управляющей компании.

Доходная недвижимость

Плюсы: пассивный доход, разнообразие выбора.

Минусы: высокий стартовый капитал, низкая ликвидность, дополнительные издержки.

Как правильно составить инвестиционный портфель новичку

Создание оптимального инвестиционного портфеля подразумевает индивидуальный подход для каждого участника фондового рынка. Ниже представлены основные этапы формирования структуры портфеля.

Этап 1. Определение цели

Прежде чем приступить к выбору ценных бумаг, стоит определиться с целью инвестирования. Цель необходимо формулировать ясно и с четким ожиданием результата. Например, создать финансовую подушку безопасности через 10 лет в размере 5 млн рублей или накопить на образование ребенка через 2 года в размере 1 млн рублей.

Этап 2. Выбор уровня риска

Уровень риска прямо пропорционален цели. От этого будет зависеть соотношение активов с разной степенью риска и уровнем доходности.

Этап 3. Определение структуры портфеля

Определившись с типом портфеля, необходимо подобрать соответствующие активы. Ранее в статье уже были рассмотрены инвестиционные инструменты по степени риска, которые стоит включить в свой портфель.

Стратегия Asset Allocation

Asset Allocation – стратегия, которая предполагает размещение денежных средств в активы таким образом, чтобы сбалансировать уровень риска и доходности.

Ключевые особенности стратегии:

- сформировать оптимальный портфель с учетом целей, финансовой грамотности, возраста и опыта инвестора;

- портфель должен быть максимально диверсифицированным;

- выплачиваемые дивиденды и купоны подлежат постоянному реинвестированию;

- доходность от долгосрочных инвестиций должна превышать среднегодовую инфляцию в стране.

Примеры инвестиционных портфелей

Есть три вида портфелей.

Умеренный портфель

Структура умеренного инвестиционного портфеля основана на низком уровне риска и с доходностью, незначительно превышающей ставки по банковским депозитам.

Среди ценных бумаг, входящих в состав портфеля, стоит выделить:

- государственные долгосрочные облигации,

- корпоративные облигации высоконадежных эмитентов,

- акции крупнейших компаний,

- ПИФы.

Агрессивный портфель

Портфель преимущественно состоит из высокорискованных инструментов.

Финансовые активы, входящие в агрессивный портфель:

- высокодоходные облигации,

- акции технологического сектора,

- ПИФы с высокой потенциальной доходностью.

Сбалансированный портфель

Балансировка активов обеспечивает максимально широкую диверсификацию, включая ценные бумаги различных отраслей экономики.

Сбалансированный портфель представляет собой компромиссный вариант между агрессивным и умеренным портфелями с доходностью выше среднего. Состав портфеля разделен почти поровну между высокорискованными активами и бумагами с умеренной доходностью. Небольшой перевес капитала, как правило, наблюдается в пользу второй группы активов.

Как рассчитать доходность портфеля

Стандартный расчет определения доходности портфеля сводится к тому, чтобы поделить текущую стоимость активов на начальный объем инвестиций, вычесть единицу и умножить на 100%.

Текущая стоимость портфеля – 1100 р.

Начальный объем инвестиций – 1000 р.

(1100/1000 – 1) х 100% = 10%

Таким образом, доходность за определенный период времени составила 10%

Анализ эффективности, критерии оценки

Существуют пять ключевых показателей для оценки эффективности инвестиционного портфеля.

Среднегодовая доходность

Показывает темп прироста стоимости активов за один финансовый год по отношению к размеру первоначальных инвестиций.

Стандартное отклонение

Данный критерий показывает степень рискованности портфеля. Чем выше стандартное отклонение, тем выше риск доходности активов.

Корреляция

Статистический показатель, который показывает, насколько финансовые инструменты схожи между собой. Если рост стоимости одного актива приводит к увеличению в цене другого финансового инструмента, то коэффициент корреляции положительный, что говорит о тесной взаимосвязи, и наоборот. Однако когда изменение стоимости одной ценной бумаги никак не влияет на цену другой, то корреляция в таком случае стремится к нулю.

Бета

Коэффициент, который показывает, как ведет себя отдельный финансовый инструмент относительно всего фондового рынка.

- Бета более 1. Актив очень волатилен, но изменение его стоимости идентично фондовому рынку.

- Ровно 1. Ценная бумага всегда движется в одну сторону, что и рынок, и их волатильность одинакова.

- От 0 до 1. Финансовый инструмент и рынок двигаются в одну сторону, но процентное изменение доходности актива меньше.

- От −1 до 0. Движение актива и фондового рынка направлено в противоположные стороны. Финансовый инструмент в таком случае более стабилен.

- Бета менее −1. Ценная бумага и рынок движутся разнонаправленно. Финансовый актив более волатилен по сравнению с рынком.

Коэффициент Шарпа

Данный коэффициент дает четкое понимание того, как разумно формировать свой портфель. Чтобы определить значение коэффициента, необходимо воспользоваться следующей формулой:

(Доходность портфеля – Безрисковая процентная ставка / Стандартное отклонение)

В качестве безрисковой процентной ставки стоит использовать процентную ставку по правительственным облигациям. Чем выше значение коэффициента Шарпа, тем эффективнее инвестиционная стратегия.

Значение коэффициента Шарпа

Значение показателя

Оценка эффективности управления

Актив для инвестирования правильный. Риск оправдан. Потенциальная доходность высокая.

Риск не оправдан. Потенциальная доходность актива стремится к нулю.

Актив рискованный. Потенциальная доходность отрицательная.

Пример расчета

В портфеле имеются две акции: Сбербанка и ВТБ.

Цель: рассчитать коэффициент Шарпа для каждой акции и выяснить, принесет ли данный актив в будущем прибыль для инвестора.

Рассматриваемый период – 365 дней.

Собираем данные:

Годовая доходность акции Сбербанка за прошлый год составила 10%, ВТБ – 4%.

Безрисковым активом будет считаться облигация федерального займа (ОФЗ) с годовой доходностью 7%.

Теперь рассчитаем среднедневную доходность каждого актива по формуле:

(Годовая доходность, % / 365)

Получаем:

Среднедневная доходность ОФЗ равна 0.019%.

Среднедневная доходность акции Сбербанка равна 0.027%.

Среднедневная доходность акции ВТБ равна 0.011%.

Рассчитываем стандартное отклонение:

Стандартное отклонение по компании рассчитывается в excel по формуле =СТАНДОТКЛОН (), где в диапазон берется доходность актива за каждый рассматриваемый нами торговый день (в нашем примере – 365 дней).

Стандарт. отклонение по акции Сбербанка равно 0.09.

Стандарт. отклонение по акции ВТБ равно 0.03.

Примечание! Торги по акциям проводятся не все 365 дней, а гораздо меньше. 365 дней в нашем случае – это условная цифра.

Рассчитываем коэффициент Шарпа:

Коэффициент Шарпа по акции Сбербанка:

(0.027 – 0.019) / 0.09 = 0.08

Коэффициент Шарпа по акции ВТБ:

(0.011 – 0.019) / 0.03 = −0,26

Подводим итог:

Коэффициент Шарпа по акции Сбербанка равен 0.08. Это означает, что актив не высокодоходный. Рисков нет, но и доходность будет крайне мала. В данном случае акции Сбербанка подходят только для формирования умеренного портфеля.

Коэффициент Шарпа по акции ВТБ равен −0.26. Данный актив не рекомендуется включать даже в состав умеренного портфеля, так как акция, скорее всего, не принесет никакого дохода в будущем году и окажется убыточным активом.

Цели формирования финансового портфеля

Каждый участник фондового рынка должен сформулировать цель для своих инвестиций. Они могут быть различными. Увеличить объем текущего капитала, сформировать финансовую подушку безопасности, накопить на определенную вещь и т. д. Важно понимать, что правильная цель – это фундамент всей инвестиционной стратегии, поэтому от её выбора будут зависеть сумма достижения цели, срок инвестирования, приемлемый уровень риска и метод управления активами.

Ошибки начинающих инвесторов

Желание максимизировать свою прибыль в кратчайшие сроки или приобрести актив, потому что о нем говорят повсюду, часто приводит к отрицательным результатам. Ниже представлены ключевые ошибки, в результате которых инвесторы рискуют потерять вложенные средства.

Отсутствие цели инвестирования

Отсутствие четко сформулированной цели – залог неизбежных убытков. Торговля ценными бумагами требует холодной концентрации, однако постоянное колебание рыночных котировок будет заставлять инвестора принимать необдуманные решения.

Игнорирование диверсификации

Диверсификация подразумевает под собой наличие активов, различных по классам, по валюте и по стране эмитента. Вложение значительной части денежных средств в одну категорию активов или в одну компанию может привести к отрицательной доходности всего портфеля.

Концентрация на высокорискованных инструментах

Инвестирование в агрессивные активы подразумевает под собой повышенную волатильность портфеля. Без соответствующего опыта работы на фондовом рынке высокая потенциальная доходность может обернуться для новичка потерей всех денежных средств.

Спекуляция

Перспектива максимизировать свой доход за короткий промежуток времени выглядит заманчивой. Однако стоит помнить, что спекуляция – это не инвестирование, и на краткосрочной дистанции предсказать движение рыночных котировок почти невозможно.

Отсутствие финансовой подушки безопасности

Рыночные котировки постоянно колеблются, и нередко портфель может показывать отрицательную доходность. Не рекомендуется вкладывать в рынок больше, чем можно себе позволить. Отсутствие денежных средств на непредвиденные расходы неминуемо приведет к тому, что в экстренной ситуации необходимо будет продать часть своих активов и зафиксировать убытки.

Безосновательный выбор активов

Самый важный критерий отбора ценных бумаг – это финансовые показатели компании. Вкладывать средства в акции Tesla только из-за того, что вам нравится их продукция не самая лучшая идея. Опасно покупать актив только из-за личных предпочтений к соответствующей компаний, иначе можно понести огромные убытки.

Плюсы и минусы портфельных инвестиций

Портфельные инвестиции – отличный способ распределения денежных средств в различные классы активов в сочетании с оптимальным уровнем доходности. Несмотря на то, что портфельное размещение обладает рядом преимуществ, у него также есть свои недостатки.

- Небольшой стартовый капитал.

- Диверсификация.

- Пассивный доход.

- Самостоятельное управление.

- Возможность регулярной балансировки активов.

- Риск потери вложенных средств.

- Необходимость регулярного отслеживания ситуации на фондовом рынке.

Популярные вопросы

Портфель роста – это инвестиционный портфель, собранный из акций, рыночные котировки которых намерены быстро вырасти, по мнению инвестора. Структуру активов следует формировать из акций молодых компаний быстрорастущих отраслей. Инвестиции в такой портфель считаются достаточно рискованными, но потенциально дают возможность значительно увеличить капитал.

Начинающему инвестору стоит сконцентрировать свое внимание исключительно на акциях крупнейших компаний с регулярными выплатами дивидендов. К ним можно отнести МТС, Лукойл, Газпром, Сбербанк, Норильский Никель, Яндекс.

Инвестиционный портфель, как правило, представляет собой совокупность активов с различным соотношением риска и доходности. Каждая ценная бумага обладает своей рыночной стоимостью. Стоимость бумаг в портфеле означает совокупную стоимость всех ценных бумаг в портфеле одного инвестора.

Источник https://quote.rbc.ru/news/training/5b0287ef9a794782002cfc71

Источник https://habr.com/ru/company/iticapital/blog/498316/

Источник https://www.vbr.ru/investicii/help/investicii/investicionnyj-portfel-dlya-nachinayushchih/