Стабильные монеты (stableсoins) и их предназначение

Криптовалюта задумана и создана как цифровая альтернатива фиатным деньгам. Основанная на технологии блокчейн, и функционирующая децентрализовано в распределенной компьютерной системе, она является более удобной с технологической точки зрения, чем традиционные валюты. Однако высокий уровень колебания стоимости криптовалюты делают ее крайне рискованной для инвестиционной деятельности, сбережения, проведения расчетов и платежей.

В качестве решения проблемы волатильности и выгодного представления полезности криптовалюты, выступают криптовалютные активы, именуемые стабильными монетами, stableсoins, с фиксированным курсом.

Стабильные монеты за счет жесткой привязки к различным активам (устойчивым к инфляции фиатным валютам, золоту, международным резервным активам СПЗ, цифровым активам или корзинам криптовалют), либо децентрализовано эмитированные на основе концепции Seigniorage Shares, имеют стабильный курс или же проявляют незначительное колебание цены на фоне динамичных рыночных цен.

Иными словами, stableсoin – это цифровой эквивалент ценности, выраженный в его устойчивом материальном или нематериальном обеспечении.

Ценность любой стабильной монеты зависит от ценности поддерживающего его актива.

Благодаря стабильности курса stableсoins становятся связующим звеном между традиционным и криптовалютным рынками, удобным средством для расчетов и платежей. С их помощью можно хеджировать сбережения в криптовалюте от рисков высокой волатильности, не выводя средства с биржи или личного кошелька.

Стабильные монеты эффективно используются в спотовой торговле, на рынках деривативов и криптовалютного кредитования (DeFi), при арбитраже.

Стабильные монеты очень разнородны по своим признакам.

Главным критерием классификации stableсoins является механизм обеспечения стабильности их курса.

Категории стабильных монет в зависимости от механизма стабилизации их курса

обеспеченные фиатными валютами или физическими ценностями;

обеспеченные криптовалютой или корзиной криптовалют;

эмитированные на основе концепции Seigniorage Shares.

Стабильные монеты, обеспеченные фиатными валютами или материальными ценностями

В обоих случаях обеспечения ценность цифрового актива, эмитированного на блокчейне, хранится от него на удалении. Если единица stableсoin привязывается к ценности единицы определенной фиатной валюты, обеспечение принимается в соотношении 1:1 и резервируется в депозитарном банке в строгом соответствии с объемом выпущенных токенов. Обеспечение также должно постоянно поддерживаться в отношении 1:1, независимо от рыночных условий. Как правило, фиатной валютой обеспечения является глобальная резервная валюта доллар США, евро или другие устойчивые мировые валюты.

Примером stableсoins с фиатным обеспечением являются Thether (USDT, EURT), TrueUSD (TUSD) и другие.

Обеспечение ценности может также выполняться другими материальными активами. Например, криптовалюта DigixDao (DGX), эмитированная на блокчейне Ethereum, подкрепляется золотыми слитками, хранящимися в банках Сингапура и Канады. Каждый стейблкоин приравнивается к грамму золота. Обеспечение стабильности Tether Gold (XAUT) представлено слитками London Good Delivery объемом в одну тройскую унцию золота.

По заверению эмитентов стабильных монет, любой пользователь, владеющий указанными stableсoins может обменять их на обеспечение (будь-то фиат или золото). При этом предоставленные для обмена токены будут сожжены.

Для данной категории стабильных монет преимуществами являются: простота восприятия; устойчивость от колебания рынка; невысокий уровень подверженности хакерским атакам, в связи с удаленным хранением ценности.

В то же время, инвестор не всегда может проверить обеспеченность стабильной валюты фиатным или золотым резервом, и вынужден просто доверять эмитенту. Здесь возникает первое разногласие с принципами криптовалюты, которая, в отличие от фиата, базируется не на доверии, а на строгом математическом расчете и доказательствах. Для подтверждения обеспечения стабильных монет требуется заключения аудиторов, которые можно проводить только периодически по инициативе самого эмитента. Стабильные монеты этой категории нельзя назвать полностью децентрализованной криптовалютой, поскольку они выпускаются и обеспечиваются централизовано.

Стабильные монеты, обеспеченные криптовалютой

В данном случае залогом ценности стабильных монет выступают криптовалюты. А поскольку криптосфера уже давно использует смарт-контракты, то стороны создают доверительные протоколы, в которых через блокчейн устанавливаются обязательства сторон по выпуску токенов. В дальнейшем стороны могут больше не беспокоиться о беспристрастности и своевременности выполнения обязательств. В случае невыполнения смарт-контракта, он просто прекратит свое существование, и стабильные монеты не будут выпускаться.

Поскольку вся система базируется на блокчейне с его высоким уровнем обеспечения неизменности данных и возможностью настроить доступ к ним для изменений только уполномоченным валидаторам сторон, уровень доверия к такому способу обеспечения ценности стабильных монет несравнимо выше, чем к обеспечению фиатом или материальными активами. Это обусловлено тем, что валидаторы сети всегда будут действовать в интересах пользователей сети, в то время как при централизованной эмиссии стабильных монет существует риск неправомерной заинтересованности эмитента.

Процесс получения stableсoins, обеспеченных криптовалютой следующий: необходимое количество криптовалюты блокируется в определенном контракте, из которого по заявке выдается запрашиваемое количество стабильных монет, используемых пользователем, например, для торговли. При обратном обмене, пользователь возвращает залог с учетом комиссионных и процентных ставок на тот же контракт и получает криптовалюту, которая резервировала ценность stableсoins.

На рынке присутствует довольно много таких систем привязки стабильных монет к криптовалютным активам. Все они различаются механизмами работы. Однако, как правило, отношение привязки stableсoins к криптовалюте, или корзине криптовалют, превышает соотношение 1:1 в связи с высоким уровнем риска волатильности и резкого падения цены криптовалюты, выпускающей стабильные монеты данной категории.

Примером стабильных монет, поддерживаемых смарт-контратами на блокчейне Ethereum, являются токены Dai, имеющие привязку к доллару США в соотношении 1:1.

Стабильные монеты, обеспеченные криптовалютой, имеют более высокую степень децентрализации, технологически они являются частью прозрачной структуры, которая позволяет отслеживать и регулировать предложение стабильных монет, выполнять мгновенные транзакции. При такой системе не нужны посредники для депонирования, хранения, и аудита резервов обеспечения, как при обеспечении фиатной валютой или материальными ценностями. Все это может выполнять пользователь.

Система обеспечения stableсoins криптовалютой более сложная. Жизнеспособность стабильных монет определяется жизнеспособностью залоговой криптовалюты. Нестабильность криптовалюты значительно выше фиата. При резком падении курса криптовалюты происходит автоматически настроенное погашение криптовалютного обеспечения.

Алгоритмические стабильные монеты

Алгоритмические стабильные монеты – это цифровые токены, ценность которых привязана к цене фиатной валюты, но не требует залогового обеспечения какими-либо активами. Стабильность ценности алгоритмических токенов обеспечивается за счет управления поставкой токенов с помощью системы алгоритмов и смарт-контрактов. Ранее такие стабильные монеты назывались «необеспеченными».

Функционально эта система обеспечения стабильности токенов приближена к денежно-кредитной политике центральных банков, управляющих национальными валютами. При снижении стоимости stableсoins относительно привязанной фиатной валюты, курс которой отслеживается в режиме реального времени, децентрализованная система с помощью алгоритмов и смарт-контрактов сокращает поставку токенов в сеть, и наоборот увеличивает эмиссию и поставку токенов на продажу, если фиатная валюта растет в цене, чтобы выровнять стоимость стабильной монеты с фиатной валютой до соотношения 1:1.

Если же паритет курсов не удается установить указанными способами, эмитент стабильной монеты выпускает для держателей stableсoins так называемые «Seigniorage Shares» — акции на доход от будущей прибыли эмитента стабильных монет.

При экстремальной волатильности рынка алгоритмические stableсoins могут сохранять свою жизнеспособность за счет своеобразного резерва токенов.

Ввиду того, что механизм обеспечения стабильности алгоритмических стабильных монет кардинально отличается от денежных и материальных способов залогового обеспечения, такие стабильные монеты ранее называли «необеспеченными». Тем не менее, используемый цифровой механизм поддержания курса stableсoins является аналогом залога, и в случае экстремальной волатильности на рынке алгоритмические стабильные монеты имеют резерв для поддержания своей жизнеспособности.

Примером алгоритмических stableсoins являются Basis (BAC) и Havven.

Алгоритмические стабильные монеты находятся на ранних стадиях развития и только формируют новые механизмы регулирования криптовалютного рынка. Теоретически у них самая высокая степень децентрализации. Отсутствие залогового обеспечения делает их независимыми. Смарт-контракты в этом механизме регулируют алгоритмические стабильные монеты не глобально, а по инициативе пользователей, поэтому в них используются экономические стимулы для заинтересованности пользователей.

Однако сложность механизма и отсутствие устойчивого спроса делают алгоритмические стабильные монеты уязвимыми к потрясениям криптовалютного рынка.

История развития стабильных монет

История создания стабильных монет, способных снять проблему волатильности криптовалты, началась с 2012 года, когда американский разработчик Джей Р. Уиллет опубликовал работу под названием The Second Bitcoin Whitepaper. В ней он описал способ создания новых токенов на блокчейне Bitcoin, который позволял бы конечным пользователям создавать криптовалюту с фиксированным курсом, благодаря привязке к фиатной валюте или товару. Позже предложенный им протокол Mastercoin позволил запустить в 2014 году криптовалюту Realcoin, которая сейчас известна как Tether (USDT) – первый stableсoin, привязанный к доллару.

Группа авторов Cornell University and AVA Labs Abstract условно делит стабильные монеты на четыре поколения:

Первое поколение —Tether (USDT): создает мост между традиционным и криптовалютным рынками с помощью токенизации фиатной валюты.

Второе поколение — DAI (DAI): основана на использовании криптовалютного обеспечения.

Третье поколение — гибкие стабильные монеты AMPL и YAM: регулируются алгоритмами и механизмами.

Четвертое поколение — монеты с шифрованием (ESD, BASIS, FRAX и т.д.): сочетают в себе опыт добычи ликвидности и гибкой стабильной монеты, имеют потенциал для интеграции.

Иллюстрация развития стабильных монет и механизмов стабилизации их курса. Источник: blog3commas.medium.com

На конец февраля 2021 года выпущено более 200 stableсoins. Половина их протоколов работает на блокчейне Ethereum. 50 стабильных монет активно торгуются на рынке. Стабильные монеты также разработаны для блокчейнов BitShares, EOS, Tron, Algorand и OMG.

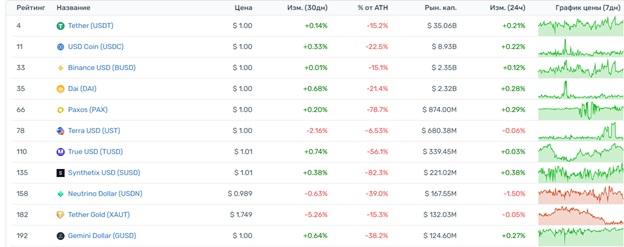

Лидеры рейтинга стабильных монет по состоянию на 28.02.2021. Источник: cryptorank.io/ru/category/stablecoin

Самые популярные стабильные монеты 2021 года

Рынок по-прежнему остается приверженцем простого и понятного механизма стабилизации криптовалюты путем залога в фиатной валюте.

Tether (USDT)

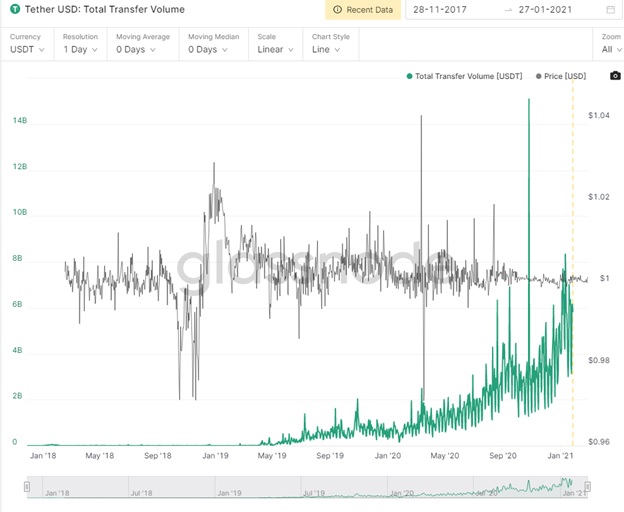

Лидером симпатий подавляющего большинства пользователей остается стабильная монета Tether (USDT), в феврале 2021 года достигшая рыночной капитализации свыше 35 миллиардов долларов, что в четыре раза превышает суммарную капитализацию остальной части рынка stableсoins, и в половину превышает объем ежедневных торгов лидера криптовалютного рынка Bitcoin.

Общий объем торгов и волатильность цены Tether (USDT). Источник: Glassnode

В 2014 году на блокчейне Bitcoin по протоколу Omni Layer был запущен токен Realcoin, который затем был переименован в USTether, а ныне этот токен торгуется под тиккером USDT. С 2017 года USDT был запущен по протоколу ERC20 на блокчейне Ethereum. На текущий момент USDT работает также на блокчейнах EOS, Tron, Algorand и OMG.

Выпускает токены USDT и гарантирует их обеспечение в долларах компания Tether Ltd. Не существует жестко запрограммированного ограничения на общее предложение USDT. Теоретически выпуск stablecoins ограничен только собственной политикой частной компании Tether.

USDCoin (USDC)

Создатели стабильной монеты USDCoin (USDC) позиционируют ее как безопасное убежище для криптотрейдеров во время нестабильности рынка и средство платежа для целого ряда секторов, включая децентрализованные финансы (DeFi) и сектор незаменяемых токенов (NFT).

Движение цены USDCoin (USDC) в долларах и BTC. Источник: CoinMarketCap

Основателями USDCoin является Консорциум, куда входят компания Circle, предоставляющая услуги по одноранговым платежам, и крупнейшая биржа криптовалют Coinbase.

В 2020 году Circle и Coinbase совместно выступили с объявлением о масштабном обновлении протокола и смарт-контракта USDC. Целью обновлений было упрощение процесса ежедневных платежей с использованием USDCoin, торговли и одноранговых транзакций.

Первое улучшение касается прозрачности обмена stablecoins на доллары США, а второе – управления резервом обеспечения стабильной монеты для поддержания соотношения 1:1 криптовалюты к доллару.

Circle и Coinbase также достигли выполнения нормативных требований в сфере криптовалют, и это помогло проложить путь для международной экспансии.

Binance USD (BUSD)

Binance USD (BUSD) — это стабильная монета, обеспеченная долларом США в соотношении 1:1, выпущенная компанией Binance в партнерстве с Paxos Trust Company, одобренная и регулируемая Департаментом финансовых услуг штата Нью-Йорк (NYDFS). Токен подвергается ежемесячному аудиту для подтверждения стабильности резервов и эмиссии в соотношении 1:1

Движение цены Binance USD (BUSD) в долларах и BTC. Источник: CoinMarketCap

Стабильная монета BUSD была запущена 5 сентября 2019 года. Целью выпуска BUSD был перенос ценности доллара на блокчейн с помощью протокола ERC-20 и при поддержке BEP-2.

Stablecoin BUSD используется для торговли на разных биржах и DEX, в платежах и расчетах за товары и услуги, хеджирует ценность обменной криптовалюты, выступает в качестве перекрестного обеспечения по фьючерсам, а также используется в децентрализованном финансировании (DeFi).

DAI (DAI)

DAI — это stablecoin, запущенный на блокчейне Ethereum. Его выпуск и разработка управляются протоколом Maker и децентрализованной автономной организацией MakerDAO, которая работает на блокчейне Ethereum, используя смарт-контракты – самоисполняющиеся соглашения, выраженные в программном коде. Основал MakerDAO в 2015 году датский предприниматель Руне Кристенсен.

Движение цены DAI (DAI) в долларах и BTC. Источник: CoinMarketCap

Стоимость DAI привязана к доллару США в соотношении 1:1 и обеспечивается корзиной криптовалют, которые направляются в хранилища смарт-контрактов для удержания баланса обеспечения после каждой эмиссии новых токенов DAI.

Важно различать DAI с несколькими залогами и более раннюю версию токена DAI с одним залогом (SAI), которая могла быть обеспечена только одной криптовалютой.

Преимущества DAI состоят в мягкой привязке токена к цене доллара США и обеспечении прозрачности выпуска и сжигания токенов, которые находятся под управлением децентрализованной автономной организацией MakerDAO через программный протокол.

Разработка программного обеспечения DAI обсуждается и принимается прямым голосованием сообщества экосистемы DAI.

Paxos (PAX)

Paxos Trust Company, основанная в Нью-Йорке в 2012 году, была создана Чарльзом Каскарилла и Ричем Тео с весомыми послужными списками в области развития рынков цифровых активов, портфельного менеджмента в Claiborne Capital Management и финансового анализа в Goldman Sachs, Bank of America и Citi.

Компания Paxos имеет устав Департамента финансовых услуг штата Нью-Йорк (NYDFS), который позволяет ей предлагать регулируемые услуги в криптовалютной сфере. Выступает в роли кастодиана и обменного сервиса для клиентов из Соединённых Штатов. Находится в сфере регулировани NYDFS.

Движение цены Paxos Standard (PAX) в долларах и BTC. Источник: CoinMarketCap

Paxos Standard (PAX), выпущенный в сентябре 2018 года, представляет собой стабильную монету с фиксированным обеспечением 1:1 в долларах CША, принадлежащих Paxos и хранящиеся на его банковских счетах в США. Компания также эмитирует токен PAX Gold (PAXG) – цифровой актив, привязанный к золоту.

Токены Paxos Standard (PAX) выпускаются по стандарту ERC-20 на блокчейне Ethereum, и представляют собой стабильные монеты, которые позволяет любому пользователю обменивать их на доллары США. Главная цель Paxos Standard — с помощью технологии блокчейн передать стабильность доллара криптовалюте и использовать преимущества новой технологии.

Paxos Standard был создан для улучшения более крупной финансовой экосистемы за счет создания надежной глобальной сети. Цель Paxos — создать будущее, в котором цифровые активы, товары и ценные бумаги можно будет передавать куда угодно и когда угодно.

В случае угрозы безопасности Paxos может приостановить передачу и одобрение токена PAX с помощью контракта OpenZeppelin, использующего проверенные библиотеки смарт-контрактов для Ethereum и других блокчейнов.

Благодаря тому, что у Paxos есть регулируемый траст, он может законно передавать активы и деньги. Благодаря сочетанию этого разрешения с технологией блокчейн транзакции могут выполняться быстро, безопасно и без риска.

Что такое стейбл-коины и как их использовать?

Стейбл-коин (stablecoin) – это криптовалюта, которая утверждает, что она поддерживается фиатной валютой. В отличие от криптовалют, таких как Bitcoin, их цены остаются стабильными.

- Стейбл-коины – это криптовалюты, «привязанные» к фиатной валюте.

- Они могут использоваться в качестве сохранения ценностей, а также в других случаях использования, когда волатильные криптовалюты могут быть менее желательными.

С момента своего создания криптовалюты считались особенно волатильными инвестиционными инструментами, когда дело доходит до их цены. Это привело к скачкам цен и обвалам, что в некоторых случаях не позволяет использовать криптовалюты для повседневных товаров и услуг из-за рисков для поставщиков и продавцов.

Вот тут-то и появляются стейбл-коины. Теория гласит, что если вы создадите валюту, которая «привязана» к обычной фиатной валюте, такой как доллар США или что-то еще с относительно стабильной ценой, это предотвратит колебания цен.

Мы рассмотрим их подробнее ниже.

Стейбл-коины — это криптовалюты, которые утверждают, что они обеспечены фиатными валютами – долларами, фунтами стерлингов, шекелями, рублями и т.д.

Идея заключается в том, что, в отличие от криптовалют, таких как Bitcoin, цены на стейбл-коины остаются стабильными в зависимости от того, какая фиатная валюта их поддерживает.

Различные стейбл-коины используют разные стратегии для достижения ценовой стабильности. Некоторые из них централизованы, другие децентрализованы.

- Tether (USDT): один из первых стейбл-коинов и самый известный. Он утверждает, что он обеспечен резервом реальных долларов — «залогом», то есть «вне цепочки», то есть в реальном месте, которое контролируется централизованной третьей стороной.Имея этот тайник в надежном хранилище банка, инвесторы могут быть уверены, что их привязи действительно стоят по одному доллару за штуку, сохраняя стабильную цену. На стабильную монету приходится колоссальные 48% всего объема торговли криптовалютами. Есть только одна проблема: Tether Ltd, которая выпускает токены Tether, никогда окончательно не доказывала, что валюта действительно полностью обеспечена, что вызывает сомнения у инвесторов. (Подробнее об этом ниже)

- Gemini Dollar (GUSD)/Paxos Dollar (PAX)/USDC: Разработанные венчурными капиталистами близнецами Винклвосс, блокчейн—стартапом Paxos и криптовалютной биржей Coinbase (совместно с платежной платформой Circle) соответственно, эти стабильные монеты пользуются благосклонностью институциональных инвесторов – все они были тщательно проверены фирмами с Уолл-стрит и соответствуют местным режимам регулирования. По мере того как Tether становится менее надежным, эти токены становятся только более популярными.

В то время как подавляющее большинство стабильных монет обеспечено долларами США, хранящимися в банковском хранилище, ослабление настроений вокруг доллара США и фиатных денег в целом привело к разработке стейбл-коинов, обеспеченных другими активами, включая различные криптовалюты, обеспеченные золотом. Они значительно отличаются по форме и удобству использования, но все они подкреплены золотом инвестиционного качества.

CACHE gold (CACHE) является одним из самых популярных. Каждый CACHE обеспечен 1г. чистого золота, хранящегося в хранилищах по всему миру. Отправка токенов CACHE эквивалентна отправке 1г золота за токен, поскольку их можно легко обменять на физическое золото в любое время.

Есть также золото Tether (XAUt) и золото PAX (PAXG), которые работают аналогичным образом, но вместо этого привязаны к одной тройской унции золота инвестиционного качества. Они также имеют более высокую минимальную сумму погашения, чем CACHE.

- Terra (LUNA) – это децентрализованная стейбл-коины, которая означает, что вместо того, чтобы полагаться на доверенную третью сторону, она использует сложный алгоритм для поддержания стабильности. Для этого он балансирует резервы “по цепочке”, то есть средства хранятся в смарт-контрактах автоматически со спросом и предложением, снижая вероятность того, что трейдеры случайно или намеренно изменят цену.

- Ampleforth (AMPL) полагается на аналогичный процесс. Вместо того, чтобы физически поддерживать каждый AMPL 1 долларом, он вместо этого использует процесс, известный как “перебазирование”, для автоматической корректировки циркулирующего предложения криптовалюты в ответ на изменения спроса и предложения. Если цена AMPL более чем на 5% выше или ниже базовой цены в долларах, то она увеличит или уменьшит оборотное предложение в попытке подтолкнуть цену обратно к 1 доллару.

- Dai (DAI) выделяется среди других конкурирующих стейбл-коинов, потому что его можно широко использовать, оставаясь децентрализованным и ненадежным. DAI, созданный блокчейн-компанией MakerDAO, представляет собой токен ERC20, стоимость которого привязана к доллару и может использоваться для переводов между кошельками Ethereum.

- Tether (USDT)

- True USD (TUSD)

- Gemini Dollar (GUSD)

- USD Coin (USDC)

- Paxos Standard (PAX)

- Binance USD (BUSD)

- DAI

- HUSD

- sUSD (SUSD)

- mStable USD (MUSD)

- Ampleforth (AMPL) (algorithmic)

- Binance GBP Stable Coin (BGBP)

- Stasis Euro (EURS)

- BiLira (TRYB)

- Binance KRW (BKRW)

- CACHE Gold (CACHE)

- Tether Gold (XAUt)

- Paxos Gold (PAXG)

- Petro (PTR) (oil-backed)

- Libra (basket backed)

Как и большинство цифровых активов, стейбл-коины в основном используются в качестве сохранения ценностей и средства обмена. Они дают трейдерам временную передышку от волатильности, когда рынок падает, а также могут быть использованы в быстро растущем мире децентрализованных финансов (DeFi) для таких вещей, как доходное фермерство, кредитование и обеспечение ликвидности.

Большинство трейдеров и инвесторов получают доступ к стейбл-коинам, покупая их на биржевых платформах, но также часто можно чеканить свежие стейбл-коины, внося необходимое обеспечение в компанию-эмитент, например, доллары США или физическое золото с CACHE gold.

Стейбл-коины чрезвычайно популярны: Tether, например, является второй по величине торгуемой криптовалютой после Биткоина, с 24-часовым объемом торгов более 70 миллиардов долларов (на момент написания статьи).

Tether has just surpassed a $15 billion market capitalization!

In only one month, Tether’s market cap has increased by more than $3 billion, maintaining its number one spot as the most liquid, stable and trusted currency! https://t.co/MLOWkiIDvF

Они (относительно) стабильны. Поскольку они предположительно обеспечены фиатной валютой, инвесторы могут быть уверены, что их токены всегда будут продаваться по одному доллару каждый. Это предположительно означает, что цены не упадут: цены на монеты определяются верой, поэтому, если инвесторы считают, что их стабильные монеты стоят и обеспечены одним долларом каждый, цена должна отражать это.

Они – безопасное убежище для обеспокоенных инвесторов. Многие биржи, в том числе крупнейшая в мире Binance, не позволяют трейдерам покупать фиатную валюту, а только разрешают им покупать и продавать криптовалюты. Это означает, что инвесторам часто бывает сложно быстро обналичить свои криптовалюты, когда ситуация становится сложной. Для этого им, возможно, придется совершить перевод через несколько бирж или даже подождать несколько дней.

Вот тут-то и появляются стейбл-коины. Поскольку они являются криптовалютами, они живут на большинстве бирж. Тем не менее, поскольку они привязаны к стоимости единой фиатной валюты, они действуют как своего рода временное убежище для инвесторов, желающих обезопасить свои средства во время медвежьего рынка. Таким образом, стейбл-коины похожи на версии доллара с поддержкой блокчейна. Это если они сохранят свою ценность.

Инвесторам нужны доказательства того, что монеты обеспечены резервами. В случае с Tether это никогда не было окончательно предоставлено, что вызвало слухи о том, что валюта была создана и фактически была отчеканена из воздуха.

Стейбл-коины не обязательно стабильны. Gemini Dollar вырос на несколько центов несколько раз за последний год, когда трейдеры вливали в него деньги. По иронии судьбы, многие из этих средств инвесторов поступили от Tether, который ранее опустился до $0.51 на некоторых биржах. Таким образом, стабильные монеты можно считать «относительно» стабильными, а не абсолютно стабильными — особенно по сравнению с волатильными активами, такими как Биткоин.

Tether последовательно заявлял, что на самом деле он на 100% обеспечен долларом, но когда Tether выпустила разбивку своих резервов в мае — впервые за семь лет оказалось, что менее 3% Tethers были фактически обеспечены наличными деньгами.

Американские законодатели также не являются поклонниками стейбл-коинов в целом. В своем полугодовом докладе о денежно-кредитной политике Конгрессу в начале этого месяца председатель Федеральной резервной системы Джером Пауэлл заявил, что стабильные монеты нуждаются в ужесточении регулирования.

С крипто-бумом 2017 года инвесторы все чаще обращаются к стейбл-коинам как к более безопасному способу экспериментировать с этой технологией. В первой половине 2020 года предложение стейбл-коинов выросло на 94% и в июне достигло 11 миллиардов долларов. Регуляторы так же начинают всё более лояльно относится к стейбл-коинам.

Подписывайся на наш Telegram-канал, там мы помогаем новичкам, рассказываем про интересные проекты и ведем блог о инвестициях в криптовалюты.

Топ 5 стейблкоинов. Все, что тебе нужно знать

Несмотря на подавляющее негативное отношение инвесторов к криптовалютам в течение большей части 2018 года, отрасль продолжает испытывать быстрое технологическое развитие, которое должно улучшить, некоторые аспекты этого относительно нового сектора.

За последние 18 месяцев, различные проекты выполняли сложную задачу ограничения волатильности, выпуская так называемые stablecoins.

В отличие от традиционных криптографических токенов, stablecoins предназначены для поддержания стабильной стоимости по отношению к активу или валюте в любое время. Многие стейблкоины, используют доллар США в качестве ориентира стоимости.

Большая часть stablecoin на рынке сегодня, привязаны к таким валютам, как доллар США или евро, с некоторыми исключениями, отмеченными ниже.

Хотя сегодня на рынке доступно множество стабильных монет, мы сузили наш список до пяти, принимая во внимание популярность, размер и уникальность.

Tether (USDT)

USDT является королем холма стейблкоинов, затмевая всех своих конкурентов по объему, рыночной емкости и доступности. На самом деле токен USDT настолько распространен, что его ежедневный объем торгов, в настоящее время превышает все криптовалюты, кроме bitcoin.

Данная монета выпускается компанией Tether Limited и привязана к доллару. Каждый токен эквивалентен одному доллару, и должен быть обеспечен реальными долларами на счету компании.

Хозяева данной крипты, являются владельцы биржи Bitfinex, в связи с чем в их сторону льется много негатива. Так как с помощью печатания новых долларов можно двигать цену bitcoin, что и приписывают Tether в момент роста биткоина до 20 000$.

Токен создавался для упрощения работы бирж с фиатными деньгами. По сути когда кто-то говорить что выходить в доллар на бирже, на самом деле он фиксируется в USDT. Не так давно данный токен мог исчезнуть, так как владельцы не могли пройти проверку, и подтвердить наличие реальных денег на счетах.

Tether построен на базе протокола Omni Layer, который обеспечивает выпуск токенов на базе биткоина. Работает он по методу Proof of Solvency (доказательство платежеспособности) — доказательство резервирования, или Proof of Reserves.

В общем данная монета позволяет быстро фиксировать прибыль, но все тёрки с законом, не очень хорошо влияют на её репутацию.

Как сообщает CoinCodex, в июне 2018 года, Tether выпустил отчет «Обновление прозрачности», в котором опровергла утверждения о том, что у нее недостаточно резервов в долларах США, для поддержки каждого оборотного токена USDT.

DAI (DAI)

DAI — это стабильная монета, выпущенная проектом MakerDAO. Что отличает DAI от остальной части списка, так это его уникальный подход к обеспечению стабильной цены. В отличие от большинства других проектов, которые обеспечены валютными резервами, хранящимися на отдельных или нескольких банковских счетах. DAI зависит от системы умных контрактов с Collaterized Debt Position (CDP), поддерживаемых ETH, для поддержания своей цены в равновесии.

Каждый может принять участие в присоединении Ethereum к системе, что еще больше укрепит стабильность монет. Токен DAI работает в тандеме с токеном Maker MKR, который высоко ценится.

Кстати, один парень из Швейцарии, даже основал легальную компанию с этой стабильной монетой:

TrueUSD (TUSD)

Как и в случае с Tether, TrueUSD привязан к доллару США, хранящемуся в резервах компании, в соотношении 1: 1. Две монеты в основном расходятся в разных позициях компаний-эмитентов в отношении прозрачности.

Команда TrueUSD стремится обеспечить большую ясность во внутренней работе своих бизнес-операций, и полностью раскрыть фактическую информацию о своих резервах в долларах США, находящихся в различных банковских учреждениях по всему миру. TrueUSD подлежит ежемесячным отчетам, проводимым сторонними организациями, и регулярно публикует данные своей учетной записи.

USD Coin (USDC)

USD Coin — еще один проект, направленный на укрепление своей позиции на рынке стабильных монет. Он был выпущен консорциумом CENTER и Circle, финтех-стартапом, который приобрел биржу Poloniex в начале 2018 года.

USDC является стандартным токеном ERC20, нацеленным на постоянное поддержание привязки 1: 1 к доллару США, и гарантированно будет полностью поддерживаться ежемесячными отчетами, проводимыми сертифицированными третьими сторонами.

Gemini Dollar (GUSD)

Gemini Dollar был запущен одной из крупнейших криптовалютных бирж в мире, Gemini.

Подобно большинству проектов со стабильной монетой, GUSD является токеном с долларовой поддержкой, но он имеет явное преимущество по сравнению с конкурентами в том, что его поддерживает известный бренд Gemini. При полной поддержке своей инфраструктуры, Gemini Dollar готов набрать обороты, и в будущем урвать себе значительную часть рынка стабильных монет.

Кроме того, Gemini сохранил сквозной страховой продукт для обеспечения страхования FDIC в определенных пределах, при этом периодические отчеты публикуются BPM Accounting and Consulting.

Источник https://cryptofound.com/ru/guide/blockchain/samye-nadezhnye-steyblkoiny-2021/

Источник https://vc.ru/crypto/277749-chto-takoe-steybl-koiny-i-kak-ih-ispolzovat

Источник https://habr.com/ru/post/447288/