Рефинансирование кредита в Сбербанке

Допустим, вы оформили кредит, но быстро поняли, что условия по нему не такие выгодные, как казалось. Можно ли платить меньше? Да, если оформить рефинансирование займа. Переоформление кредита на более выгодных условиях – со сниженной ставкой или увеличенным сроком выплат – позволяет разгрузить семейный бюджет. Такую услугу предлагают многие кредиторы, но в этой статье речь пойдет о Сбербанке.

Особенности рефинансирования в Сбербанке

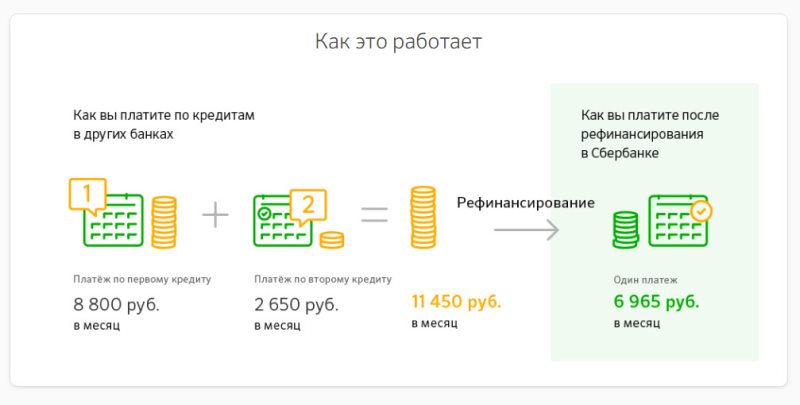

СБ РФ позволяет объединить до пяти займов разных видов, полученных в других банках. И если раньше вы платили по полученным ссудам несколько раз в месяц и каждый раз – разные суммы, то объединение позволяет собрать все расчетные даты в одну. Естественно, и сумма ежемесячных взносов становится единой.

Однако здесь стоит упомянуть, что из своих программ Сбербанк на условиях перекредитования работает только с потребительскими и автомобильными займами. Что касается рефинансирования ссуд, полученных в других банках, то принимаются:

- потребительские займы;

- кредитные карты и дебетовки с овердрафтом;

- автокредитование;

- ипотека.

В итоге СБ РФ погасит все ваши задолженности в других банках, после чего вы будете возвращать долг уже одному кредитору по единой ставке. Как правило, программа подразумевает снижение процентной ставки и увеличение срока договора. Однако некоторые заемщики рефинансируют ссуду, чтобы затем погасить ее досрочно и поскорее «расправиться» с долгом.

Внимание! Кроме суммы на погашение действующих ссуд вы можете получить кредит и на другие нужды, который также будет входить в общую сумму.

Условия

И заемщик, и кредит должны подходить под определенные требования. Во-первых, у заемщика не должно быть просрочек по действующему договору. Много задолженностей или их длительный срок – главное основание для отказа в перекредитовании. Если же у вас есть небольшой долг за текущий месяц, стоит сначала погасить его – а уже затем обращаться в банк.

- валюта займа – рубли;

- оставшийся срок действия старого договора – от 180 дней (6 месяцев) на день оформления заявки на рефинансирование;

- минимальная сумма – 30 тысяч рублей или 60 тысяч, если рефинансируются только займы СБ РФ;

- максимальная сумма на погашение задолженностей – 3 млн рублей;

- срок договора рефинансирования – до 5 лет.

Если у вас были или есть долги по текущим кредитам, убедитесь в том, что полностью погасили их перед подачей заявки.

Требования к заемщику

В целом они соответствуют требованиям стандартного кредитования:

- возраст – от 21 года до 65 лет (на момент завершения договора);

- стаж работы — от 6 месяцев на текущем месте работы с общим стажем от 1 года за последние 5 лет*;

- официальное трудоустройство и стабильный доход.

*Стаж для участников зарплатных проектов СБ РФ – от 3 месяцев на текущем месте работы, для пенсионеров – от 3 месяцев на текущем месте и не менее 6 месяцев общего стажа за последние 5 лет.

Необходимые документы

В пакет документов для перекредитования входят:

- паспорт гражданина РФ с отметкой о регистрации;

- справки о доходах;

- справка по остатку долга;

- копия договора с предыдущим банком.

Как правило, доход подтверждается справкой 2-НДФЛ или по форме банка. Однако если сумма займа по рефинансированию равна остатку общей задолженности по переоформляемым кредитам, справки не потребуются.

Обратите внимание на справку об остатке долга. В ней обязательно должны быть указаны данные:

О клиенте и задолженности

О банке

Дата подписания и окончания

Сумма и валюта, в которой получен заем

Номер расчетного счета

Размер ежемесячных платежей

Остаток задолженности на момент выдачи справки

Номер счета заемщика для перевода средств

Если рефинансируется автокредит или другой заем, в котором в качестве залога использовался автомобиль, нужно предоставить справку о транспортном средстве. В ней указываются модель, марка, рыночная стоимость и другие характеристики.

Для ипотеки, кроме вышеперечисленных бумаг, нужны:

- документы созаемщиков или поручителей;

- договор купли-продажи;

- свидетельство о регистрации права собственности;

- выписка из ЕГРН;

- результат оценки недвижимости.

Порядок перекредитования в Сбербанке

Для этого есть два способа – лично в отделении организации или с помощью онлайн-заявки.

- В отделении. Обратитесь к сотруднику банка и напишите заявление на рефинансирование. Понадобятся все перечисленные в предыдущем подзаголовке документы. Однако для страховки лучше заранее уточнить, какие бумаги вам нужно подготовить – так вы сэкономите время и быстрее получите одобрение.

- Онлайн. Эта услуга доступна только зарегистрированным клиентам Сбербанка. У вас должна быть пластиковая карта и доступ в личный кабинет. Зайдите в ЛК под своим логином и паролем и найдите меню кредитных предложений. Здесь есть вкладка «Рефинансирование», в которой вам нужно заполнить анкету, выбрать кредиты и ввести реквизиты рефинансируемых программ.

Подбор программы с помощью Выберу.ру

На нашем портале собраны все действующие предложения от Сбербанка. Пройдя по ссылке, вы можете сравнить их в одном месте. А онлайн-калькулятор поможет рассчитать рефинансирование на нужную вам сумму и удобный срок для каждого из представленных продуктов с учетом действующей ставки.

Выбрав подходящую программу, перейдите в личный кабинет или обратитесь в отделение.

Как погашать новый заем

Любые кредиты СБ РФ погашаются равными (аннуитетными) платежами. Совершать взносы можно несколькими способами:

- Онлайн, через личный кабинет банкинга или приложение Сбербанк Мобайл;

- Оффлайн, наличными или по карте, в кассах обслуживания организации или в банкоматах.

Заем можно погасить досрочно. Для этого достаточно подать заявление о досрочном погашении. В нем должны быть указаны сумма и счет, с которого совершается перевод. Сбербанк не ограничивает минимальную сумму взноса, а дата списания средств может быть назначена на любой день – рабочий, выходной или праздничный. Проценты при досрочном погашении начисляются только за фактический срок использования заемных средств. Также вам не нужно платить комиссию.

Совет! Сэкономьте время, подав заявление онлайн, через личный кабинет, в разделе действующих кредитов.

Рефинансирование кредита в Сбербанке для ИП, ООО и малого бизнеса

Современные реалии таковы, что банки предлагают все более выгодные условия кредитования. Если раньше ИП или ООО взяли кредит под приемлемую процентную ставку, то спустя время она может оказаться выше среднерыночной. Тогда предприниматели решаются рефинансировать имеющиеся займы под более привлекательный процент. Наиболее выгодное рефинансирование кредитов для ИП предлагает Сбербанк, разберем его в этой статье.

Варианты перекредитования

В 2019 году Сбербанк предоставляет несколько программ рефинансирования для малого бизнеса. В зависимости от цели первичного кредита юр. лица могут выбрать подходящий вариант.

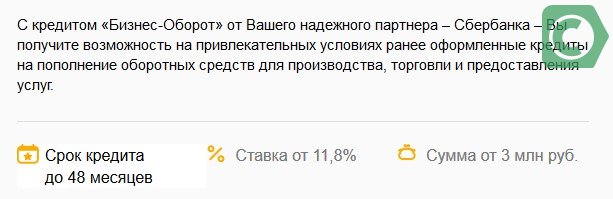

- Бизнес-Оборот выдается на перекредитование займов на пополнение оборотных средств. Срок выплаты долга – до 4 лет, процентная ставка от 11%. Получить можно от 150 тысяч рублей. Обязательное требование – залог или поручительство.

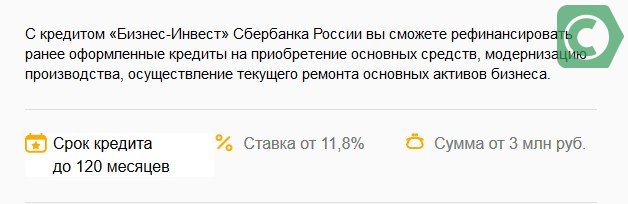

- Бизнес-Инвест выдается представителям малого бизнеса, желающим перекредитовать займы на развитие. Срок возврата – до 10 лет, годовой процент – от 11%. Сумма кредита – от 150 тысяч рублей.

Важно! Максимальный размер ссуды ограничен только финансовыми возможностями клиента.

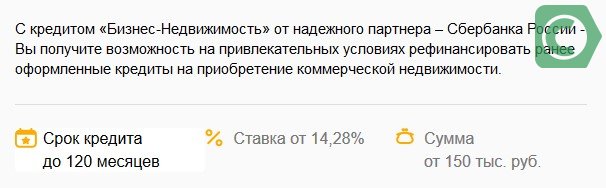

- Бизнес-Недвижимость предназначен для перекредитования займов на покупку коммерческой недвижимости. Процентная ставка – от 11% годовых, срок выплаты – до 10 лет. Минимальная сумма займа от 500 тысяч рублей. Обязателен залог имущества, для приобретения которого был выдан первичный кредит.

- Доверие, данный вид ссуды покрывает кредиты на другие нужды малого бизнеса. Доступная сумма – от 100 тысяч до 3 млн. рублей. Срок выплаты – до 3 лет, ставка – от 15,5%. Обязательно поручительство физического или юридического лица.

Указанные виды кредитов предназначены для предпринимателей, которые имеют среднегодовую выручку не более 400 млн. рублей. Остальные организации обслуживаются по условиям крупного бизнеса.

Порядок действий

Перекредитование займов из других банков происходит по той же схеме, что и получение обычного кредита, но с проверкой рефинансируемых долгов. Если клиент допускал просрочки платежа, шансы получить заем в Сбербанке минимальны. Финансовая организация не пожелает перевести в свой портфель проблемную ссуду. Как получить кредит на закрытие имеющихся долгов ИП и ООО?

- Рассчитайте, какие займы вы будете рефинансировать и сколько денег для этого потребуется.

- Подойдите в отделение Сбербанка и получите консультацию кредитного менеджера. Он рассчитает ставку и размер переплаты по новому займу. Если рефинансирование действительно выгодно, можно приступить к подаче заявки.

- Соберите все необходимые документы по списку, полученному от менеджера. Оформите справку об условиях кредитного договора, остатке задолженности и реквизитах для ее закрытия.

- Подайте заявку на перекредитование. Это можно сделать в офисе по обслуживанию юридических лиц или через онлайн-сервис на сайте Сбербанка.

Когда все шаги будут пройдены, останется только ожидать решения по кредитной заявке. Оно будет принято после оценки хозяйственной деятельности организации и проверки кредитной истории. Процесс рассмотрения происходит также как и при получении первичного займа.

Что потребуется предоставить?

Основное внимание банк уделяет соответствию заемщика требованиям, установленным по данной программе. Фирма должна быть зарегистрирована на территории России, годовая выручка не более 400 тысяч рублей. Сбербанк не кредитует организации, которые были созданы менее 3 месяцев назад, для некоторых видов бизнеса требуется больше года деятельности.

Чтобы рефинансировать кредит в Сбербанке, юридические лица должны предоставить немалый пакет документов. В него входят:

- анкета-заявление на получение займа;

- учредительные документы ИП или ООО (свидетельство ИНН, ОГРН, устав);

- лицензия на те виды деятельности, которые этого требуют;

- финансовая отчетность (налоговая декларация, бухгалтерские справки и пр.), копии договоров с контрагентами;

- паспорта обратившегося лица и поручителей.

Организация проходит полноценный финансовый аудит сотрудниками банка. Они оценивают рискованность кредитования юридического лица и его платежеспособность. В зависимости от этих показателей рассчитывается максимальная сумма займа.

Онлайн-обращение с заявкой

ИП и ООО могут обратиться за кредитом в Сбербанк через онлайн-сервис. Для этого требуется зайти на сайт банка и выбрать раздел о кредитовании бизнеса. Подберите оптимальный вид займа в зависимости от цели кредитования, суммы и срока выплаты. Внимательно изучите все условия предоставления кредита. Если они вас устраивают, можно переходить к заполнению онлайн-анкеты.

- Нажмите на кнопку «Подать заявку».

- Укажите, являетесь ли вы действующим клиентом банка или обращаетесь впервые.

Обратите внимание! Постоянные клиенты банка могут отправить заявку через сервис Сбербанк Бизнес Онлайн.

- Заполните анкету, затем проверьте все указанные в ней сведения. Загрузите сканы необходимых документов.

- Отправьте заявку на рассмотрение банка.

О принятом решении вам сообщат звонком, в СМС или электронном письме. После этого следует подойти в офис Сбербанка и подписать документы. Заем является целевым, он предназначен для перекредитования долгов ИП и юр. лиц перед банками. Обязательно перечислите деньги на закрытие старого займа и предоставьте в Сбербанк документы о переводе.

Как рефинансировать кредит для ИП и бизнеса в Сбербанке России

Современная ситуация на рынке банковских услуг такова, что поначалу привлекательные кредитные обязательства со временем для любого покажутся не такими выгодными по сравнению с другими предложениями. К таким неприятным выводам могут прийти многие предприниматели, желающие снизить финансовую нагрузку на свой бизнес. Единственное решение – получить новый займ для погашения предыдущего на более выгодных условиях. Такая процедура называется «рефинансирование». По сути, это обыкновенное перекредитование. Его цель – снизить ежемесячные платежи и избежать оплаты высоких комиссий за просрочку платежа. Сделать это можно двумя способами: улучшить условия выплат или увеличить срок кредитования.

Большинство клиентов интересует вопрос, есть ли рефинансирование кредитов в Сбербанке? Самый крупный банк Российской Федерации с пониманием относится к сложившейся ситуации и предлагает подобную услугу. Это не только выгодно тем, кто является его клиентами, и имеют обязательства по погашению заемных средств, но и тем, кто хочет снизить свои ежемесячные отчисления по займу других банков. Это даст возможность заемщику сохранить свою кредитную историю положительной, а кредитору – гарантированную выплату по обязательствам.

Какие кредиты можно рефинансировать в Сбербанке

Прежде всего, эта банковская услуга заинтересует тех, кто имеет «проблемный» потребительский займ. Благодаря этой возможности клиент может выполнить свои обязательства перед банком без значительных прорех в бюджете своей семьи. Допускается перекредитование сразу нескольких займов в рамках одного. Та же ситуация касается и перекредитования ипотеки.

Дополнительно разработан целый перечень программ, направленных на решение аналогичных проблем для ИП и ООО.

В первую очередь, это касается займа, взятого в самом банке. Преимущество для клиента очевидно: он получает более комфортные условия для погашения долга, но с более низкими процентами. Рефинансирование кредитов других банков в Сбербанке также возможно.

Здесь немаловажным преимуществом выступает более выгодный, по сравнению с предыдущим кредитором, договор. Для ИП и ООО, имеющим годовую выручку до 400 млн. руб., предлагаются кредитные линии «Бизнес-Оборот», «Бизнес-Инвест» и «Бизнес-Недвижимость».

Бизнес-Оборот

Цель данного займа – получить более привлекательные финансовые условия для погашения ссуды, ранее взятой бизнесменом для пополнения оборотных средств в сфере торговли, услуг и производства.

Условия перекредитования

минимальная – 3 млн. руб.;

максимальная определяется финансовым положением кредитозаемщика

Возможные виды обеспечения:

- Залоговое имеющееся имущество — материальные активы предприятия, оборудование, транспорт, скотина (для фермеров), недвижимость, ценные бумаги.

- Поручительства – физ. лиц и юр.лиц (собственников предприятия), фондов поддержки малого бизнеса.

- Гарантии – муниципальных образований и других субъектов РФ, других банков.

Перед тем как подать заявление на рефинансирование ссуд в Сбербанке, заемщик-предприниматель должен соответствовать следующим основным требованиям:

- годовой доход компании до 400 млн. руб.;

- компания должна быть резидентом РФ;

- возраст компании – от 3 мес. (для торговли), от 12 мес. (для сезонных предприятий) и от 6 мес. (для всех остальных).

В тех случаях, когда Сбербанк предлагает рефинансирование займов других банков, к заемщику предъявляются дополнительные требования:

- наличие договора с первоначальным кредитором;

- отсутствие моратория на досрочное погашение займа у первоначального кредитора;

- срок использования предыдущего займа – больше полугода, а до конца погашения – не меньше 3-х месяцев;

- не должно быть задолженностей и задержек по договору, подлежащему перекредитованию.

Бизнес-Инвест

Если у клиента возникли проблемы по выплате ссуды, взятой на приобретение основных производственных средств для своей предпринимательской деятельности, на осуществление модернизации предприятия и проведение текущего ремонта в рамках предприятия, то он может перекредитоваться, воспользовавшись программой «Бизнес-Инвест».

Условия перекредитования

минимальная — 3 млн. руб.;

максимальная определяется финансовым положением кредитозаемщика

Вид обеспечения, основные и дополнительные требования к кредитозаемщикам, решившим провести рефинансирование кредита в Сбербанке в рамках «Бизнес-Инвест» те же, что и в «Бизнес-Оборот».

Бизнес-Недвижимость

Условия перекредитования

минимальная – от 150 тыс. руб,

максимальная – до 200 млн. руб (до 600 млн. руб. для определенных городов)

Виды обеспечения и требования к клиентам для перекредитования по программе «Бизнес-Недвижимость» те же, что и у рассмотренных выше.

Какие условия рефинансирования кредитов в Сбербанке для малого бизнеса

Критерии определяются в зависимости от выбора клиентом кредитной программы.

- Предоставляется для ИП и ООО с годовым доходом до 400 млн. руб.

- Итоговая процентная ставка определяется индивидуально для каждого клиента и зависит от многих факторов (суммы, вида залога и платежеспособности).

- Максимальный срок отсрочки платежа просчитывается в зависимости от финансового состояния ИП (ООО).

- Неустойка за задержку платежей – 0,1% за каждый просроченный день.

Как правильно провести процедуру

Поскольку рефинансирование – это та же процедура выдачи заемных средств, то клиент обязан пройти те же самые этапы, но с некоторыми дополнениями. Главное учесть, что при плохой кредитной истории и наличие просрочек в выплатах по предыдущему займу, рассчитывать на перекредитование практически невозможно.

- Первоначально надо определиться с суммой, необходимой для дальнейшего перекредитования.

- Обратиться в отделение того учреждения, где был выдан предыдущий займ и получить о нем справку. В ней должны быть зафиксированы все банковские реквизиты, личные данные клиента и все данные заключенного ранее договора.

- С полученной справкой обратиться в банковское отделение и подать заявку на перекредитование.

- В целях экономии времени для клиента предусмотрена онлайн-заявка.

- Для ее оформления понадобятся тот же пакет документов, что и при предыдущем займе – учредительные и регистрационные документы ИП (ООО), заполненную анкету, документы, подтверждающие хозяйственное состояние объекта и финансовую отчетность по нему. Для определенной кредитной линии потребуются дополнительные справки, перечень которых предоставит специалист кредитного отдела.

- Передав сотруднику документы, претенденту останется ждать решения.

Заключение

Предлагая россиянам различные банковские продукты, банковское учреждение помогает многим предпринимателям решить главную проблему – рефинансирование займа в Сбербанке. Это кардинальная помощь тем, кто оказался в неприятной ситуации и не способен нести тяжелый финансовый груз, но при этом не желает испортить свою кредитную историю.

Источник https://www.vbr.ru/banki/sberbank-rossii/help/refinansirovanie/

Источник https://kreditec.ru/refinansirovanie-v-sbere-dlya-ip/

Источник https://sbankami.ru/uslugi/dlya-biznesa/kak-refinansirovat-kredit-dlya-ip-i-biznesa-v-sberbanke-rossii.html