Как начать инвестировать: 10 шагов для начинающих

Многим кажется, что инвестиции — это сложно, требует специальных знаний и подходит не всем. На деле научиться инвестициям может каждый, главное – правильный настрой и мотивация. Мы подготовили пошаговую инструкцию, которая поможет новичкам сделать первые шаги на фондовом рынке.

Шаг 1. Определитесь с целью

Прежде чем нести деньги на фондовый рынок, нужно понять, зачем это делать. Если вы хотите накопить на пенсию, получать пассивный доход или сохранить деньги с помощью инвестиций, нужно четко сформулировать свою цель на старте и не забывать о ней в будущем.

Хорошие цели обычно соответствуют нескольким критериям:

- конкретные;

- измеримые;

- ограниченные по времени;

- реалистичные.

Если окажется так, что для реализации цели нужны нечеловеческие усилия или вложения, то, скорее всего, результата не будет. Слишком амбициозные цели чаще всего недостижимы.

Шаг 2. Избавьтесь от долгов

Перед началом инвестиций разберитесь с долгами. Если у вас есть крупный кредит, на погашение которого уходит значительная часть дохода, то фондовый рынок лучше отложить. В случае просадки портфеля кредит только усилит стресс.

Сравните цифры. Если ставка по кредиту выше ожидаемой доходности от инвестиций — это потеря денег. В этом случае лучше сначала выплатить долги. После инвестировать станет легче: деньги, которые уходили бы на выплаты по кредиту, можно будет инвестировать.

Допустим, инвестор взял кредит в 1 000 000 рублей на 2 года со ставкой 9%. Ежемесячные выплаты по нему — 45 685 рублей. К началу второго года ему удалось накопить 200 000 рублей, и теперь у него есть два варианта:

- частично погасить кредит, закрыть его на 3 месяца раньше и сэкономить на процентах около 12 490 рублей;

- направить свободные 200 000 на инвестиции.

Среднегодовая доходность российского рынка акций за последние 5 лет – около 12%. При таких условиях и стартовом капитале к концу года можно заработать около 25 370 рублей до налогов. Это меньше ежемесячных выплат по процентам, но выше выгоды от частичного погашения кредита.

Помните, ожидаемая доходность — это только прогноз. Если вы хотите получать доходность выше ставки по кредиту, убедитесь, что не переоцениваете свои силы. Не забывайте, чем выше доходность, тем выше риск убытков.

Вернемся к примеру. Если фактическая доходность инвестора за год составит не 12%, а 6%, то он заработает всего 12 350 рублей до вычета налогов. Это меньше выгоды от досрочного погашения кредита. В таком случае выгоднее сначала погасить кредит, а потом начинать инвестировать.

Шаг 3. Сформируйте подушку безопасности

Потеря работы, ремонт или болезнь могут случиться в любой момент. Свободные деньги обеспечат спокойствие и обезопасят инвестиции — в случае чего не придется выводить деньги от брокера. Этот же резерв обеспечит спокойствие в случае просадки портфеля.

Универсального размера подушки нет, но резерв должен обеспечивать от 3 до 6 месяцев жизни на комфортном уровне. Например, если каждый месяц вы тратите на жизнь около 80 тысяч рублей, то на три месяца в резерве должно быть 240 тысяч.

При выборе способа хранения подушки помните, главное — быстрый доступ к деньгам. Из вариантов: банковский депозит с возможностью снятия или дебетовая карта с процентами на остаток. Часть денег можно хранить в наличных, но они подвержены инфляции и их легче спонтанно потратить.

Шаг 4. Инвестируйте только свободные деньги

Для этого используйте правило «сначала заплати себе» — при получении любого дохода первым делом откладывайте часть денег в резерв или на инвестиции. Это правило работает с любым размером доходов.

В резерв может уйти 5%, 10%, или 15% от дохода — главное, чтобы цифра была комфортной. Эти деньги можно направить на брокерский счет, подушку безопасности, крупную покупку или на покупку бумаг по хорошей цене.

Допустим, вы знаете, что после всех расходов из 100 тысяч рублей зарплаты на руках остается в среднем 20 тысяч. Можно начать попробовать откладывать по 10% сразу после получения. Тогда за год удастся накопить 120 тысяч рублей. Увеличить эту цифру можно пересмотрев свои расходы: если сократить ежемесячные траты всего на 5 тысяч рублей, это принесет дополнительных 60 тысяч в год.

Вот сколько можно накопить за год, если каждый месяц откладывать 5%, 10% или 15% от разных сумм дохода:

Шаг 5. Настройтесь на долгий процесс

Чтобы не разочароваться в фондовом рынке, стоит заранее настроиться на то, что инвестиции – это игра вдолгую. Зайти на фондовый рынок и быстро начать зарабатывать не получится. Вот несколько правил, которые помогут не сойти с дистанции в первые годы.

Принимайте решения сами. Ваш финансовый результат зависит только от вас. Не стоит следовать за толпой и полагаться на мнения аналитиков. Если вы воспользовались советом инстаграм-гуру и в результате потеряли деньги — ответственность на вас. Разбирайтесь в ситуации и руководствуйтесь собственным мнением.

Не ждите больших доходов. И не верьте тем, кто их обещает. Результат придет, но для этого потребуется время. Вместо этого сконцентрируйтесь на получении опыта. Именно он станет залогом будущего дохода.

Будьте готовы к убыткам. Убытки — неотъемлемая часть инвестирования. Не расстраивайтесь, если что-то пошло не так. Рассматривайте убытки как инвестицию в себя — так вы приобретаете ценный опыт, из которого можно сделать полезные выводы.

Инвестируйте на долгий срок. Помните правило Уоррена Баффетта: «Если вы не готовы владеть акцией 10 лет, даже не думайте о том, чтобы владеть ей 10 минут». Выбирайте бумаги, в которых видите долгосрочный потенциал роста. Такой подход позволит вам крепко спать по ночам и не беспокоиться о краткосрочных колебаниях цен.

Придерживайтесь плана. Заранее определите, какие бумаги, на какую сумму, на какой срок и с каким риском вы хотите купить. Это позволит не поддаваться эмоциями и убережет от спонтанных решений при просадке портфеля.

Чем меньше вы трогаете портфель, тем лучше. Постоянные перестановки в портфеле будут увеличивать вероятность ошибок, а комиссии — съедать прибыль.

Не увольняйтесь с основной работы. Чтобы инвестировать, нужен постоянный источник дохода. Уйти с работы, чтобы жить на доходы с биржи, не получится. В первое время инвестиции могут быть только дополнением к основному заработку.

Шаг 6. Выберите стратегию и инструменты

Одно из главных правил инвестирования — вкладывать деньги только в те инструменты, которые понимаешь. Знание нюансов позволит избежать ненужных потерь денег и времени.

Выбор стратегии зависит от ваших инвестиционных целей. Чтобы ее определить, нужно понимать следующее:

- какую сумму вы хотите инвестировать;

- на какой срок;

- какую доходность ожидаете;

- какой уровень риска можете себе позволить;

- насколько пристально вы хотите следить за рынком и как часто пересматривать портфель.

Первые стратегии инвестора должны быть нацелены на получение пусть небольшого, но быстрого результата — это придаст уверенность в собственных силах и мотивацию продолжать.

Наименее рискованная стратегия — инвестировать в облигации крупных компаний и государства. Доход по ним складывается из двух составляющих: периодических выплат – купонного дохода и разницы между ценой покупки и номинальной стоимостью, указанной на самой облигации.

Чтобы понять, на какую доходность облигации рассчитывать при владении ей вплоть до погашения, стоит посмотреть на эффективную доходность к погашению. Эта формула учитывает дисконтную доходность и реинвестирование прибыли по облигации на всем сроке ее существования. Получается что-то вроде вклада с капитализацией процентов.

Шаг 7. Будьте готовы постоянно учиться

Заранее постройте план своего обучения. Простой формулы научиться инвестировать нет, поэтому приготовьтесь тратить время и деньги на обучение и пробовать разные подходы.

Не стоит пытаться освоить все знания по фондовому рынку разом. Будьте последовательны, например, начните с акций узкого круга компаний, изучите их отрасли и конкурентов, добавьте новые классы активов, затем — новые географические рынки.

Присмотритесь к обучающим курсам — первые шаги на фондовом рынке можно начать именно с них. Разобравшись с основами, можно переходить к самостоятельному обучению, вариантов много: книги, YouTube и новости и аналитика.

Как бы хороша ни была теория, без практики научиться торговать не получится. Чем раньше вы начнете инвестировать, тем лучше. Если вы пока не готовы открыть брокерский счет, воспользуйтесь нашим демосчетом. Он бесплатный и работает без ограничений по времени и количеству сделок. Счет открывается автоматически после регистрации в Газпромбанк Инвестициях. Когда почувствуете уверенность в собственных силах, сможете приступить к реальным сделкам.

Главная цель обучения — выработать собственный стиль инвестирования, который будет отвечать вашей инвестиционной стратегии и позволит торговать в комфортном ритме.

Облигации часто рассматривают как более надежную и выгодную альтернативу банковскому депозиту. Например, покупая облигации федерального займа – ОФЗ, вы, по сути, даете в долг государству — более надежного заемщика едва ли можно найти.

Дивидендная стратегия – это покупка акций компаний, которые регулярно выплачивают своим акционерам высокие дивиденды. Одним из ее плюсов является прогнозируемость результатов. Если изучить операционные и финансовые показатели компании, историю ее дивидендных выплат, то можно оценить потенциальный доход.

Размер дивидендов отражает состояние компании: чем лучше она работает, тем выше ее прибыль, тем выше дивидендные выплаты. Для многих компаний выплата дивидендов — вопрос репутации. Даже если цена акций начнет падать, компания с долгой дивидендной историей едва ли откажется платить — хорошая история привлекает инвесторов. Например, Сбербанк стабильно выплачивает дивиденды с 1997 года, а компания ТГК-1 увеличивает размер дивидендных выплат уже 10 лет подряд.

Покупка паевых инвестиционных фондов (ПИФ) — еще один удобный вариант для начинающего инвестора. ПИФы позволяют инвестировать в уже готовый портфель. В этом случае не нужно самостоятельно изучать акции и составлять структуру портфеля, все это вместо инвестора делает управляющая компания фонда. Преимущества ПИФов заключаются в профессиональном управлении, низком пороге входа в инвестиции, доступе к международным рынкам и диверсификации.

При выборе фонда обратите внимание на комиссии управляющей компании – суммарное вознаграждение может превышать 5%. Сократить расходы на управление можно через инвестиции в биржевые ПИФы (БПИФы). Паи таких фондов торгуются на бирже, и средняя комиссия по ним обычно не превышает 1%.

Шаг 8. Оценивайте риски

Риск — неотъемлемая часть инвестирования. От того, насколько точно вы оцените свою готовность рисковать, зависит спокойствие вашего сна по ночам. Самый простой способ понять допустимый уровень риска — спросить себя, какую часть портфеля вы готовы потерять. К оценке своей склонности к риску стоит подходить трезво — завышенные ожидания неизбежно приведут к убыткам.

Общее правило: чем выше риск, тем выше доходность. Однако для начинающего инвестора покупка высокорискованных активов и погоня за доходностью могут оказаться ловушкой. Помните о целях и горизонте инвестирования. Чем дольше срок, тем более рискованные активы могут быть в портфеле в начале пути — в случае просадки вы успеете отыграть убытки. По мере приближения к цели главной задачей становится сохранение заработанных средств, поэтому на смену рискованным активам приходят более консервативные бумаги.

Снижайте риск диверсификацией портфеля. Диверсификация – это включение в портфель активов, которые не связаны между собой. Суть диверсификации состоит в разной реакции бумаг на одно и то же событие: если стоимость одной акции упадет, убытки по ним компенсирует рост акций другой компаний. Диверсифицировать можно по-разному: покупать разные классы активов – акции, облигации, паи инвестиционных фондов, держать активы в разных валютах, покупать ценные бумаги компаний разных отраслей или географии. Выбор зависит от вашей инвестиционной стратегии.

Шаг 9. Найдите своего брокера

Брокер — обязательный посредник между инвестором и биржей. Брокер выполняет поручения клиентов о покупке или продаже ценных бумаг, учитывает их денежные средства, проводит расчеты по сделкам, дает информацию о ходе торгов и выступает налоговым агентом. На что смотреть при выборе:

Наличие лицензии ЦБ. Брокер должен иметь лицензию Центрального банка. Помимо брокерской, у компании также могут быть лицензии на депозитарную и дилерскую деятельность, а также на управление активами. Полный список лицензий можно посмотреть на официальном сайте компании, проверить — на сайте Центрального банка.

Количество клиентов. Чем больше клиентов у брокера, тем лучше. Выбрать брокера можно по рейтингам Московской биржи: каждый месяц биржа публикует списки крупнейших брокеров как по числу клиентов, так и по объему операций.

Тарифы. Выбирайте брокера с прозрачными тарифами и подходящими вам условиями. Чаще всего брокеры зарабатывают на комиссиях со сделок, но иногда нужно дополнительно платить за обслуживание счета, хранение ценных бумаг в депозитарии, ввод и вывод денег — все это может ощутимо снизить доходность портфеля.

Шаг 10. Пользуйтесь налоговыми льготами

Итоговый финансовый результат зависит не только от размера брокерских комиссий, но и от налогов. Для снижения налоговых расходов важно понимать, какие налоги и по какой ставке платит инвестор, а также на какие льготы и вычеты он может рассчитывать.

Инвестор получает прибыль в виде дивидендов по акциям, купонного дохода по облигациям и дохода при продаже ценных бумаг. В большинстве случаев государство облагает такие доходы налогом на доходы физических лиц (НДФЛ) по ставке 13%. Но есть льготные инструменты, которые полностью или частично освобождают инвестора от его НДФЛ. Полный список льгот можно проверить на сайте Московской биржи.

Индивидуальный инвестиционный счет (ИИС) – еще один удобный инструмент снижения налоговых расходов. Он позволяет инвестору выбрать одну из двух налоговых льгот: вычет на взнос и вычет на доход. В первом случае инвестор возвращает до 52 тысяч рублей в год, во втором не платит НДФЛ с дохода, полученного на ИИС.

- чтобы получать вычеты по ИИС, счет быть открыт не менее трех лет. Деньги в течение этого срока выводить нельзя. Если закрыть ИИС раньше, тогда придётся либо вернуть вычет, либо заплатить налог с дохода в 13% в зависимости от того, какой тип льготы был выбран;

- максимальный взнос за календарный год — миллион рублей.

Существуют и другие способы снизить налоги: фиксация убытков, перенос срока уплаты налогов или убытки прошлых лет. Не пренебрегайте налоговой оптимизацией. Верная комбинация позволит снизить размер уплачиваемых налогов, а значит — увеличат вашу прибыль и финансовый результат.

Как научиться инвестировать правильно: 7 простых шагов

Многие инвесторы, открыв брокерский счет, не знают, что делать дальше. Однако, для того чтобы сделать первые шаги, не надо иметь диплом финансиста. О них вам расскажет Дмитрий Макаров, стратег по рынку акций SberCIB

В начале августа Мосбиржа сообщила, что количество физических лиц, имеющих брокерские счета на бирже, превысило 13 млн. Однако, открыв счет, не все готовы приступать к сделкам: зачастую начинающим инвесторам сложно принимать решения о выборе ценных бумаг, эмитентов, моменте для покупки и продажи. При этом научиться инвестировать — не так сложно, как кажется, сейчас для этого есть большое количество возможностей.

Главный совет, который можно дать новичку в инвестициях, — относитесь к инвестированию серьезно с самого начала. Начинайте не из любопытства, не для того, чтобы попробовать, а для того, чтобы добиться реальных результатов.

1. Освойте финансовое планирование

Для начала определитесь, какие средства вы будете вкладывать в ценные бумаги. Не стоит забывать, что фондовый рынок несет в себе больше рисков, чем, например, банковские депозиты, поэтому для начала рекомендую сформировать так называемую подушку безопасности, которую можно хранить в банке, и только потом приступать к покупке ценных бумаг . Инвестируйте на бирже только те деньги, которые можете позволить себе потерять.

Часто можно услышать фразу: «У меня не хватает денег на инвестиции ». На самом деле не обязательно начинать с миллиона долларов, ведь достаточную небольшую сумму можно накопить постепенно. Например, возьмите себе за правило ежемесячно откладывать проценты по депозиту, а после того, как соберете нужную сумму и инвестируете ее в ценные бумаги, прибыль по вкладу можно использовать уже для новых покупок на фондовом рынке. Также изучите возможности мобильного банковского приложения: наверняка там существуют программы для сбережения средств, с помощью которых каждый месяц можно откладывать определенную сумму на отдельный счет. Наконец, можно придумать свою систему накоплений — каждый вечер откладывайте столько денег, чтобы баланс карты оканчивался на три нуля: если у вас на карте ₽10.543, то отложить нужно ₽543.

2. Проходите обучение

Не ленитесь учиться, тем более что сейчас появляется все больше бесплатных ресурсов от надежных организаций. Ваш банк или брокер наверняка предлагает бесплатные обучающие ресурсы: статьи в мобильном приложении, Telegram-канал с аналитикой, e-mail рассылки и другие.

Большой курс для начинающих инвесторов недавно запустила Мосбиржа. Банк России публикует материалы по финансовой грамотности и инвестициям на своей образовательной площадке «Финансовая культура», а недавно запустил видеоблог, где рассказывает, как устроена экономика. Курсы по инвестированию от лучших российских и зарубежных университетов можно также найти на таких платформах, как Coursera или Openedu.

Поначалу материалы про экономику и фондовый рынок могут показаться сложными, но чем регулярнее вы будете заниматься, тем быстрее освоите азы, а затем обучение будет не трудной, а скорее увлекательной задачей. Ведь, познавая мир инвестиций, мы одновременно узнаем много нового о мире вокруг нас: о том, как устроена экономика в других странах, как работают компании в различных сферах, и даже о том, как ведут себя инвесторы в различных обстоятельствах.

3. Осваивайте инвестиции вместе с детьми

Многим сегодняшним взрослым не преподавали основы финансовой грамотности в школе, поэтому можно изучить их вместе со своими детьми — сейчас для этого создано большое количество увлекательных ресурсов. Например, можно участвовать в онлайн-олимпиадах или поиграть в финансовые настольные игры, такие как «Монополия» или «Денежный поток».

Кстати, брокерский счет можно открыть по достижении 18 лет, поэтому, если начать откладывать небольшие суммы регулярно с этого возраста, то выработается привычка, и за время обучения в университете вполне можно заработать на первоначальный взнос за квартиру или машину. По данным исследования Сбера, 65% молодежи инвестируют на срок до 1 года. Это подтверждает интерес молодой аудитории к накоплениям, и в случае стойкого интереса и приобретения знаний обо всех доступных инструментах, они смогут увеличивать свои доходы.

4. Расширяйте кругозор

Инвестировать однозначно проще тем, у кого шире кругозор. Вам будет легче предугадать движение той или иной акции, воздержаться от покупок ценных бумаг компании с неблагонадежным руководством, выбрать эмитента из сферы, которая наверняка скоро будет переживать подъем.

Вклад в ваш финансовый результат принесет не только обучение инвестициям, а обучение вообще. Кстати, хочется выделить изучение иностранных языков, а особенно английского. На английском языке говорит весь мир, именно на нем публикуется огромный поток новостей, поэтому такие знания однозначно пригодятся любому инвестору.

5. Используйте все возможности финансовых мобильных приложений

Мобильные приложения могут стать вашими настоящими помощниками, не игнорируйте их полезные функции. Банковские приложения помогут вам проанализировать свои траты, начать систематически откладывать, сэкономить с помощью покупок у партнеров, а сэкономленные деньги как раз можно вложить в ценные бумаги. В инвестиционных приложениях, как правило, много полезной обучающей информации, также там много нужных функций: например, можно составить список из избранных акций и следить за их ценой, настроить уведомление о движении цен — приложение предупредит вас, когда нужное значение будет достигнуто, или выбрать облигацию по дате погашения и так далее.

6. Инвестируйте вместе с друзьями и семьей

Инвестировать с единомышленниками интереснее и легче. Обсудите с другом финансовые инструменты, которые пока вам не понятны, возможно, он разбирается в них лучше, чем вы. Делитесь с близкими своими стратегиями, находками, неудачами — зачастую благодаря обсуждениям бывает проще как прийти к продуктивному решению, так и избежать импульсивных поступков.

7. Внимательно отнеситесь к инвестиционной стратегии

Не инвестируйте наугад, обязательно определитесь с инвестиционной стратегией. Во-первых, поставьте перед собой конкретный временной горизонт. Инвестировать лучше на долгий срок, в краткосрочных сделках, как правило, успешны только профессиональные трейдеры. Диверсифицируйте портфель — чем более разнообразным будет его состав, тем меньше будет вероятность сильной просадки. Если же просадка все-таки случилась, не паникуйте и не спешите все продавать, акции надежных компаний имеют тенденцию восстанавливаться даже после сильных падений. Также не рекомендую инвестировать на заемные средства.

Инвестиции — это не только потенциальный доход, но и возможность расширить кругозор, найти новых единомышленников. Подводя итог, дам еще несколько полезных советов: в погоне за доходностью не забывайте о рисках, ведь чем выше доходность, тем выше риски. И не забывайте инвестировать только с надежными участниками рынка с соответствующей лицензией: ее наличие вы можете в любой момент проверить на сайте Банка России.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Как начать зарабатывать на инвестициях

Вы накопили 100 000 ₽, хотите их сохранить, и по возможности приумножить. У вас много вариантов, например, вы можете положить деньги на депозит и получать 4% годовых, или купить акции, и получать 30% годовых.

Некоторым новичкам кажется, что покупка ценных бумаг — это сложные и рискованные операции, с которыми справится только специалист. Но на самом деле это не так. Расскажем, как стать инвестором и зарабатывать на ценных бумагах.

Частные инвесторы не могут напрямую работать на фондовом рынке. Чтобы попасть на него, нужно обратиться к брокеру и открыть брокерский счет. Брокер — это профессиональный участник фондового рынка, у которого есть лицензия на ведение брокерской деятельности. Такую лицензию выдает Центральный банк РФ, получить ее может только организация — банк или другая финансовая компания. Физическому лицу лицензию не дадут. Если увидите рекламу услуг «частного брокера», не верьте — это стопроцентный обман. Центральный банк ведет список лицензированных брокеров, и вы можете проверить, есть ли лицензия у выбранной организации.

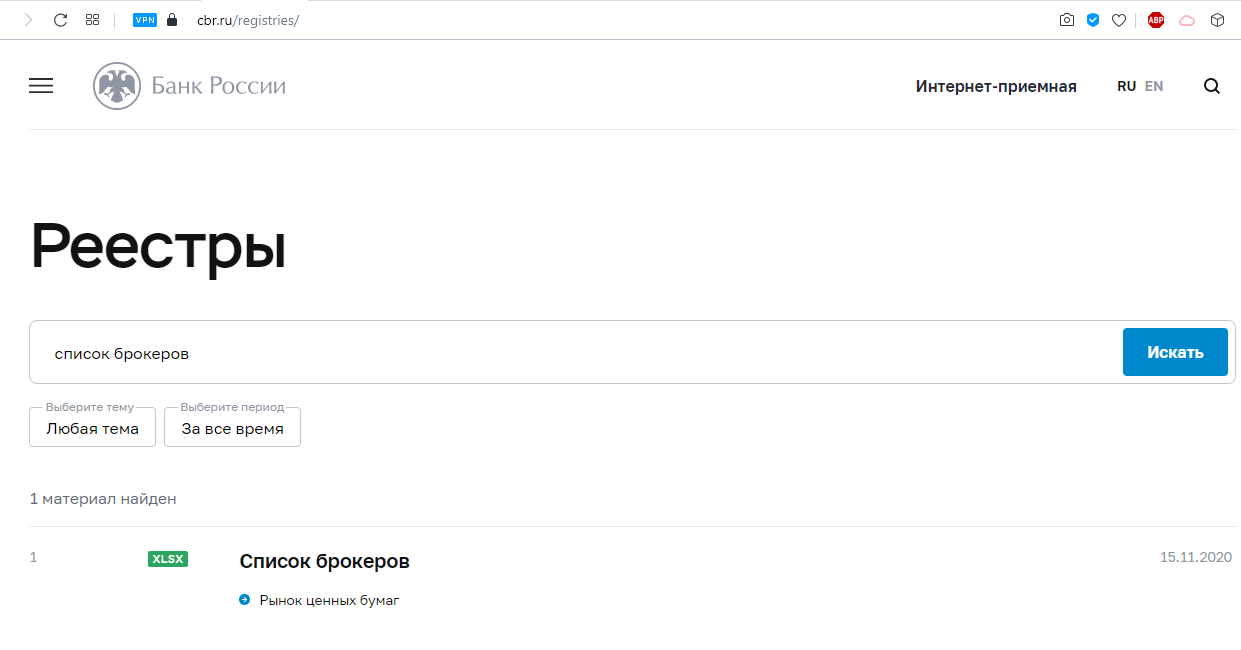

Откройте официальный сайт Центрального банка, в поисковой строке введите «список брокеров». Система выделит нужный вам реестр

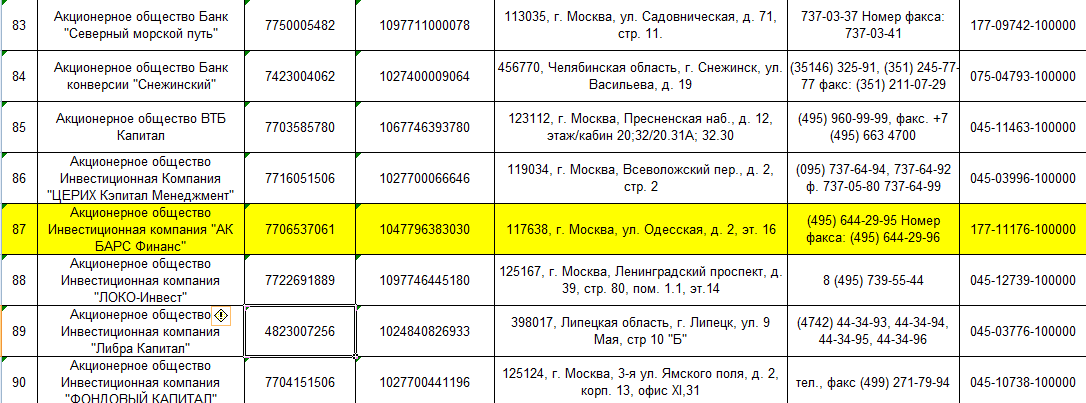

В реестре указывают название брокера, его адрес, телефон, номер лицензии, дату ее выдачи и срок действия. В последнем столбце таблицы можно посмотреть, какое подразделение Центрального банка выдало лицензию и контролирует деятельность брокера.

В реестре брокеров сейчас больше 260 компаний. Чтобы выбрать организацию, которой доверите свои деньги, следует оценить брокеров по разным критериям: выход на биржи, тарифы, виды оказываемых услуг, удобство совершения сделок — через мобильное приложение и Личный кабинет или только по телефону и электронной почте.

Выход на биржи. В середине ноября 2020 года на территории России действует 6 бирж, но большая часть сделок приходится на Московскую и Санкт-Петербургскую биржу. Если вы планируете покупать акции иностранных компаний, например, Alibaba, McDonald’s, BMW — вам нужна Санкт-Петербургская биржа. А если вы планируете вкладывать деньги в российские и американские компании, например, «Сбербанк», «Газпром», «Лукойл», Tesla — достаточно доступа на Московскую биржу.

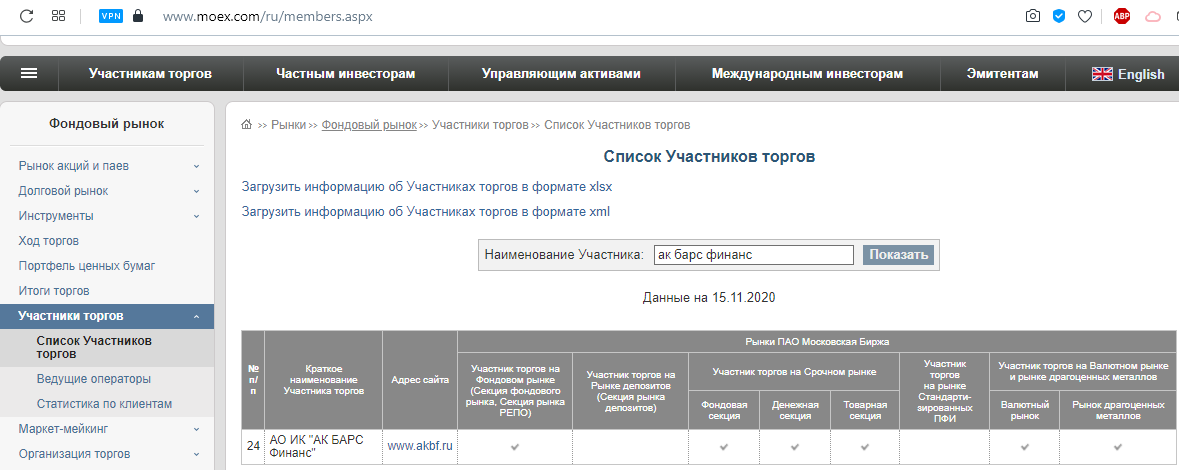

Узнать, работает ли брокер, например, на Московской бирже, можно на сайте биржи. Для этого введите в поисковой строке название компании-брокера и посмотрите результат выдачи

Тарифы. За свои услуги брокеры взимают комиссию. Это может быть фиксированная сумма за депозитарное обслуживание — от 35 до 200 ₽. Или определенный процент от суммы сделки — от 0,05 до 0,1%. Например, «Ак Барс Финанс» взимает от 0,001 до 0,07%, БКС — 177 ₽ в месяц плюс 0,0531% со сделки, «Финам трейд» — 177 ₽ в месяц. Начинающему инвестору с небольшими суммами сделок выгоднее платить процент от сделки.

Кроме брокера, комиссию взимает биржа, на которой инвестор продает или покупает ценные бумаги, и депозитарий — хранилище для ценных бумаг инвестора. Это отдельная организация, которая также получает лицензию от Центрального банка.

Оказываемые услуги. Новичку пригодятся советы и рекомендации опытного участника фондового рынка, поэтому узнайте, не консультирует ли брокер по вопросам инвестирования, не предлагает ли инвест-идеи. Может быть, брокер проводит собственную аналитику и делает прогнозы, какая ценная бумага подорожает, а какая подешевеет. Если брокер консультирует бесплатно, это дополнительный плюс, чтобы выбрать его.

Источник https://gazprombank.investments/blog/education/how-to-start-investing/

Источник https://quote.rbc.ru/news/article/6124f2449a7947d36a01e8b0

Источник https://life.akbars.ru/pf/kak-nachyat-investirovat/1