Как стать инвестором на фондовом рынке

За 2020 год количество инвесторов в России выросло в два раза – до 8,5 млн человек. По прогнозам ЦБ РФ, россияне продолжат осваивать рынок ценных бумаг, а вся экономически активная часть населения страны станет инвесторами – около 74 млн человек.

Причины тренда на инвестиции: снижение ставок по банковским вкладам, возможность получать пассивный доход, способ накопить на крупную покупку.

Чтобы узнать, как стать инвестором, нужно выполнить несколько шагов и соблюдать простые правила, которые помогут вкладывать, защищаясь от рисков и постепенно увеличивать доходность.

Как стать инвестором с нуля

1. Поставьте цель

В инвестициях должен быть ориентир. Не вкладывайте деньги хаотично. Посчитайте, сколько нужно заработать на фондовом рынке, чтобы достичь финансовой цели, и инвестируйте согласно плану.

2. Установите инвестиционный срок

Определив цель, решите сколько понадобится времени. Допустим, вы хотите заработать на бирже 1 млн рублей за два года. Ориентируясь на средний показатель доходности российского рынка акций – 10% в год, нужно инвестировать около 35 тысяч каждый месяц. Когда в запасе больше времени, например, 5 лет, то можно инвестировать около 13 тысяч в месяц.

IMOEX – индекс, который отображает общую динамику крупнейших компаний России: СберБанка, Газпрома, Магнита, Сургутнефтегаза, Яндекса и других. В состав индекса входят 44 компании. За пять лет он вырос на 97%.

3. Определите уровень риска

Если вам нужен 1 млн за год, необходимо ежемесячно вкладывать больше денег и искать акции с высоким потенциалом роста, которые обгонят среднюю доходность рынка.

Придётся рисковать, покупая бумаги развивающихся компаний – акции роста, например, Tesla , Nvidia , Square . Такие акции могут сильно вырасти в цене, но так же могут сильно упасть.

Котировки акций Tesla (07.07.20 – 07.07.21). На графике видно, как сильно изменялась цена в течение года. При этом итоговая годовая доходность составила +135%. Это значительно выше рыночной доходности.

Высокий риск не для всех. Поэтому многие инвесторы выбирают долгосрочную стратегию. Покупают акции на срок от 3–5 лет и не стремятся мгновенно получить прибыль на бирже. Они вкладывают в стабильные и крупные компании и рассчитывают выйти на пассивный доход со временем.

4. Начните инвестировать

Не обязательно сразу направлять на акции большую часть своего бюджета и пытаться с ходу собрать инвестиционный портфель. Сначала попробуйте купить акции 2–3 компаний, а затем постепенно увеличивайте общий капитал, регулярно докупая бумаги.

Вот несколько известных компаний, акции которых стоят меньше 1 тысячи рублей: ВТБ, ММК , М.Видео , Аэрофлот , Ростелеком .

5. Откройте брокерский счёт

Перед покупкой первых акций, выберите брокера и откройте брокерский счёт. Физическое лицо не может инвестировать на бирже напрямую. Для этого нужен посредник – юридическое лицо с лицензией на брокерскую деятельность от Центробанка РФ.

Брокер не только предоставляет доступ к торгам, но и является помощником на бирже. Подсказывает, в какие компании инвестировать, устраивает обучающие курсы и ведёт статистику сделок.

Крупнейшие брокеры России по данным Московской Биржи : Тинькофф Инвестиции – 5,8 млн клиентов, СберБанк – 4,9 млн, ВТБ – 1,5 млн. На примере Тинькофф рассмотрим, как открыть счёт.

Как стать инвестором в Тинькофф Инвестиции

Первое: заполните короткую заявку на открытие счёта . Укажите паспортные данные и номер телефона. Не нужно посещать офис, всё происходит онлайн.

Второе: дождитесь, когда сотрудники банка проверят данные и отправят вам доступы в личный кабинет.

Третье: зайдите в кабинет и пополните счёт банковской картой.

Четвёртое: перейдите в раздел «Каталог» и через поиск найдите нужны вам акции. Если не знаете с чего начать, посмотрите инвестиционные идеи или готовые стратегии в разделе «Что купить».

Пятое: Выбрав акцию в каталоге, нажмите на кнопку «Купить», а затем отслеживайте изменение её цены. Когда захотите зафиксировать прибыль, выставите акции на продажу.

Так же оформить счёт можно и в других брокерских компаниях. При выборе брокера ориентируетесь на качество поддержки, наличие сервисов для новичков и размер комиссий, которые брокер взимает за каждую сделку. Комиссия в Тинькофф Инвестиции от 0,025%. Открытие и обслуживание счёта – бесплатно.

Как стать успешным инвестором

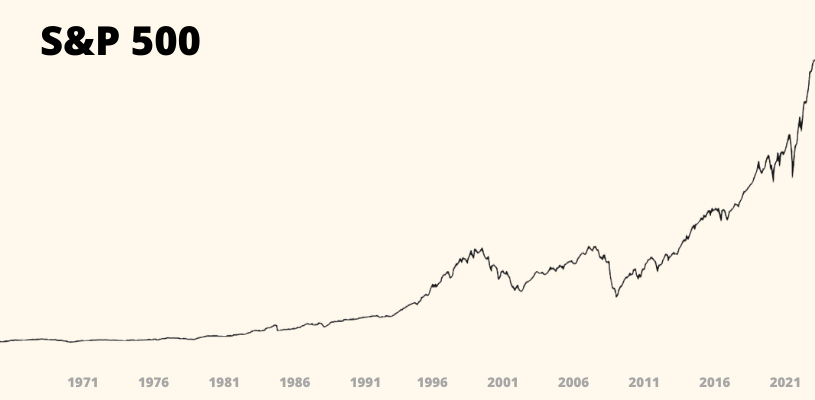

Чтобы стать хорошим инвестором, не рассматривайте биржу, как способ быстрого обогащения. Инвестируйте регулярно и долгосрочно. Ведь в перспективе рынки всегда растут. Просадки из-за кризисов сменяются ростом, а если придерживаться стратегии «купил и держи», то заработок на инвестициях – это вопрос времени.

S&P 500 – индекс, который отслеживает котировки 505 крупнейших компаний США. Демонстрирует, что рынок всегда растёт, преодолевая любые кризисы. В составе индекса: Apple, Bank of America, Coca-Cola, Facebook, General Electric, Intel, McDonalds, PepsiCo, Tesla, Visa и т.д.

Относитесь к фондовому рынку, как к возможности получать дополнительный доход. А чтобы защититься от рисков, следуйте этим правилам.

1. Инвестируйте в «голубые фишки»

Отличное начало – инвестиции в акции «голубых фишек», крупнейшие компании российского и американского рынков: Газпром , СберБанк , Норникель , Лукойл , МТС , Магнит , Apple , Microsoft , Coca-Cola , Pfizer и другие.

Такие компании всегда выплачивают дивиденды, а из-за устойчивой бизнес-модели меньше подвержены рыночным шокам. Значимость «фишек» в экономике страны исключает риск их банкротства.

MOEXBC – индекс, который показывает динамику российских «голубых фишек». За пять лет он вырос на 93%.

2. Диверсифицируйте вложения

Диверсификация – распределение денег по компаниям из разных отраслей и стран. Она нужна, чтобы во время спада экономики ваш инвестиционный портфель не терял в доходности и не проседал слишком сильно.

В период кризиса из-за COVID-19 главными аутсайдерами оказались авиаперевозчики и нефтедобывающие предприятия, а компании из IT-сектора и сферы розничной торговли, наоборот, показали рост. Если ваш портфель состоял бы только из авиакомпаний или нефтяных корпораций, вы бы не смогли компенсировать убытки.

Основные отрасли для инвестирования – металлургия, добыча нефти и газа, электроэнергетика, фармацевтика, финансы, транспорт, ретейл, строительство, телекоммуникации и IT-технологии. Чтобы собрать хороший портфель, не нужно инвестировать во всё сразу – достаточно купить бумаги 12–15 компаний из 6–7 разных отраслей.

3. Покупайте разные классы финансовых инструментов

Разбивать инвестиционный портфель можно не только по секторам, но и по классам активов. Например, 50% бюджета вложить в акции, а 50% в облигации.

Акции – доходная часть портфеля, облигации – защитная. Облигации менее рискованны, но и заработать на них, как на акциях, не получится. Больше акций в портфеле – выше потенциальная прибыль и риск.

Самые надёжные облигации выпускает государство. Они называются облигациями федерального займа или сокращённо – ОФЗ. С помощью этого механизма государство занимает деньги у частных инвесторов под процент на бюджетные цели или крупные национальные проекты.

4. Инвестируйте систематично

Финансовая дисциплина поможет сформировать полноценный портфель. Наращивайте капитал постепенно, регулярно покупая ценные бумаги. Ежемесячно инвестируйте в фондовый рынок часть от зарплаты, например, 10–20%.

Не покупайте акции на накопления, которые составляют вашу финансовую подушку безопасности. Вкладывайте то, что не повлияет на обязательные расходы.

5. Избегайте спекуляций

Рассматривайте покупку акций, как покупку доли в бизнесе. Не играйте на бирже, совершая краткосрочные сделки в надежде заработать на колебании цены акции. Это слишком рискованно и больше похоже на игру в рулетку, а не на разумное вложение денег.

Отдавайте предпочтение компаниям, которые платят дивиденды. Так вы сможете владеть их акциями годами и получать прибыль в виде дивидендных выплат, даже если акции не будут сильно прибавлять в стоимости.

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний

Фондовый рынок как источник формирования инвестиции в современных условиях Текст научной статьи по специальности «Экономика и бизнес»

Аннотация научной статьи по экономике и бизнесу, автор научной работы — Горская Е.В., Халяпин А.А.

Инвестиционная деятельность непосредственно связана с функционированием фондового рынка. Поскольку доступ к работе на фондовых биржах получили как частные инвесторы, так и спекулянты, данный вид деятельности активно развивается и предлагает хорошую возможность вложения денег.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Горская Е.В., Халяпин А.А.

Биржевые инвестиционные фонды (etf): особенности инструмента и перспективы развития на российском фондовом рынке

Текст научной работы на тему «Фондовый рынок как источник формирования инвестиции в современных условиях»

_МЕЖДУНАРОДНЫЙ НАУЧНЫЙ ЖУРНАЛ «ИННОВАЦИОННАЯ НАУКА» №4/2016 ISSN 2410-6070_

Изучив данные законы, можно сделать основные заключения. Ипотека предоставляет реальную возможность купить квартиру, имея при этом только часть денежных средств в качестве первоначального взноса, который составляет от 10% до 30%. Остаток суммы банк выдает в кредит, срок которого в основном находится в пределах от десяти до двадцати пяти лет.

Выплаты рассчитываются по сложному проценту, в итоге выплаченная сумма может превышать полученную в несколько раз. То есть человек со средним доходом, получив ипотеку будет рассчитываться за нее практически всю жизнь. И даже не это самое печальное. Ведь для того чтобы получить данный кредит нужен первоначальный взнос, порядка полумиллиона рублей.

Нереальная сумма в рамках рассматриваемой социальной категории людей.

Что же делать? Неужели совсем нет шансов приобрести собственное жилье? Достаточно сложный вопрос. С точки зрения закона, нужен новый законопроект, решающий данную проблему. В России достаточно давно рассматривается законопроект «О строительных сберегательных кассах». Данный закон подразумевает создание строительных сберегательных касс, которые будут являться специализированным банком. Принцип работы заключается в накоплении за определенное время 50% требуемой суммы, требуемой для каких-либо жилищных нужд. Нужды могут быть самыми разнообразными: покупка квартиры, первоначальный взнос, доплата за обмен на более большую жилищную площадь и даже ремонт.

На сумму вкладчика будут начисляться 2-3 % годовых. Помимо этого предполагается, что государство будет выплачивать годовую премию, которая составит 20 % от накопленных средств. И вот когда, наконец, на счету накапливается 50 % от нужной суммы, вкладчик получает кредит под 5-6 % годовых.

Опыт зарубежных стран показывает, что сбережения в строительных сберкассах резко обесцениваются за счет неумолимо растущей инфляции.

Так, например, в Индии данная финансовая пирамида потерпела крах. Причиной этому было неэффективное управление активами. Не был создан резерв на начальной стадии развитии. Также возник дисбаланс между выданными займами и накопленными сбережениями.

Изучив все возможные риски по данной системе кредитования можно сделать следующие выводы: строительная сберегательная касса — это реальный шанс покупки жилья; накопив 50 % суммы можно получить кредит под низкий процент; граждане с невысокими доходами получают возможность улучшить свои жилищные условия; существует риск увеличения цен на недвижимость за период накопления более чем в два раза, и накопленная сумма будет неэффективной; стремительный рост инфляции может уничтожить данную финансовую пирамиду.

Список использованной литературы:

1. Гражданский кодекс Российской Федерации от 30 ноября 1994 года № 51-ФЗ. Ст.334.

2.Кравченко И.А., Насырова Л.Х. Сущность договора финансовой аренды (лизинга)// Современное общество: научный взгляд молодых. Сборник статей и тезисов докладов XI Международной научно-практической конференции студентов, магистрантов и аспирантов.- Челябинск: Издательство: Издательский центр «Фотохудожник», 2015.- С. 365-367.

© Горбунова К.А., 2016

студентка 4 курса факультета Финансы и кредит Кубанский государственный аграрный университет

А.А. Халяпин к.э.н., доцент кафедры «Финансы» Кубанский государственный аграрный университет Г. Краснодар, Российская Федерация

ФОНДОВЫЙ РЫНОК КАК ИСТОЧНИК ФОРМИРОВАНИЯ ИНВЕСТИЦИИ

_МЕЖДУНАРОДНЫЙ НАУЧНЫЙ ЖУРНАЛ «ИННОВАЦИОННАЯ НАУКА» №4/2016 ISSN 2410-6070_

В СОВРЕМЕННЫХ УСЛОВИЯХ

Инвестиционная деятельность непосредственно связана с функционированием фондового рынка. Поскольку доступ к работе на фондовых биржах получили как частные инвесторы, так и спекулянты, данный вид деятельности активно развивается и предлагает хорошую возможность вложения денег.

Фондовый рынок, инвестиции, инвестиционные институты, рынок ценных бумаг,

Фондовый рынок — это совокупность правил и механизмов, которые позволяют проводить операции по купле — продаже ценных бумаг (акций), который на сегодняшний день является одним из наиболее привлекательных инструментов для инвестирования [4].

Инвестиционная деятельность непосредственно связана с функционированием фондового рынка. Рынок капитала представляет собой сферу обращения фондовых ценных бумаг, которые создают фондовые ценности — денежный капитал. На этом рынке функционируют портфельные (финансовые) инвестиции, предназначенные для приобретения этих ценных бумаг.

В РФ инвестиционные институты можно разделить на две категории. К одной из них относятся кредитно-финансовые институты, которые мобилизуют долгосрочный капитал путем выпуска и размещения среди инвесторов долговых обязательств с последующим управлением приобретенными на него активами, а также принимающие имущество в доверительное управление с целью обеспечения прироста его стоимости путем проведения операций на финансовом и фондовом рынках. В соответствии с действующим законодательством РФ к данной категории относят объединенные фонды банковского управления, паевые инвестиционные фонды, компании, имеющие лицензию на осуществление деятельности по доверительному управлению ценными бумагами [2].

Количество управляющих компаний, паи которых обращались на бирже, по итогам полугодия 2015 года составляло 117 компаний против 177 годом ранее, а количество ПИФ на организованном рынке сократилось до 244.

Снижение этих цифр связано с сокращением количества управляющих компаний: за период со второго квартала 2014 года по второй квартал 2015 года количество управляющих компаний уменьшилось на 10,7%.

Биржевой оборот инвестиционных паев в первой половине 2015 года демонстрировал спад на 24,2% по сравнению с первым полугодием предыдущего года — 68,1 млрд руб. Таблица 1

Организованный рынок инвестиционных паев в 2011-2015 гг.

Год Количество управляющих компаний Количество ПИФ в том числе в котировальных списках (УК/ПИФ)

2011 126 397 40/26

2012 140 442 36/59

2013 133 419 47/70

2014 177 241 36/50

2015 117 244 36/50

К концу первого полугодия 2015 года на ФБ ММВБ обращались паи 11 иностранных биржевых инвестиционных фондов (ETF), суммарный объем сделок с паями ETF за полгода составил 1,1 млрд руб. (за аналогичный период 2014 года — 1,6 млрд руб.). В общем объеме биржевых сделок с инвестиционными паями оборот ETF составляет 1,7-1,8%.

200 150 100 50 0

2012 2013 2014 2015

_МЕЖДУНАРОДНЫЙ НАУЧНЫЙ ЖУРНАЛ «ИННОВАЦИОННАЯ НАУКА» №4/2016 ISSN 2410-6070_

Рисунок 1 — Объем биржевых торгов инвестиционными паями, млрд руб. При проведении фундаментального анализа конкретных финансовых инструментов необходимо учитывать, что суммарная стоимость российских компаний, отражаемая рынком ценных бумаг, является до сих пор несоответствующей реальной стоимости, то есть рынок по-прежнему существенно недооценен. В целом это привлекательно для инвесторов, поскольку сохраняется перспектива постепенного роста цены многих акций [5].

Специфической чертой фондового рынка России является то, что его структура существенно отличается от структуры фондовых рынков развитых стран, поскольку отражает уже сложившуюся структуру экономического потенциала страны. Этим объясняется то, что основная доля капиталов обращается в сырьевом, а точнее — в энергетическом секторе. То, за счет чего получает доходы бюджет, и то, что востребовано мировым рынком, формирует и внутренний фондовый рынок. На современном этапе российский фондовый рынок не демонстрирует тенденции перехода инвестиционных интересов к высокотехнологичным несырьевым отраслям. Исключение составляют вложения российских инвесторов в подобные активы за рубежами нашей страны.

Для дальнейшего развития инвестиционного процесса на фондовом рынке и повышение его конкурентоспособности необходимо развивать следующие механизмы:

1) активное участие фондового рынка России в международных инвестиционных процессах для более быстрого развития региональных фондовых рынков.

2) проводение изменения в структурных, юридических и операционных аспектах для формирования общемирового инвестиционного пространства.

3) внедрение новых инвестиционных инструментов, которые способствуют повышению скорости движения капиталов.

4) необходимо развивать неадминистративные методы повышения надежности рынка. Для соответствия мировым стандартам, в Россия должна полноценно функционировать систем профессиональной ответственности участников рынка, развитая система независимых рейтинговых агентств и профессиональных третейских судов.

5) провести разделение функций регулирования и надзора фондового рынка России

Стагнация мировой экономики, проблемы еврозоны не дают уверенности в том, что падение спроса на ресурсы не приведет к дальнейшему падению оборотов даже в наиболее динамично растущей части российского фондового рынка [1].

Список использованной литературы:

1. Алайцева Т.В. Развитие фондового рынка в россии: инвестиции и спекуляции / Т.В. Алайцева // Вестник Самарского государственного университета. — 2013. — № 10 (111)

2. Зимин В. А. Инвестиционная деятельность на фондовом рынке / В.А. Зимин // Армия и общество. — 2014. — № 5 (42)

3. Российский фондовый рынок: 2104. События и факты. [Электронный ресурс] — Режим доступа: http://www.naufor.ru/download/pdf/factbook/ru/RFR2014.pdf

4. Фондовый рынок [Электронный ресурс] — Режим доступа: http://stock-maks.com/fr.html

5. Халяпин А. А. Формирование инвестиционной политики организации / А. А. Халяпин, А. А. Игнатенко // Прорывные экономические реформы в условиях риска и неопределенности: сборник статей Международной научно-практической конференции. — Уфа: Аэтерна, 2016. — с. 161-163

Фондовый рынок

Фондовый рынок — это место, где происходит торговля акциями, облигациями , валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг , но и другие операции с ними, такие как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование.

Рынок ценных бумаг имеет определенные признаки:

- у него всегда есть фиксированная торговая площадка, например фондовый рынок Московской биржи;

- обязательно наличие специализированного механизма отбора товаров (активов), отвечающих определенным требованиям;

- установлены торговые процедуры по времени и стандартам;

- все оформление сделок централизованно;

- деятельность всех участников рынка контролируется уполномоченными органами;

- существуют официальные котировки активов.

Для полноценной работы бирже требуется многосоставная инфраструктура. В первую очередь, это функционал самой биржи — торговые площадки и другие системы. На бирже оперируют профессиональные участники — это ее инвестиционная часть. Среди них — банки, брокеры, дилеры и другие организации, вовлеченные непосредственно в торговлю бумагами. Обеспечением торгового процесса занимаются технические участники — клиринговые центры, депозитарии, регистраторы. И наконец, важной частью работы биржи является информационное обеспечение — она взаимодействует с информационными агентствами и деловой прессой.

В торговлю ценными бумагами вовлечены три типа участников:

- эмитенты — компании, которые выпускают и продают свои ценные бумаги;

- инвесторы — частные лица или компании, которые покупают ценные бумаги;

- профессиональные участники — люди или компании, чья деятельность официально связана с биржей. Это брокеры, которые заключают сделки от лица инвесторов, банки, дилеры и управляющие компании.

Кроме того, такой статус могут получить физические лица, пройдя специализированную сертификацию, в таком случае они могут совершать сделки с определенным типом ценных бумаг.

Деятельность фондовых рынков в России регулируется Федеральным законом «О рынке ценных бумаг» и Банком России, который отвечает за формирование реестров и допуск ценных бумаг.

Инструменты оценки рынка

Основная оценка рынка — это его капитализация. По сути, это стоимость всех ценных бумаг, выпущенных на конкретном рынке. Ее можно посчитать, умножив количество всех эмитированных бумаг на их рыночные цены. Эта величина не является фиксированной и постоянно изменяется с движением котировок.

Другой важный показатель — оборот рынка. Он рассчитывается как общая стоимость ценных бумаг, умноженная на количество тех бумаг, с которыми совершены сделки. Может быть выражен в процентах от уровня капитализации рынка.

Котировки ценных бумаг, курсы на начало и на конец дня, коэффициенты по разным видам активов также могут демонстрировать состояние рынка и учитываются при анализе.

Изменение этого состояния всегда отражается индексами — они показывают динамику различных групп бумаг. Например, могут включать акции по определенной отрасли или сектору, стране выпуска или обращения, а также по всему миру.

Индекс биржи есть практически у каждой торговой площадки. Например, в России это индекс Московской биржи, а также РТС. Их провайдером выступает Московская биржа, то есть фактически отвечает за корректность и непрерывность расчета. Важно понимать, что такие индексы не отражают стоимость всех акций, которые обращаются на торговой площадке. Чаще всего фондовые индикаторы считаются по определенному количеству акций — преимущественно это бумаги самых дорогих компаний или акции с наибольшими объемами торгов.

Интернациональные индексы включают ценные бумаги разных стран. Примером такого индекса является MSCI или The World Index. Такие широкие индексы могут охватывать географические сектора, например Европу, Азию, Северную Америку.

Секторальные индексы касаются капитализации бумаг на конкретном внутреннем рынке — рынке Московской биржи, американских или европейских бирж.

Отраслевые индексы включают ценные бумаги конкретных отраслей экономики. Могут быть индексы IT-компаний, нефти и газа, фармкомпаний.

Рассчитываются индексы по нескольким формулам.

Классический метод — взвешивания по цене. Самый простой, именно на него опираются мировые и старейшие индексы, такие как Dow Jones или Nikkei. Согласно формуле, стоимость всех активов индекса делится на их количество.

Индекс рыночной капитализации учитывает капитализацию компаний на рынке. То есть чем дороже эмитент, тем больше его вес в индексе. Согласно этой формуле, сумма цен всех акций умножается на их количество и делится на конкретный удобный показатель, он может быть равен круглой цифре, например 10 или 100. Таким образом высчитывается индекс S&P 500.

Равновзвешенный индекс рассчитывается так, чтобы вес каждой акции в индексе был одинаковым. У компании A капитализация в десять раз выше, чем у компании B. Однако в равновзвешенном индексе доля компании A будет составлять столько же, сколько доля компании B.

Есть также формулы Ласпейреса, Пааше и Фишера, на которых тоже могут быть построены индексы. Другие методы индексирования состояния рынков учитывают такие показатели, как волатильность , минимальная вариативность и прочее.

Индекс позволяет оценить спрос на акции, состояние в отраслях, помогает сделать прогноз на будущее изменение стоимости ценных бумаг. Данные индексов используются в техническом и фундаментальном анализах, позволяют производить спекуляции, хеджирование рисков, арбитраж между разными торговыми площадками.

Сами индексы могут служить базовым активом для производных ценных бумаг, таких как фьючерсы или опционы.

Торговля на рынке

Частный инвестор не может самостоятельно осуществлять торговлю на бирже, в том числе на рынке ценных бумаг. Для доступа к торговой площадке ему нужен брокер — профессионал, у которого есть специальная лицензия, позволяющая заключать сделки с активами. Таким посредником выступает не физическое лицо, а брокерская компания. Однако можно встретить и профессионалов-частников.

Кроме выбора брокера, необходимо открыть брокерский счет — туда инвестор будет переводить средства, а брокер забирать, чтобы купить ценные бумаги. И наоборот, чтобы их продать. В России есть разновидность брокерского счета — индивидуальный инвестиционный счет. Принципиальная разница в них в том, что с помощью ИИС можно покупать только акции российских компаний в рублях, и он позволяет сделать налоговый вычет через три года после открытия.

Брокер также выступает налоговым агентом. Когда инвестор получает доход от сделок, он обязан с прибыли уплатить подоходный налог. Брокер осуществляет все расчеты, и на брокерский счет инвестора поступает сумма, очищенная от обязательств.

Когда сделка произведена и ценные бумаги приобретены в собственность, запись об этом и сами бумаги хранятся в депозитарии. Это участник финансового рынка, который производит учет и хранение активов.

Услуги брокера и депозитария всегда платные, они могут быть включены в сделку в виде процента либо оплачены отдельно согласно установленному тарифу.

Технический и фундаментальный анализы

В основе некоторых стратегий лежит спекуляция — попытка заработать на разнице в покупке и продаже активов. Рынок работает очень быстро, в считаные секунды происходят сотни или тысячи сделок, которые меняют стоимость ценных бумаг. Чтобы предсказать максимальную выгоду от сделок, профессионалы используют аналитические методы, учитывающие котировки, индексы, волатильность рынка и другие показатели.

Технический анализ построен на основе исследования изменений цен бумаг в прошлом и используется для определения моментов покупки или продажи. Трейдеры визуализируют цены в виде различных графиков (линии, «свечи» и пр.). На этих графиках можно обнаружить фигуры или закономерности движения цен. Появление таких фигур говорит о дальнейшем движении цен и помогает принять решение о заключении сделок.

Кроме фигур (паттернов), в теханализе применяются различные расчетные показатели — индикаторы. Индикаторы — это усреднение показателей цены или ее динамики. Индикаторы могут накладываться на график цены, например скользящая средняя или линии Боллинджера, а могут отображаться на отдельной шкале и, например, принимать значения от 0 до 100 (стохастический осциллятор, MACD). Индикаторы, которые показывают на отдельной шкале и чьи значения представляют собой коэффициенты и соотношения, называют осцилляторами. Пересечение индикатором определенного уровня дает сигналы к покупке или продаже. Осциллятор также позволяет увидеть уровни перекупленности и перепроданности. В целом технический анализ работает с котировками ценных бумаг, не затрагивая рынок и экономические показатели в стране и мире.

Фундаментальный анализ учитывает финансовое состояние отраслей ценных бумаг, экономическое положение стран, благополучие и капитализацию компаний. Можно сказать, что фундаментальный анализ показывает реальную стоимость активов. В отношении компаний фундаментальный анализ фактически оценивает финансовое здоровье бизнеса, рынок в целом, сделки конкурентов, прогнозирует возможные инвестиции и дивиденды. Он очень полезен для долгосрочных стратегий.

Разница фундаментального и технического анализов в том, что фундаментальный строится с учетом финансового состояние компании, ее положения на рынке и отрасли и говорит, насколько бумаги компании дешевы или дороги относительно бумаг схожих компаний. Технический непосредственно указывает на моменты для заключения сделки. Опытные инвесторы могут использовать для трейдинга оба анализа.

Доходность

Доходность ценной бумаги — это разница между ее стоимостью в разные периоды времени, выраженная в процентах. Иначе говоря, чтобы получить доходность, нужно купить по цене и продать по высокой. Эта разница и становится доходом.

Дополнительным источником прибыли может быть доход от самих ценных бумаг — дивиденды акций, купоны облигаций или прибыль от деятельности ПИФов.

Реинвестирование позволяет увеличивать доход за счет вложения прибыли от ценных бумаг в новые ценные бумаги.

Доходность инвестирования в ценные бумаги можно рассчитать по формуле, где из финансовых активов на конец периода вычитаются финансовые вложения в начале периода, а полученный результат делится на тот же показатель финансовых активов начального периода. Получившееся число нужно умножить на 100% — и это будет процент доходности.

Пример. Инвестор в начале года вложил в ценные бумаги ₽500 тыс. В конце года общая стоимость его портфеля составила уже ₽550 тыс. Благодаря формуле мы можем подсчитать, что доходность его стратегии оказалась 10%.

Не следует забывать, что доходность должна учитывать комиссии брокера, депозитария, регистратора, налоги и возможные проценты за вывод средств.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Фондовый рынок — это место, где происходит торговля акциями, облигациями, валютами и прочими активами. Понятие рынка затрагивает не только функцию передачи ценных бумаг, но и другие операции с ними, такие, как выпуск и налогообложение. Кроме того, он позволяет устанавливать справедливое ценообразование. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Источник https://invlab.ru/investicii/kak-stat-investorom/

Источник https://cyberleninka.ru/article/n/fondovyy-rynok-kak-istochnik-formirovaniya-investitsii-v-sovremennyh-usloviyah

Источник https://quote.rbc.ru/news/article/60251b7b9a7947c49c76443d