Короткие позиции (торговля на понижение) — что это и в чем плюсы

Если вы интересуетесь трейдингом, то наверняка уже слышали такие понятия: «игра на понижение», «продажа без покрытия», «короткая позиция». В этой статье мы рассмотрим подробно механизм работы шортистов, расскажем как можно делать деньги на падающем рынке.

1. Что такое короткие позиции простыми словами

Торговля на понижение, продажа без покрытия, короткие позиции (от англ. «sell short» — «продавать коротко», «быстро») — это процедура заработка на падение цены актива.

Трейдер может взять в долг финансовые активы, которых нет в его портфеле. Эти активы он продаёт, а через некоторое время планирует откупить дешевле.

Брокеры дают возможность «шортить» почти все финансовые активы, торгуемые на бирже:

Трейдеров, торгующих на понижение, называют «шортистами» или «медведями» (см. быки и медведи на бирже).

Как зарабатывать на повышении биржевых котировок всем понятно: покупаем дешевле, продаём дороже. Прибыль зависит от разницы между ценой покупки и продажи. Короткая позиция представляет «игру наоборот». Трейдер зарабатывает, когда котировки падают.

Трейдер продаёт актив, чтобы купить его дешевле в будущем, а разницу забирает себе.

Но как можно продать то, что отсутствует на балансе брокерского счета? Выручает нас брокер. Он предоставляет взаймы ценные бумаги тех клиентов, которые придерживаются стратегии «купи и держи». Они годами не торгуют и поэтому брокер пользуется этим.

После продажи на брокерском счёте образуется «минус» количества единиц этого актива, а фиатных денег становится больше. Независимо от дальнейшего поведения рынка, трейдер должны вернуть брокеру тот же объём, что взяли взаймы.

Понятие «короткой позиции» возникло из идеи того, что происходит немедленная продажа. Позииция открывается на короткий срок. Мало кто готов удеживать их долгое время.

2. Как открыть шорт позицию на фондовом рынке

Чтобы взять в долг ценные бумаги или валюту не надо звонить брокеру, писать заявление или совершать ещё какие-либо действия. Это делается автоматически через торговый терминал (Quik, Финам трейд, Транзакт и т.д.). Нужно просто выставлить заявку на продажу.

Брокер даёт возможность торговать на понижение только с кредитным плечом (исключение фьючерсы). Для каждой ценной бумаги устанавливается своё значение. Например, это может быть плечи 10, 50. Рекомендую «не баловаться» с большими значениями, а ограничиться максимальным плечом 5. Это позволит ограничить свои риски больших потерь.

Для игры на понижение потребуется некоторая сумма залога на счёту. Её называют «маржой». Брокер спокойно даёт в долг ценные бумаги, поскольку уверен: если трейдер уйдёт в минус, то на счёте есть деньги, которые позволят компенсировать потери.

Цена акции Газпром 350 рублей. Технический анализ и новостной фон сигнализируют нам о большой вероятности снижения. Трейдер продает 100 лотов по текущей цене 350 (общая сумма продажи 350 тыс.руб). Это и есть открытие «короткой позиции». В дальнейшем он планирует выкупить этот же объем более дешево. На балансе отображается картина: «-100» лотов Газпрома и свободная сумма в размере 350 тыс. рублей.

Через 2 часа цена упала до 345 рублей. Трейдер решает зафиксировать прибыль. Он покупает 100 лотов Газпрома (сумма покупки 345 тыс. рублей). В итоге, на балансе у нас снова 0 лотов Газпрома, брокеру мы ничего не должны. Прибыль составила 5000 рублей (за минусом комиссии брокера за торговый оборот).

Рекомендую работать с самыми крупными брокерами в России (лично работаю через них):

- Финам (акция: тариф Free Trade торговля без комиссии навсегда)

- БКС Брокер

Они позволяют открывать короткие позиции с минимальными комиссиями. Ввод и вывод денег бесплатен. В наличии есть весь список финансовых инструментов для торговли. Есть мобильные приложения для торговли.

Более подробно про трейдинг можно прочитать в статьях:

Каждый из нас когда-либо занимался игрой на понижение даже этого не осознавая. Вы продавали хоть раз ценные бумаги из своего инвестиционного портфеля? Наверняка такие случаи были. Например, фиксировали прибыль. В этом случае можно сказать, что осуществляете шорт ценных бумаг, только в данном случае взяли в долг сами у себя. Если актив упадёт, то можно будет купить его дешевле. Разница будет доходом. Мало кто задумывается об этом, говоря, что торгует только в лонг.

3. Особенности игры на понижение

3.1. Требование по залогу

Ценные бумаги выдаются под залог денег на балансе. Брокер тщательно следит, чтобы этих денег хватило выкупить весь выданный объём. Например, если собственный баланс составляет 100 тыс. рублей, а минус по короткой позиции достиг 70 тыс. рублей, то брокер может принудительно закрыть часть позиции, чтобы снизить свои риски.

Принудительная продажа — это крайний случай. Скорее всего, предварительно брокер отправит на мобильный телефон/почту предупреждение о достижение предельного уровня маржи 30%. Это будет пока просто уведомление о том, что ещё чуть-чуть и позиции могут начать ликвидировать автоматически. После превышения какого-то установленного уровня наступит «маржин колл» (от англ. «margin call»). Эта ситуация означает, что собственных денег клиента хватит лишь на то, чтобы вернуть взятый в долг объём.

Лучше никогда не доводить ситуацию до «маржин колл». Ведь в этом случае потери составляют почти 100%. Поэтому при торговле на понижение не стоит брать большие кредитные плечи. Многие новички сливают свои деньги усредняя убыточные позиции. Когда акция идёт наверх против них, они продолжают наращивать короткую позицию.

3.2. Комиссии при шорте

При торговле на понижении внутри дня брокер не взымает комиссий за пользование заёмными ценными бумагами. Это делает шортистов ещё более активными спекулянтами. Они всегда будут рады закрыть свои сделки в течении дня (интрадей), чтобы не нести ночного риска и платы за перенос позиции (своп).

За перенос коротких позиций на следующий день брокер берёт комиссию. Это важное отличие от длинных позиций, когда трейдер может плавно превратится в долгосрочного инвестора пересидев неудачную сделку до лучших времен. При шорте нужно либо «делать деньги», либо закрывать позицию. Держать сделку открытой в течении нескольких дней довольно рискованно и невыгодно.

Комиссия за перенос позиции составляет порядка 14% годовых от суммы долга. Это эквивалентно ежедневному списанию суммы порядка 0.03835%. Относительно небольшая сумма, если удерживать сделку пару дней.

Перенос позиции всегда несёт большие риски, поскольку утренние гэпы бывают очень сильными. Например, если за ночь случились неожиданные новости.

Обратите внимание, что в конце торговой сессии ММВБ (на 18:39) очень часто рынок подскакивает вверх. Это закрываются шортисты, которые дотянули до последнего.

Да, как и на любую прибыль полученную по ценным бумагам есть налоги.

Если открывается короткая позиция по фьючерсам, то можно обойтись без кредитного плеча. Главное, чтобы хватило ганартированного обеспечения на брокерском счёте.

3.3. Дивидендный разрыв при шорте

Если зашортить те акции, которые закрывают реестр в этот день, то за перенос такой позиции на ночь будет взиматься комиссия в размере дивидендов. Это связано с тем, что официальным держателем бумаг будете вы. На дивидендном гэпе заработает шортист. Поэтому брокер компенсируют эту потерю большой комиссией.

Поэтому не стоит переносить позицию по акциям, которые закрывают реестр в этот день. Лучше закрыть позицию и открыть её на следующий день (после гэпа вниз).

3.4. Потери не ограничены

Короткие позиции позволяют не только «слить» свой депозит, но даже уйти в минус (остаться должным денег). Дело в том, что когда трейдер играет на повышение, то его потери ограничены, ценные бумаги не могут упасть ниже 0. А вырасти может на любое число, даже на 150% и 1000%. Если не случится маржин кола или будет резкий гэп, то в теории возможно даже потерять денег больше, чем есть.

Очень важно ставить стоп-лосс и не брать много заёмных средств. Всё же ценные бумаги склонны к росту.

3.5. Не все ценные бумаги доступны для шорта

Полный список можно посмотреть на сайте брокера. За доступ к ценным бумагам торговли без покрытия следит «Федеральная служба по финансовым рынкам». Она разрешает или не разрешает игру для некоторых видов активов.

Эта комиссия позволяет сдерживать панические распродажи запрещая шортить какие-то бумаги в период кризисов.

В США для этого есть специальная комиссия SEC (Securuities and Exchange Commission). Она существует с 1934 г. Она содержит важное правило «10а-1», которое запрещает продавать акции в шорт, если последняя продажная цена была выше, чем предпоследняя. Проще говоря необходимо, чтобы кто-то хотя бы раз купил, чтобы был дан зеленый свет на шорт.

Это правило позволяет избежать лавинообразных обвалов на бирже. Если дать полную свободу спекулянтам, то они смогут обвалить любой актив. Лимитные заявки на покупку обычно плотно стоят близко к ценам (на уровне до 3-5%), дальше стакан заявок сильно разряжен.

Быстрое падение на 5% приводит к ситуации, когда все хотят продать, а лимитных заявок на покупку пока ещё никто не успел поставить. У «лонгистов» будут срабатывать стопы и они будут продавать по рынку, шортисты будут продавать также по рыночной цене. А кто будет покупать? Таким образом, даже слабые продажи потянут на дно всё, что угодно.

3.6. Пример шорта на Форекс

Тот, кто знаком с торговлей на Форекс гораздо легче начинает понимать принцип торговли на понижение. Форекс-брокер всегда предоставляет нам кредитное плечо. Даже если мы открываем длинную позицию (покупаем) на свои деньги, то у нас всё равно образуется маржа.

Торговля на понижение на Форекс такая же как и длинная позиция. Форекс брокер дает возможность открывать позиции с кредитными плечами. Для продажи достаточно нажать Sell или же поставить ордер Sell Limit (лимитный ордер) или Sell Stop (ордер для пробоя)

При этом на Форексе за перенос позиции берется комиссия в виде свопа. Главный минус этого рынка в том, что за длинные позиции также берётся своп.

3.7. Большие риски коротких позиций

Торговля на понижение несёт серьёзные риски. Особенно, если речь идёт о волатильных ценных бумагах или криптовалютах.

Эту возможность можно назвать уделом профессионалов. Плюс к тому же кажущиеся больше прибыли порой не такие уж и большие. Как сделал замечание известный трейдер: «кто больше заработал: трейдер открывший шорт Биткоина по $19500 и закрыв позицию по $3300 или же тот, что купил по $4000 и продал по $9000?» Ответ: больше заработал второй. Прибыль первого 83%, а второго 125%. При этом первый забрал все движение (от самого пика, до самого дна). Второй же забрал лишь часть движения, а доход получился больше.

При игре в шорт у трейдера не ограничены потери. Если продать условно по 100, то потерять всё можно уже по цене 200. Если цена будет 300, то потери уже превысят два баланса. При торговле в лонг мы не можем уйти в минус (если не берём кредитные плечи).

4. В чём плюсы торговли на понижение

История графиков финансовых рынков показывает то, что котировки падают на 70% быстрее, чем растут. Другими словами: чтобы упасть акции требуется в 2 раза меньше времени, чем потом на восстановление. История знает множество примеров, когда цены проваливались за день на 10-20%, но она не знает таких же растущих дней.

Падение рынков происходит всегда стремительно. Это объясняется тем, что в активной распродаже участвуют одновременно шортисты и те, кто закрывают длинные позиции. Покупателей на обвале мало. Поэтому цены могут стремительно провалиться за пару минут на несколько процентов.

Падение часто заканчивается отскоком, который напоминает английскую букву «V». Игроки на понижение доходят до какого-то уровня где начинается массовая фиксация прибыли (закрытие позиций). Поскольку для шортистов закрыть позицию это означает выставить ордер «купить», то котировки резко разворачиваются.

Дальнейшее движение зависит от множества обстоятельств. Возможен возврат как на верхние уровни, так и обратно к новым минимумам.

- Рынок падает быстрее, чем растёт;

- Возможность брать кредитное плечо;

- Доступность и низкие комиссии за перенос позиции;

5. Торговля на понижение криптовалютами

В 2018 г. люди часто стали запрашивать в поисковых системах запросы касающиеся игры на понижение криптовалютами. Рынок после роста в 2017 г. стал падать и падал весь 2018 г.

Не все криптобиржи поддерживают возможность шорта. Лучше всего подходят Binance и Bitmex.

Хочу предостеречь от идеи шортить криптовалюты. В отличии от ценных бумаг, криптовалюты могут вырасти в один миг на сотни процентов (имеется в виду альткоины). Криптоброкер может закрыть позицию по маржин колу. В итоге на счету будет 0, хотя криптовалюта вернулась к предыдущим значениями. Как такое возможно?

Как я уже сказал, крипторынок подвержен резким «пампам/дампам», шорт-сквизам, выстрелам вверх. Поскольку за маржин колом следит автоматическая система, то она за доли секунды видит, что баланса уже не хватает на покрытие позиции и покупает по рыночной цене ещё больше толкая цену вверх. Отсюда и возникают сильные иголки на графиках:

Также стоит отметить тот факт, что криптовалюты являются новым финансовым инструментом. Пока не понятно сколько они должны стоить. За своё время Биткоин вырос в сотни тысяч раз. Шортить такой актив означает подвергать себя большим рискам.

Если вас не пугают риски, то рекомендую шортить через криптовалютную биржу BITMEX. Здесь большие объёмы торгов и есть солидные кредитные плечи. Это биржа для профессионального трейдинга. Но подойдёт и для начинающих.

Что такое шорт и лонг на бирже и как на них заработать инвестору

Кандидат экономических наук. 20 лет преподаю финансы и инвестиции в университете. Инвестирую на фондовом рынке.

От инвестора-трейдера часто можно услышать непонятные для чайников выражения: я в шортах, зашортил акцию, ушел в лонг и пр. Начинающему игроку на фондовом рынке важно знать, что стоит за этими словами. Это поможет оградить себя от неправильного выбора стратегии и потери денег. В статье разберемся, что такое шорт и лонг на бирже, что значит играть на повышение и понижение, как на этом можно заработать.

Одни инвесторы счастливы, когда котировки ценных бумаг идут вверх, другие – когда вниз. Как такое возможно? Все дело в виде заключенных сделок. Кто-то зарабатывает на повышении, а кто-то – на понижении. Объясню обе стратегии простыми словами.

Термин “шорт” произошел от английского short – короткий. В разговоре используют разные вариации: короткая продажа, короткая сделка, короткая позиция, сделка шорт и пр.

Понятие короткой позиции

Шорт – это биржевая сделка, в результате которой инвестор хочет заработать на снижении котировок акций, которыми он не владеет, а берет в долг у брокера. Фактически это продажа активов, которых у инвестора нет.

Суть торговли в следующем. Инвестор предполагает, что котировки акции компании А будут снижаться. Он берет в долг необходимое количество ценных бумаг у своего брокера и продает их по текущей цене. Далее выжидает момент, когда котировки снизятся, покупает по сниженной цене и возвращает бумаги брокеру. Разницу в стоимости кладет в карман.

На словах выглядит все просто и понятно. Но на практике операция очень рискованная. О рисках мы еще поговорим ниже. Но главный из них – это то, что ни один инвестор не может с вероятностью 100 % знать, куда двинется котировка.

Иногда один твит большого политика может обрушить или возвысить как ценную бумагу, так и весь фондовый рынок. Тогда все выводы по фундаментальному или техническому анализу окажутся бесполезны. А иногда макроэкономические показатели указывают, куда двинется рынок. В этом случае инвестор должен обладать определенными знаниями, чтобы верно расшифровать их значения и определить направление.

Есть такое понятие – игра на понижение. На мой взгляд, оно отражает суть стратегии. Это игра в прогнозистов, аналитиков и просто любителей адреналина. Иногда получается выигрывать, а иногда и не везет. Стратегия шорт активно используется в трейдинге. Главное, чтобы инвестор шел на риск сознательно и был готов к проигрышу.

Механизм игры на понижение

Для понимания механизма игры на понижение приведу простой бытовой пример. Возьмем такой сезонный продукт, как сноуборд. Цена на него растет в преддверии зимы и падает в конце сезона. Допустим, вы берете у владельца сноуборд (он все равно у него простаивает, потому что тот пересел на горные лыжи) в декабре и продаете его. Когда наступает весна, покупаете аналогичный, но дешевле. Возвращаете соседу сноуборд. Разницу между ценой продажи и покупки берете себе.

Точно так же действует трейдер, который хочет зашортить акцию. Допустим, он прочитал аналитические отчеты экспертов, провел свои исследования и расчеты и определил, что компания Яндекс сильно переоценена и в ближайшем будущем ее ждет падение стоимости акций.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

На 3.12.2020 котировка равна 5 230 руб. Трейдер берет у брокера 100 акций в долг. Для этого надо:

- убедиться, что брокер дает ценные бумаги Яндекса для открытия короткой позиции;

- в торговом терминале обозначить количество и нажать кнопку “Продать”.

После открытия сделки на брокерском счете трейдера появится запись о поступлении 523 000 ₽ и минус 100 акций Яндекса. Через какое-то время прогнозы оправдались и котировка снизилась до 5 100 ₽. Инвестор покупает 100 бумаг на сумму 510 000 ₽ и возвращает их брокеру. Разницу в 13 000 ₽ (523 000 – 510 000) забирает себе. В примере не учтены комиссии брокера и биржи, налоги.

Посмотрите график Башнефти. Если кто-то из аналитиков предсказал, что в феврале 2020 г. начнется обвал цен, то на самом пике он мог продать акции за 1 860 ₽. А уже в марте ценные бумаги торговались по 1 041 ₽. Прибыль составила более 800 ₽ с одной штуки.

Особенности сделки шорт

Что нужно знать инвестору, если он хочет проводить сделки шорт?

- Не все ценные бумаги можно шортить

Список инструментов, по которым доступна короткая позиция, составляет брокер. Он может отличаться у разных посредников. Поэтому до оформления сделки лучше ознакомиться с перечнем ценных бумаг для шорта. Как правило, в него входят самые ликвидные акции российского фондового рынка.

- За услугу надо платить

За то, что брокер дает ценные бумаги в долг, он берет комиссию. Например, у ВТБ она равна 13 % годовых. Но если сделка осуществляется в течение одного торгового дня, то комиссия не взимается. За возможность выставить короткую позицию трейдер заплатит комиссию бирже и брокеру по самой сделке (смотрите свой тариф) и за получение акций в долг.

- Не нужно шортить перед дивидендной отсечкой

Некоторые компании выплачивают дивиденды. После закрытия реестра акционеров, которые получили право на получение дохода, котировки ценных бумаг компании падают примерно на величину объявленных дивидендов. Хорошая возможность до падения открыть короткую позицию, чтобы потом купить по более низкой цене и закрыть сделку шорт. Но заработать не получится.

Одни брокеры прямо запрещают открывать короткую позицию незадолго до дивидендной отсечки. Другие разрешают, но с уплатой дивидендов и налога с них. Объясню, что имею в виду.

Для того чтобы выдать трейдеру акции в долг, брокер берет их у другого инвестора (сделка РЕПО). Этот инвестор даже не подозревает, что его активами пользуется другой человек. Естественно, он рассчитывает на дивиденды и брокер их заплатит, только возьмет с трейдера-шортиста.

Что такое margin call

Margin call – требование брокера закрыть сделку или пополнить счет для покрытия убытка от сделки. Это может случится, если на счете трейдера сумма достигнет критической отметки и ее не будет хватать, чтобы купить и вернуть взятые в долг ценные бумаги.

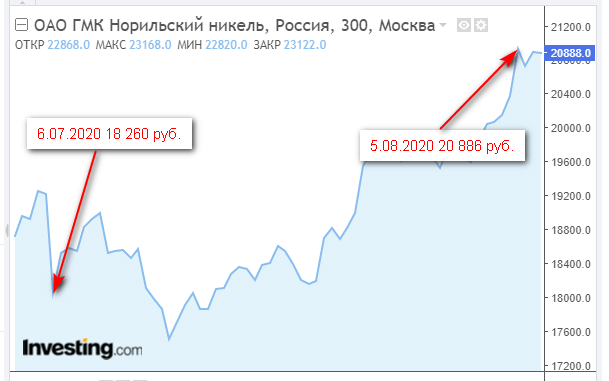

Рассмотрим реальную ситуацию. В мае 2020 г. на предприятии, которое принадлежит компании Норникель, произошла экологическая катастрофа с разливом нефтепродуктов. Ожидаемо, что акции рухнули в цене. Вряд ли кто-то из аналитиков мог предвидеть такое развитие событий и уйти в шорт.

Но ущерб, который определял Росприроднадзор, уже был ожидаем. Не исключаю, что некоторые инвесторы вошли в короткую позицию после объявления суммы штрафа в июле 2020 г. Но котировка упала незначительно буквально на несколько дней, а потом стала расти и продолжает это делать до сих пор. Кто не успел в короткое время купить подешевевшие акции, мог нарваться на margin call.

Например, на счете трейдера 200 тыс. ₽, а шорт открыт 6 июля на 10 акций по 18 260 ₽/шт. (182 600 ₽). Общий счет 382 600 ₽. Если инвестор пропустил время покупки на снижении с 8 по 14 июля, а протянул, например, до 5 августа, цена выросла до 20 886 ₽. И денег на счете уже не хватает для покупки ценных бумаг и возврата их брокеру. В этом случае трейдер может получить уведомление о внесении дополнительных средств.

Лонг с английского переводится как “длинный”. Это традиционная игра на повышение. Используют следующие выражения: встать в лонг, открыть длинную позицию. Срок не ограничен никакими временными рамками. Если за шорт инвестор платит брокеру проценты помимо комиссий по своему тарифу, то в лонге при использовании собственных денег никаких дополнительных расходов нет.

Понятие длинной позиции

Лонг – это биржевая сделка, в результате которой инвестор хочет заработать на повышении котировок ценных бумаг. Действует принцип: купил дешевле – продал дороже.

Большинство инвесторов, кто покупает акции для своих долгосрочных портфелей, можно назвать игроками на повышение. Но трейдеры тоже зарабатывают на лонге. Необязательно ждать годы, чтобы увидеть рост активов.

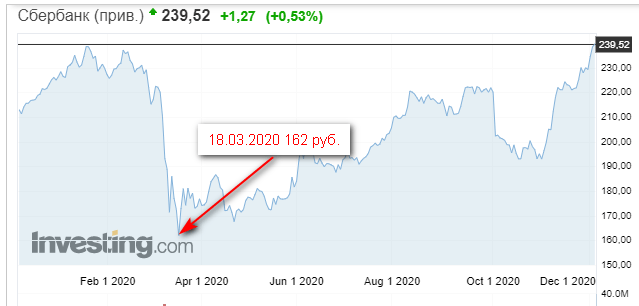

Например, многие инвесторы в марте 2020 г. покупали подешевевшие акции. Уже сейчас некоторые ценные бумаги выросли в цене. Посмотрите на график Сбербанка. В марте цена достигала 162 ₽ за штуку. На 3 декабря 2020 г. она равна 239,52 ₽.

Механизм игры на повышение

Суть стратегии проста. Инвестор ожидает, что акции компании А скоро вырастут в цене. Он их покупает сегодня (для этого даже может воспользоваться кредитным плечом от брокера), ждет какое-то время и продает по более высокой цене, если прогнозы оправдались. Ожидание может быть как очень большим – месяцы и годы, так и очень коротким – 1 день.

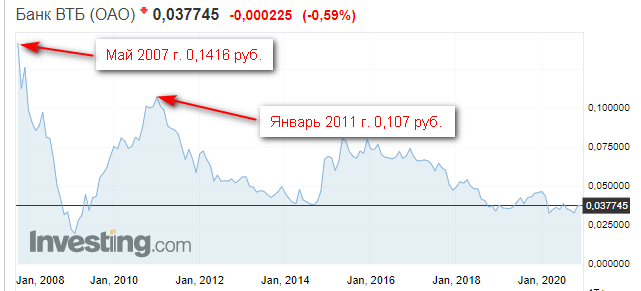

Механизм лонга кажется проще, чем шорта. Но это только кажется. Прогнозировать повышение так же сложно, как и понижение. Те, кто купили акции банка ВТБ в мае 2007 г. или в январе 2011 г., до сих пор ждут возврата хотя бы к цене приобретения.

Долгосрочные инвесторы чаще используют стратегию лонг, потому что их портфели рассчитаны на 10 и более лет. Если выдерживается принцип диверсификации, применяется хотя бы какой-то фундаментальный анализ для выбора активов, то доходность неизбежна. Снижение возможно, но в долгосрочной перспективе фондовый рынок растет.

С понятиями long и short связаны еще два интересных слова из сленга трейдера – быки и медведи. Быками называют тех, кто торгует в лонг. Аналогия с быком, который поднимает на рога своего противника. Так и трейдеры покупают акции, котировки которых в перспективе должны вырасти. Медведи – это шортисты. Медведь бьет лапой противника, а любители шорта опускают котировки продажей акций.

Сравнение рисков при шорте и лонге

Обе операции считаются рискованными. Но риск по короткой сделке выше. Разберемся почему.

Для начала рассмотрим стратегию лонг. Инвестор покупает 1 000 акций по цене 1 000 ₽/шт. Он уходит в лонг и ждет роста котировок. Самый большой риск – это банкротство компании и потеря 1 млн ₽, риск поменьше – бесконечно долгое ожидание прибыли. Больше чем миллион инвестор денег не потеряет, а вот прибыль может быть в разы выше, особенно в долгосрочной перспективе.

Возможный убыток ограничен той суммой, что вложена в покупку ценных бумаг, и ниже нуля не опустится. Например, вы купили акцию за 1 000 ₽. Потом цена упала до 500. Бумажный убыток равен 500 ₽ (50 %). Если вы уверены, что цена вырастет, то необязательно фиксировать убыток, держите бумагу до роста котировок. Ниже 0 цена не упадет. Вы можете потерять вложенные деньги, но не будете должны брокеру.

В случае с шортом все наоборот. Прибыль ограничена, а возможный убыток – нет. Например, вы зашортили акцию по 500 ₽. Но цена выросла до 1 000 ₽. Бумажный убыток составляет 500 ₽. Цена может расти и дальше, а вместе с ней и убыток. За каждый день шорта брокер будет взимать проценты. Когда убыток достигнет критического уровня, наступит margin call. Если требование по закрытию сделки или пополнению счета не исполнено, брокер может закрыть позицию принудительно.

Заключение

Короткую продажу стоит совершать только в том случае, если у вас есть четкая стратегия торговли и вы просчитали все риски. Шорт часто используют трейдеры. Инвесторы предпочитают находиться в лонге. Вам решать, какую стратегию выбрать.

Игра на понижение. Как заработать, когда все паникуют

На финансовых рынках игра на понижение называется короткой позицией или на биржевом сленге «шорт» (от англ. short). Еще можно услышать термины «короткая продажа» или «продажа без покрытия». Исторически определение «короткой» игра на понижение получила из-за той стремительности, с которой могут падать финансовые рынки.

«Шортить» можно прибегая к различным торговым инструментам и их комбинациям, но общее у них одно: если цены падают, трейдер зарабатывает, если же цены растут — трейдер несет убытки. Разберем подробнее, как обычный частный трейдер может занять короткую позицию по тому или иному активу, а также почему игра на понижение считается такой рискованной и рекомендуется только для опытных спекулянтов.

Продажа без покрытия

Самым старым и распространенным способом «зашортить» актив является продажа без покрытия. Это обозначает, что вы продаете бумаги, которых у вас нет в наличии, чтобы впоследствии откупить их по более низкой цене.

Проще всего понять принцип современной продажи без покрытия на примере:

Пример: Трейдер рассчитывает на падение акций и хочет «зашортить» 100 акций по цене 200 руб. Для этого он берет бумаги взаймы у своего брокера и продает их на бирже. Теперь у него на руках 20000 руб. от продажи и долг перед брокером в размере 100 акций. Когда цена в тот же день снижается, трейдер откупает бумаги по 170 руб. за штуку и возвращает их брокеру. На руках остается прибыль 100* (200-170) = 3000 руб.

На балансе в терминале QUIK открытая короткая позиция отображается со знаком минус. В данном примере в своем терминале трейдер, помимо прочих сделок, увидел бы позицию -100 акций.

Если открытие и закрытие позиции происходит в один торговый день, то у большинства брокеров дополнительных комиссий за такую сделку не будет. Но если предполагается перенос короткой позиции через ночь, то за пользование взятыми взаймы бумагами будет начисляться определенный процент, соответствующий тарифным условиям.

Если в приведенном выше примере от момента открытия сделки до момента ее закрытия прошло две ночи и процентная ставка за пользование заемными бумагами составляет 10% годовых, то дополнительные расходы (помимо обычной комиссии) на осуществление сделки составят: 2/365*0,1=0,055% от размера позиции на момент открытия. В данном случае это будет 20000 руб. * 0,055% = 10,96 руб.

Если вы купили акции, и они снизились в цене, то у вас есть возможность просто переждать просадку. В случае же короткой продажи каждый дополнительный день в сделке будет стоить вам денег.

Еще и поэтому продажу без покрытия называют короткой — она рассчитана на небольшой промежуток времени, чтобы накладные расходы не съели большую часть прибыли.

Другим значимым фактором при игре на понижение является тот факт, что потенциальные убытки не ограничены. В случае покупки актива (без использования кредитного плеча, разумеется) ваши убытки ограничены и равны той стоимости, которую вы заплатили за сделку. Иначе говоря, максимально вы можете потерять только 100% вложенных средств.

Но в случае игры на понижение вы терпите убытки в случае роста, а вырасти актив может на 100%, 200% и более. В качестве примера можно привести обыкновенные акции Мечела в 2016 г., которые выросли с августа по ноябрь почти на 300%.

Использование кредитного плеча увеличивает этот риск еще больше. Поэтому короткая продажа, особенно с использованием кредитного плеча, считается рискованной сделкой и рекомендуется опытным трейдерам.

По каждой ценной бумаге, которую брокер позволяет «зашортить», предусмотрена своя ставка риска, определяющая размер возможного кредитного плеча. Список доступных для «шорта» ценных бумаг, которые еще называются маржинальными, и соответствующие им ставки риска необходимо запросить у брокера. В большинстве случаев эта информация есть на сайте. Клиенты БКС могут ознакомиться с этой информацией здесь: https://broker.ru/brokerage/services/margin-lending

Сделки на срочном рынке

Чуть более простую с точки зрения расчета всех нюансов возможность для игры на понижение предоставляет срочный рынок. Здесь возможны два варианта: продажа фьючерса, или покупка «пут»-опциона.

Подробнее о том, что такое фьючерсный контракт, экспирация, гарантийное обеспечение и вариационная маржа читайте в специальном материале: Все самое важное о торговле фьючерсами на российском рынке

Так как поставка по фьючерсному контракту происходит только в момент экспирации, для открытия короткой позиции трейдеру не требуется занимать у брокера ценные бумаги и нести соответствующие расходы. Достаточно просто продать количество контрактов, соответствующее необходимому размеру позиции. Кроме того, во фьючерс уже изначально «зашито» кредитное плечо, пользование которым также является бесплатным.

Таким образом, при открытии короткой позиции более чем на один день накладные расходы при продаже фьючерса оказываются ниже, чем при продаже без покрытия соответствующего базового актива.

Время существования фьючерса ограничено экспирацией, и перенос позиции на следующий контракт может увеличить расходы на сделку.

Помимо меньшего размера расходов на сделку при продаже фьючерса есть возможность получить небольшую дополнительную доходность, если по отношению к базовому активу контракт торгуется в состоянии контанго — цена фьючерса выше цены базового актива. По мере приближения даты экспирации спред между фьючерсом и базовым активом будет снижаться, принося продавцу контракта дополнительную прибыль.

В качестве еще одного плюса использования фьючерсов для «шортов» можно выделить то, что они позволяют сыграть на понижение таких нематериальных активов, как биржевые индексы или процентные ставки. Также они позволяют заработать на падении цен сырьевых товаров, например, нефти или металлов.

Пример: Инвестор открыл короткую позицию по фьючерсу на индекс РТС по цене 130 000 руб. Цена на закрытии составила 128 050 руб. На счет инвестора была зачислена по итогам дня вариационная маржа в размере 130 000 — 128 500 = 1500 руб. На следующий день цена снизилась еще и по итогам дня составила 126 340 руб. По итогам этого дня на счет было зачислено 128 500 — 126 340 = 2160 руб. В случае, если инвестор закроет позицию на следующий торговый день по цене 126 340, то суммарная прибыль составит 3660 руб.

Размер гарантийного обеспечения, дату исполнения контракта и другие характеристики интересующего фьючерсного контракта можно посмотреть в спецификации на сайте Мосбиржи.

Внебиржевые сделки

Для более экзотических и нестандартных ставок на снижение различных финансовых инструментов более искушенный трейдер может воспользоваться возможностями внебиржевого рынка. Здесь выбор активов почти не ограничен. Например, сыграть на падение можно посредством покупки соответствующих кредитных дефолтных свопов (CDS) или «пут»-опционов (могут быть недоступны для неквалифицированных инвесторов). Для того чтобы узнать подробнее о возможности «зашортить» нестандартные активы можно обратиться к своему финансовому советнику или персональному брокеру.

Советы для «коротких продавцов»

Подытожим все вышесказанное и отметим наиболее важные моменты:

— Игра на понижение является более рискованной сделкой, чем обычная покупку ценных бумаг. Она рекомендуется для трейдеров и инвесторов, которые уже имеют определенный опыт в биржевой торговле.

— Короткая позиция является ограниченной во времени и неограниченной по потенциальным убыткам. Поэтому успешный «шорт» требует более акуратного исполнения. Необходимо тщательно взвесить все риски, учесть дополнительные расходы, дождаться оптимальной цены и момента входа. При короткой продаже рекомендуется ограничивать свои убытки посредством использования стоп-лосса. Подробнее о том, как это правильно делать, читайте в специальном материале: Стоп-заявки. Как их ставить и всем ли инвесторам они подходят

— При прочих равных фьючерс является более дешевым и удобным инструментом для игры на понижение, если речь идет о сделке дольше одного дня. Также есть возможность получить дополнительную доходность в виде распада контанго. В случае внутридневной торговли выбор инструмента зависит от требуемого базового актива: часто плечо является бесплатным в обоих случаях и вопрос выбора сводится к сравнению ликвидности и размера комиссии.

— В случае, если стандартные инструменты биржи не позволяют «зашортить» необходимый финансовый инструмент, при наличии достаточного опыта можно поискать возможности на внебиржевом рынке.

БКС Брокер

Последние новости

Рекомендованные новости

Прогнозы и комментарии. Интрига в Газпроме и разворот рубля

Сбербанк. Не удержались в восходящем канале

Рубль — просто так совпало

Премаркет. Полувековое падение

Нефть корректируется после трех дней роста

Дивидендный портфель 2022. Квартальная ребалансировка

Газпрому грозит резкое падение экспорта в Европу. Что делать с акциями

СИБУР выпускает новые облигации. Как принять участие

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008–2022. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Источник https://vsdelke.ru/investicii/igra-na-ponizhenie.html

Источник https://iklife.ru/investirovanie/chto-takoe-short-i-long-na-birzhe.html

Источник https://bcs-express.ru/novosti-i-analitika/igra-na-ponizhenie-kak-zarabotat-kogda-vse-panikuiut