Как рассчитать коэффициент возврата инвестиций (ROI)

ROI – это способ измерения эффективности инвестиций. Также это отличный способ сравнивать доходность различных инвестиций. Очевидно, инвестиции с высоким ROI лучше, чем инвестиции с низким (или отрицательным) ROI. Хотите узнать, как измерить этот параметр в рамках вашего портфеля? Читайте дальше.

Вступление

Независимо от того, занимаетесь ли вы дневной торговлей, свинг-трейдингом или являетесь долгосрочным инвестором, вы всегда должны измерять свою эффективность. В противном случае, как вы узнаете, что у вас все хорошо? Одно из больших преимуществ трейдинга заключается в том, что вы можете точно измерить свою деятельность с помощью объективных показателей. Это может значительно помочь в устранении эмоциональных и когнитивных предубеждений.

Итак, почему это полезно? Человеческий разум имеет тенденцию обо всем составлять цельную картину, пытаясь понять мир. Однако от цифр «спрятаться» нельзя. Если у вас отрицательная прибыль, в вашей стратегии нужно что-то менять. Точно так же, если вы чувствуете, что действуете правильно, но цифры этого не отражают, вероятно, вы стали жертвой своих предубеждений.

Мы уже обсуждали управление рисками, размер позиции и установку стоп-лосса. Но как оценить эффективность своих инвестиций? Как сравнить эффективность нескольких инвестиций? Здесь пригодится коэффициент возврата инвестиций (ROI). В этой статье мы обсудим, как его рассчитать.

Что такое коэффициент возврата инвестиций (ROI)?

Коэффициент возврата (также рентабельности или окупаемости) инвестиций (ROI) – способ измерения эффективности и сравнения инвестиций.

Существует несколько способов расчета прибыли, некоторые из них мы рассмотрим в следующем параграфе. На данный момент, однако, достаточно понимать, что ROI измеряет прибыль и убытки относительно размера начальных инвестиций. Другими словами, это примерная доходность инвестиций. По сравнению с начальными инвестициями положительный ROI означает прибыль, отрицательный – убытки.

Расчет ROI имеет значение не только применительно к торговле или инвестициям, но и к любому виду бизнеса или покупке. Если вы планируете открыть или купить ресторан, вам следует сначала произвести расчеты. Имеет ли смысл его открытие с финансовой точки зрения? Расчет предполагаемого ROI на основе всех прогнозируемых расходов и доходов поможет вам принять наилучшее бизнес-решение. Если вы уверены, что бизнес в конечном итоге принесет прибыль (то есть будет иметь положительный ROI), то, возможно, стоит запустить свое дело.

Кроме того, ROI может помочь оценить результаты уже совершенных сделок. Предположим, вы купили старую экзотическую машину за 200 000 долларов. Затем вы пользуетесь ей в течение двух лет и потратили на нее 50 000 долларов. Теперь предположим, что цена машины на рынке выросла, и теперь вы можете продать ее за 300 000 долларов. В этом случае вы получите не только преимущества двухлетнего владения машиной, но и ощутимый доход от инвестиций. В каком именно размере? Давайте выясним.

Как рассчитать коэффициент возврата инвестиций (ROI)

Формула ROI довольно проста. Необходимо взять текущую стоимость инвестиций и вычесть из нее начальную стоимость, а затем поделить эту разность на начальную стоимость.

Итак, какую прибыль вы получите, если продадите машину?

Ваш ROI равен 0.5. Если вы умножите это значение на 100, то получите внутреннюю норму доходности (ROR – rate of return).

Это означает, что вы получили 50%-ю прибыль от начальных инвестиций. Однако, чтобы получить полную картину, нужно учесть затраты на содержание машины. Давайте вычтем их из текущей стоимости:

Теперь можно рассчитать ROI с учетом расходов на содержание:

Ваш ROI равен 0.25 (или 25%). Это означает, что если мы умножим инвестиционные затраты (200 000 долларов) на ROI (0.25), то найдем чистую прибыль, которая составляет 50 000 долларов.

Ограничения в использовании ROI

Итак, коэффициент возврата инвестиций очень прост для понимания и дает универсальный показатель прибыльности. Есть ли ограничения в его использовании? Конечно.

Одним из самых больших недостатков ROI является то, что он не учитывает временные периоды. Почему это важно? Время – решающий фактор для инвестиций. Если инвестиция приносит 0.5 ROI в год, то даже с учетом других параметров (например, ликвидности и безопасности) это лучше, чем 0.5 ROI за пять лет. Вот почему вы могли сталкиваться с понятием годового ROI, который представляет собой инвестиционный доход (прибыль) за год.

Кроме того, ROI не принимает во внимание другие аспекты инвестиций. Более высокий ROI не обязательно означает более выгодные инвестиции. Что, если вы не можете найти никого, кто купил бы ваши инвестиции, и будете вынуждены их держать долгое время? Что, если основная часть инвестиций имеет низкую ликвидность?

Еще один фактор, который следует учитывать, – это риск. Инвестиции могут иметь очень высокий потенциальный ROI, но какой ценой? Если высока вероятность того, что он упадет до нуля или ваши средства станут недоступны, то предполагаемый ROI не так уж и важен. Почему? Риски при владении таким активом на большом отрезке времени очень высоки. Конечно, потенциальное вознаграждение также может быть большим, но потеря всех первоначальных инвестиций – точно не то, на что вы рассчитываете.

Знание исключительно данных по ROI не даст вам понимания безопасности инвестиций, поэтому следует учитывать и другие параметры. Вы можете начать с расчета соотношения риска к прибыли для каждой сделки и каждой инвестиции. Таким образом, вы сможете лучше понять качество каждой ставки. Кроме того, некоторые аналитики фондового рынка при оценке потенциальных инвестиций могут учитывать и другие факторы. Например, денежные потоки, процентные ставки, налог на прирост капитала, рентабельность капитала (ROE) и многое другое.

Заключение

Мы рассмотрели, что такое коэффициент возврата инвестиций (ROI) и то, как трейдеры могут использовать его для принятия более обоснованных инвестиционных решений. Формула рентабельности инвестиций – основная часть контроля эффективности любого портфеля, инвестиций или бизнеса.

Как мы уже говорили, ROI не окончательный показатель, но он может быть полезным. Также необходимо учитывать побочные затраты, соотношение риска и прибыли и другие факторы, которые могут повлиять на ваш выбор между различными инвестиционными возможностями. Однако в качестве отправной точки ROI может быть хорошим ориентиром при оценке потенциальных инвестиций.

Остались вопросы о расчете риска и прибыли? Посетите нашу Q&A платформу Ask Academy, где на ваши вопросы ответит сообщество Binance.

Сложности и пути повышения точности оценки инвестиционных проектов

В условиях снижения инвестиционных возможностей бизнеса важен точный анализ эффективности инвестиций. Чтобы уменьшить инвестиционные риски, обусловленных большим числом допущений, используется комплекс показателей инвестиционного анализа, каждый из которых имеет свои плюсы и минусы. В статье рассмотрим проблемы и способы повышения качества оценки инвестиционных проектов, а также алгоритм проведения инвестиционного анализа на примере.

Общий подход к оценке эффективности инвестиционных проектов

В основе принятия решений инвестиционного характера лежит оценка экономической эффективности инвестиций. Она зависит от совокупности следующих факторов:

• способность инвестиционного проекта приносит доходы, т. е. положительные денежные потоки в будущем в течение всего срока функционирования проекта;

• размер единовременных и будущих расходов, требующихся для реализации проекта;

• размер и соотношение собственных и заемных источников финансирования проекта;

• стоимость собственного и заемного капитала;

• фактор времени (учитывается разная стоимость будущих денежных потоков).

При прогнозном анализе этих факторов могут возникнуть сложности:

• инвестиционные расходы могут осуществляться как единовременно, так и на протяжении длительного периода времени;

• помимо капитальных затрат могут быть необходимы финансовые расходы на пополнение оборотных средств для реализации проекта;

• расчет результатов реализации инвестиционного проекта проводится в пределах прогнозного периода, в то время как срок полного функционирования проекта в большинстве случаев превышает время прогнозного периода;

• длительный период инвестиционного проекта приводит к росту неопределенности при оценке всех аспектов инвестиций, т. е. к росту инвестиционного риска.

Поэтому для оценки эффективности инвестиционного проекта используется система показателей, так или иначе отражающих соотношение полученных результатов и понесенных затрат в зависимости от интересов всех участников инвестиционного проекта или конкретного участника в отдельности.

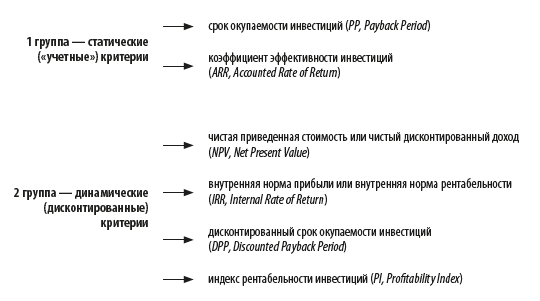

Итак, комплексный инвестиционный анализ предполагает расчет и последующую оценку следующих показателей:

Рассмотрим подробно методику расчета данных показателей, а также сложности и проблемы их практического использования.

Срок окупаемости инвестиций (PP, Payback period)

Срок окупаемости инвестиций — это период времени с момента начала реализации инвестпроекта до момента, когда доходы от инвестиций становятся равными первоначальным инвестиционным затратам, понесенным в виде капитальных вложений, и инвестиционным расходам на пополнение оборотных средств. Экономический смысл показателя заключается в определении срока, за который инвестор может вернуть вложенный инвестированный капитал.

Алгоритм расчета срока окупаемости зависит от равномерности распределения прогнозируемых доходов от инвестиций:

• если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением общих инвестиционных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого.

• если доходы распределены неравномерно, а в большинстве случаев так оно и есть, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут покрыты кумулятивным чистым доходом, т. е. доходом, рассчитанным нарастающим итогом.

Общая формула расчета показателя срока окупаемости инвестиций:

где n — число временных периодов (календарных лет, месяцев);

Рn — кумулятивный чистый доход от реализации инвестпроекта;

IC — инвестированный капитал.

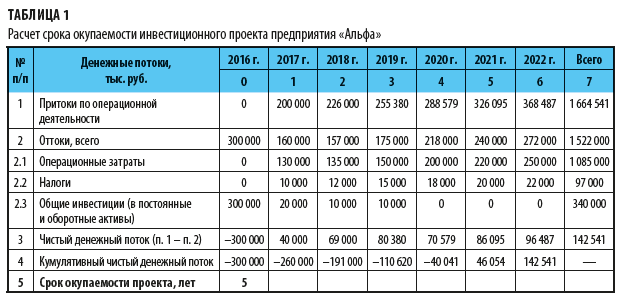

Рассмотрим пример расчета срока окупаемости инвестиций предприятия «Альфа». Данные о денежных потоках и определенный срок окупаемости проекта представлены в табл. 1.

Период первоначальных инвестиционных затрат, в котором еще нет притоков от операционной деятельности, принимается за нулевой.

Показатель чистого денежного потока (№ 3) определяется как разность между притоками по операционной деятельности (№ 1) и всеми оттоками (№ 2) по каждому периоду в отдельности. Показатель кумулятивного чистого денежного потока представляет собой сумму всех чистых денежных потоков, рассчитанных нарастающим итогом за весь период проекта.

Таким образом, срок окупаемости инвестиций наступает в тот момент, когда кумулятивный чистый денежный поток становится положительным. В рассмотренном примере он равен 5 годам.

Как видим, показатель срока окупаемости инвестиций очень прост в расчете и понимании. Однако он имеет ряд недостатков, которые необходимо учитывать при проведении инвестиционного анализа.

Ключевой недостаток этого показателя заключается в том, что он не учитывает разность стоимости денежных средств во времени, т. е. не делает различия между инвестиционными проектами с одинаковым общим размером положительных денежных потоков (доходов), но с разным распределением их по времени.

Еще один важный недостаток этого показателя — он не учитывает фактор влияния доходов, полученных в периоды после срока окупаемости, на общую эффективность инвестиций.

В связи с этим показатель срока окупаемости инвестиций дает лишь первичную (общую) оценку инвестиционного проекта и не может служить основой для принятия инвестиционных решений.

Коэффициент эффективности инвестиций (ARR, Accounted Rate of Return)

Коэффициент эффективности инвестиций показывает общую рентабельность проекта и используется для предварительной оценки привлекательности инвестиций.

У этого показателя есть две особенности:

• во-первых, как и срок окупаемости инвестиций (РР), он не предполагает расчет дисконтированных денежных потоков;

• во-вторых, за показатель чистых положительных потоков принимается бухгалтерская прибыль (за вычетом фискальных платежей), которая применяется в среднегодовом исчислении.

Рассчитывается показатель эффективности инвестиции (ARR) так: среднегодовая чистая прибыль за весь период инвестиционного проекта сопоставляется со средней величиной инвестиционных затрат. Далее возможны два варианта расчета:

1) если предполагается, что по истечении срока реализации инвестпроекта все капитальные вложения будут списаны, то средняя величина инвестиционных затрат рассчитывается как среднее арифметическое первоначальных и итоговых инвестиций;

2) если проект предполагает наличие остаточной (ликвидационной) стоимости активов, то ее стоимость исключается из величины итоговых инвестиций. В этом случае показатель эффективности инвестиции (ARR, %) рассчитывается по формуле:

где Pav — среднегодовая чистая прибыль, рассчитанная за весь срок инвестпроекта;

IC0 — первоначальная величина инвестированного капитала;

ICn — общая величина инвестированного капитала;

RV — остаточная (ликвидационная) стоимость инвестпроекта.

Рассмотрим на примере порядок расчета показателя эффективности инвестиций (ARR).

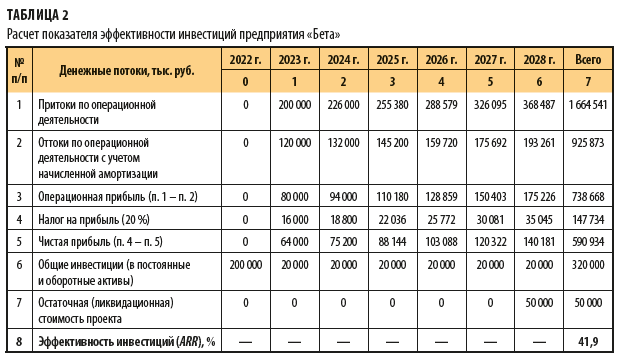

Данные о денежных потоках, инвестированном капитале, остаточной (ликвидационной) стоимости инвестпроекта и рассчитанном показателе ARR представлены в табл. 2.

Используя данные табл. 2 и формулу 2, рассчитаем показатель эффективности инвестиций (ARR):

1) сначала рассчитаем среднегодовую чистую прибыль весь срок инвестпроекта (Pav):

(64 000 тыс. руб. + 75 200 тыс. руб. + 88 144 тыс. руб. + 103 088 тыс. руб. + 120 322 тыс. руб. + 140 181 тыс. руб.) / 6 лет = 98 489 тыс. руб.;

2) далее рассчитаем показатель эффективности инвестиций (ARR):

98 489 тыс. руб. / (1/2 × (200 000 тыс. руб. + (320 000 тыс. руб. – 50 000 тыс. руб.))) × 100 % = 41,9 %.

Показатель эффективности инвестиций (ARR) используется, как правило, для оценки привлекательности инвестпроекта — он сравнивается с показателями рентабельности инвестированного и (или) собственного капитала.

А. В. Миляев,

ведущий аналитик, канд. экон. наук

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 4, 2022.

Срок окупаемости: формула и методы расчета, пример

Чтобы понять, что из себя представляет срок окупаемости, нужно представлять для каких сфер предпринимательской деятельности подходит это определение.

Для инвестирования

В данном контексте срок окупаемости представляет собой отрезок времени, после которого доход от проекта становится равен сумме вложенных денег. То есть коэффициент срока окупаемости при инвестировании в какое-либо дело будет показывать, сколько нужно будет времени, чтобы вернуть вложенный капитал.

Часто этот показатель является критерием выбора для человека, который планирует инвестировать в какое-либо предприятие. Соответственно, чем меньше показатель, тем привлекательнее дело. А в случае, когда коэффициент излишне большой, то первая мысль будет в пользу выбора другого дела.

Для капитальных вложений

Здесь речь идёт о возможности провести модернизацию или реконструкцию производственных процессов. При капитальных вложениях важность приобретает период времени, за который полученная от модернизации экономия или доп.прибыль станет равна сумме потраченных на эту модернизацию средств.

Соответственно на коэффициент срока окупаемости смотрят, когда хотят понять, есть ли смысл тратить средства на модернизацию.

Для оборудования

Коэффициент покажет, за какой промежуток времени окупит себя тот или иной прибор, станок, механизм (и так далее), на который тратятся деньги. Соответственно окупаемость оборудования выражается в доходе, который получает фирма за счёт этого оборудования.

Как производить расчёт срока окупаемости. Виды расчётов

Стандартно выделяется два варианта расчёта срока окупаемости. Критерием разделения будет учёт изменения ценности затраченных денежных средств. То есть, происходит учёт или во внимание он не берётся.

- Простой

- Динамичный (дисконтированный)

Простой способ расчёта

Применялся изначально (хотя и сейчас часто встречается). Но получить нужную информацию с помощью этого метода можно только при нескольких факторах:

- Если анализируется несколько проектов, то берутся проекты только с одинаковым сроком жизни.

- Если средства будут вкладываться только один раз в самом начале.

- Если прибыль от вложенного будет поступать примерно одинаковыми частями.

Только так с помощью простого способа расчёта можно получить адекватный результат по времени, которое потребуется для «возврата» своих денег.

Ответ на главный вопрос — почему этот метод не теряет популярности — в его простоте и прозрачности. Да и если вам нужно поверхностно оценить риски вложений при сравнении нескольких проектов, он также будет приемлемым. Чем больше показатель — тем рискованнее вложение. Чем показатель при простом расчёте меньше, тем выгоднее инвестору вкладывать средства, ведь он может рассчитывать на возврат инвестиций заведомо большими частями и более короткие сроки. А это позволит поддерживать уровень ликвидности фирмы.

Но у простого способа есть и однозначные недостатки. Ведь он не учитывает крайне важные процессы:

- Ценность денежных средств, которая постоянно меняется.

- Прибыль от проекта, которая будет идти компании после прохождения отметки окупаемости.

- Поэтому зачастую используется более сложный метод расчёта.

Динамичный или дисконтированный метод

Как следует из названия, этот метод определяет время от вложения до возврата средств с учётом дисконтирования. Речь о таком моменте времени, когда чистая текущая стоимость становится неотрицательной и такой и остаётся дальше.

Вследствие того, что динамичный коэффициент подразумевает учёт изменения стоимости финансов, он заведомо будет больше коэффициента при расчёте простым способом. Это важно понимать.

Удобство этого способа частично зависит от того, постоянны ли финансовые поступления. Если суммы различны по размеру, а денежный поток не постоянен, то лучше применять расчёт с активным использованием таблиц и графиков.

Далее разберём возможные формулы расчёта

Как рассчитать простым способом

Формула, к которой прибегают для расчёта простым способом вычисления коэффициента срока окупаемости выглядит так:

СРОК ОКУПАЕМОСТИ = РАЗМЕР ВЛОЖЕНИЙ / ЧИСТАЯ ГОДОВАЯ ПРИБЫЛЬ

Принимаем во внимание, что РР — срок окупаемости выраженный в годах.

К0 — сумма вложенных средств.

ПЧсг — Чистая прибыль в среднем за год.

Пример.

Вам предлагают инвестировать в проект сумму в размере 150 тысяч рублей. И говорят, что проект будет приносить в среднем 50 тысяч рублей в год чистой прибыли.

Путём простейших вычислений получаем срок окупаемости равный трём годам (мы поделили 150 000 на 50 000).

Но такой пример выдаёт информацию, не принимая во внимание, что проект может не только давать доход в течение этих трёх лет, но и требовать дополнительных вложений. Поэтому лучше пользовать второй формулой, где нам нужно получить значение ПЧсг. А рассчитать его можно вычтя из среднего дохода средний расход за год. Разберём это на втором примере.

Пример 2:

К уже имеющимся условиям прибавим следующий факт. Во время осуществления проекта, каждый год будет тратиться порядка 20 тысяч рублей на всевозможные издержки. То есть мы уже можем получить значение ПЧсг — вычтя из 50 тысяч рублей (чистой прибыли за год) 20 тысяч рублей (расход за год).

А значит, формула у нас будет выглядеть следующим образом:

РР (срок окупаемости) = 150 000 (вложения) / 30 (среднегодовая чистая прибыль). Итог — 5 лет.

Пример показателен. Ведь стоило нам учесть среднегодовые издержки, как мы увидели, что срок окупаемости увеличился аж на два года (а это гораздо ближе к реальности).

Такой расчёт актуален, если вы имеет одинаковые поступления за все периоды. Но в жизни почти всегда сумма доходов меняется от одного года к другому. И чтобы учесть и этот факт, нужно выполнить несколько шагов:

Находим целое количество лет, которое понадобится для того, чтобы итоговый доход был максимально близок к сумме затраченных на проект средств (инвестированных).

Находим сумму вложений, которые так и остались непокрытыми прибылью (при этом принимается за факт, что в течение года доходы поступают равномерно).

Находим количество месяцев, которое потребуется для прихода к полноценной окупаемости.

Рассмотрим этот вариант дальше.

Пример 3.

Условия похожи. В проект нужно вложить 150 тысяч рублей. Планируется, что в течение первого года доход будет 30 тысяч рублей. В течение второго — 50 тысяч. В течение третьего — 40 тысяч рублей. А в четвёртом — 60 тысяч.

Вычисляем доход за три года — 30+50+40 = 120 тысяч рублей.

За 4 года сумму прибыли станет 180 тысяч рублей.

А учитывая, что вложили мы 150 тысяч, то видно, что срок окупаемости наступит где-то между третьим и четвёртым годом действия проекта. Но нам нужны подробности.

Поэтому приступаем ко второму этапу. Нам нужно найти ту часть вложенных средств, которая осталась после третьего года не покрытой:

150 000 (вложения) — 120 000 (доход за 3 года) = 30 000 рублей.

Приступаем к третьему этапу. Нам потребуется найти дробную часть для четвёртого года. Покрыть остаётся 30 тысяч, а доход за этот год будет 60 тысяч. Значит мы 30 000 делим на 60 000 и получаем 0,5 (в годах).

Получатся, что с учётом неравномерного притока денег по периодам (но равномерного — по месяцам внутри периода), наши вложенные 150 тысяч рублей окупятся за три с половиной года (3 + 0,5 = 3,5).

Формула расчёта при динамическом способе

Как мы уже писали, этот способ сложнее, потому что учитывает ещё и тот факт, что денежные средства в течение времени окупаемости меняются по стоимости.

Для того чтобы этот фактор был учтён вводят дополнительное значение — ставку дисконтирования.

Возьмём условия, где:

Kd — коэффициент дисконта

d — процентная ставка

Тогда kd = 1/(1+d)^nd

Дисконтированный срок = СУММА чистый денежный поток / (1+d) ^ nd

Чтобы разобраться в этой формуле, которая на порядок сложнее предыдущих, разберём ещё пример. Условия для примера будут те же самые, чтобы было понятнее. А ставка дисконтирования составит 10% (в реальности она примерно такая и есть).

Рассчитываем в первую очередь коэффициент дисконта, то есть дисконтированные поступления за каждый год.

- 1 год: 30 000 / (1+0,1) ^ 1 = 27 272,72 рублей.

- 2 год: 50 000 / (1+0,1) ^ 2= 41 322,31 рублей.

- 3 год: 40 000 / (1+0,1) ^ 3 = 30 052,39 рублей.

- 4 год: 60 000 / (1+0,1) ^ 4 = 40 980,80 рублей.

Складываем результаты. И получается, что за первые три года прибыль составит 139 628,22 рубля.

Мы видим, что даже этой суммы недостаточно, чтобы покрыть наши вложения. То есть с учётом изменения стоимости денег, даже за 4 года мы этот проект не отобьём. Но давайте доведём расчёт до конца. По пятому году существования проекта у нас не было прибыли с проекта, поэтому обозначим её, к примеру, равной четвёртому — 60 000 рублей.

- 5 год: 60 000 / (1+0,1) ^ 5 = 37 255,27 рублей.

Если сложить с нашим бывшим результатом, то получим сумму за пять лет равную 176 883,49. Эта сумма уже превышает вложенные нами на старте инвестиции. Значит, срок окупаемости будет располагаться между четвёртым и пятым годами существования проекта.

Приступаем к вычислению конкретного срока, узнаём дробную часть. Из суммы вложенного вычитаем сумму за 4 целых года: 150 000 — 139 628,22 = 10 371,78 рубля.

Полученный результат делим на дисконтированные поступления за 5-ый год:

13 371,78 / 37 255,27 = 0,27

Значит, до полного срока окупаемости нам не достаёт 0,27 от пятого года. А весь срок окупаемости при динамическом способе расчёта будет составлять 4,27 года.

Как и было заявлено выше — срок окупаемости при дисконтированном способе в большую сторону отличается от того же расчёта, но простым способом. Но при этом он правдивее отражает реальный результат, который вы получите при обозначенных цифрах и условиях.

Срок окупаемости — один из важнейших показателей для предпринимателя, который планирует инвестировать собственные средства и выбирает из ряда возможных проектов. При этом, каким именно способом производить вычисления — решать самому инвестору. В этой статье мы разобрали два основных решения и посмотрели на примерах, как будут меняться цифры в одной и той же ситуации, но с разным уровнем показателей.

Автор статьи:

Главный редактор портала Businessmens.ru, предприниматель в области организации мероприятий. Опыт журналистской деятельности — более 5 лет.

Источник https://academy.binance.com/ru/articles/how-to-calculate-return-on-investment-roi

Источник https://www.profiz.ru/se/4_2022/ocenka_investicij/

Источник https://businessmens.ru/article/srok-okupaemosti-formula-i-metody-rascheta-primer