Как жить на дивиденды и получать от 10 до 50 тысяч рублей каждый месяц

Дивидендные выплаты – один из способов получать пассивный доход. В этой статье разбираемся, можно ли жить на дивиденды и сколько для этого нужно акций.

Как жить на дивиденды

Дивиденды – выплата, которую компании периодически переводят тем, кто владеет их акциями. Размер выплаты зависит от количества акций, которые держит инвестор. Поэтому, чтобы получить больше дивидендов, придётся покупать больше бумаг той или иной компании.

Ещё один показатель, который влияет на дивидендный заработок – дивидендная доходность или по-другому выплата на одну акцию. Например, акция стоит 100 рублей, выплата на акцию – 7 рублей, значит, доходность по дивидендам – 7%.

Чем выше дивидендная доходность, тем меньше надо инвестировать, чтобы получать нужную для жизни сумму .

У компаний из России одни из самых высоких дивидендов в мире. Средняя доходность – 8%. В США платят около 2–3%. По отдельным американским компаниям, которые являются лидерами своих отраслей, доходность достигает 5%.

На дивиденды можно жить, если вы готовы регулярно инвестировать деньги в ценные бумаги и наращивать капитал, либо сразу вложить крупную сумму.

Сколько нужно инвестировать, чтобы жить на дивиденды

Это зависит от уровня заработка, который хотите получать в месяц. Правда, большинство компаний отдают дивиденды только раз в год или максимум раз в три месяца.

В России нет компаний, которые переводят выплаты ежемесячно. По 43 статье закона об акционерных обществах, компании, зарегистрированные в РФ, могут платить дивиденды только от одного до четырёх раз в год.

В США есть компании и инвестиционные фонды, которые платят дивиденды каждый месяц, но они не продаются на российских биржах . Чтобы получить доступ к их покупке, нужно открыть счёт у иностранного брокера. Сложность в том, что не все зарубежные брокерские компании работают с гражданами РФ, а те, которые работают, требуют внести минимальный депозит от $10 тысяч.

Примеры зарубежных дивидендных акций, которые можно купить в России:

Если хотите получать выплаты раз в месяц, можно собрать инвестиционный портфель из нескольких компаний, чтобы каждый месяц кто-то отправлял выплату. Другой способ – получать дивиденды пару раз в год и равномерно распределять деньги на траты в течение года.

Ниже мы рассчитали несколько примеров, которые помогут увидеть, сколько нужно вложить, чтобы жить на дивиденды.

Сколько нужно вложить в акции, чтобы получать дивиденды в 10.000 рублей в месяц

10 тысяч – скорее прибавка к зарплате или пенсии, чем сумма, на которую можно жить. Тем не менее, чтобы заработать такие деньги на дивидендах нужно выбрать подходящие компании, а потом купить их бумаги на определённую сумму.

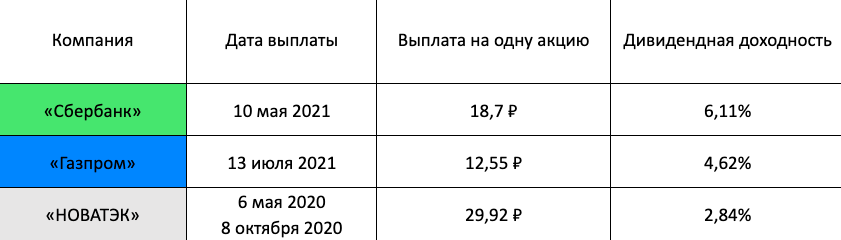

Для примера мы взяли три компании: «Сбербанк» , «Газпром» и «НОВАТЭК» . Посмотрите, какие они делали выплаты за последний год.

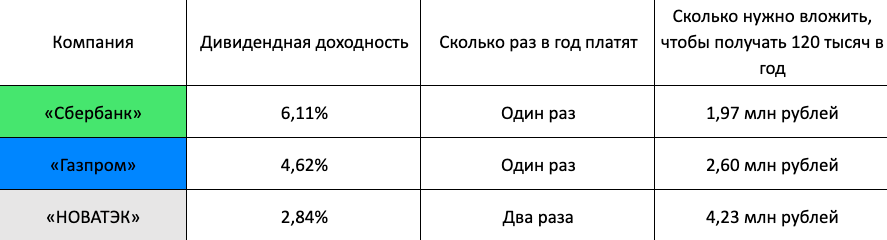

Вот сколько нужно инвестировать в каждую из них, чтобы зарабатывать на дивидендах 120 тысяч в год. При этом с полученных дивидендов ещё удержат налог 13%, поэтому фактическая сумма, которую вы получите на руки, будет меньше.

Сколько нужно вложить в акции, чтобы получать дивиденды в 20.000 рублей в месяц

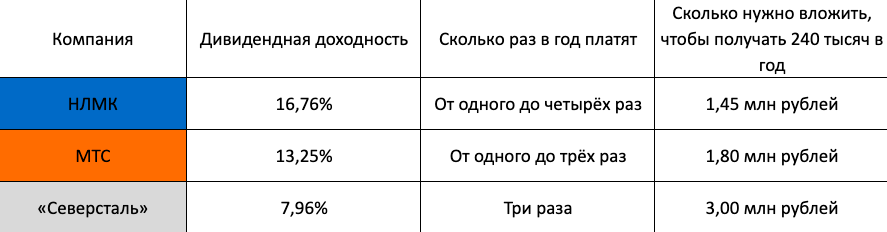

Чтобы получать 20 тысяч в месяц или 240 тысяч в год с этих же компаний, нужно вложить в два раза больше денег или найти другие, где дивидендная доходность выше, например: НЛМК , МТС и «Северсталь» .

Сколько нужно вложить в акции, чтобы получать дивиденды в 50.000 рублей в месяц

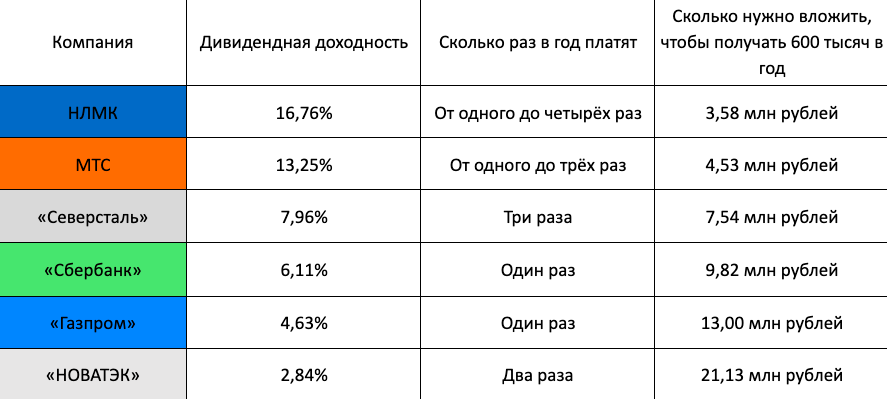

Чтобы зарабатывать 50 тысяч в месяц, нужно получать 600 тысяч в год. Сделаем расчёт без учёта налогов для всех шести компаний, чтобы понять, сколько нужно денег.

Как инвестировать, чтобы жить на дивиденды, если таких денег нет

Рассмотрим несколько простых правил, которые помогут понять, как жить на дивиденды, если у вас пока нет такого большого бюджета.

1. Инвестируйте регулярно

Наращивайте свой общий капитал постепенно и каждый месяц вкладывайте 10–20% от зарплаты. Если у вас есть накопления, то не инвестируйте всё сразу, лишая себя подушки безопасности. Направьте на акции ту часть, которую можно потратить без вреда для личного бюджета.

2. Докупайте акции на полученные дивиденды

Чтобы быстрее достичь нужной суммы, реинвестируйте первые дивиденды обратно в акции, дополнительно увеличивая размер капитала.

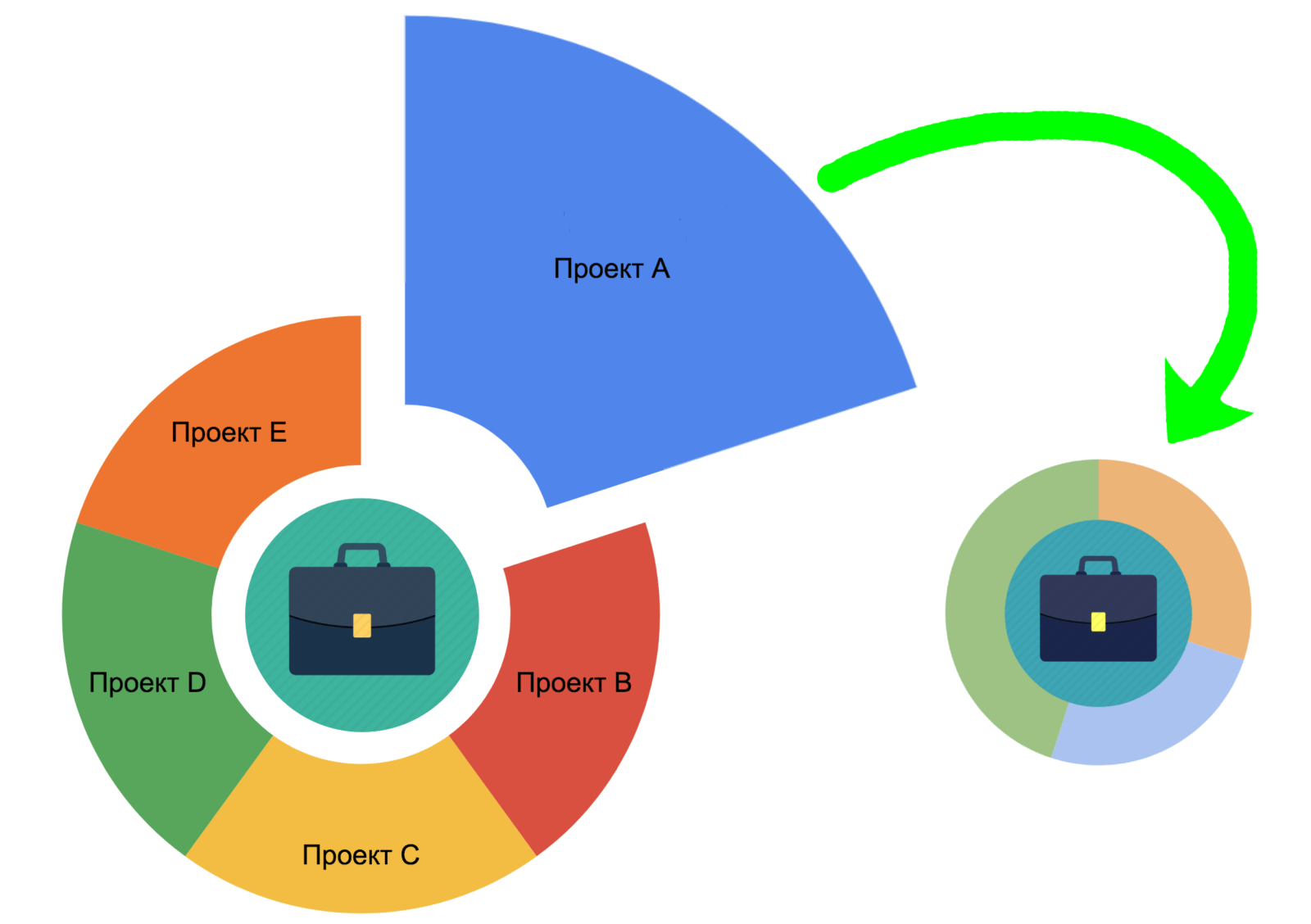

3. Вкладывайте деньги в разные компании

Не инвестируйте всё только в одну компанию. Так вы берёте на себя повышенный риск. Например, если покупаете только акции «Газпрома» , любые колебания на нефтегазовом рынке сразу отразятся на доходности этих бумаг. Распределяйте вложения в равных долях на 10–12 дивидендных компаний из разных секторов экономики.

4. Рассмотрите для покупки «дивидендных аристократов» США

Так называют компании, которые десятилетиями перечисляют дивиденды и регулярно увеличивают их размер. Примеры:

5. Не гонитесь за высокими дивидендами

Компании делают дивидендные выплаты, чтобы привлечь инвесторов покупать их акции. Когда совет директоров какой-то компании устанавливает дивиденды выше среднерыночных, это может значить, что у бизнеса плохие фундаментальные показатели: низкая или отрицательная чистая прибыль, маленькая выручка, высокий уровень долговой нагрузки.

Как купить акции и получать дивиденды

Если мы разобрались с тем, как жить на дивиденды, то давайте разберёмся и с тем, как покупать дивидендные акции, чтобы начать получать выплаты.

Дивидендные выплаты автоматически приходят на брокерский счёт – специальный счёт, который должен открыть каждый инвестор перед покупкой акций. Затем нужно просто держать бумаги и не продавать их.

Брокерский счёт оформляется у брокерской компании (брокера) – это посредник на бирже, который обеспечивает все сделки инвестора. Например, инвестор сообщает брокеру, что хочет купить 10 акций «Сбербанка» , брокер принимает поручение и переводит деньги в ценные бумаги, а затем записывает сделку на брокерский счёт инвестора.

В России есть две биржи, где продаются дивидендные акции. Первая – Московская биржа, на которой проводят торги российскими акциями. Вторая – Санкт-Петербургская. На ней торгуются иностранные ценные бумаги. Инвестировать в акции напрямую на бирже физическому лицу нельзя. Все сделки проходят только через брокера.

За каждую операцию брокеры списывают комиссию. Обычно не больше 0,3% от суммы покупки или продажи бумаг. Налоги за дивиденды тоже рассчитывает брокер. Он сам удерживает 13% и отправляет их в ФНС.

По американским ценным бумагам налог составляет 30%, но если подписать форму W-8BEN, то налог будет 13%. Форма подтверждает, что вы налоговый резидент РФ и должны платить российские налоги. Подписать W-8BEN можно, обратившись в поддержку брокера.

Оформить брокерский счёт и купить дивидендные акции онлайн можно через брокера «Тинькофф Инвестиции».

- Заполните заявку на брокерский счёт и брокер откроет его за 2–3 дня.

- Когда счёт оформят, войдите в личный кабинет, пополните счёт картой, выберите нужные ценные бумаги и купите их. Доступы в кабинет тоже даст «Тинькофф».

- Комиссия за сделки от 0,025%. Пополнение счёта или вывод денег бесплатно, а начать инвестировать можно без минимального порога входа.

- Отслеживать динамику активов и продать их можно тоже через кабинет, а чтобы узнать даты выплат дивидендов, зайдите в раздел «Календарь инвестора».

- Полученные дивиденды выводятся на обычную карту.

Попробуйте робота Right – сервис, который помогает выбирать акции и облигации. Инвестируйте как профи – без опыта и специальных знаний 🚀 🚀 🚀

Финансовый эксперт: почему зарабатывать на инвестициях реально и к чему нужно быть готовым

Сколько можно заработать на инвестициях? Партнер «Выберу.ру» — интернет издание «Вслух.ру» побеседовали с финансовым экспертом, который рассказал с какой суммы можно начать инвестировать, во что лучше вкладывать, чтобы не прогореть, и на какой доход можно рассчитывать, не выходя из дома. Проводником в мир больших денег стал эксперт Ренат Бикбулатов.

Встреча с инвестиционным консультантом, youtube-блогером Ренатом Бикбулатовым состоялась в его офисе. По итогам беседы получилась инструкция и для нас, и для читателей. Расскажем обо всем по порядку. Перед встречей с Ренатом настрой был скептический. Вспомнилось, как у нас пропали все ваучеры, растворившись в «проверенных» инвестиционных фондах в лихие 90-е, когда народ, поверив Лёне Голубкову, скупал акции «МММ» и чем все это закончилось. Однако по мере разговора с экспертом пессимизм начал медленно рассеиваться, голова стала ясной, глаза загорелись.

Начинать инвестировать можно с 7 рублей

«Начинать инвестировать можно с любой суммы, хоть с 10 центов, это 7 рублей, — говорит Ренат. — Желательно вкладывать деньги с определенной периодичностью, например, раз в месяц — то, что остается от зарплаты. Так вы будете формировать свой капитал. Главное не копить деньги на обычном счете. Я сторонник того, чтобы вкладывать в долларах. Как минимум покупать валюту — это уже выгодно. У вас будет неплохой доход.

Вдумайтесь: с 1998 года инфляция в России составила 1600 процентов! Цены выросли в 16 раз! За это же время в США инфляция составила 60 процентов. Доллар — это стабильная валюта.

Кроме того, за 100 лет рубль деноминировался 6 раз, последняя деноминация была в 1997 году — 1000 к 1 рублю. До этого деноминация была в 1961, 1947, 1922-1924 годах. За все это время рубль обесценился до сумасшедшей цифры — в 5 квадриллионов раз. В 20-е годы прошлого века деноминация составила 50 000 к 1 рублю».

По словам эксперта, мнения о том, что доллар вот-вот рухнет или лопнет, как мыльный пузырь, взяты с потолка, к ним не стоит прислушиваться.

«Доллар, как национальная валюта, был введен в 1785 году, — напоминает Ренат. — Потом была Гражданская война, она длилась четыре года. Сколько раз доллар деноминировался за все это время? Ни разу. Потому ответ на вопрос, какая валюта быстрее ослабнет, для меня очевиден. Самое простое — купить доллары, это уже обезопасит ваш бюджет. Это надежнее, чем хранить деньги в рублях. Раз в 5-7 лет случаются обвалы рубля. Рубль падает до 70-100 процентов. В 2014 году рубль упал с 35 до 70 рублей, потом поднялся до 60 и в 2020 году опустился до 74 рублей. Это падение может продолжиться. Вложение в доллары выгоднее, чем рублевые вклады. Банки предлагают 3-4 процента годовых».

Во что вкладывать деньги

Можно вкладывать деньги в облигации, можно — в акции. Облигации — это когда компании, в том числе зарубежные, либо государство занимают у вас деньги и потом возвращают их с процентами. Проценты выплачиваются ежеквартально. Однако, по словам эксперта, доходы по облигациям небольшие. По рублевым — 5-6 процентов годовых, по долларовым — 2-4 процента. Облигации надежны тем, что если вы, скажем, купили их на 100 долларов, как минимум эти 100 долларов вам вернутся, плюс какие-то проценты.

«Если вы хотите как минимум 10 процентов в год, то, конечно, лучше вкладывать в акции, — отмечает Ренат. — Покупкой акций вы покупаете долю в компании. От успешности бизнеса формируется и цена на каждую акцию. Все просто — если бизнес успешен, цены на акции будут расти. Если бизнес не успешен, акции теряют в цене, и инвесторы от них избавляются. А вот как понять, будет рост или падение, не знает никто.

Если бы кто-то говорил, что эти акции будут расти, а эти падать в цене и никогда бы не ошибался, фондового рынка бы не существовало. Есть очень много мнений — один считает компанию успешной, потому что у нее большая выручка, а другой уверен, что она скоро обанкротится, потому что у нее большой долг. Третий уверен, что успешная, потому что она вывела на рынок новый продукт, и акции в цене поднимутся. Единого мнения не существует. Нельзя на 100 процентов быть уверенным, что случится с той или иной компанией в будущем».

Про «Теслу»

«Да, рост у акций «Теслы» сумасшедший, но это вопрос психологии, — отмечает эксперт. — Люди верят, что эти акции могут столько стоить, поэтому их охотно покупают. Но если, скажем, через 3 месяца что-то случится на рынке или Илон Маск неожиданно для всех сделает что-то плохое, что вызовет волну возмущения в обществе, акции сразу рухнут. В данном случае акции сильно привязаны к персоне. Нужно ли это долгосрочным инвесторам? Я в этом сомневаюсь. Настоящим инвесторам нужны спокойные инструменты, чтобы они один раз вложили и постоянно пополняли свой вклад, постепенно зарабатывая все больше и больше. На такого инвестора информационный шум, как в случае с «Теслой», не влияет. Поэтому определить какая компания будет расти, а какая падать, невозможно.

Что будет с тем же Apple или Google через год? Наверное, акции еще вырастут в цене. А может быть и нет. Вдруг тот же Samsung внедрит что-то более совершенное и более технологичное.

Как быть? Можно рассматривать приобретение акций не одной, а сразу нескольких подходящих компаний. Рост акций — не показатель, после него может быть и падение».

Оптимальный вариант

«Расскажу о том, какой вариант наиболее предпочтителен для меня, — продолжает Ренат. — Есть такой инструмент — индекс S&P. Так называется американское рейтинговое агентство, которое составляет рейтинги компаний. В частности индекс S&P 500 показывает расчетную стоимость 500 крупнейших американских компаний, куда входит тот же Apple, Google, Tesla, Johnson&Johnson, Coca-Cola, Boeing и так далее. Все, что у нас на слуху, находится в этом индексе. Этот индекс по сути является всей американской экономикой.

И хорошо было бы по чуть-чуть купить акции каждой из этих компаний, потому что все разом они не рухнут. Может быть общее снижение, как во время пандемии. Так, в феврале—марте прошлого года индекс S&P 500 упал на 30 процентов. Потом, правда, поднялся и к июлю вырос еще на 20 процентов. Таким образом рост составил 50 процентов.

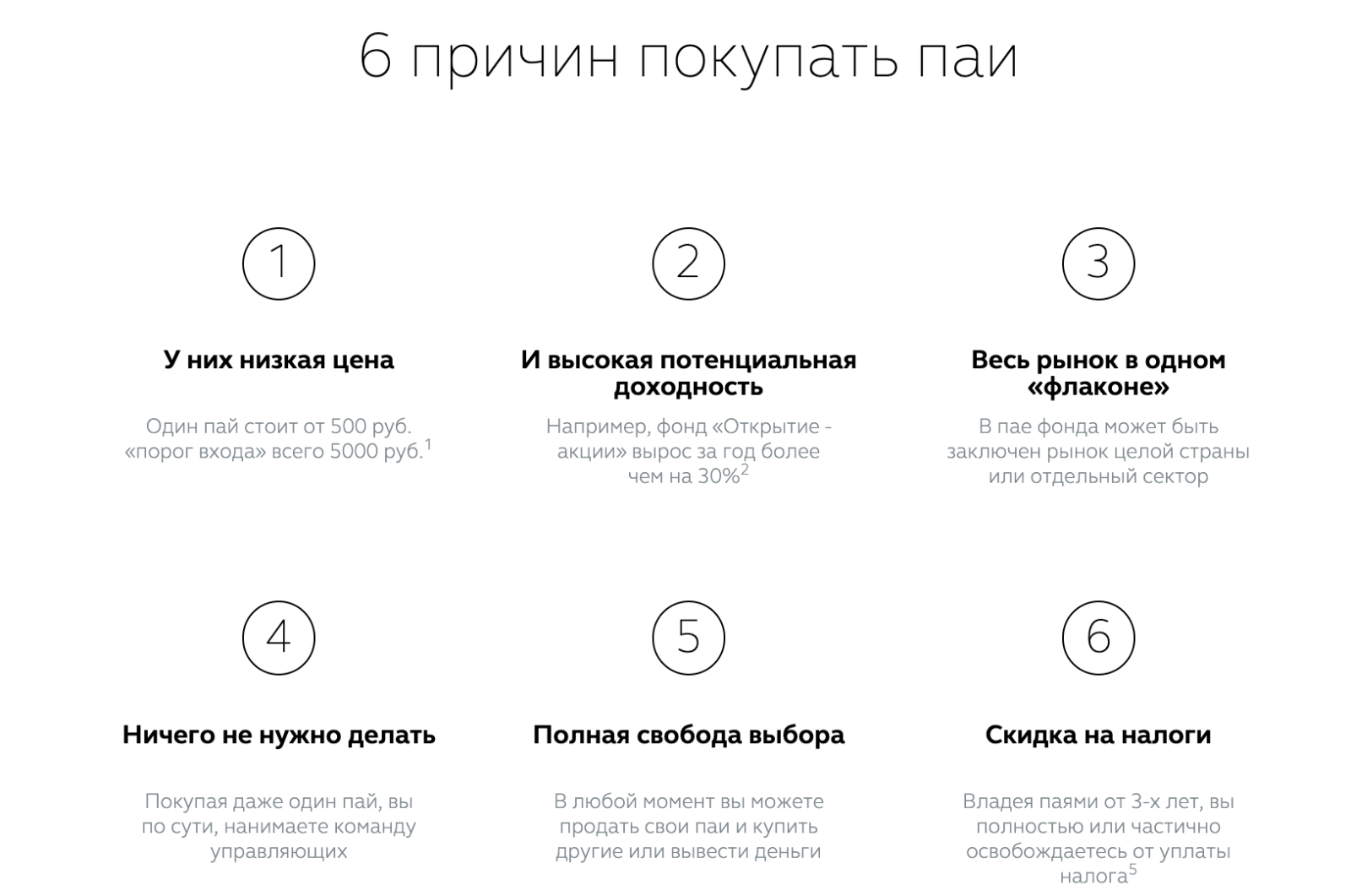

Существуют фонды, которые покупают акций этих 500 компаний, а инвесторам продают паи. В каждом пае по маленькому кусочку этих компаний. И куда двигаются эти 500 компаний, туда движется и цена пая.

Какой доход от пая?

«Если взять статистику по этим компаниям за 100 лет, конечно, она постоянно меняется: одни компании становятся крупными, другие уходят, третьи приходят, как „Тесла“. В любом случае это всегда 500 лучших компаний (если быть точным — 505 компаний). Так вот, за 100 лет этот индекс растет примерно на 10 процентов в год. При этом проценты идут на проценты, то есть каждые 10 процентов накладываются на результат предыдущего года. Поэтому если вложить деньги в этот фонд не на один год, потому что возможны как взлеты, так и падения, а, скажем, лет на пять, получится примерно около 10 процентов годовых в долларах».

Как покупать паи

Ренат рекомендует обратиться в один из пяти российских фондов. Эти фонды созданы компаниями ВТБ, Сбербанк, Альфа-банк, Тинькофф и зарегистрированная в Ирландии компания FinEx. Российские фонды, как и американские, также вкладывают в S&P 500. Паевые инвестиционные фонды (ПИФы) торгуются на бирже, их можно купить через приложение, не выходя из дома.

Каждый из фондов берет комиссию за то, что дает инвесторам возможность покупать паи. Самая большая комиссия у Альфа-банка и Сбербанка — около 1 процента в год, самая небольшая у «Тинькофф» — 0,79. Комиссия вычитается из активов фондов. Все названные российские фонды покупают акции американских компаний по индексу S&P 500.

Российским инвесторам лучше покупать паи в российских фондах. Дело в том, что паи американских фондов могут покупать только квалифицированные инвесторы, у кого на счету не менее 6 млн рублей.

Сколько стоит один пай

Пай можно приобрести с помощью долларового инструмента инвестирования FXUS. На данный момент один такой пай стоит 5 290 рублей. Это если, например, покупать его в ВТБ. «Тинькофф» предлагает минимальный взнос 10 центов (те самые 7 рублей, о которых мы уже говорили). Нужно понимать, что цена паев у разных фондов разная, но доля акций американских компаний из рейтинга S&P 500 одинаковая. Все паи в фондах покупаются за рубли, кроме «Тинькофф».

Насколько это выгодно

В середине 2019 года пай FXUS стоил около 3 тысяч рублей, сейчас — 5 290. За два года рост почти на 70 процентов.

Самое главное, не надо анализировать каждую компанию, фонд сам покупает ту же «Теслу», вам ничего не нужно делать. Для начинающего инвестора, как считает Ренат, это самый лучший вариант. По словам эксперта, подавляющее большинство инвесторов покупают не паи, а акции компаний, о которых они что-то прочитали, где-то узнали, поддались эмоциям, информационному шуму.

«Нужно понимать, когда акции не проданы, доход не получен, — напоминает Ренат. — Это только цифры на экране. В случае дальнейшего обвала вообще можно ничего не заработать. Но никто не знает, когда нужно вовремя избавиться от акций».

Точных прогнозов нет даже у профессионалов. Все могут ошибаться, тем не менее, идут на риск. Инвестиции сродни азарту. Для игроков на бирже инвестиции могут оказаться тем же казино или лотереей, в которых можно обогатиться при минимальных вложениях, а можно все потерять, если перестать себя контролировать.

«Если человек хочет получить доход в 100 процентов, то, скорее всего, за этим желанием последует потеря денег, — уверен Ренат. — Самое опасное, когда инвестору все-таки удается получить первую прибыль в 100 процентов. В таких случаях он начинает думать, что гениален и успех для него повторится многократно. Поэтому ПИФы намного стабильнее и безопаснее, сбережете и деньги, и нервы. Напомню, что Уоррен Баффет, самый известный инвестор, завещал после своей смерти продать его акции и вложить их в фонд S&P 500».

Графики роста стоимости паев S&P 500 и IPO

Если все-таки хочется острых ощущений, попробовать заработать больше денег, Ренат Бикбулатов рекомендует присмотреться к IPO — первичное публичное предложение. Суть в следующем: каждый год на биржу выходит около 200-300 американских компаний, в первый день их акции могут взлететь на 50-70 процентов. И если есть возможность купить эти акции до выхода на биржу и продать их после выхода на биржу, можно получить прибыль. И такая возможность у инвесторов есть. Но опять же неизвестно, акции каких компаний взлетят, а какие — нет, поэтому они также формируются в паи до того, как американские компании вышли на IPO. Инвестиции в IPO доступны и россиянам. Паи «Фонда первичных размещений» продают на Московской бирже.

«Я зашел в «Фонд первичных размещений» в октябре прошлого года, за это время рост составил 58 процентов, — говорит Ренат. — Это 100 процентов годовых. Сейчас пай стоит 3 174 рубля. Начинали торговать с 955 рублей в июле 2020 года. Рост с начала продаж где-то 230 процентов. Это 450 процентов годовых!»

При больших вложениях прибыль могла быть колоссальной, однако эксперт предупреждает, что из-за таких цифр некоторые инвесторы и начинают продавать квартиры, чтобы купить паи. И это очень опасно. За ростом следуют падения, и есть риск все потерять. Тем не менее, можно «поиграть» небольшой суммой.

Золотое правило

Ренат напоминает про золотое сечение. Это пропорция 62 на 38 процентов. Она довольно часто встречается в природе, потому что наиболее устойчивая. По такому же принципу советует поступать эксперт. «Где стабильно, там должны быть 62 процента от всей суммы ваших инвестиций, а остальное на то чтобы «поиграться», — говорит Ренат.

Стоит ли вкладывать в российские компании?

На российском рынке, по мнению эксперта, тоже можно зарабатывать, но нужно понимать, что каждая такая компания находится в зоне риска, в зоне нестабильности. Наиболее предпочтительно выбирать инвестиции, связанные с недвижимостью, акции же покупать рискованно. Ренат же является сторонником долларовых инвестиций.

P. S. Пообщавшись с финансовым экспертом, корреспонденты «Вслух.ру» Юрий Шестак и Сергей Ханин загорелись идеей инвестиций. В различные фонды они вложат реальные деньги и потом расскажут, сколько им удалось заработать (ну или потерять) на бирже. Следите за публикациями.

Деноминация — кратное уменьшение стоимости денежных знаков.

ПИФ — паевый инвестиционный фонд.

Пай — кусочек фонда (в нашем случае ПИФа).

S&P 500 — фондовый индекс, в него включены 505 самых успешных компаний на фондовых биржах США.

IPO — первая публичная продажа акций компании неограниченному кругу лиц.

Квадриллион — 1 000 000 000 000 000.

FXUS — инструмент инвестирования в крупнейшие американские компании.

Tesla — американская компания, которая производит самые дорогие электромобили.

Сколько нужно денег, чтобы начать инвестировать

Статьи

Начать инвестировать в инструменты фондового рынка могут не только богатые люди, но и инвесторы с небольшим достатком. Большинство ценных бумаг на бирже стоит всего несколько тысяч рублей. Есть активы, цена которых составляет менее 1000 рублей. Однако необходимо понимать, что при небольших инвестициях добиться большой прибыли сложно. Так сколько нужно денег, чтобы начать инвестировать, и каких правил нужно придерживаться начинающим инвесторам?

Минимальные размеры инвестиций

В зависимости от стратегии инвестирования можно покупать различные активы: акции, облигации, ETF-фонды, ПИФы и т.д. В каждом случае минимальная сумма инвестирования будет индивидуальной.

Акции

Купить акции какой-нибудь компании можно, даже имея в кармане 1000 рублей. К примеру, бумаги Сбера на момент написания статьи стоят всего 310 рублей. Если посмотреть на цену акций ВТБ, то они торгуются еще ниже. Их стоимость равна почти 5 копеек.

На зарубежных рынках акции стоят дороже. Например, бумаги такого IT-гиганта как Apple сейчас продаются примерно за 9 000 рублей. Facebook стоит около 24 000 рублей. Цены акций на менее крупные компании ниже. Cisco или Coca-Cola можно купить за 4 000 рублей.

Есть иностранные акции, которые по мировым меркам стоят сущие копейки:

- Ford Motor – 1065 рублей;

- Avon – 408 рублей;

- Nokia – 378 рублей.

Российские акции хоть и стоят дешевле американских, но они редко продаются по одной штуке на фондовом рынке. Обычно инвесторам приходится покупать несколько лотов. Те же акции Сбера продаются по 10 лотов, а бумаги ВТБ вообще по 10 000 лотов. Соответственно, имея в кармане только 100 рублей, акции не купишь.

Если резюмировать, то для покупки акций нужно иметь хотя бы 3-5 тысяч рублей. Именно на эту сумму можно купить ликвидные бумаги с хорошей перспективой для роста. Для покупки американских акций данной суммы будет тоже достаточно. Однако нужно понимать, что стать соучредителем Apple, Google или Facebook с такими деньгами не получится. Потребуются куда большие инвестиции.

Важно! За небольшие деньги купить сразу несколько акций для диверсификации портфеля не получится. Поэтому чем выше сумма инвестиций, тем больше возможностей для снижения рисков.

Облигации

Для приобретения облигаций 1000 рублей хватит в самый раз. Всё дело в том, что большинство облигаций торгуется на рынке именно в этом ценовом диапазоне. Номинал такого актива обычно равен 1000 рублей. Причем облигации могут выпускать как государство, так и частные компании. Есть муниципалитеты, выпускающие облигации с номиналом, равным 500 рублей.

Приобрести по номиналу облигацию вряд ли получится.

- Причина – цена такого актива на бирже постоянно меняется. Причем как в большую, так и в меньшую сторону. Во многом это зависит от процентных ставок, которые действуют сейчас в экономике.

- Будущему владельцу облигаций также необходимо выплатить предыдущему НКД. Это часть купонного процентного дохода по облигации. Она рассчитывается пропорционально количеству дней от даты выпуска облигации или выплаты предшествующего купонного дохода. К примеру, если было накоплено 15 рублей, то с биржевой стоимости облигации добавляется данная сумма. Учитывая такую особенность, облигации обычно стоят больше 1000 рублей.

Так или иначе, имея на счету 1000 рублей, можно стать владельцем одной облигации. Если сумма инвестиций больше, то из таких бумаг можно собрать целый инвестиционный портфель. Причем в нем будут находиться надежные облигации эмитентов с достойной доходностью.

ПИФы

Минимальная цена ПИФа в Сбере составляет 1000 рублей. В ВТБ такой актив стоит дороже – 5 000 рублей. При инвестировании в ПИФы важно помнить о наличии комиссии 1%. Данная сумма списывается автоматически. Поэтому ничего самому платить не придется.

Главное преимущество покупки ПИФа – это не только дешевизна, но и структура актива. Здесь собраны сразу несколько бумаг. Это позволяет снизить риски.

Если говорить простыми словами, то ПИФЫ помогают инвестировать в индекс, куда входит несколько финансовых инструментов. Для пассивных инвесторов, которые не гонятся за высокой прибылью, а хотят сохранить свои сбережения, – это отличный вариант.

Если открывать брокерский счет для покупки акций или облигаций, то во время совершения сделок на фондовом рынке потребуется платить комиссии брокеру и бирже. Необходимо также учитывать затраты и на депозитарное обслуживание. При приобретении ПИФа все комиссии уже заложены в стоимость.

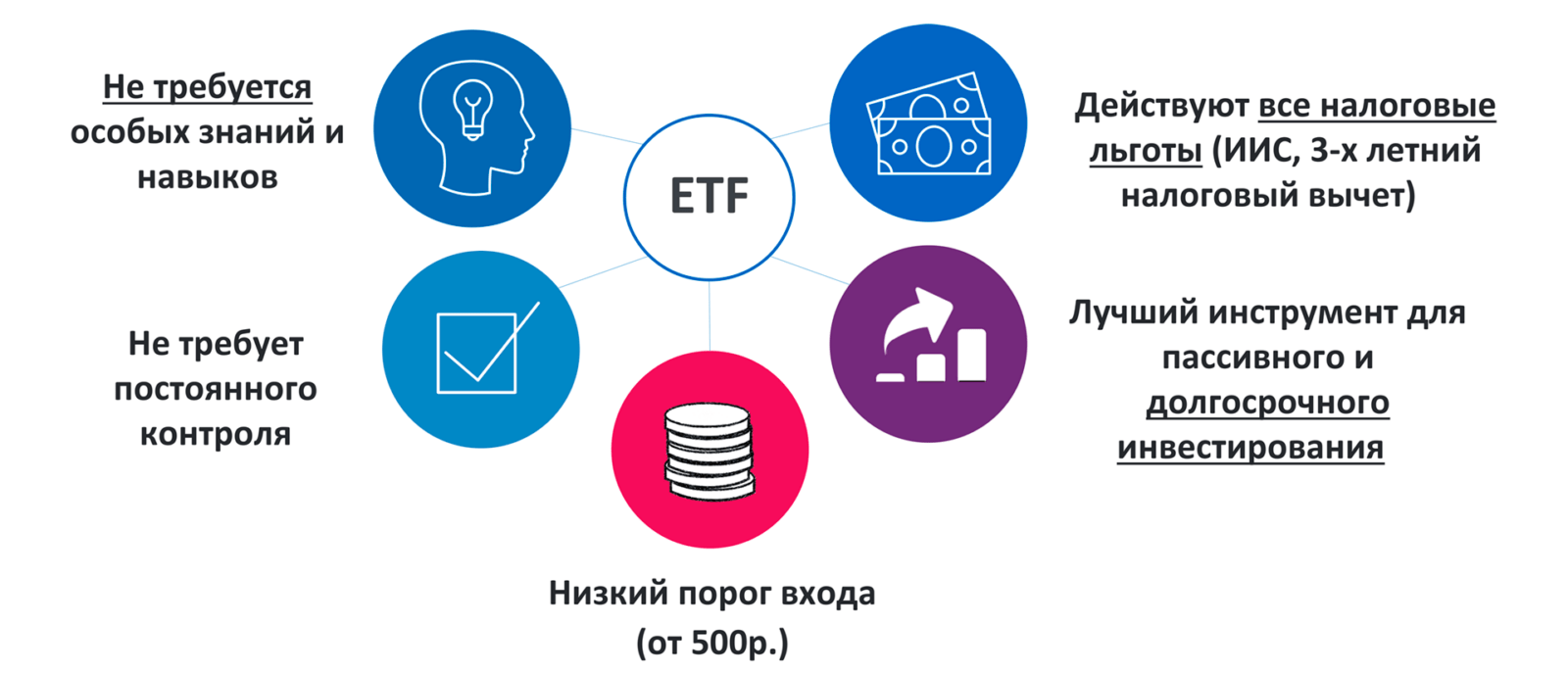

ETF

Биржевые фонды, инвестирующие в конкретный индекс, – еще один инструмент для вложения капитала. Приобрести ETF на бирже можно, имея в кармане от 100 до 10 000 рублей. В данном примере разброс довольно большой. Это связано со стоимостью фондов.

Например, один из самых дешевых биржевых фондов от Finex FXDM, в котором собраны акции развитых рынков, кроме США, стоит сегодня всего $1 (77 рублей). ETF на американские акции FXUS можно купить за 5 600 рублей.

При покупке ETF-фонда инвестор платит комиссию брокеру за совершение сделки. Комиссия за управление, аудит и прочее уже заложены в стоимость актива.

При продаже таких бумаг в прибыль придется также уплатить налог в размере 13%. Однако инвесторы могут избежать уплаты НДФЛ с дохода. Для этого нужно держать биржевые фонды хотя бы 3 года.

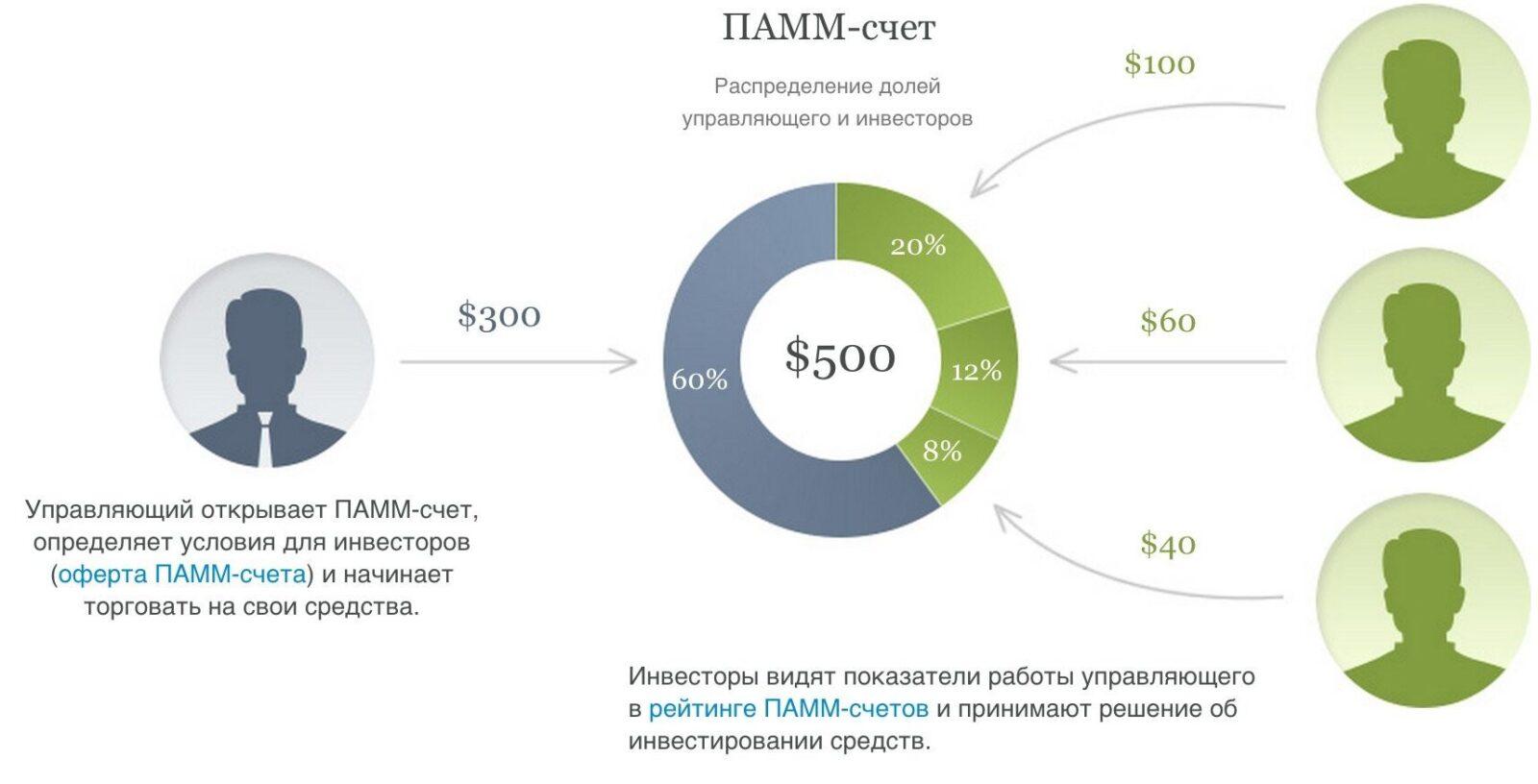

ПАММ-счета

В данный инструмент можно вложиться от 1000 рублей. Итоговая сумма минимальных инвестиций зависит от следующих факторов:

- брокера;

- оферты управляющего ПАММ-счетом.

К примеру, в Альпари минимальная сумма для инвестирования равна 300 рублей.

Важно! Инвестиции в ПАММ-счета по аналогии с Forex сопряжены с высокими рисками. Если вкладываться в подобные инструменты, то инвестору никто не может гарантировать стабильную доходность.

При выборе таких инвестиций логичнее составлять сбалансированный портфель из нескольких инструментов. Так можно диверсифицировать возможные риски. Правда, в этом случае минимальная сумма инвестиций существенно вырастит.

Альтернативные варианты инвестиций

Помимо представленных выше инструментов, есть еще и другие способы для инвестирования капитала:

- МФО. Минимальный порог входа обычно равен от 1,5 млн рублей. Доходность высокая – от 15% и выше. Минус таких инвестиций – отсутствие страховки. Если МФО закроется, то можно потерять все вложенные средства.

- Краудинвестинг. Это инвестирование в бизнес-стартапы или проекты. В качестве инструмента таких инвестиций можно использовать Альфа-Поток. Минимальный порог – 10 000 рублей. Риски – высокие. Деньги не страхуются системой страхования вкладов.

- Криптовалюта. Здесь минимальная сумма инвестиций достигает несколько сотен рублей. Она зависит от биржи или торговой площадки, через которую будут приобретаться криптовалютные активы. Данные инструменты очень волатильны, поэтому говорить о надежности таких инвестиций нельзя.

- Недвижимость. Средняя цена однокомнатной квартиры на недорогом вторичном рынке – 1,5 млн рублей. Такие вложения требуют огромного капитала, но они спасают от инфляции и девальвации национальной валюты.

- ОФЗ-н. Это народные облигации с порогом входа от 10 000 рублей.

- ИСЖ или НСЖ. Минимальные вложения начинаются от 5-10 тысяч рублей. Затем потребуется постоянно пополнять счет на определенную сумму.

Конечно, можно еще инвестировать и в себя. Получить дополнительное образование или пройти курсы, потратить деньги на улучшение собственного здоровья или вложить все средства в детей, которые в будущем могли бы обеспечить родителей. Однако такие инвестиции немного другое.

Что нужно учитывать при минимальных инвестициях?

Если стартовый капитал для инвестиций небольшой, то необходимо учитывать несколько важных моментов.

Имея на счету небольшую сумму (1000 рублей), составить диверсифицированный портфель невозможно.

- Если даже купить сверхнадежную акцию одной компании, то это не сбережет вложенные средства от возможных рисков. Допустим, инвестор купил акции Microsoft. Однако у компании вышел плохой финансовый отчет, после чего её стоимость на бирже упала. В таком случае портфель инвестора похудеет.

- Многие думают, что для диверсификации можно купить один ETF или ПИФ. Данные активы действительно снижают риски серьезных просадок. Но такие инструменты нацелены больше на отдельные отрасли экономики или страны. К примеру, если на американском рынке случится серьезная коррекция, то биржевой фонд FXUS, в котором собраны акции США, упадет. В итоге портфель окажется в минусе.

- Важно собирать несколько инструментов в своем портфеле. Даже с небольшой суммой 5-10 тысяч рублей, можно составить портфель «на все случаи жизни».

Второе, что нужно учитывать, – это комиссии. При небольших инвестициях комиссионные могут съесть не только прибыль, но и часть капитала. Причем неважно, какая будет комиссия у брокера. Если речь идет об инвестициях в биржевые фонды, то в их стоимость уже встроена комиссия за управление. И она может съесть весь доход, полученный от владения ценной бумаги.

Как инвестировать с маленькой суммой?

Небольшой капитал на первых парах позволяет получить неоценимый опыт на фондовом рынке. Тем более, гораздо проще рисковать небольшими суммами. Это главное преимущество таких инвестиций.

Если у инвестора есть небольшая сумма, то можно составить следующий план инвестирования:

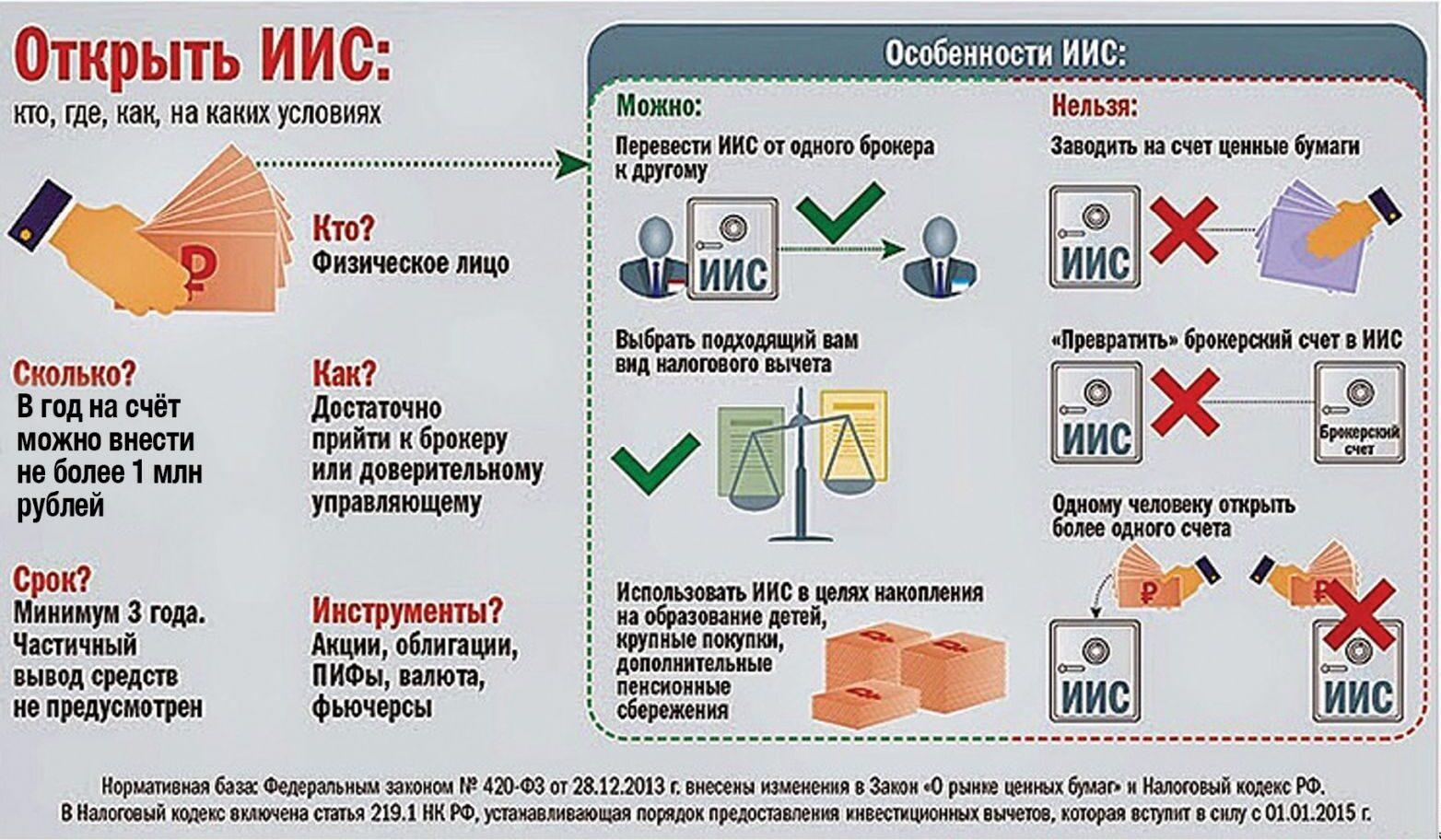

- Открыть брокерский счет или ИИС и завести туда деньги.

- Определиться с суммой пополнения: раз в неделю, месяц или квартал. В идеале это должны быть свободные денежные средства.

- Выбрать стратегию инвестирования: консервативную, сбалансированную или агрессивную. Начинающим инвесторам лучше выбрать первый вариант – то есть вкладывать деньги на долгосрок с прицелом на небольшую, но стабильную доходность.

- Составить портфель. В зависимости от стратегии инвестирования купить на свободные денежные средства активы в портфель. Наилучший вариант с минимальными рисками – это облигации или акции голубых фишек.

Если инвестор только пришел на фондовый рынок, то лучше отказаться от маржинальной торговли. Такие инвестиции могут обнулить весь капитал за очень короткий промежуток времени. Торговля с кредитным плечом предназначена для профессионалов финансового рынка.

Вывод

Начать инвестировать на фондовом рынке можно, имея невысокий доход. Учитывая стоимость финансовых активов, достаточно даже 1000 рублей. Однако для получения максимальной выгоды от инвестиций в будущем важно регулярно пополнять портфель, пусть и не на большие суммы. Необходимо также определиться с активами, которые будут в портфеле. Они должны быть надежными, стабильными и перспективными. Риски желательно свести к минимуму.

Источник https://invlab.ru/investicii/kak-zhit-na-dividendy/

Источник https://www.vbr.ru/banki/novosti/2021/04/20/finansovii-ekspert—pocemy-zarabativat-na-investiciyah-realno-i-k-cemy-nyjno-bit-gotovim/

Источник https://tacticinvest.ru/skolko-nuzhno-deneg-chtoby-nachat-investirovat/