Лучшие акции для спекуляции на бирже на 2022 год

Не является индивидуальной инвестиционной рекомендаций! Информация представлена только для ознакомления.

Мы не гарантируем достоверность и полноту данных. Мы не несём ответственность за убытки от использования представленной информации.

В этой статье мы поговорим про торговлю акциями на бирже, а точнее про те компании, которые лучше всего подойдут для спекуляций на фондовой бирже.

Мы никого не призываем заниматься спекуляциями на бирже, но работа трейдера заключается в том, что зарабатывать на разнице между ценой покупки и продажи.

1. Как выбрать лучшие акции для спекуляции

Трейдеру для заработка на спекуляциях необходимо, чтобы акция обладала двумя свойствами:

-

(были колебания цены побольше); (была возможность купить и продать большой объём без дополнительных затрат на спред);

Российский фондовых рынок не такой большой по сравнению с западными аналогами. Ликвидных ценных бумаг не так много.

Какие акции обладают самой большой ликвидностью на российской бирже:

- Сбербанк;

- Газпром;

- ЛУКОЙЛ;

- Роснефть;

- ГМК Норникель;

- Яндекс;

- НОВАТЭК;

- Магнит;

Эти компании имеют самый крупный оборот торговли на бирже. Можно выделить вторую группу, которая также имеет хорошую ликвидность, но всё же уступает по оборотам:

- Алроса;

- Полюс;

- ММК;

- Северсталь;

- НЛМК;

- МТС;

- Система;

- Русал;

- ВТБ;

- Интер РАО;

- Татнефть;

- Сургутнефтегаз;

- Московская Биржа;

- Фосагро;

Помимо российских акций, на Московской и Санкт-Петербургской бирже есть зарубежные компании. По многим из них также высокая ликвидность.

Какими акциями лучше торговать трейдеру иностранными или российскими? Ответить на этот вопрос сложно. Это дело вкуса каждого. В Америке очень много компаний. В этом есть свои плюсы и минусы. Также это крайне волатильный рынок, по многим компаниям случаются супер мощные движения, как вниз, так и вверх.

2. Какими акциями лучше торговать для спекуляции

Лучше всего для спекуляции акциями подходят ликвидные компании. Так же не забываем, что на эти акции есть фьючерсы, которые также вполне ликвидные для совершения торговых операций.

Есть такое понятие как коэффициент бета. Она отражает насколько акция коррелирует с динамикой фондового индекса. Для трейдеров будет хорошо, если бета будет больше 1, тогда акция обладает волатильностью больше, чем в среднем рынок. То есть этот актив будет расти и падать быстрее рынка.

Не забываем, что из-за сильных колебаний возрастают риски потерь. Если неудачно открыть позицию, то потери будут больше, чем в среднем по рынку.

Например, в 2021 г. хорошой динамикой обладали зарубежные компании TESLA, NVIDEA, AMD, Alphabet, Facebook, Apple. Ими можно было торговать как на Московской бирже (торгуются в рублях), так и на СПБ бирже (торгуются в долларах).

3. Стратегии для спекуляции акциями

Торговые стратегии для биржи делятся на два больших класса:

- Трендовые/Контртрендовые;

- Внутри диапазона;

У каждого класса стратегий есть свои плюсы и минусы, кому-то подойдут больше одни, кому-то другие. Также не бывает на 100% прибыльных торговых стратегий для всех видов рынка. То есть в любом случае будут какие-то убыточные сделки.

3.1. Трендовые торговые стратегии

По названию понятно, что заработок идёт на движении рынка в тренде. Выделим эффективные трендовыми торговыми стратегии, проверенные временем:

- Пробой уровня сопротивления/поддержки;

- Пробой скользящих средних;

- Пробой трендовых линий;

- Пересечение скользящих средних;

- Обратная дивергенция/конвергенция;

Например, я люблю больше пробойные торговые стратегии для спекуляции на акциях, поскольку они позволяют быстро заработать деньги, а не ждать много времени. Если после пробоя цена развернулась обратно, то позицию стоит закрыть.

Контртрендовые стратегии фактически можно назвать тоже трендовыми, поскольку точка входа ищется на самых пиках. Здесь важно не зафиксировать прибыль раньше времени, ведь движение может только начинаться.

Более подробно про трендовые стратегии можно прочитать в статьях:

- Хороший заработок;

- Не надо совершать много мелких сделок;

- Тренды обычно длятся какое-то время, поэтому всегда есть возможность принять решение (продавать/докупать);

- Тренды случаются не так часто;

- Важно не прозевать начало, поскольку сильное движение обычно начинается с самых низов;

3.2. Внутри диапазона

Этот вид стратегий потребует больше времени от трейдера, поскольку он заключается в ловле небольших движений. Акции больше склонны к трендовым движениям, поэтому спекуляции обычно делаются на более менее большом движении.

Поскольку совершается большое число сделок, то ликвидность акции должна быть максимальна, чтобы исключить риски больших затрат на спреды.

Также стоит подобрать тариф у брокера такой, чтобы комиссия была минимальна. Сделки совершаются обычно внутри дня, поэтому размер платы за кредитное плечо не важен (внутри дня маржинальная торговля бесплатна).

Лучшие фондовые брокеры для спекуляции на акциях:

Они обладают удобными мобильными терминалами для трейдинга, а также минимальными комиссиями за оборот.

Выбор акций для спекуляции очень важен для результата торгов. Для некоторых трейдеров подойдут идеально какие-то отдельные акции. Далеко не все стратегии подойдут хорошо для всех компаний. У каждой может быть своя особенность в колебаниях и движениях.

Пока не попробуешь торговлю на всех акциях, то сложно сделать выбор. В любом случае самые ликвидные и волитальные акции пользуются большим спросом среди трейдеров.

Какие акции выгодно покупать сейчас, лучшие вложения 2022

Инвестирование в акции сегодня составило успешную конкуренцию банковским вкладам, вложениям в недвижимость и другим активам даже среди обычных граждан. По данным ЦБ РФ, к концу 2021 года услугами брокеров пользовались почти 9 млн человек, а это 12% от всего экономически активного населения России. Розничные инвесторы ищут, какие акции выгодно купить сейчас, в 2022 году, поскольку это один из самых прибыльных инструментов.

Лучшие акции для покупки, критерии выбора

Оценивают компанию, акции которой стоит покупать, как правило, с помощью нескольких коэффициентов:

- PR (Payout Ratio). Размер дивидендных выплат компании на данный момент. Нужно оценивать не только текущий уровень, но и динамику увеличения таких выплат.

- Долг/EBITDA. Используется для оценки закредитованности компании. Показывает, сколько лет потребуется для выплаты долгов при неизменном уровне доходов.

- P/E. Мультипликатор помогает оценить срок выхода инвестора в плюс — период, после которого вложения в акции начнут приносить реальный доход.

- Используется для оценки рентабельности компании и в целом прибыльности бизнеса.

- D/E. Показывает соотношение долга компании и собственного капитала. Чем показатель выше, тем больше долговая нагрузка. Но и значение немного выше или ниже нуля может говорить о непривлекательности бизнеса для инвесторов.

Важно! Кроме того, при выборе компании, акции которой планируете купить, нужно учитывать отзывы акционеров, уровень доверия покупателей ЦБ, перспективы развития, изучить прогнозы от экспертов.

Отрасли экономики, выгодные для инвестирования сегодня

В каждом секторе есть свои лидеры, ценные бумаги которых покупать выгоднее всего. Например, в нефтегазовом секторе — это «Газпром» и «Лукойл», в сфере металлургии — «Норникель», «Северсталь» и «ММК», в области телекоммуникаций — «МТС» и «Ростелеком», в финансовом секторе — «Сбербанк». Но кроме компаний, можно выделить отрасли, привлекательные для частного инвестора.

Здравоохранение

Акции фармацевтических компаний в 2022 году стоит рассматривать как выгодный инструмент инвестирования капитала. Среди лидеров:

- Moderna;

- Pfizer;

- Johnson & Johnson;

- Gilead Science.

Всплеск интереса к этим компаниям связан с разработкой вакцин от коронавируса. Например, котировки акций Moderna показали рост на 94%, когда она получила первые положительные результаты исследований новой вакцины. Но розничный инвестор должен учитывать высокую конкуренцию в отрасли. Кроме того, часто стоимость ценных бумаг зависит от результатов исследований того или иного препарата, а предсказать их практически нереально. Волатильность такого сегмента остаётся высокой, а акции – высокорисковыми, хотя и прибыльными.

Онлайн-торговля, доставка

Повышение привлекательности этого сектора экономики также связано с коронавирусными ограничениями. Многие россияне переходят на онлайн-шопинг, делают заказы на дом.

Ситуация с коронавирусом повлияла на стоимость ценных бумаг тех компаний, которые специализируются на интернет-торговле. Пример — американская торговая площадка Amazon. Её акции за прошлый год показали прирост 74%, всего за 1 месяц пандемии — +20%, и падения котировок не предвидится. Похожий результат показывает eBay — +57%.

И связано это не столько с увеличением дохода населения, сколько со смещением приоритетов — большинство сегодня предпочитают делать покупки онлайн. Также это касается продуктов питания — к примеру, акции Domino’s Pizza за год выросли на 33%. Более скромными результатами может похвастаться Walmart — прирост в 24%.

Биотех

Биотех, как и медицина, — отрасль, которая активно развивается во время пандемии. В постковидную эпоху люди уделяют больше внимания состоянию своего здоровья, а биотехнологические компании показывают стабильность.

Специалисты рекомендуют покупать акции следующих компаний:

- Abbott Lab;

- Amgen;

- Biogen;

- Vertex;

- Gilead и др.

Инвестиции в такие акции — высокорисковые, но с большой прибылью. Разработка лекарств и новых технологий — длительный процесс (поэтому больше подходит для долгосрочных инвесторов), одобрение от надзорных органов получить можно не всегда. Но если разработка окажется востребованной, прибыль инвестора может стать колоссальной.

Московская биржа пока предлагает только TBIO (ETF-фонд от Тинькофф). При выходе на американский рынок выбор куда больше — iShares NASDAQ Biotechnology ETF (IBB), Health Care Select Sector SPDR Fund (XLV) и многие другие. Всего в США торгуют 12 ETF в сфере биотехнологий.

IT-сфера

На развитие IT-сферы также повлияла пандемия, когда всё больше компаний стали работать онлайн.

Наибольший рост прогнозируется по акциям следующих компаний:

- Allegro Microsystems (до +20%);

- IT-Mobile (до +30%);

- SalesForce (до +28%);

- Fortinet (до +14%).

На американском рынке популярность компаний, работающих в сфере IT, в 2021 году существенно выросла. Естественно, быстрее всего в цене растут ценные бумаги таких гигантов, как, например, Tesla или Apple. Акции «яблока» в 2021 году повысились на 33%.

Добыча золота

Традиционно стабильная отрасль. Например, в 2021 году стоимость золота увеличилась более чем на 48%. В некоторые месяцы цена унции золота удерживалась на уровне 1800—1900 долларов.

Росту стоимости драгоценных металлов способствовали неопределённость из-за пандемии, снижение предложения, отрицательные значения процентных ставок. Привлекательными выглядят акции следующих российских компаний:

- «Полюс» на верхней строчке как крупнейший золотодобытчик в России и второй в мире по объёму разведанных запасов;

- «Полиметалл» — дивидендная доходность невысокая, в среднем 3,5% годовых, но уровень добычи увеличивается в среднем на 70% в год;

- «Селигдар» — всю продукцию выкупает группа ВТБ, по прогнозам, объём добычи к 2024 году вырастет в среднем на 30%.

Самые ликвидные акции российских компаний 2022

Наиболее привлекательными с точки зрения прибыли можно считать акции следующих российских компаний:

- «Газпром»;

- «Сбербанк»;

- «Мечел»;

- «Роснефть»;

- «Лукойл»;

- «Татнефть».

Традиционно лидирует нефтегазовая отрасль. Но и в других сферах компании показывают стабильный рост. Например, сюда можно отнести «Яндекс» (+379% за 7 лет), «Полюс» (1142% за 7 лет).

Российские акции, которые можно купить для получения высоких дивидендов

Рассмотрим, какие акции российских компаний выгодно покупать сейчас с точки зрения получения дивидендных выплат. В 2022 году наибольший потенциал хорошей дивидендной доходности предположительно покажут следующие компании:

- «Сургутнефтегаз»;

- «НЛМК»;

- «Норникель»;

- «Юнипро» — Алроса;

- «Магнит».

Лидеры рейтинга — компании металлургического и нефтяного секторов, по их ценным бумагам инвесторы получают наибольшую прибыль. Например, прогнозируется высокая дивидендная доходность по акциям «Сургутнефтегаза» — 18,58%.

Лучшие недорогие акции на сегодня

Список недорогих акций российских компаний:

- «Газпром» продаёт акции по 319.95 руб.;

- «Мечел» — 139.89 руб.;

- «Сургутнефтегаз» — 37.84 руб.;

- группа «НЛМК», сеть магазинов «Лента» — около 168.60 руб.

Цена привилегированных акций отличается. Например, в «Сбербанке» цена привилегированной акции — 256,88 руб., обычной акции — 266.89 руб.

Важно! Среди лидеров рынка самые дорогие акции в «Норникеле» — 21970 руб., «Лукойле» — 6826,5 руб., «Магните» — 5086,5 руб.

Собираем выгодный портфель в 2022

Существует множество стратегий выбора акций для портфеля:

- инвестирование в крупнейшие компании с самой большой капитализацией на рынке (голубые фишки);

- стратегия Бенджамина Грэма предполагает покупку ценных бумаг компании, только если их цена окажется ниже внутренней стоимости;

- стратегия «на повышение» ориентируется на показатели текущей, годовой прибыли, спроса, предложения, лидерство рынка, рыночные индексы и др.;

- модель Гринблатта предполагает приобретение перспективных ценных бумаг в момент, когда их цена ещё не выросла.

Предсказать заранее, покажут ли те или иные акции рост или падение, очень сложно. Тем не менее, диверсификация крайне важна. Собранные в портфеле ценные бумаги разных компаний обеспечивают стабильность прибыли и позволяют не уйти в минус.

Чтобы самостоятельно не диверсифицировать инвестиционный портфель, можно покупать ETF. Обращаясь к биржевым фондам, инвестор размещает деньги в те акции, которые уже подобраны и находятся в портфеле.

Пример

Собрать качественный портфель помогут лучшие акции для инвестирования в 2022 году. Рассмотрим на примере:

- Соберём портфель акций из трёх крупнейших российских компаний. В аналитическом продукте Московской фондовой биржи «Народный портфель» за 2021 год такими стали «Газпром» (доля 32,2%), «Норникель» (12,5%), «Сбербанк» (16,8%).

- Акции этих компании неизменно растут, но сложно определить, в какой период времени этот рост будет наиболее интенсивным. Для оценки отслеживаем динамику роста стоимости акций за последние 5 лет. С начала 2017 года «Газпром» показал рост на 132%, Норникель — на 125%, а Сбербанк — на 60%.

- Один из важных критериев портфеля — это корреляция акций. В идеале они должны балансировать друг друга — если одна часть портфеля «просядет», то другие не должны падать синхронно. Лучше всего сочетаются пары акций от «Сбербанка» / «Норникеля» и «Роснефти» / «Норникеля».

Важно! Ещё необходимо сравнивать акции в пределах одной отрасли. Например, будем выбирать между «Роснефтью» и «Лукойлом». Если сравнивать акции этих компаний за большой временной промежуток, то доходность выше у «Лукойла» (около 15%), а у «Роснефти» — около 10%.

Какие акции сейчас растут

Рассмотрим, в какие акции лучше вложить деньги, учитывая прогнозируемый рост стоимости:

- «Яндекс»;

- «Татнефть»;

- «Полюс».

Если рассматривать иностранные компании, то выгодно вложить деньги можно в следующие акции:

- Amazon;

- VISA;

- Applied Materials;

- Wells Fargo.

В то же время наиболее динамичными оказались не акции компаний-лидеров. Например, большой рост за прошедший год показала российская компания «Россети Ленэнерго» — +37% по состоянию на февраль 2022 года.

Риски 2022

В первую очередь инвесторам нужно обратить внимание на такие риски:

- ослабление экономики на фоне возможного нового витка пандемии;

- кризис в банковской сфере, в том числе на фоне отрицательных процентных ставок;

- усиление кибератак на компании, ушедшие в онлайн-сферу;

- возможность введения новых санкций в отношении России и др.

Прибыльность ценных бумаг, акций в том числе, зависит от сценария, по которому будут развиваться события на фоне продолжающейся пандемии — начнёт ли восстанавливаться мировая экономика или случится очередная рецессия.

Итоги

Если сформировать портфель акциями пяти российских компаний-лидеров, средняя доходность составит более 18% без учета выплаты дивидендов. Но портфель может быть и широким, например, на 20—30 позиций. Такая диверсификация снижает риски и позволяет повысить потенциальную доходность.

Популярные вопросы

Золотодобывающая компания «Полюс» показала самый большой прирост стоимости акций за 2021 год — +95%. На втором месте «Яндекс» (+80%), замыкает тройку лидеров «Полиметалл» — +60%.

В 2022 году инвесторы выбирают такие ETF-фонды — SPY ETF (в портфеле акции 560 крупнейших американских компаний, средняя доходность на уровне 26%), GDX ETF (основу составляют акции мировых золотодобывающих компаний, доходность около 27%). Также аналитики рекомендуют EEM ETF — в портфеле более 100 акций, в том числе российских компаний, доходность на уровне 10,3%.

Ресурс macrotrends. net можно использовать, чтобы провести финансовый анализ показателей американских компаний, tradingview.com позволяет держателям акций провести технический анализ финансовых показателей и изучить прогнозы, finviz.com — похожий сервис, дополнительно позволяет сортировать данные по разным критериям.

Как найти акции для краткосрочных инвестиций

На фондовом рынке можно инвестировать в акции несколькими способами:

- Покупать акции на длительный период и получать прибыль от дивидендных выплат, а также роста стоимости акций. Данный вид инвестирования можно отнести к долгосрочному. и удерживать их на протяжении краткосрочного периода времени с целью получить прибыль от предстоящего события в компании. Например, публикации квартальных отчетов. Этот вариант можно отнести к краткосрочным инвестициям.

- Спекулировать акциями в течение торговой сессии. Данный вид трейдинга относится к внутридневному.

Ранее я уже рассказывал вам о том, как искать акции для долгосрочных инвестиций, поэтому сегодня мы поговорим краткосрочном трейдинге, и как выбирать акции для краткосрочных инвестиций.

Что такое краткосрочные инвестиции?

Краткосрочные инвестиции подразумевают под собой отработку определенной идеи или события, которое должно произойти в ближайшее время. При этом время удержания акции может быть от 1 дня до нескольких месяцев. Всё зависит от того, какая идея отрабатывается.

Период удержания сделки в краткосрочных инвестициях носит условный характер и не имеет строгих рамок. В данной статье под краткосрочными инвестициями подразумевается время удержания позиции свыше 1 торговой сессии вплоть до нескольких месяцев.

Повторюсь, это условный временной период, так как нет четкого разделения инвестиций на краткосрочные и долгосрочные. Все зависит от того, как долго будет отрабатываться та или иная идея, и часто бывает так, что краткосрочные инвестиции переходят в раздел долгосрочных, так как инвестор в момент достижения цели решил не продавать акцию.

Отбор акций для краткосрочного вида трейдинга можно разделить на две части.

- Отбор акций, основанный на техническом анализе.

- Отбор акций, основанный на фундаментальном анализе.

На самом деле, крайне редко бывает, что акция покупается на основании лишь одного из видов анализа. Иногда на решение больше влияют выводы из технического анализа, иногда – из фундаментального. Но идеальную ситуацию мы встречаем, когда оба вида анализа указывают в одном направлении.

Отбор акций для краткосрочных инвестиций по данным технического анализа

Разберем, как сделать отбор акций для краткосрочных инвестиций, полагаясь на технический анализ.

Для того, чтобы сделать подобный отбор, необходимо обладать знаниями в области технического анализа хотя бы на уровне начинающего трейдера.

- Основные графические фигуры.

- Как находить уровни поддержки/сопротивления и как использовать их в торговле. и как с ними работать.

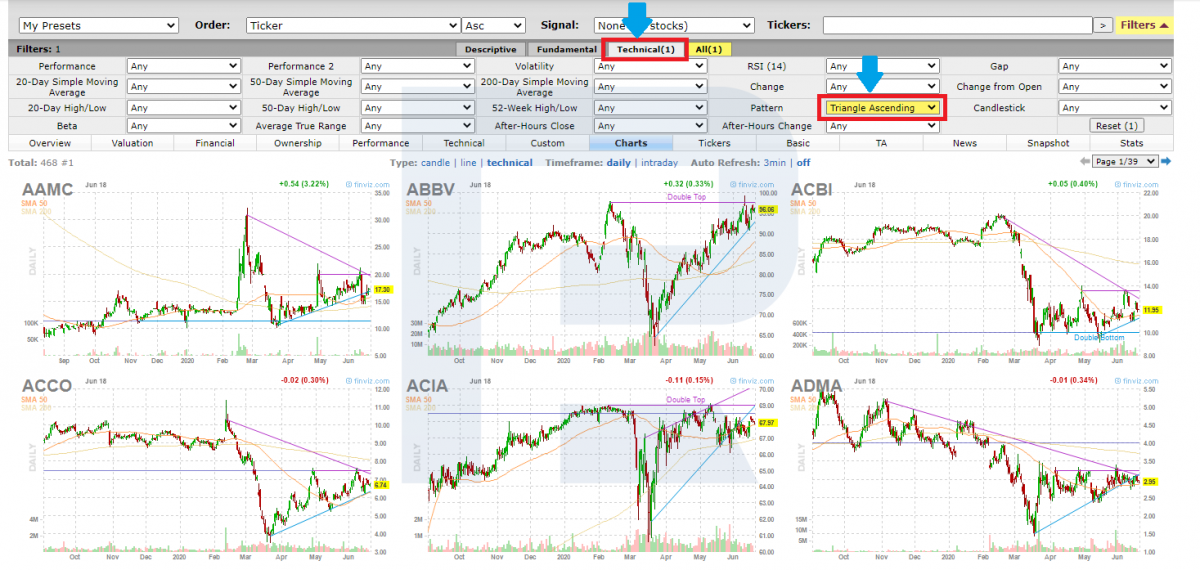

Самым простым способом отбора является поиск графических фигур. Для этого вам понадобится сайт Finviz.com.

В сканере акций выбираем поиск по техническим параметрам и указываем, какая фигура нас интересует. В данном случае выбираем фигуру «Треугольник».

Поиск акций со сканером Finviz.com

Фигуры на сайте ищет программа, и она не всегда корректно будет находить то, что нам надо. Поэтому визуально оцениваем предложенные варианты и просматриваем как минимум 3 страницы.

Из представленных ниже акций выбираем те, у которых фигура «Треугольник» выглядит самой красивой. То есть, цена практически не выходит за границы линий, и фигура похожа именно на «Треугольник», а не что-то подобное ему.

Паттерн «Треугольник» на акции Acco Brands Corporation

В данном случае можно рассмотреть акцию компании Acco Brands Corporation (NYSE: ACCO). На графике четко просматривается горизонтальная линия, пробой которой будет являться сигналом к покупке акции, и нижняя линия, указывающая на поджатие цены к верхней границе.

Паттерн «Треугольник» на акции Acco Brands Corporation

Таким образом, мы получаем готовую торговую идею, в которой присутствует:

- Точка входа (пробой Уровня сопротивления).

- Уровень цены для фиксации прибыли (ширина «Треугольника»).

- Выход из позиции (возврат котировок обратно в «Треугольник»), на случай, если цена не пойдет по запланированному сценарию.

Теперь остается ждать точки входа. А за это время можно оценить ситуацию: посмотреть новости о компании и просчитать, сколько дней примерно придется удерживать позицию для данной краткосрочной инвестиции открытой.

Для этого изучаем историю и смотрим, за какое время акция проходила такое расстояние раньше. В итоге получаем, что акция преодолевала 3.5 USD минимум за 10 дней и максимум за 27 дней. Выводим среднее значение и ориентируемся на то, что акцию придется удерживать в портфеле около 18 дней.

Точно также можно делать отбор по другим параметрам технического анализа. В любом случае, у вас будет идея, которую можно будет отработать.

А теперь обратите внимание, как подобная этой идея отрабатывалась на истории.

Отработка паттерна «Треугольник» на акциях AIG Inc

На графике акции был сформирован «Треугольник», она попала в сканер сайта Finviz.com, где и можно было её найти. Потом произошел пробой сопротивления на 27.70, и цена за 14 дней достигла предполагаемой цели.

Об акциях Acco Brands Corporation я рассказывал 13 мая на нашем канале Youtube, еще когда эта фигура только формировалась.

Отбор акций для краткосрочных инвестиций по данным фундаментального анализа

Фундаментальный анализ с точки зрения логики выглядит более надежным, так как мы рассматриваем финансовое состояние компании, которое должно повлиять на стоимость акции. Однако очень часто бывает, что реальное положение дел в компании очень сильно расходится с тем, что происходит с акциями.

К примеру, компания Tesla (NASDAQ: TSLA) свыше 4 лет подряд оставалась убыточной, но её акции постоянно росли в цене. Поэтому не стоит полагаться на все 100% на фундаментальный анализ, но некоторую информацию можно использовать для крактосрочных инвестиций.

Краткосрочные инвестиции с дивидендами

Приведу пример с выплатой дивидендов. Вроде бы, ничего особенного: купил акцию, держишь её длительный период времени и потом получаешь дивидендную выплату. На самом деле, зная информацию о том, когда будет производиться выплата дивидендов, можно заработать больше, чем на самих дивидендах.

Как заработать на информации о дивидендах?

Для того, чтобы заработать на дивидендах надо знать, кому и при каких условиях производится начисление дивидендных выплат. Решение о размере и выплате дивидендов принимается на собрании акционеров. Там же определяется, и кому выплачивать эти дивиденды. То есть, определяется дата, на которую инвестору необходимо держать акции в портфеле, чтобы получить дивиденды.

Это число называется Ex-date (на российском рынке акций — «дата отсечки»). В платформе R StocksTrader есть встроенный сканер по отбору акций, который показывает Ex-date по бумагам компаний. Зная эту дату, трейдеры могут купить акцию за день до выплаты, а уже наследующий день после открытия рынка получить дивиденды и тут же продать бумагу.

И здесь кроется возможность получить прибыль не только от дивидендов, но и от роста стоимости акции. Ведь информация по Ex-date доступна всем и большинство желает получить дивиденды, не удерживая акцию годами. В итоге, за несколько дней до выплаты наблюдается повышенный спрос на акции компании, что приводит к росту цены. Вот на этом и можно заработать, и прибыль в таких ситуациях в несколько раз может превышать выплату по дивидендам.

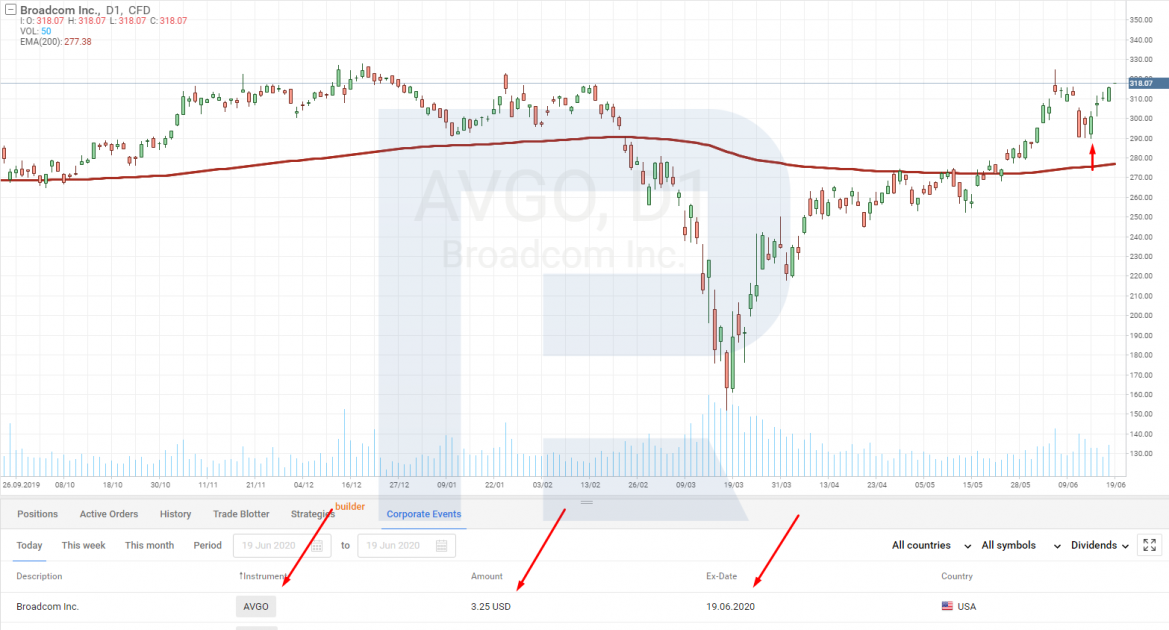

Приведу пример с акцией компании Broadcom Inc. (NASDAQ: AVGO).

Акции компании Broadcom Inc

Ex-date — 19 июня, то есть для получения дивидендов акцию надо было купить 18 июня. Выплата составляет 3.25 USD на одну бумагу. При покупке 100 акций дивидендная выплата составит 325 USD. Но за 4 дня до Ex-date стоимость бумаги выросла в цене с 290 до 315 USD, то есть со 100 акций можно было заработать 2500 USD. Это достаточно популярная схема заработка среди трейдеров.

Конечно, везде есть свои нюансы, и чтобы получить таким образом прибыль необходимо, чтобы компания была финансово сильной, а размер дивидендной выплаты привлекал инвесторов. Если компания будет выплачивать всего 2-3 цента на акцию, то бумагой никто и не заинтересуется, а значит и роста цены не будет. Точно также можно отрабатывать некоторые предстоящие события, которые носят позитивный или негативный характер.

Возьмем, к примеру, презентации компании Apple (NASDAQ: AAPL). Они анонсируются заранее, и в подавляющем большинстве случаев акции за несколько дней до данного события растут в цене, что позволяет на этом хорошо заработать, открывая позиции в краткосрочной перспективе, всего на несколько дней.

Презентация Apple Inc.

22 июня компания Apple провела очередную презентацию своего продукта. За неделю до этого события акции компании пользовались повышенным спросом, и их цена выросла с 332 USD до 350 USD.

График акций компании Apple

В прошлом году, 10 сентября, Apple проводила презентацию новых iPhone 11 Pro, iPhone 11, Apple Watch Series 5 и iPad. За 5 дней до события акции подорожали с 205 до 214 USD.

Эти закономерности указывают на то, что есть определенная группа инвесторов, которая занимается краткосрочными инвестициями и отрабатывает предстоящие события, за счет чего получает хорошую прибыль.

При торговле на фундаментальных событиях цена покупки акции определяется в течение торговой сессии, то есть нет четкой привязки к уровню. Определяется лишь день, в который покупается бумага. То же самое с фиксацией прибыли. За день до предстоящего события акцию продают, так как неизвестно, как отразится новость в будущем на стоимости бумаги.

Можно, конечно, рискнуть и подождать выхода события. Если оно воспримется публикой как позитивное, то прибыль по сделке увеличится. Но бывает и так, что новость оказалась позитивной, а цена на акции все равно падет. Это обусловлено тем, что данная новость уже учтена в стоимости бумаги. Таким образом, если передержать акцию, то риск потерять прибыль возрастает.

Вывод

В отличие от долгосрочной торговли, где трейдер может опираться на рекомендации крупнейших рейтинговых агентств, которые проводят анализ финансовых показателей компаний, в краткосрочных инвестициях приходится полагаться на свои знания и смекалку.

Но в краткосрочных инвестициях есть и свои преимущества. Вам можно определиться с идеей, которую вы будете отрабатывать на рынке и строго придерживаться её правил. Через какое-то время вы станете профессионалом в своей области, и будете «видеть» и «понимать» движение акций, а эти знания открываются только с опытом.

В торговой платформе R StocksTrader доступно свыше 12 000 инструментов, и в ней каждый день можно находить те финансовые инструменты, которые сегодня подходят под вашу схему работы. Не надо зацикливаться только на одной акции.

Инвестируйте в американские акции на выгодных условиях! Реальные акции на платформе R StocksTrader от 0,0045 USD с минимальной комиссией в размере 0,5 USD. Вы можете попробовать свои навыки торговли в платформе R StocksTrader на демо-счёте или открыть реальный торговый счёт, для этого нужно только зарегистрироваться на сайте RoboForex и открыть счёт.

Евгений Савицкий

Работает на валютном рынке с 2004 года. С 2012 года участвует в торговле акциями на американской бирже и публикует аналитические статьи по фондовому рынку. Принимает активное участие в подготовке и проведении обучающих вебинаров RoboForex.

Источник https://vsdelke.ru/investoru/luchshie-akcii-dlya-spekulyacii.html

Источник https://www.vbr.ru/investicii/help/investicii/kakie-akcii-vygodno-pokupat-sejchas-luchshie-vlozheniya/

Источник https://blog.roboforex.com/ru/blog/2020/06/24/kak-najti-akczii-dlya-kratkosrochnyh-investiczij/