Ипотека от застройщика: условия и варианты оформления

Многие россияне принимают решение оформить ипотеку от застройщика. И правильно делают. По таким программам кредитования заключаются самые выгодные договора. И именно к новостройкам стандартно применяются государственные программы субсидирования.

- Кто выдает ипотеку

- Выбор банка

- Вариант покупки №1. Через застройщика

- Вариант покупки №2. Самостоятельное обращение в банк

- Условия ипотеки от застройщика

Что собой представляет ипотека от застройщика, ее особенности, условия и порядок получения. Бробанк.ру рассказывает, как заключить предельно выгодный кредитный договор, выбрать банк и оформить ссуду.

Кто выдает ипотеку

Говоря об ипотеке от застройщика, многие граждане не совсем верно понимают механизм выдачи кредита. Кажется, что раз программа “от застройщика”, то ипотеку выдает сама строительная компания. Но это совсем не так.

Ипотека — это банковский кредитный продукт. Банки сотрудничают со строительными компаниями, и в рамках этого сотрудничества появляется ипотека на покупку новых квартир и домов, которые только построены или еще находятся в стадии возведения.

То есть:

- Застройщик строит.

- Банк выдает ипотеку.

Раньше встречались ситуации, когда сами застройщики предлагали покупателям рассрочку от себя. Они просили большой первый взнос от 50% и раскидывали остальную сумму на 1 год. Но сейчас такие предложения практически полностью исчезли с рынка.

Застройщики сотрудничают с банками, получают от них аккредитацию и предлагают покупателям ипотечные кредиты. Часто они имеют в штате отдельных сотрудников, которые уполномочены принимать заявки и перенаправлять их в банк. В итоге покупка оказывается максимально удобной.

Выбор банка

Если вы выбрали конкретного застройщика и один из его ЖК или домов, нужно смотреть, какие банки аккредитовали этот объект. Аккредитация — это полная проверка банка и самого объекта на предмет юридической чистоты. Если объект аккредитован, банк выдает ипотеки на покупку в нем квартир и принимает их в залог.

Для заемщика аккредитация — это большой плюс, он может быть уверенным в чистоте объекта и компании, которая его возводит. Юристы банка уже провели тщательный анализ и признали сделку безопасной.

Минус — часто объекты имеют аккредитацию одного или двух банков, что сильно сужает выбор кредитных организаций. Но обычно речь о крупных банках с хорошими условиями.

Найти, какие банки аккредитовали интересующий объект, просто. Достаточно зайти на сайт застройщика, выбрать объект и смотреть условия покупки. Нужен раздел “ипотека”.

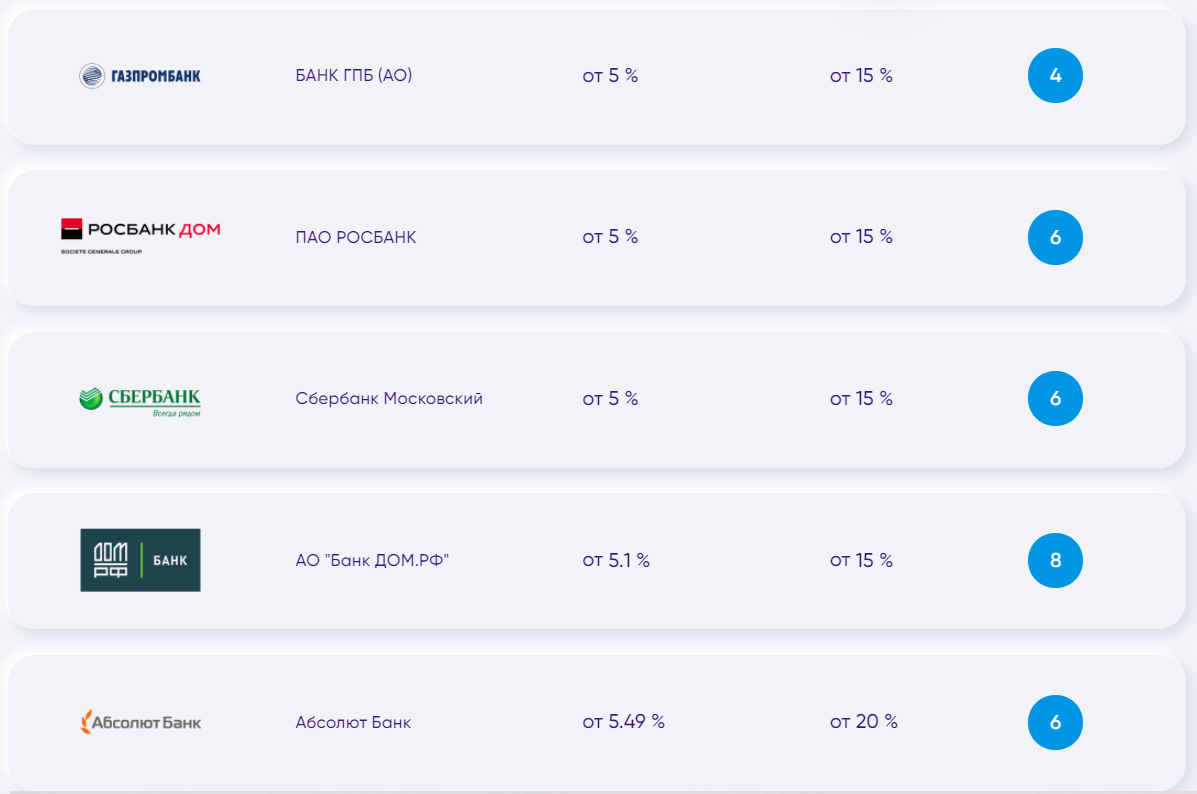

Например, на сайте крупной компании Донострой, которая возводит ЖК в том числе и в Москве, перечень партнерских банков состоит из десятка пунктов:

При этом каждый конкретный строительный объект проходит отдельную аккредитацию партнерскими банками. Например, если зайти в раздел банка, можно увидеть, какие объекты конкретного застройщика он аккредитовал.

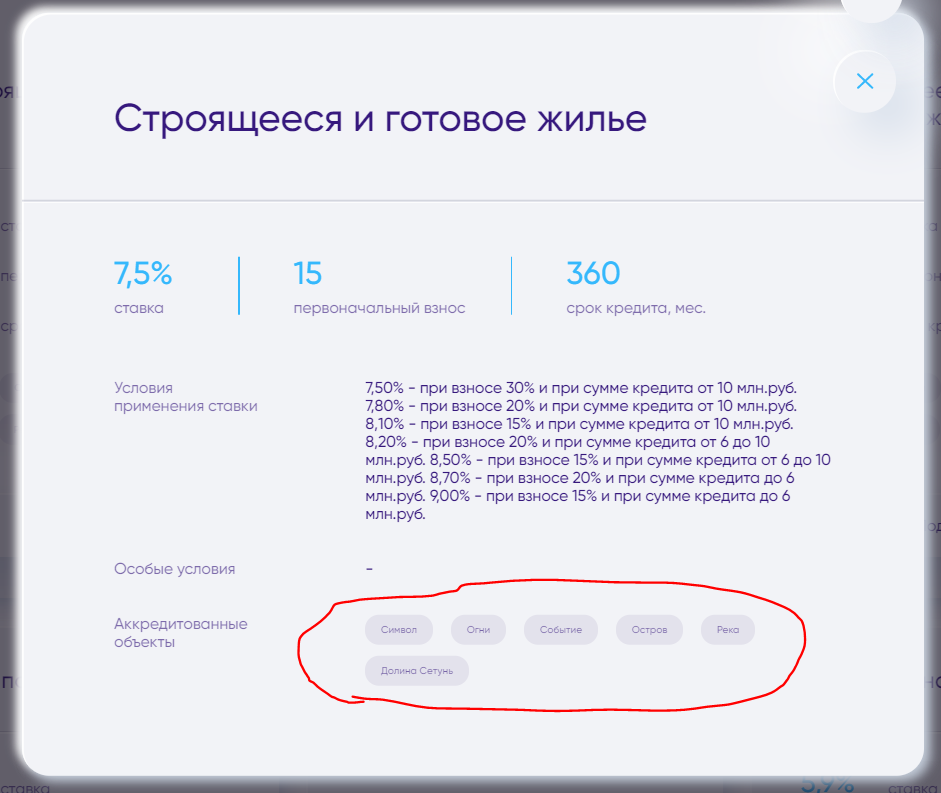

Вот данные по компании Донстрой и Газпромбанку:

Если же вы уже выбрали дом или ЖК для покупки, заходите на сайт застройщика в раздел этого объекта и смотрите доступные по нему кредитные программы. Например, вот программы для ЖК Символов в Москве от Донстроя:

По такому же принципу размещения и предоставления информации работают и сайты других строительных компаний. Там найдете всю информацию о партнерских банках и можете сразу подать заявку на ипотеку.

Вариант покупки №1. Через застройщика

У каждой крупной строительной компании есть офис для приема заявок на ипотечные программы. Там работают представители застройщика, прошедшие обучение в банках и получившие от них доступ к программе приема заявок на ипотеки.

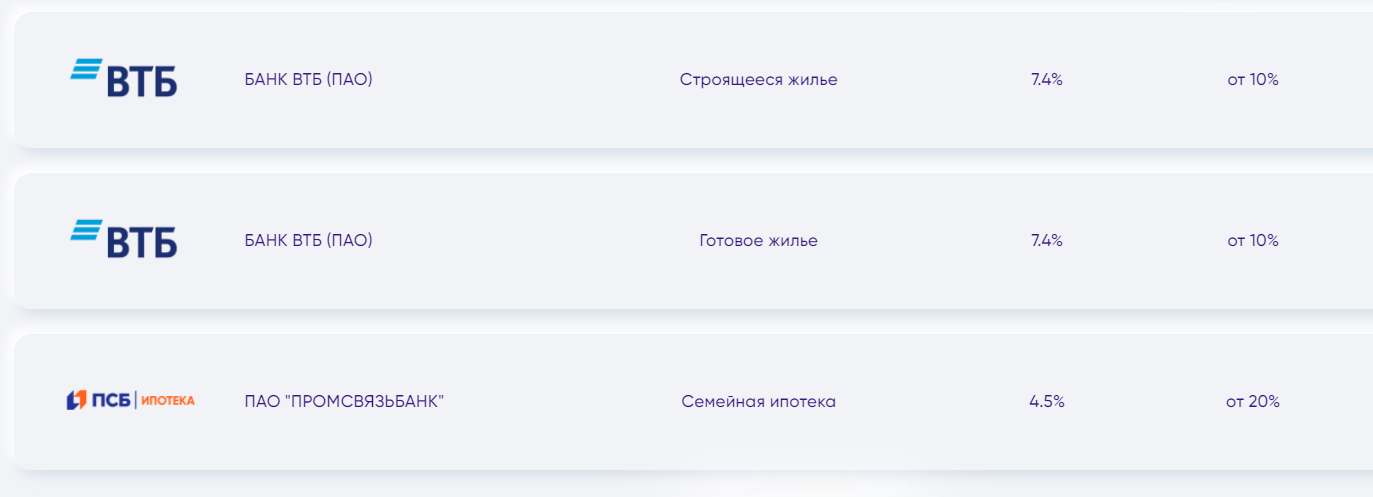

Если фирма работает сразу с большим числом банков, она может создать специальную единую брокерскую форму приема заявок. В итоге, например, если покупатель выбрал квартиру в доме, который аккредитовал Сбербанк, ВТБ и ПСБ, заявка отправится сразу в эти три банка. Это удобно.

Как проходит оформление такой ипотеки от застройщика:

- Изучение объекта, выбор квартиры, ее бронирование.

- Посещение брокерского отдела застройщика с первичными документами (только паспорт или паспорт+справки, менеджер скажет точно). Подача заявки на ипотеку.

- Автоматический ответ от банка или банков может пройти почти сразу. Если одобрений несколько, покупатель выбирает лучший вариант.

- Застройщик формирует пакет документов для банка, в который входят документы клиента и бумаги на покупаемый объект. В течение 2-3 дней банк проводит проверку.

- Если нареканий нет, дается окончательное одобрение на покупку конкретного объекта, составляется график платежей.

- Заемщик посещает отделение банка, подписывает кредитный договор, покупает обязательную страховку. Далее сделка регистрируется в Росреестре. Если объект еще строится, право собственности возникнет после сдачи дома.

Этот способ оформления ипотеки от застройщика можно назвать самым удобным, так как документооборот и диалог с банком берет на себя строительная компания.

Вариант покупки №2. Самостоятельное обращение в банк

Оформить ипотеку на новый объект можно и путем личного обращения в банк. И тут есть два варианта развития событий:

- Сначала выбрать объект, посмотреть список аккредитовавших его банков и направить заявки на выдачу ипотеки. Проще всего сделать это онлайн, все банки принимают обращения таким образом и даже снижают за это ставки.

- Сначала выбрать банк, а потом смотреть на его сайте, какие объекты он аккредитовал. В случае одобрения выберете любой дом или ЖК из этого списка.

Сам же процесс оформления идентичен первому варианту, просто придется побольше побегать. Тут уже не представитель застройщика занимается документооборотом, а заемщик несет документы от застройщика банку. Но строительная фирма в любом случае поможет собрать документы, все подготовит.

Банки практически не выдают ипотеку на неаккредитованные объекты. Это слишком рискованно для них. А если и найдете такой банк, придется собирать огромный комплект документов на застройщика и дом.

Условия ипотеки от застройщика

Сам застройщик не может диктовать условия выдачи ипотечного кредита, их создает банк. Но в рамках партнерских договоров могут создаваться особые программы с предельно выгодными тарифами.

Основные условия такие:

- наличие первого взноса в размере минимум 10-20%. Без первоначального взноса ипотека от застройщика не выдается. Исключение — некоторые банки позволяют в качестве ПВ использовать маткапитал;

- официальная работа заемщика, стаж на ней — не менее 3 месяцев. Уровень дохода и факт трудоустройства подтверждаются справками;

- заемщик достиг 21 года. Предельный возраст на момент полного погашения ипотеки у каждого банка свой, смотрите на требования к заемщику;

достаточная платежеспособность для погашения ипотеки; - можно применить все положенные субсидии, оформить сделку по Семейной ипотеке, использовать материнский капитал;

- покупаемый объект обязательно нужно страховать весь период выплаты ссуды.

Если ипотека от застройщика оформляется супругами, они становятся созаемщиками и несут идентичную ответственность за выплату. Второй участник сделки также несет документы, но требования относительно обязательного трудоустройства нет.

Ипотека с господдержкой

Процентные ставки по ипотеке в РФ оставляют желать лучшего. Даже сейчас, когда жилищные ссуды выдаются под 7,5-9%, их не назвать дешевыми. Переплата приличная, но если воспользоваться программой ипотеки с господдержкой, можно существенно сэкономить.

| Макс. сумма | 3 000 000 Р |

| Ставка | От 5,7% |

| Срок кредита | 3-30 лет |

| Первонач. взнос | От 15% |

| Возраст | 18-70 лет |

| Решение | За 3 минуты |

| Макс. сумма | 3 000 000 Р |

| Ставка | От 5.99% |

| Срок кредита | 3-25 лет |

| Первонач. взнос | От 15% |

| Возраст | 21-75 лет |

| Решение | 5 дней |

| Макс. сумма | 3 000 000 Р |

| Ставка | От 5,34% |

| Срок кредита | До 25 лет |

| Первонач. взнос | От 20% |

| Возраст | 20-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 12 000 000 Р |

| Ставка | От 8,85% |

| Срок кредита | 3-25 лет |

| Первонач. взнос | От 20% |

| Возраст | 21-65 лет |

| Решение | 10 минут |

| Макс. сумма | 20 000 000 Р |

| Ставка | От 12,74% |

| Срок кредита | До 25 лет |

| Первонач. взнос | От 5% |

| Возраст | 20-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 4,69% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 10% |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

| Макс. сумма | 3 000 000 Р |

| Ставка | От 4,3% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 15% |

| Возраст | 21-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 20 000 000 Р |

| Ставка | От 12,74% |

| Срок кредита | До 25 лет |

| Первонач. взнос | Отсутствует |

| Возраст | 20-75 лет |

| Решение | 3-5 дней |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 4,69% |

| Срок кредита | До 30 лет |

| Первонач. взнос | Отсутствует |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

| Макс. сумма | 3 000 000 Р |

| Ставка | От 0,1% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 15% |

| Возраст | 21-75 лет |

| Решение | 1 день |

| Макс. сумма | 3 000 000 Р |

| Ставка | От 5,55% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 15% |

| Возраст | 21-65 лет |

| Решение | 5 дней |

| Макс. сумма | 50 000 000 Р |

| Ставка | От 10,19% |

| Срок кредита | До 30 лет |

| Первонач. взнос | От 15% |

| Возраст | 21-70 лет |

| Решение | От 1 минуты |

Статьи об ипотеке

Обычно программы субсидирования адресные, ориентированы на определенный круг граждан. Но если рассмотреть условия ипотеки с господдержкой, которая выдается с апреля 2020 года, то становится понятным, что предложение актуально для всех. На Бробанк.ру представлены банки, в которых вы сможете оформить ипотеку с лучшими параметрами.

- Условия ипотеки с господдержкой в 2021 году

- Для чего была введена программа

- В какие банки можно обратиться в 2021 году

- Что нужно для оформления государственной ипотеки

- Ипотека с господдержкой для семей с детьми

- Как оформить ипотеку с детьми

Условия ипотеки с господдержкой в 2021 году

Программа относительно новая, существует с апреля 2020 года. И за это время ею воспользовались десятки тысяч граждан. Предложение не постоянное, носит временный характер. Пока что срок окончания оформления субсидированных договоров — 1 июля 2021 год.

Стандартная программа ипотечного кредитования с господдержкой заканчивается 1 июля 2021 года. Со 2 июля договора по ней уже не заключаются. Возможно, правительство продлит действие льготы, тогда об этом будет дополнительно объявлено.

Суть предложения — снижение процентной ставки до 6,5%, но это актуально только при покупке жилья от застройщиков в сданных или строящихся объектах. То есть если стандартно ставка составляет 7,5-9%, то при оформлении в рамках программы процент не превысит 6,5 пунктов. А порой будет и ниже.

Ключевые условия ипотеки с господдержкой:

- приобретение готового или строящегося жилья у юридического лица;

- заемщик — гражданин РФ, других критериев к нему нет;

- сумма кредита — до 12000000 для Москвы, Санкт-Петербурга и их областей, до 6000000 для других регионов;

- минимальная сумма первоначального взноса — 15% от цены покупки.

Более никаких условий нет. Так что, предложение актуально для всех ипотечных заемщиков, планирующих купить квартиру от застройщика. И 90% ипотечных сделок в этом сегменте как раз проходят с привлечением государственной субсидии.

Получается, что банк выдает ипотеку на своих стандартных условиях, просто государство компенсирует ему разницу. Заемщик же видит ставку 6,5% или даже ниже и остается довольным.

Для чего была введена программа

Старт ипотеки с господдержкой дан в апреле 2020 года. Это именно тот период, когда Россия столкнулась с вынужденными мерами по коронавирусу. Пострадал бизнес, работники остались без денег или потеряли прежний уровень дохода. И те, кто еще вчера планировал взять ипотеку, были вынуждены оставить эту затею.

Чтобы спасти строительный бизнес и поддержать банки в столь сложный период, правительство ввело ипотеку с государственной поддержкой. Это решило следующие задачи:

- поддержка россиян, помощь в покупке жилья на льготных условиях;

- поддержка строительного бизнеса. Это не только сами застройщики, но и продавцы и производители строительных материалов;

- поддержка банковского сектора, который мог бы серьезно просесть после массового отказа граждан оформлять жилищные кредиты.

Изначально программа длилась с апреля по ноябрь 2020 года. Но осенью было принято решение продлить срок ее действия.

В какие банки можно обратиться в 2021 году

Правом выдавать ипотеку с господдержкой наделены 50 российских банков. Можно сказать, что это все банки, которые выдают жилищные ссуды. С каждым правительство заключило договор о субсидировании процентных ставок.

Есть важный момент — льгота действует только при покупке жилья у застройщика. А это возможно только в том случае, если застройщик аккредитован банком. В итоге есть два варианта развития событий:

Сначала выбираете банк, потом изучаете аккредитованные им объекты. В них и можно будет купить жилье по сниженной ставке.

Сначала выбираете дом и застройщика, потом смотрите, кем он аккредитован, в этот банк и обращаетесь. Бывает, что один дом аккредитован сразу несколькими банками, тогда появляется право выбора.

Правительство указывает на ставку в 6,5%, но на практике банки устанавливают даже меньше. Например, если заемщик подключился к программе страхования жизни, или если банк и застройщик разработали совместную особую программу с предельно выгодными условиями.

Самые популярные среди заемщиков банки:

- Сбербанк совместно со своими партнерами-застройщиками предлагает либо в первый год установить ставку в 0,1%, либо на 2 года сделать ставку 2,05-2,45% в зависимости от срока заключения договора;

- ВТБ снижает ставку до 5,8%, если заемщик подключается к комплексному страхованию;

- в Газпромбанке ставка в 5,9% действует при подключении к страхованию заемщика. Если его нет — 6,9%;

- Промсвязьбанк также устанавливает минимальную ставку при условии подключения к страховке.

При оформлении ипотеки покупаемый объект страхуется всегда за счет заемщика. Но ему также предлагают застраховать свою жизнь. При отказе риски банка повышаются, поэтому он увеличивает ставку. И часто выходит так, что выгоднее согласиться на страховку, чем отказаться от нее.

Что нужно для оформления государственной ипотеки

Каждый банк устанавливает свои требования к заемщикам. При выборе банка смотрите на критерии к возрасту, стажу общему и на текущем месте. Практически всегда требуются справки о доходах, копия трудовой, документы о семейном положении.

В целом, никаких особых критериев к заемщику нет, все стандартно. Если ипотеку оформляет семья, оба супруга становятся созаемщиками. Второй также может предоставить справки о доходах, и они будут учтены при рассмотрении.

Ипотека с господдержкой для семей с детьми

На рынке действует еще одна программа субсидирования, которая также весьма востребована среди заемщиков. По ней можно заключить даже более выгодный ипотечный договор.

Это ипотека с господдержкой для семей, в которых с 1 января 2018 года по конец 2022 года появился второй или последующий ребенок. Эти граждане (не обязательно полные семьи) могут обращаться в банки и заключать договора под 5-6% годовых.

Если в семье есть ребенок-инвалид, она может воспользоваться этой программой без всяких условий. Заявления в этом случае подаются до конца 2027 года. В остальных случаях — до 1 марта 2023 года.

Условия ипотеки с господдержкой с детьми:

- появление второго/последующего ребенка в заданные программой сроки;

- можно приобрести только объект первичного рынка;

- первый взнос — от 15%.

Ранее программа предполагала временное изменение процентной ставки: на 3 года, если речь о появлении второго ребенка, и на 5 лет, если это третий или последующий. Но в 2019 году правила пересмотрели, и теперь льгота действует на весь срок погашения ипотеки.

Как оформить ипотеку с детьми

Участие в программе господдержки никак не меняет ход оформления ипотечного кредита. Заемщик также собирает справки, в том числе свидетельства о рождении детей. Ни в каких госорганах сделку предварительно согласовывать не нужно. После предварительного одобрения можно выбирать застройщика, дом и квартиру.

Многие семьи с детьми имеют на руках неиспользованный материнский капитал. Его также можно применить при оформлении кредита на покупку жилья. Некоторые банки даже готовы провести его в качестве первоначального взноса.

Источник https://brobank.ru/ipoteka-ot-zastrojshchika/

Источник https://brobank.ru/ipoteka-s-gospodderzhkoj/

Источник