Малый бизнес запасается кредитами

Российские банки в III квартале выдали малому и среднему бизнесу (МСБ) кредиты на рекордную для 2020 г. сумму – 1,04 трлн руб., следует из данных совместного исследования Frank RG и Объединенного кредитного бюро (ОКБ). Это на 27% больше, чем за II квартал, и на 60% больше показателя за аналогичный период прошлого года. Больший объем кредитов (1,15 трлн руб.) банки выдали МСБ только в IV квартале 2019 г. При этом с начала года доля малых и средних компаний, пользующихся кредитами, выросла почти в 2 раза – с 5 до 9,2%.

«Это рекордный уровень проникновения кредитования в МСБ и рекордный рост. Примечательно, что этот рост обеспечили почти целиком микрокомпании, которые впервые за много лет стали пользоваться кредитами, несмотря на весенний карантин», – подчеркивается в исследовании. Так, кредитные организации выдали в III квартале займы микробизнесу на 343 млрд руб. – это почти в 2 раза (на 93%) больше, чем в III квартале прошлого года. Объем кредитов малому бизнесу вырос за год на 81% и достиг 510 млрд руб. При этом кредитование среднего бизнеса сократилось на 2% до 191 млрд руб.

Ключевыми факторами, повлиявшими на показатели кредитования МСБ, авторы называют выдачу льготных кредитов пострадавшим от пандемии отраслям по ставке 0 и 2%, субсидируемой государством, а также снижение ключевой ставки на 2 п. п. с начала года до 4,25% годовых. В результате кредиты подешевели: средняя ставка для микро- и малого бизнеса упала ниже 5%. По данным Банка России, в III квартале 2020 г. общий объем кредитов, выданных в рамках льготных программ, составил около 310 млрд руб.

Авторы исследования предупреждают: кредитный бум небезопасен. «Есть отложенные риски, связанные с мораторием на банкротство, кредитными каникулами и льготными ставками кредитования, которые заморозили часть проблем бизнеса, но не устранили их. Можно ожидать ухудшения показателей качества кредитного портфеля в I–II квартале 2021 г., если программы льготного кредитования не будут продлены», – подчеркивается в исследовании.

Кредитные организации подтверждают рост выдачи кредитов микрокомпаниям и малому бизнесу. Так, по данным банка «Открытие», в III квартале объем кредитования МСБ вырос в 2,6 раза по сравнению со вторым. При этом почти треть кредитов была выдана по программам господдержки МСБ. В «Сбере» также отмечают существенный рост выдачи кредитов МСБ.

То, что кредиты наконец стали доступны предпринимателям, большой плюс, считают эксперты. «Для бизнеса небольшого формата, попавшего в волну колоссальной рыночной турбулентности, банковские кредиты на более легких, чем обычно, условиях и под чуть сниженный процент оказались спасением, – говорит старший аналитик ИАЦ «Альпари» Анна Бодрова. – Исторический опыт показывает, что мощные мировые экономики выходили из кризисов во многом с опорой на малый бизнес, так как здесь было легче создать рабочие места и обеспечить циркуляцию продуктов и услуг при сравнительно небольших тратах. Если российские власти идут по этому пути, это большой прогресс и у МСБ, может быть, и правда есть будущее». При этом она отмечает: «Предприятия берут займы в расчете то, что через пару месяцев ситуация в производстве и ритейле стабилизируется и деньги нужны, чтобы продержаться до этого момента».

Если же кризис затянется, банки столкнутся с массовыми невозвратами по кредитам. Уже сейчас, по данным экспертов, просроченная задолженность МСБ растет. «На 1 сентября, по данным Банка России, она составляла 638,4 млрд руб. Для сравнения: в июле она была меньше – 582,5 млрд руб.», – отмечает главный аналитик ГК «Алор» Алексей Антонов. «Пока будут сохраняться меры поддержки со стороны государства по части реструктурирования и льготных условий, ситуация с просрочкой по кредитам может быть некритичной, однако очевидно, что банки в будущем столкнутся с проблемой невозврата из-за возможной новой волны массовых банкротств предприятий МСБ», – предупреждает эксперт.

«Реальность оказывается для малого бизнеса более тяжелой, чем ожидалось, – заявил «Ведомостям» бизнес-омбудсмен Борис Титов. – Именно поэтому мы недавно предложили смягчить условия программы поддержки. А именно ввести полное списание задолженности, если заемщик к 1 марта 2021 г. сохранил штат не менее 80% от состояния на 1 июня 2020 г. И списать половину задолженности, если заемщик сохранил не менее 70% сотрудников».

«Пока же банкам не остается ничего другого, кроме как наращивать портфель займов, иначе рост просрочки будет требовать увеличения резервов, – говорит директор по стратегии ИК «Финам» Ярослав Кабаков. – Стратегия банков вполне понятна: рост портфеля против роста невозвратов с перспективой выйти на нормальные темпы в следующем году. А через два года – после списания резервов – банки смогут показать рост прибыли».

Как пояснили «Ведомостям» в пресс-службе Банка России, «в IV квартале потенциал восстановительного роста III квартала в значительной степени будет исчерпан». В связи с этим регулятор продлил рекомендацию банкам проводить реструктуризацию кредитов МСБ по собственным программам до конца года, а действие регуляторных послаблений по доформированию резервов МСБ по реструктурированным кредитам – до 1 июля 2021 г. «Эти меры окажут дополнительную поддержку заемщикам, оказавшимся в трудной ситуации, и позволят банкам в более комфортном режиме сформировывать резервы по реструктурированным кредитам, – подчеркнули в пресс-службе регулятора. – Также Банк России уделяет кредитованию МСБ приоритетное внимание, разрабатывая дополнительные меры по стимулированию кредитования, а также развитию новых финансовых инструментов поддержки реального сектора». До конца года должно быть завершено согласование новой дорожной карты по финансированию МСБ на 2021–2022 гг., напоминают в ЦБ.

Кредитование малого бизнеса в 2020 году. Исследование

Главным драйвером кредитования микро, малого и среднего бизнеса (МСБ) в 2020 году стали новые программы льготного кредитования. В рамках одной из них, которая действовала с 30 марта по 1 октября, можно было получить кредит под 0% годовых на выплату зарплаты. В рамках второй, действовавшей с 1 июня по 1 ноября, бизнес привлекал финансирование по ставке 2% на возмещение недополученных средств.

Эти программы существенно изменили ряд показателей кредитного портфеля. Например, доля компаний микро-бизнеса, имеющих хотя бы один действующий кредит, увеличилась в 2020 году более чем вдвое — с 3,3% от общего числа активных компаний микро-бизнеса до 8%. Каждый второй (53% от всех выдач) кредит МСБ выдавался в рамках этих программ, а объем льготного финансирования составил 14% от общей суммы выдач — 300 млрд рублей из 2,16 трлн рублей.

Критерии «кому выдавать» определялись программой, а не банковскими политиками кредитования. Логично было бы ожидать, что льготное кредитование компаний, попавших в трудную ситуацию, не только решило сиюминутные проблемы бизнеса, но перенесло часть проблем в будущие периоды — портфель льготных кредитов через время может стать концентрацией неплатежей и дефолтов. Банки едва бы решились на такой эксперимент за свои деньги, поэтому показатели портфеля льготных займов представляют особый интерес.

Оглавление

I. Льготные кредиты в пандемию

Льготные кредиты выдавались с апреля по ноябрь. В этот период на них пришлась четверть всех выдач с точки зрения суммы (или 68% от общего числа займов в штуках). Пик был достигнут в июне и июле 2020 года, когда на льготные программы пришлись 45% и 34% всех выдач соответственно (по сумме) и более 80% от общего числа займов в штуках.

Более 80% всех льготных кредитов получили компании микро- и малого бизнеса.

При этом львиную долю кредитов получили микро-компании (86% от общего числа займов), а на средний бизнес пришлось всего чуть более 1% льготных займов.

Очевидно, что такая диспропорция по суммам и штукам связана с разной суммой займа для малого бизнеса и относительно крупных компаний. Если в микробизнесе средняя сумма займа составила 2 млн, то для малого бизнеса это уже 7,3 млн, а для средних компаний и вовсе 39 млн рублей.

Если смотреть на выдачи льготных ссуд в разрезе регионов, то лидерами были Центральный и Приволжский федеральные округа. Наиболее активные выдачи происходили в июне и июле 2020 года во всех округах (за исключением Северо-Кавказского, где по 20% всех выдач было сделано в июне, июле и сентябре).

По состоянию на конец 2020 года 8,2% кредитного портфеля были сформированы за счет льготных выдач, наибольшая доля льготных выдач в портфеле микробизнеса (12,6%), наименьшая в портфеле среднего бизнеса (4,6%), а в портфеле займов малому бизнесу льготных выдач 7,9%.

По большей части льготных выдач действует мораторий на выплаты до 1 декабря 2020 года (в соответствии с постановлением правительства №696 от 18.05.2020) и поэтому отследить качество портфеля пока невозможно. Информация об обслуживании долга появится тогда, когда закончатся каникулы. Однако, в апреле и мае действовала программа льготного кредитования без каникул (на выплату зарплаты под 0%, регулируется постановлением правительства №422 от 02.04.2020) и по этим выдачам мы можем отследить уже сейчас первые показатели просрочки.

II. Состояние малого и среднего бизнеса в 2020 году

В 2020 году выручка малого и среднего бизнеса сократилась из-за ограничений, вызванных пандемией коронавируса. Степень этого влияния была пропорциональна размерам бизнеса и размеру накопленной за годы работы подушки безопасности. Сильнее всего пострадали микро- и малый бизнес, как по числу компаний так и по обороту. Обороты среднего бизнеса показали меньшее падение, а их количество, напротив, выросло.

По данным ФНС, из реестра малого и среднего предпринимательства за 2020 год число юридических лиц сократилось с 2,51 до 2,36 млн. По большей части это произошло за счет уменьшения числа микрокомпаний, их количество по сравнению с концом 2019 года снизилось на 6,42%. Число компаний среднего бизнеса, напротив, увеличилось на 3,57%. Количество компаний малого бизнеса сократилось на 4,05%.

Далее в отчете мы будем использовать классификацию бизнеса, основанную на установленных законодательством критериях:

- микробизнес — компании с оборотом до 120 млн. рублей в год и/или количеством штатных сотрудников до 15 человек;

- малый бизнес — компании с оборотом от 120 до 800 млн. рублей в год и/или количеством штатных сотрудников от 16 до 100 человек;

- средний бизнес — компании с оборотом от 800 млн. до 2 млрд. рублей в год и/или количеством штатных сотрудников от 101 до 250 человек.

Выручка микро- и малых предприятий показала снижение в 2020 году. Средний бизнес, несмотря на ограничения, нарастил обороты. Такие выводы можно сделать на основе данных Росстата об оборотах малого и бизнеса в январе-сентябре 2020 года. Обороты микро- и малого бизнеса сократились на 13% и 10%. Рост оборотов среднего бизнеса составил 9%.

III. Кредитный портфель и объем выданных кредитов

2020 год ознаменовался сокращением числа компаний сегмента МСБ и снижением их оборотов. Характеризующие кредитование параметры, напротив, показывали положительную динамику, а иногда даже достигали рекордных значений. Этому способствовали льготные программы кредитования и рекордно низкие ставки.

Проникновение кредитования выросло для всех представителей сегмента МСБ в 2020 году. Этому способствовали сразу два фактора: увеличение количества кредитующихся компаний и снижение общего количества компаний. По сравнению с 4 кварталом 2019 года проникновение кредитования среди микрокомпаний выросло более чем в два раза (с 3,3% до 8,0% от общего числа активных компаний), в малом бизнесе — с 10% до 14,8%, а в среднем бизнесе — с 25,3% до 26,6%.

Кредитный портфель по итогам 4 квартала 2020 года составил 3,0 трлн руб, увеличившись за год на 13%. Самый значительный прирост произошел в категории микробизнеса (+17,5% к четвертому кварталу 2019 года), малый и средний бизнес выросли, соответственно, на 7,6% и 16,8%.

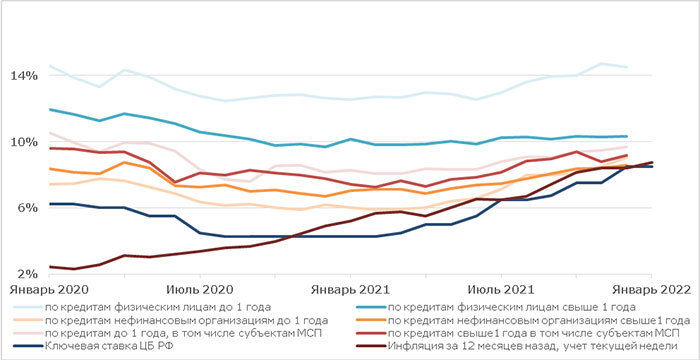

Средневзвешенные годовые ставки по портфелю в 2020 году показали рекордное снижение и опустились до минимальных значений за все время наблюдения. Этому способствовали льготные программы кредитования для наиболее пострадавших отраслей МСБ и снижение Банком России ключевой ставки на 2 п.п.

Если отбросить кредиты МСБ, выданные в рамках поддержки малого бизнеса в условиях пандемии, мы увидим плавное снижение ставок на протяжении первых 3 кварталов 2020 года под влиянием снижения ставки рефинансирования ЦБ.

В среднем затраты МСБ на обслуживание своих кредитных обязательств снизились в 2020 году на 3% по сравнению с предыдущим годом. МСБ брал кредиты чаще и под рекордно низкие ставки, но суммы этих кредитов снизились из-за ужесточения кредитными организациями скоринга в условиях неопределенности в экономике.

Вызванные коронавирусом ограничения привели к снижению оборотов микро- и малого бизнеса. При этом в 2020 году увеличилось проникновение кредитования в эти сегменты бизнеса. Это привело к увеличению уровня долговой нагрузки в этих сегментах с 1,3% до 2,4% для микропредприятий и с 2,6% до 3,6% для малых. Однако эти категории бизнеса имеют еще большой запас для наращивания кредитования. Это отчетливо видно при сравнении с долговой нагрузкой среднего бизнеса, которая по итогам 2020 года не изменилась и равнялась 11,4%.

Рост проникновения кредитования при снижении оборотов МСБ привели хоть и к небольшому, но общему росту уровня риска по портфелю. За год доля компаний с риском ниже среднего сократилась с 57,7% до 56,0%, а со средним риском — с 21,4% до 19,9%. Доля компаний с уровнем риска выше среднего соответственно увеличилась с 20,9% до 24,1%.

В 2020 году объем выданных МСБ кредитов превысил показатели 2019 года на 7,3%. Этот рост был сформирован первыми тремя кварталами 2020 года. Выдачи 4 квартала 2020 года были выше 3 квартала, однако повторить рекордные показатели 4 квартала 2019 не удалось. Относительно 4 квартала 2019 года произошло снижение объема выдач по всем сегментам МСБ: для микробизнеса на 12,6%, для малого на 11,4% и на 25,5% для среднего бизнеса.

Распределение выдач 4 квартала 2020 по уровню риска улучшилось по сравнению с 3 кварталом. Доля выдач компаниям с уровнем риска ниже среднего увеличилась с 56,4% до 60,1%, а доля выдач компаниям с уровнем риска выше среднего уменьшилась с 24,4% до 17,9%.

IV. Микрокомпании

Микробизнес в 2020 году активно наращивал кредитный портфель. Этому способствовали программы льготного кредитования и субсидирования ставок.

Кредитный портфель микропредприятий по итогам 4 квартала 2020 года вплотную подобрался к пиковым значениям 2014 года. В годовом выражении рост составил 17,5%.

Количество кредитующихся микропредприятий растет пятый год подряд, за 12 месяцев 2020 года их количество выросло почти в 2 раза до 173,3 тыс. компаний.

Микробизнес впервые с 2015 года нарастил затраты на выплату основных сумм долга по кредитам. В 2020 году эти затраты отыграли падение предыдущих лет, поднявшись сразу на 70%, и достигли максимального за последние годы значения в 479 млрд рублей. Показатель затрат на выплату процентов, напротив, достиг минимального за последние годы значения в 32,6 млрд рублей, снизившись более чем на 26% за счет изменения ставки рефинансирования Банком России и льготных программ кредитования.

В кредитном портфеле микрокомпаний за год произошел рост уровня риска. Доля компаний с риском ниже среднего сократилась с 50,0% до 47,9%, со средним риском — с 24,8% до 22,9%. Доля компаний с высоким и очень высоким риском, соответственно, увеличилась на 4,1% с 25,2% до 29,3%.

Несмотря на то, что показатели выдач 4 квартала 2020 года были ниже на 12,6% прошлогодних значений 4 квартала, в среднем по году уровень выдач в 2020 году был выше уровня выдач 2019 года на 45%.

В кризисных 2 и 3 кварталах 2020 года происходил всплеск доли овердрафтов в выдачах. Их доля в эти периоды поднималась на 29,8% и 27,7%, соответственно. В 4 квартале 2020 года этот показатель стал возвращаться к более характерным для предыдущих периодов значений и составил 29,2%.

В 4 квартале 2020 года за из-за прекращения действия государственных программ поддержки пострадавшего от пандемии бизнеса, произошел скачок средней ставки кредитования микропредприятий. Если в 3 квартале 2020 средняя ставка снижалась до рекордно низкого показателя в 4,0%, то в 4 квартале ее значение перевалило отметку в 10% и достигло в среднем 11,1%.

При этом индекс проблемных кредитов, показывающий долю компаний, которые допустили просрочку на 30 и более дней за последние 6 месяцев, в 2020 году вернулся к показателям начала 2010-х годов и составил в 4 квартале 9,0%.

Показатели просрочки и дефолта несмотря на сложную ситуацию 2020 года не показали всплеска, а напротив были ниже уровней предыдущих годов.

V. Малый бизнес

Кредитный портфель малых предприятий по итогам 2020 приблизился к 1,3 трлн. рублей, увеличившись за квартал на 2,7%, в годовом выражении рост составил 7,6%.

Как и в случае с микробизнесом количество кредитующихся компаний малого бизнеса росло. По итогам 2020 количество малых предприятий с кредитами увеличилось на 42,5%.

Программы поддержки малого бизнеса и снижение Банком России ставки рефинансирования привели, с одной стороны, к росту затрат на обслуживания тела кредита в 26,6% за год, с другой стороны — к рекордному снижению затрат на выплату процентов по кредитам в 24,6% по итогам 2020 года.

Под влиянием кризисных явлений в экономике по итогам 2020 года произошло снижение доли компаний с очень низким риском на 1,4%, одновременно на те же 1,4% выросла доля компаний с высоким уровнем риска.

Объем выданных кредитов малому бизнесу в 4 квартале вырос на 8,8% по сравнению с 3 кварталом, однако все равно был ниже пиковых значений 4 квартала 2019 года на 11,4%.

В 2020 году для малого бизнеса были характерны более короткие сроки кредитования, чем в 2019 году. Доля невозобновляемых кредитов сроком 6-12 мес. в 2020 году в среднем была выше на 6,9%, чем в 2019 году.

Льготные программы кредитования оказывали во 2-3 кварталах 2020 года большое влияние на уровень средней ставки. Окончание этих программ привело к росту ставки с 4,8% в 3 квартале 2020 года до 8,0% в 4 квартале 2020 года.

Индекс качества портфеля малого бизнеса был гораздо лучше показателей микробизнеса. Доля малых компаний, допустивших просрочку 30 и более дней за последние 6 месяцев, среди них составляла в 4 квартале 2020 4,4% против 9,0% у микропредприятий.

Когортный анализ демонстрирует крайне низкий уровень потерь банков при кредитовании малого бизнеса.

VI. Средний бизнес

В сегменте среднего бизнеса в 2020 году продолжился тренд на рост кредитного портфеля и увеличение количества кредитующихся компаний.

Кредитный портфель средних предприятий по итогам 2020 года приблизился к отметке в 1 трлн. рублей, увеличившись за квартал на 7,1%, в годовом выражении рост составил 16,8%.

Количество кредитующихся средних предприятий растет девятый год подряд. С 2012 по 2020 год их количество увеличилось больше чем в 2 раза. За 2020 год — на 8,9%.

Как и у микро- и малого бизнеса затраты среднего бизнеса на выплату процентов снизились на 14,2% в 2020 году за счет действия программ поддержки МСБ и низкой ставки рефинансирования.

Как и у микро- и малых предприятий уровень риска по портфелю средних предприятий вырос в 2020 году. Доля в портфеле компаний с уровнем риска ниже среднего сократилась на 1,8% за год. Доля компаний со средним уровнем риска снизилась на 2,6%. На 4,4% выросла доля компаний с высоким и очень высоким уровнем риска.

Объем выдачи кредитов средним предприятиям по итогам 4 квартала 2020 года составил 233,9 млрд. рублей, увеличившись за квартал на 10%. Всего за 2020 год кредитные организации выдали среднему бизнесу кредитов на 843 млрд рублей, что на 4,7% меньше, чем годом ранее.

В 2020 году средний бизнес чаще отдавал предпочтение длинным деньгам, чем в 2019 году. В среднем по году произошло увеличение доли кредитов сроком более полугода и сокращение доли овердрафтов и кредитов сроком менее 6 месяцев.

Средняя ставка по кредитам у среднего бизнеса в 2020 году была менее подвержена колебаниям, чем у микро- и малого бизнеса, что говорит о том, что они меньше пользовались программами льготного кредитования по сравнению с другими компаниями сегмента МСБ.

Индекс качества кредитного портфеля среднего бизнеса в 2020 году практически не изменился, ухудшившиеся на 0,2%. Доля средних предприятий с просрочкой более 30 дней в течение 6 месяцев выросла за год с 3,6% до 3,8%.

Как и у малого бизнеса, когортный анализ портфеля среднего бизнеса демонстрирует низкий уровень потерь кредитных организаций при кредитовании.

Примечания к расчетам

База кредитных историй ОКБ охватывает около 85-90% рынка. Бюро работает над пополнением базы.

В рамках данного отчета мы анализируем данные только по юридическим лицам и не учитываем показатели по индивидуальным предпринимателям. Это связано со сложностью разделения кредитов ИП на ведение бизнеса и личные цели.

По данным ОКБ, в России существует ряд компаний, которые по формальным признакам относятся к микробизнесу, но которые имеют займы на миллиарды рублей. Анализ этих компаний показал, что они созданы в основном для корпоративного управления холдингами. Мы исключили эти компании из обзора. Однако стоит отметить, что исключение больших займов почти не оказывает влияния на тренды, особенно за последние 2 года, большая часть крупных займов компаниям, по формальным признакам относящихся к малому бизнесу, приходится на более ранние периоды.

Для таких компаний из обзора мы поставили отсечку на максимальную сумму займа как максимальную сумму выручки для данного типа компании, т.е.:

- исключены все займы микробизнесу свыше 120 млн рублей;

- исключены все займы малому бизнесу свыше 800 млн рублей;

- исключены все займы среднему бизнесу свыше 2 млрд. рублей.

Логика заключается в том, что банки почти никогда не кредитуют на сумму более одной годовой выручки компании. Такая отсечка все равно оставляет в обзоре часть кредитов, которые по факту относятся к крупному бизнесу, но значительно снижает их влияние на статистику.

Контакты

- Дмитрий Новоченко, старший аналитик Frank RG, novochenko@frankrg.com, +7 916 795 9621

- Роман Божьев, директор аналитических сервисов для МСБ Объединённого Кредитного Бюро, roman.bozhyev@bki-okb.ru, + 7 926 571 2042

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Кредитование МСП 2021: новые рекорды роста

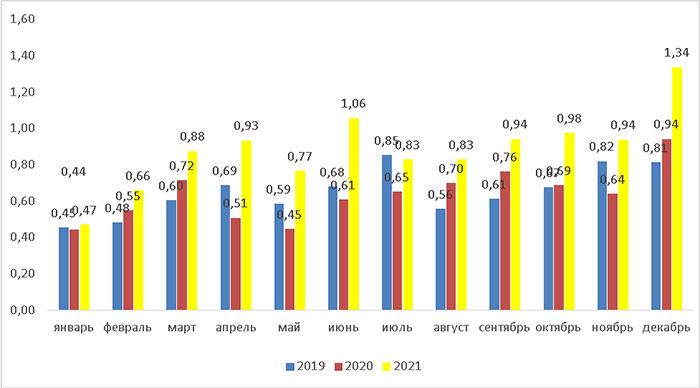

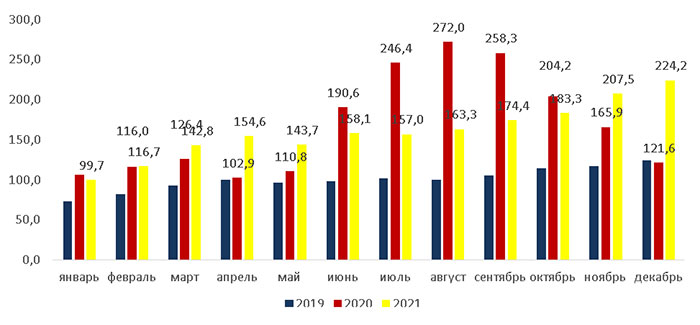

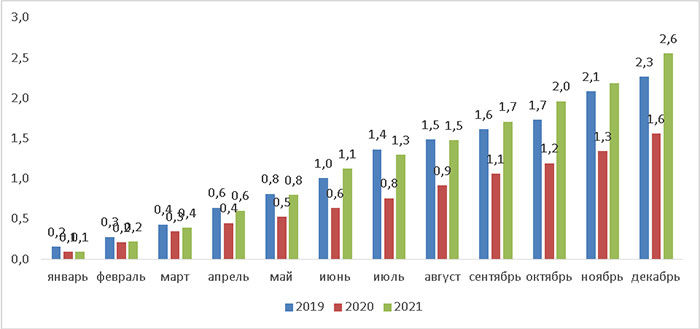

Кредитование МСБ в 2021 году показало рекордный рост. В декабре прошлого года было выдано 1,3 трлн рублей, а суммарная сумма выдач кредитов за 2021 год составила 10,6 трлн, что превышает показатели 2020 года почти на 40% (см. графики 1, 2).

График 1. Объем кредитов, предоставленных субъектам МСП, трлн рублей

Источник: Фонд содействия кредитованию малого бизнеса Москвы, по данным Банка России

График 2. Количество выданных кредитов МСП, тыс.

Источник: Фонд содействия кредитованию малого бизнеса Москвы, по данным Банка России

Согласно опросу «ОПОРЫ РОССИИ» и ПСБ в рамках индекса RSBI, компонента «кредиты» достигла исторического максимума в 59,1 пункта за счет двукратного превышения количества предпринимателей, полностью удовлетворенных доступностью кредитов по отношению к тем, кто не удовлетворен. Рекордное число МСП, взявших кредит в декабре, в начале 2022 года продолжает поддерживать удовлетворенный спрос на максимумах. С одной стороны, это говорит о том, что люди успели взять кредиты по низким ставкам, с другой стороны, необходимость в кредитах была обусловлена ростом цен на материалы, отметил Александр Калинин, президент «ОПОРЫ РОССИИ».

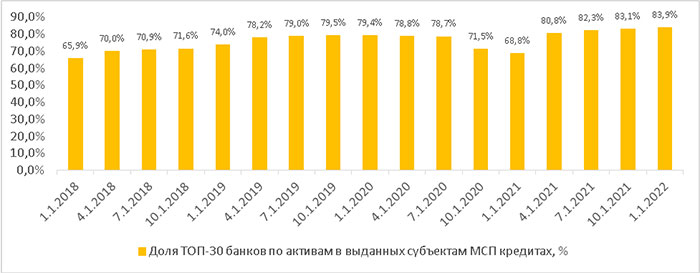

Продолжает расти концентрация кредитования крупнейшими банками: по итогам 2021 года на топ-30 банков приходится 83,9% всех выдач — 8,9 трлн рублей, что на 70% превышает результаты 2020 года (см. график 3), когда небольшие региональные банки также принимали участие в программах поддержки предпринимателей.

График 3. Доля кредитов МСП, выданных в топ-30 банках

Источник: Фонд содействия кредитованию малого бизнеса Москвы, по данным Банка России

Как только действие льготных программ закончилось, предприниматели не продолжили взаимодействие с банками вне топ-30. Это связано с тремя факторами.

- Крупнейшие банки обладают мощными IT-системами, способными в короткие сроки рассматривать заявки и принимать решение о выдаче кредитов.

- За счет больших объемов такие банки могут предлагать более выгодные программы кредитования по сниженным или специальным ставкам.

- Крупнейшие банки имеют развитую систему дополнительных сервисов, к которым предприниматели могут получить доступ на специальных условиях.

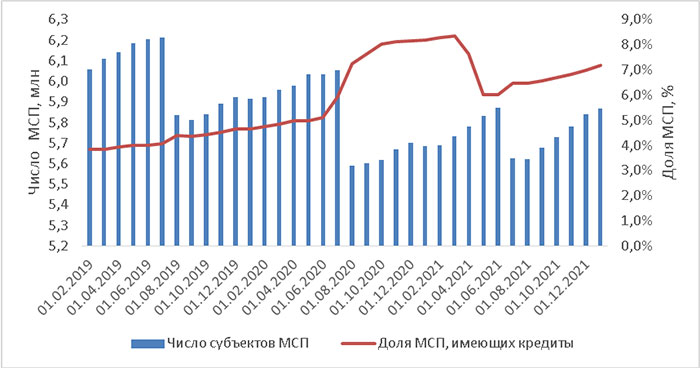

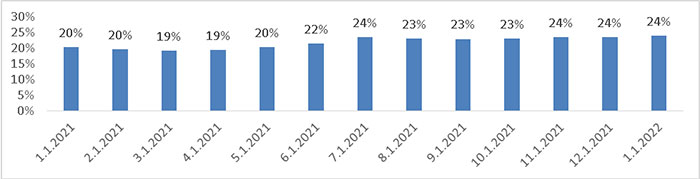

Согласно данным единого реестра субъектов МСП, на 10 января 2022 года в России 5,8 млн предпринимателей, из них только 420 тыс. (7,2%) по итогам 2021 года имели действующие кредиты. Для сравнения: на конец 2019 года кредиты имели 275 тыс. МСП (4,7% действующих МСП на тот момент), таким образом, с 2019 года число предпринимателей, имеющих действующие кредиты, увеличилось в 1,5 раза, но по-прежнему невелико (см. график 4).

График 4. Доля МСП, имеющих кредиты, %, и число субъектов МСП, млн

Источник: Фонд содействия кредитованию малого бизнеса Москвы, по данным Банка России

В МСБ в России заняты почти 25,2 млн человек: предпринимателей, нанятых ими работников и самозанятых — это около трети рабочей силы всей страны. В регионах, где доля рабочих мест в МСП выше, уровень безработицы в целом ниже. В 2021 году были две «волны» льготных кредитов по программе ФОТ 3.0, которые поддержали более 26 тыс. компаний и помогли сохранить около 650 тыс. рабочих мест. Второй этап программы ФОТ 3.0 был запущен 1 ноября 2021 года, за два месяца действия программы предприниматели получили 88,7 млрд рублей льготных кредитов.

Гарантийная поддержка малых предпринимателей

В 2021 году предпринимателям, у которых нет залога или его недостаточно, упростили привлечение банковского финансирования при помощи гарантий и поручительств. Тогда региональными гарантийными организациями было выдано поручительств и гарантий на 80 млрд рублей, которые помогли 9,1 тыс. предпринимателей привлечь финансирование на общую сумму 223 млрд рублей. Всего региональные гарантийные организации вместе с Корпорацией МСП в 2021 году выдали гарантий и поручительств на 250 млрд рублей, которые помогли 15,4 тыс. предпринимателей привлечь финансирование на общую сумму 491 млрд рублей. Больше всего гарантий пришлось на представителей малого и микробизнеса — 81% выданных средств.

Драйверами по оказываемой поддержке с учетом количества субъектов МСП, получивших госгарантии за 2021 год, стали Москва (1,5 тыс. МСП привлекли гарантии и поручительства на общую сумму 35,6 млрд рублей, из них 15,7 млрд рублей выдал Фонд содействия кредитованию малого бизнеса Москвы), Новосибирская область (646 МСП, гарантии и поручительства на общую сумму 9,5 млрд рублей), Санкт-Петербург (637 МСП, гарантии и поручительства на общую сумму 14,6 млрд рублей). Важным драйвером роста стали также программы льготного кредитования.

Поручительства фондов не только делают кредиты доступнее, но и положительно влияют на решения банков по сроку кредитования. Например, в Москве 63% поручительств выдаются сроком от одного года до трех лет, 19% — свыше трех лет, 18% — краткосрочные.

График 5. Средневзвешенные процентные ставки кредитных организаций по кредитным операциям в рублях без учета Сбербанка, % годовых

Источник: Фонд содействия кредитованию малого бизнеса Москвы, по данным Банка России

Наибольший прирост получателей гарантийной поддержки в рамках национальная гарантийная системы в 2021 году по сравнению с 2020 годом зафиксирован в образовании (+650%), сфере услуг (+317%), здравоохранении и социальной сфере (+187%), гостиничном бизнесе и общепите (+135%), а также в транспортировке и хранении (+119%).

«Корпорация МСП» планирует в 2022 году масштабировать «зонтичное» поручительство. По мнению генерального директора Корпорации МСП, это позволит предпринимателям привлечь на развитие бизнеса не менее 170 млрд рублей.

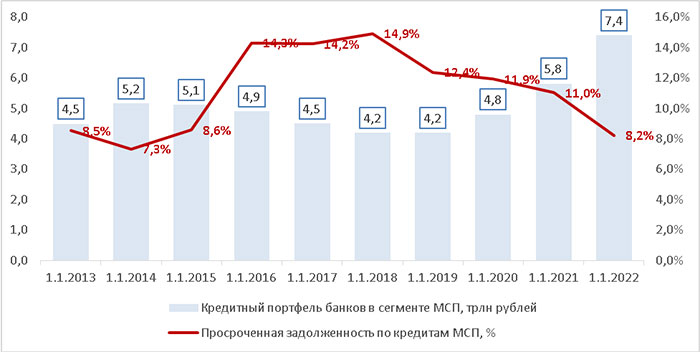

Кредитный портфель: рекордные 7 трлн рублей

Кредитный портфель МСП за 2021 год увеличился на 27,5%, до 7,4 трлн рублей. Продолжается тренд на снижение доли просрочки: на 1 января 2022 года уровень просроченной задолженности составил 8,2%, что сопоставимо только со значениями 2015 года (см. график 6).

График 6. Кредитный портфель банков в сегменте МСП, трлн рублей, и просроченная задолженность, %

Источник: Фонд содействия кредитованию малого бизнеса Москвы, по данным Банка России

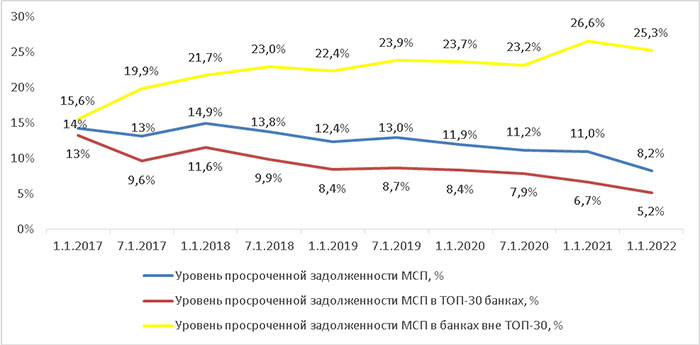

Уровень просроченной задолженности в банках топ-30 составляет 5,2% — такое значение было только в 2009 году, просрочка же в банках вне топ-30 находится на уровне 25,3%. На 1 января 2022 года просроченная задолженность есть у 35,7 тыс. заемщиков (8,5% общего числа заемщиков, имеющих кредиты) (см. график 7).

График 7. Уровень просроченной задолженности по кредитам МСП в топ-30 банках по активам и вне топ-30

Источник: Фонд содействия кредитованию малого бизнеса Москвы, по данным Банка России

Региональная статистика кредитования

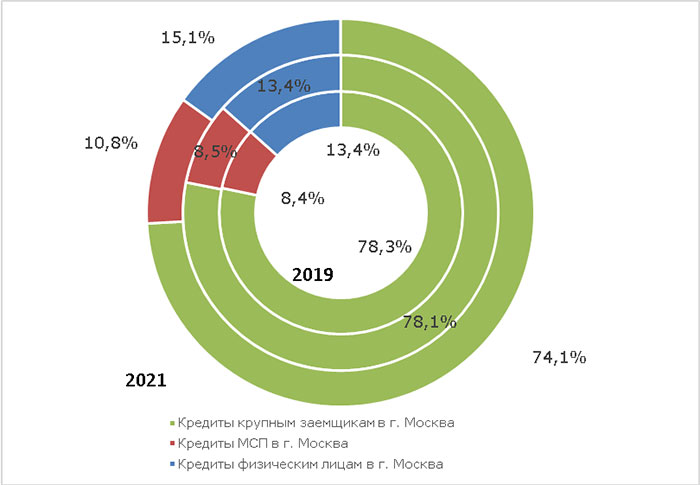

Среди крупнейших 20 регионов, на которые приходится 75% всех выдач, наибольший прирост объема кредитов МСП был в Москве. В столице за 2021 год было выдано 2,6 трлн рублей, что на 64% выше, чем в 2020 году, и на 13% выше, чем в 2019-м (см. график 8).

График 8. Объем кредитов, предоставленных в Москве, трлн рублей (накопительный итог)

Источник: Фонд содействия кредитованию малого бизнеса Москвы, по данным Банка России

Доля выдач новых кредитов в общем объеме выдач в России — 24,1% (см. график 9). На втором месте — Санкт-Петербург, предприниматели которого смогли получить 0,8 трлн рублей (на 51% больше, чем в 2020 году).

График 9. Доля Москвы в общероссийских выдачах, %

Источник: Фонд содействия кредитованию малого бизнеса Москвы, по данным Банка России

Кредитный портфель МСП в Москве с начала года вырос на 45% и на 1 января 2022 года составил 2,2 трлн рублей. Доля Москвы в общем кредитном портфеле составляет 29,1%. Качество кредитного портфеля в Москве находится на наивысшем уровне за последние три года — доля просрочки на 1 января 2022 года составила 10,8%, за год снизившись на 5,6 п.п. (см. график 10).

График 10. Задолженность по кредитам в Москва на 1 января за 2019, 2020 и 2021 годов

Источник: Фонд содействия кредитованию малого бизнеса Москвы, по данным Банка России

В 2021 году в Москве 11,3 тыс. компаний получили кредиты на 78,1 млрд рублей по сниженной ставке 3–7% годовых. Всего же с мая 2020 года, когда программа стартовала, финансирование на льготных условиях привлекли более 22 тыс. компаний на сумму 168,6 млрд рублей. Большинство получателей кредитов по программе составили микропредприятия. Чаще всего заемщики использовали финансирование для пополнения оборотных средств, но некоторые направили деньги на инвестиционные цели или рефинансирование других займов.

В 2022 году программа льготного кредитования будет действовать для молодых (не более одного года) компаний Москвы. Они смогут получить кредит на сумму до 5 млн рублей по ставке до 12,5% годовых.

В новом году – новые меры поддержки МСП

Банк России с 24 января 2022 года возобновляет предоставление кредитов в рамках временного механизма поддержки кредитования МСП из отраслей, в наибольшей степени подверженных негативному влиянию дополнительных противоэпидемических мер. Это позволит банкам удовлетворить запросы субъектов МСП на получение льготных кредитов, не обработанные в конце 2021 года в связи с высокой загрузкой в тот период. Эта мера окажет дополнительную поддержку субъектам МСП в случае дальнейшего ухудшения эпидемической ситуации. Банк России сообщил, что будет предоставлять кредиты в рамках данного механизма до 31 марта 2022 года включительно.

Минэкономразвития, в свою очередь, компенсирует около 60 млн рублей предпринимателям по уплаченной ими с 1 июля 2021 года комиссии в системе СБП. Количество МСП, которые совершали операции в системе и по которым банки подали заявки на компенсацию, превысило 35 тыс. Программа по возмещению предпринимателям комиссии за платежи в СБП была продлена до 1 июля 2022 года. В Министерстве экономического развития РФ также отмечают, что в 2022 году будут предложены льготные кредиты в рамках нацпроекта по поддержке МСП по формуле: ключевая ставка ЦБ плюс 2,75% на любые цели на период до 10 лет. Объем кредитов, которые сможет получить МСП по этой программе, составит 500 млрд рублей.

В Москве для промышленных предприятий будет действовать программа помощи по выходу на рынок облигаций: Московский фонд поддержки промышленности и предпринимательства может предоставить МСП заем под 5,5% годовых. Средства можно будет потратить на оплату услуг по обслуживанию размещения облигаций. Их получат организаторы торговли, консультанты и рейтинговые агентства. С помощью денег, привлеченных на облигационном рынке, предприниматели смогу модернизировать производство, расширить выпуск продукции.

Также до 2024 года продлена программа субсидирования МСП при размещении бумаг на бирже. Программа предполагает частичную компенсацию затрат на выпуск акций и облигаций (до 1,5 млн рублей) и выплаты по купонам (до 70%). Отбор эмитентов для участия в программе субсидирования осуществляется два раза в год — до 1 июля и до 1 октября календарного года. Из числа потенциальных получателей исключили организации, входящие в группу компаний с годовой выручкой более 2 млрд рублей, чтобы сконцентрировать господдержку на тех, кто не ассоциирован с крупным бизнесом.

В 2021 году у предпринимателей появилась возможность покупать российское ПО со скидкой 50%. Представители МСБ закупили более 100 тыс. лицензий на облачное ПО менее чем за два месяца действия программы. На 2022 год Минцифрой предусмотрен вдвое больший объем финансирования — около 2 млрд рублей.

В начале 2022 года начала функционировать Цифровая платформа для МСП на домене МСП.РФ. Она позволит получить наиболее востребованные для развития бизнеса государственные и коммерческие сервисы и услуги. На данный момент доступно 11 онлайн сервисов-помощников, необходимых для открытия и ведения бизнеса. Также на платформе запущен уникальный сервис подачи заявки на кредит на сумму до 10 млн рублей одновременно в несколько банков. В отдельный блок выделены региональные меры поддержки, которые можно получить онлайн.

Будущее сегмента кредитования МСП в 2022 году в России зависит от общеэкономических реалий, стоимости фондирования, масштабности предпринимаемых мер господдержки по противодействию санкциям. Правительством обсуждаются меры «заморозки» ставки по кредитам МСП, что могло бы поддержать их динамику кредитования и сегмент.

Источник https://www.vedomosti.ru/economics/articles/2020/11/11/846643-malii-biznes

Источник https://frankrg.com/36510

Источник https://bosfera.ru/bo/kreditovanie-msp-2021-novye-rekordy-rosta