Как использовать USDT? Подробный разбор стейблкоина Tether

В сентябре Эфириум столкнулся с серьёзной проблемой: сеть криптовалюты нагрузила финансовая пирамида Fair Win, которая активно расходовала её ресурсы и взвинтила комиссии до небес. Затем смарт-контракт опустел, а ситуация вернулась в норму. Сейчас активнее всего сеть нагружает Tether USD. Но как стейблкоин оказался на блокчейне Эфириума? Отличается ли он от USDT на протоколе Omni? Как работает его блокчейн и как правильно хранить эти монеты? Рассказываем.

Текст ниже — гостевая статья Леонида Грановского.

Что такое криптовалюта Tether

Tether — стейблкоин. Он даёт возможность хранить криптовалюты по аналогии фиатных денег с привязкой к доллару (USDT) и евро (EURT). Благодаря этому можно не опасаться скачков стоимости криптовалюты и отправлять переводы в долларах.

Представители Tether обещают, что каждый выпущенный криптодоллар подтвержден реальным долларом на их специальном счете, хотя многие ставят это под сомнение.

Как работает Omni Layer

Tether был запущен в июле 2014 года и изначально основывался на протоколе Omni Layer. Сам Omni Layer стартовал в сентябре 2013 года в качестве проекта под названием Mastercoin. Последний произвёл ребрендинг в январе 2016 года и уже тогда стал называться Omni. Проект позиционировал себя скорее не как криптовалюту, а как надстройку над протоколом Bitcoin, дающую пользователю дополнительную функциональность.

Вот описание Omni Layer на GitHub.

The Omni Layer is a communications protocol that uses the Bitcoin block chain to enable features such as smart contracts, user currencies and decentralized peer-to-peer exchanges. A common analogy that is used to describe the relation of the Omni Layer to Bitcoin is that of HTTP to TCP/IP: HTTP, like the Omni Layer, is the application layer to the more fundamental transport and internet layer of TCP/IP, like Bitcoin.

То есть Omni представляет из себя протокол, использующий блокчейн Биткоина для добавления дополнительных возможностей. Это смарт-контракты, пользовательские валюты и децентрализованные Peer-to-peer биржи.

Простая аналогия тут в том, что Omni для Биткоина — всё равно что HTTP-протокол для фундаментального TCP/IP транспорта. Только в нашем случае Биткоин создаёт соединение между участниками сети (TCP-IP), а Омни передает данные (HTTP) и позволяет использовать функции, которыми не обладает Биткоин.

Основываясь на мощной сети Биткоина, Omni автоматически получает множество преимуществ. Главные из них — защищённость (например, от атаки 51 процента) и стабильность сети BTC. В свою очередь ноды Omni являются и нодами Bitcoin. В результате защищённость и надёжность сети Биткоин также увеличивается.

По сути все создаваемые монеты в Omni Layer являются «токенами» в блокчейне BTC. Соответственно, любой кошелёк или биржа, поддерживающая транзакции BTC, автоматически поддерживают транзакции и Omni токенов. Причём без надобности в дополнительных апгрейдах программного обеспечения или доработках.

Каждая транзакция Tether в Omni записывается в транзакцию BTC, делит с ней один и тот же хеш транзакции и подтверждается в сети Биткоина. Среднее время подтверждения транзакции составляет 10 блоков.

Вот пример: эта Биткоин-транзакция в блоке 592601 содержит в себе перевод почти 350 тысяч USDT. А вот ссылка на Omni-эксплорер.

На Omni Layer базируется не так много токенов: OMNI, MAIDSAFE, Synereo и SafeExchange. Tether, конечно же, является самым успешным проектом и занимает свыше 95 процентов всех транзакций сети.

Распределение токенов на протоколе Omni Layer

Логично, что Tether активно используется на криптобиржах: они хранят в своих кошельках наибольшее количество долларового эквивалента.

Самые богатые Tether-кошельки. Источник: wallet.tether.to

Если посмотреть скриншот выше, будет понятно, что свыше 90 процентов всего запаса USDT в Omni Layer были сконцентрированы в руках 0,2 процента участников.

Использование BTC-блокчейна имеет и свои минусы. Скорость транзакций здесь не высока — расчётное время между блоками BTC ориентировочно составляет 10 минут. Плюс есть довольно приличная комиссия и ограничение по размеру блока.

Tether на Эфириуме

Некоторое время назад Tether анонсировали переход на Ethereum-блокчейн по стандарту ERC20. Это сделало USDT совместимым с децентрализованными приложениями, значительно увеличило скорость транзакций (ведь время блока в сети Ethereum всего 15 секунд, когда у Биткоина — 10 минут) и серьёзно снизило величину комиссий.

Omni-адреса Tether начинались на 1 или 3 — как и адреса Биткоина. Ethereum адреса начинаются c 0x. Таким образом Tether сейчас работает в двух протоколах, поэтому при отправке средств обязательно сверяйте адрес получателя.

Очень важный момент: из сети Omni нельзя отправить деньги в сеть Ethereum и наоборот. Ещё раз. Вы не можете отправить или поменять свои ERC20 USDT на OMNI USDT и наоборот.

Полная информация об эмиссии Tether доступна по этой ссылке.

Адрес контракта USDT: 0xdac17f958d2ee523a2206206994597c13d831ec7 – на данный момент выпущено больше 2 миллиардов долларов.

Адрес контракта EURT: 0xabdf147870235fcfc34153828c769a70b3fae01f – выпущено свыше 50 миллионов евро.

На Omni доступно 1.775 миллиарда USDT и 1610 EURT.

Общий баланс USDT и EURT на Omni. Источник: wallet.tether.to

Биржи оперативно поддержали переход на ERC20 и теперь легко принимают/выводят средства в USDT, используя блокчейн Ethereum. Мы проверили основные платформы – Binance, Bittrex, Poloniex и Huobi.

Многие кошельки тоже поддерживают USDT, ведь владельцы криптовалют теперь часто пользуются последним как обычным токеном в сети Эфириума. Тот же Coinomi работает с Tether в двух видах: на Omni и Ethereum.

То есть если кошелёк поддерживает ETH, он наверняка будет работать и с USDT, ведь это обычный токен на блокчейне Эфириума.

Предупреждение о необходимости изменить адрес депозита для Binance. Источник: Binance

Представители Tether обещали, что любой держатель их токенов может обратиться к ним за выводом средств и получить фиатные USD в виде банковского перевода в обмен на перевод к ним Tether. Но по факту процедура KYC («Know your customer» — то есть подтверждение личности пользователя с помощью документов) и Due Diligence слишком затруднительна. Верификация может занять до пяти недель. Вдобавок есть комиссия за обращение, которая составляет 150 USDT. В случае успешного прохождения сумма будет зачислена на депозит, но если вы не пройдёте верификацию, то 150 долларов сгорят.

Как правильно хранить Tether на своём кошельке

В очередной раз напоминаем: хранить средства на бирже небезопасно. Поэтому если хотите временно войти в «тихую гавань» и выйти из криптовалюты в доллары, тогда самый надёжным способом будет перевод денег на свой собственный кошелёк. В данном случае приватными ключами владеете вы, а не биржа.

Самым безопасным способом хранения криптовалюты является использование аппаратных кошельков: Ledger Nano S, Ledger Nano X, Trezor One или Trezor T. Для статьи мы специально приобрели аппаратный кошелек Ledger Nano S.

Распаковываем и инициализируем устройство, записываем 24 заветных слова на бумажечку и прячем её в надёжное место. Скачиваем для работы с кошельком приложение Ledger Live. Его поддерживают системы Windows, Mac и Linux.

Программа выглядит красиво и минималистично, а самое главное – функционально. Источник: Ledger Live

В менеджере приложений добавляем Bitcoin- и Ethereum-приложения. Источник: Ledger Live

Генерируем себе ETH-адрес.

Выбираем Эфириум. Источник: Ledger Live

Продолжаем процедуру. Источник: Ledger Live

Теперь попробуем перевести 2 USDT c биржи Binance на свой свежий кошелёк. Авторизуемся на бирже и переходим в раздел вывода USDT.

Комиссия за вывод в Binance равна 1.1 доллара. В нашем случае с точки зрения перевода 2 USDT это больше, чем 50 процентов, но при переводе крупных сумм величина комиссии не меняется и будет составлять небольшой процент. Источник: Binance

Подтверждаем транзакцию, и вот она уже появилась на страничке истории транзакций. Источник: Binance

Наша транзакция исполнилась спустя 15 секунд. Источник: блокчейн-эксплорер

Теперь переходим в myetherwallet. Работа с токенами ETH происходит именно через него, Ledger полностью поддерживает MEW.

Выбираем вход с помощью аппаратного кошелька Ledger. Источник: MEW

На следующем этапе выбираем ETH Live derivation path — мы ведь изначально создали адрес через Ledger Live, помните? Источник: MEW

Видим, что в нашем кошельке у ETH-адреса появился связанный с адресом токен. Это те самые 2 наших Tether-доллара

Баланс USDT. Источник: MEW

Вот и всё, теперь криптодоллары хранятся безопасно. Можно спать спокойно.

Давайте переведём токены из нашего кошелька на биржу. Пусть это будет Bittrex. Не забывайте, вам понадобится немного ETH на этом адресе для оплаты комиссии при выводе токенов. Если монет нет, а видеокарта есть, намайнить эфиры получится на пуле 2miners.

Bittrex напоминает, что с 5 августа перешел на ERC20 токены и просит перегенерировать адрес кошелька. Источник: Bittrex

Bittrex напоминает, что с 5 августа платформа перешла на ERC20-токены и просит перегенерировать адрес кошелька

Получаем адрес для депозита.

Депозит Tether USDT. Источник: Bittrex

Теперь переключаемся в MEW. Отправка Tether ничем не отличается от отправки ETH. Разве что за исключением того, что в меню «Тип токена» выбираем USDT, а затем указываем сумму, адрес получателя и величину комиссии.

Транзакция в MyEtherWallet. Источник: MEW

Подтверждаем транзакцию на устройстве.

Подтверждение транзакции на самом Ledger

Комиссия за перевод составила всего 1 цент.

Информация о транзакции. Источник: блокчейн-эксплорер

Через минуту видим ожидаемый депозит на бирже.

Bittrex требует 36 подтверждений для зачисления денег на счёт. Источник: Bittrex

Таким образом в течение 10 минут получилось совершить перевод на биржу и оперативно приступить к торговле.

C переходом Tether на блокчейн Ethereum в качестве ERC20 токена отправка и хранение теперь ничем не отличаются от переводов ETH токенов. Схема следующая:

- подключаем Ledger (или любой другой аппаратный кошелек) к MEW;

- на устройстве активируем ETH-приложение;

- выбираем раздел ETH Live;

- получаем адрес ETH кошелька;

- отправляем USDT напрямую на свой ETH-адрес;

- для вывода с биржи используйте ваш ETH адрес.

Храните свои криптодоллары в USDT в безопасности. В случае чего заглядывайте в наш крипточат.

Удивительная история Tether (USDT): люди отнесли $80 миллиардов пластическому хирургу, который не гарантирует их возврат

В попытке избежать санкций Запада и контрсанкций со стороны РФ, многие россияне спешно переводят сбережения в криптовалюту. В этой статье я разбираюсь в финансовой надежности крупнейшего и старейшего стейблкоина USDT (спойлер: к ней есть серьезные вопросы).

Джанкарло Девазини (бывший профессиональный пластический хирург, а ныне финансовый директор Tether) смотрит на тебя, как понятно на что

В связи с известными событиями (*** *****!) в россиянах резко проснулся интерес к криптовалюте: в настоящий момент операции с использованием блокчейна остаются одним из немногих работающих способов перемещения денег через границу. Даже те, кто ранее был настроен весьма скептически, сейчас регистрируются на криптобиржах, заводят криптокошельки и в кратчайшие сроки перековываются в цифровых номадов.

Похожий путь недавно прошел и я: признаюсь честно, я не сильно глубоко разбираюсь, собственно, в крипте. Но зато я хорошо разбираюсь в финансах — так что в этой статье я попробовал проанализировать наиболее популярный стейблкоин именно с финансовой стороны (другим монетам будут посвящены будущие статьи из серии). После прочтения вам должны стать более понятными ответы на вопросы «Насколько вероятно, что купленный за $1 USDT вдруг станет стоить гораздо меньше?» и «Каким образом может произойти эта девальвация?»

Зачем нужны стейблкоины и как они работают

Если вы собрались переводить часть капитала в криптовалюту, то базовым вариантом может являться покупка самых крупных и известных монет, вроде Bitcoin или Ethereum. Но тут есть одна проблема: их стоимость в пересчете на традиционные (фиатные) деньги ведет себя сложнопредсказуемым образом. Тем, кто верит в неизбежное и светлое криптобудущее, это скорее на руку (можно надеяться «сделать иксы» и обогатиться), всех же остальных перспектива вложить в крипту $10 тысяч, а через пару месяцев достать оттуда всего $4 тысячи, может не сильно воодушевлять.

Эту проблему могут помочь решить стейблкоины, стоимость которых жестко привязана к какому-либо якорю: здесь и далее мы будем рассматривать стейблкоины, привязанные к доллару США — как наиболее распространенные.

Чтобы понять, как с финансовой стороны работают классические стейблкоины, давайте рассмотрим гипотетический пример (пока даже без участия самой крипты). Предположим, некто приходит в ООО «Тетерев Банк» и кладет на отдельный счет миллион долларов, а взамен ему в кассе выдают один миллион напечатанных на бумажке Тетерев-коинов, каждый из которых как бы стоит $1.

Это тетерев. Возможно, он стоит $1 (но это не точно)

Чтобы другие люди были готовы принимать эти фантики (извините, Тетерев-коины) в качестве оплаты за что-либо и признавали за ними стоимость в $1, должны выполняться одновременно три условия:

Тетерев-коины очень сложно или невозможно подделать.

Существует возможность надежно удостовериться, что в Тетерев Банке лежат достаточные резервы, чтобы полностью покрыть стоимость всех Тетерев-коинов в обращении.

Существует механизм «погашения» этих коинов, позволяющий в любой момент обменять их в Тетерев Банке по номиналу на соответствующий эквивалент «настоящих» долларов.

Собственно, классические стейблкоины работают примерно так же, только вместо бумажных Тетерев-фантиков используются цифровые токены. Хитрое математическое колдунство блокчейна позволяет надежно предотвратить подделку таких токенов (первый пункт списка), ну а с пунктами 2 и 3 нам предстоит немного поразбираться ниже по тексту.

И делать мы это будем на примере Tether — самого крупного и популярного стейблкоина, выпустившего в обращение Тетерев-коинов (простите, USDT) на общую сумму в районе $80 миллиардов.

Чем обеспечен Tether

Tether — это токен (часто обозначаемый как USDT), который выпускает зарегистрированная в 2014 году в Гонконге компания Tether Limited. А ей, в свою очередь, владеют те же ребята, что рулят криптобиржей Bitfinex — печально известной в первую очередь тем, что в 2016 году ее ломанули и похитили аж 120 тысяч биткоинов (что по нынешнему курсу равнялось бы примерно $5 миллиардам), так что всем клиентам биржи принудительно почикали их депозиты примерно на треть. Кстати, предприимчивым хакером в итоге оказался русский паренек Илья Лихтенштейн, которого как раз арестовали буквально пару месяцев назад.

Илья Лихтенштейн, его подруга Хизер Морган, жаба (возможно, кто-то из них троих знает пароль от биткоин-кошелька на миллиард-другой)

С самого возникновения Tether гордо заявлял у себя на сайте, что каждый выпущенный Тетерев-коин подкреплен самым настоящим, живым и хрустящим долларом, надежно лежащим на счету в банке. Но в 2019 году прокуратура Нью-Йорка пришла к выводу, что это утверждение не являлось правдой.

В частности, выяснилось, что в 2018 году Tether отправил $625 миллионов из своих резервов в адрес биржи Bitfinex, которой в тот момент остро не хватало бабла, чтобы расплатиться по свои обязательствам перед клиентами. Почему? Потому что Bitfinex, в свою очередь, хранили более $1 миллиарда денег своих клиентов в мутном панамском «банке» Crypto Capital Corp., который умудрился потерять над ними контроль из-за проблем с правоохранительными органами в разных странах.

Кстати, чтобы вы понимали, как устроены финансовые взаимоотношения в дивном новом криптомире, процитирую официальное заключение прокуратуры: «никаких контрактов или иных письменных соглашений между Bitfinex/Tether и Crypto Capital Corp. никогда не существовало». Ну то есть: пацаны передали потаскаться миллиард баксов в CCC (не путать с МММ!) просто так, под честное слово. Н — надежность!

Как бы то ни было, после того, как Tether и Bitfinex взяла за причинное место прокуратура, одолженные из резервов деньги они всё-таки смогли каким-то образом вернуть. Вдобавок их обязали радикально повысить прозрачность раскрытия информации о резервах.

Вообще, это очень важный момент. Настоящие (нормальные) банки по закону обязаны публиковать регулярную и весьма подробную отчетность о том, куда вложены их активы (которые, собственно, и обеспечивают их способность возвращать деньги вкладчикам). Более того, эта отчетность должна еще и обязательно подвергаться аудиту, в ходе которого серьезные независимые ребята подтверждают ее корректность (в одной из крупнейших фирм, занимающейся подобными аудитами, я как раз проработал семь лет на заре своей карьеры).

Tether аж с 2017 года обещают поделиться результатами аудита (будет готов вот-вот, в ближайшие месяцы — а может быть, даже раньше!), но пока с этим как-то не складывается. Вместо этого они публикуют ежеквартальные «консолидированные отчеты о резервах» с заключением независимого бухгалтера, что совсем не то же самое, что полноценная финансовая отчетность с аудиторским заключением — стандарты раскрытия информации здесь гораздо более обтекаемые.

В частности, в этих записульках никак не раскрывается, в каких же, собственно, банках лежат резервы Tether. Приличные банки в приличных юрисдикциях отчего-то иметь дела с этой компанией не хотят (потом ведь не отмоешься от скандалов), так что, вполне вероятно, что деньги размещены в разнообразных аналогах сомнительных контор вроде Crypto Capital Corp. (см. выше), которым терять в плане репутации особо нечего.

Но давайте, тем не менее, посмотрим на раскрываемый состав резервов Tether на последнюю доступную дату, 31.12.2021. Итак, $78.6 миллиардов резервов распределяются примерно так:

44% размещено в краткосрочных государственных векселях США (Treasury Bills) — ну, это самый надежный актив, тут вопросов нет.

9% размещено на банковских депозитах и в фондах денежного рынка — по идее, это тоже должно быть достаточно надежным (с оговоркой о том, что мы не знаем, что это за банки и насколько они устойчивы).

31% в корпоративных облигациях сроком до года — тут они пишут, что в основном это бумаги с очень высоким рейтингом надежности, но есть определенные подозрения, что там в составе может быть куча китайских облигаций — а китайцы, как мы знаем, зачастую очень креативно подходят к финансовому учету…

Оставшиеся 16% — это займы неким нераскрытым фирмам, более длинные облигации, драгоценные металлы, и туманные «прочие» инвестиции (с пометкой «включая цифровые токены»). Надежность этой части оценить весьма сложно — судя по расплывчатым формулировкам, тут могут скрываться большие сюрпризы.

Отдельные вопросы у финансистов вызывает то, что хотя по объему портфеля краткосрочных долговых бумаг Tether уверенно входит в десятку мировых лидеров, отчего-то никто из профессиональных участников рынка облигаций никогда с ними не работал. Надо понимать, что на западных рынках облигации торгуются не напрямую на бирже, а исключительно через крупных посредников вроде инвестиционных банков (в отличие от, кстати, Московской биржи — которая в этом плане [была] более продвинутой). Как можно обслуживать портфель краткосрочных ценных бумаг размером в десятки миллиардов долларов таким образом, чтобы никто из профессионалов этого не видел и не слышал — до конца не очень понятно.

Кстати, в октябре 2021 года фирма Hindenburg Research, специализирующаяся в области финансового сыска, объявила награду до миллиона долларов любому, кто сможет поделиться ранее неизвестными деталями о резервах Tether (но пока что-то не слышно, чтобы за призом выстроилась очередь желающих).

Итого, примерно к половине резервов Tether есть определенные вопросы в плане надежности. Совсем не исключен сценарий, что если потребуется их срочно ликвидировать — может оказаться, что по факту их можно превратить в значительно меньшую сумму денег, чем та, по которой они учтены на балансе.

Какой смысл для Tether держать свои резервы в менее надежных активах? Всё просто: можно положить принесенные в клювике криптоэнтузиастов $80 миллиардов в сверхнадежный короткий госдолг США, и зарабатывать на этом примерно 0,1% годовых. А можно отдать эти деньги каким-нибудь мутным китайцам, и зарабатывать на них 1% годовых. Всё-таки, $800 миллионов доходов в год — это гораздо приятнее (примерно в 10 раз), чем $80 миллионов. Ну а надежность тут уже не так критична: в конце концов, если кто-то из китайцев деньги не отдаст — то это ж не свои терять, а чужие!

Механизм арбитража: как обеспечивается привязка стоимости Tether к доллару

Давайте, наконец, посмотрим на заключительное условие крепкой привязки стоимости стейблкоина к $1: на возможность арбитража. Так как Tether торгуется на криптобиржах, то его стоимость будет определяться в первую очередь балансом спроса и предложения (и действительно, USDT иногда в моменте торгуется не по $1, а в диапазоне $0,99-1,01 или даже шире). Чтобы цена на токен не уезжала далеко от $1 из-за периодически возникающих дисбалансов спроса и предложения, должен существовать какой-то механизм арбитража, который будет толкать ее обратно к $1 (если вы читали статью про маркет-мейкинг ETF, то речь идет про похожий принцип).

Для Tether этот механизм арбитража заключается в предоставлении возможности участникам рынка конвертировать 1 USDT в $1 и обратно. Например, если на бирже 1 USDT вдруг падает до $0,99, то арбитражер может купить его по этой «заниженной» цене и погасить его напрямую в Tether за $1, получив быструю безрисковую доходность в 1% ($0,01). Ну и наоборот: если рынок готов «скушать» USDT по $1,01, можно насоздавать новых токенов напрямую в Tether за $1 и продать их на бирже подороже. (Всё это с поправкой на то, что минимальной суммой создания/погашения USDT напрямую в Tether является $100 000.)

Динамика котировок USDT: видно, что примерно с 2020 года привязка стоимости токена к доллару обеспечивается весьма эффективно

Судя по тому, что мы не наблюдаем существенных колебаний цены USDT вокруг $1, этот механизм в каком-то виде функционирует достаточно эффективно. Хотя, я узнавал у знакомого крипто-маркетмейкера — он мне сказал, что ни у него, ни у его знакомых трейдеров попытки погасить USDT напрямую с Tether не увенчались успехом — скорее всего, из-за неких «проблем с обработкой банковских переводов» на стороне Tether.

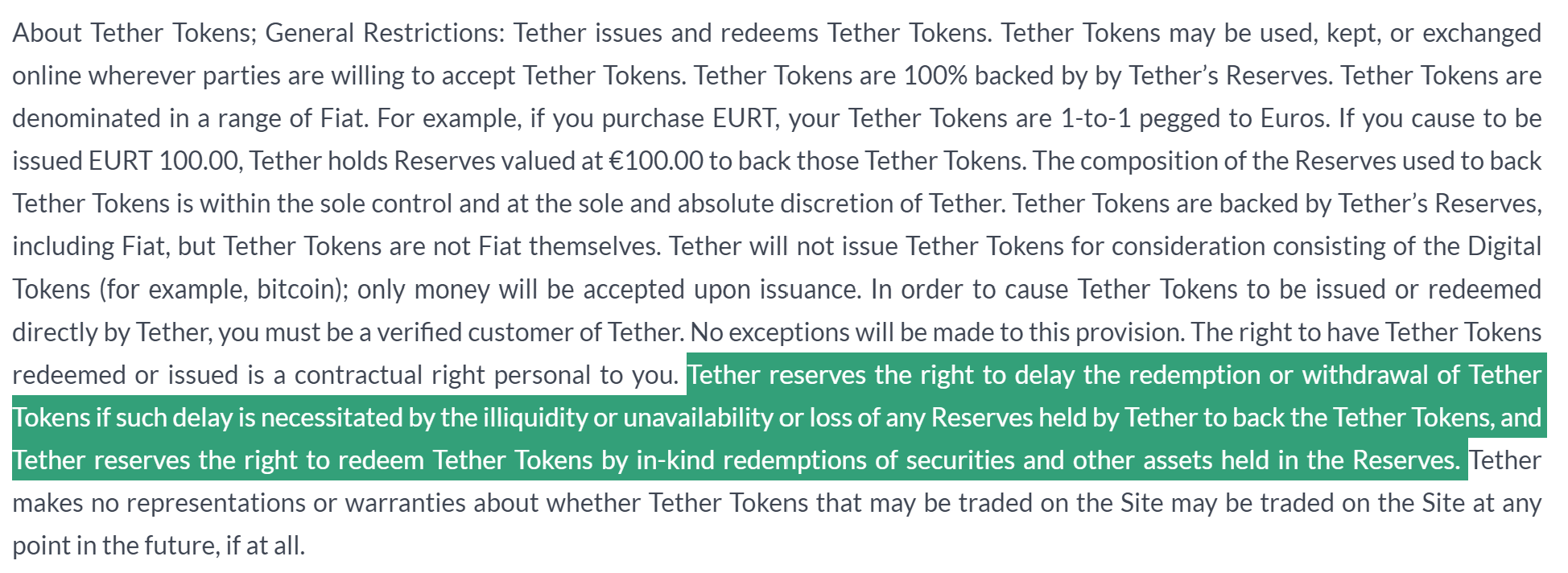

Как бы то ни было, не лишним будет обратить внимание на то, что Tether на своем сайте нигде не упоминает о существовании каких-либо твердых обязательств с их стороны по погашению USDT и их обмену на доллары из резервов. В лучшем случае обтекаемые формулировки говорят о том, что у ограниченного подмножества «верифицированных клиентов Tether» есть право на погашение — да и то, какое то хиленькое: при желании, его можно в любой момент подзаморозить до лучших времен.

TLDR с сайта Tether: право обменять USDT на доллар есть ровно вплоть до того момента, когда его нет

Как может выглядеть крах Tether

К этому моменту вы, наверное, уже могли догадаться, что я смотрю на надежность Tether довольно скептически. Это отнюдь не значит, что крах USDT неминуем — но риски негативного развития событий, скажем так, имеются вполне осязаемые.

Этот стейблкоин вполне может чувствовать себя отлично еще многие годы — особенно, пока активная фаза роста интереса к блокчейну и DeFi подстегивает увеличение спроса на USDT и ведет к неуклонному росту количества токенов в обращении.

CoinGecko: Рост капитализации USDT, логарифмическая шкала

Но давайте всё же рассмотрим, как конкретно мог бы выглядеть сценарий краха Tether (тем более, что некоторые хедж-фонды уже делают крупные ставки на то, что это событие может произойти в ближайшие 12 месяцев).

Предположим, в какой-то момент появляется очередная негативная новость про Tether в стиле «20% резервов компании оказались замороженными в панамском банке, который находится под следствием по обвинению в отмывании денег». Заморожены — это еще не конфискованы; однако крипто-сообщество всё же несколько напрягается. Самые нервные держатели USDT решают на всякий случай поменять их на чуть более надежно выглядящий стейблкоин USDC (его мы разберем в следующей статье), благо этих токенов в обращении уже больше $50 миллиардов.

Спрос на USDT резко падает, тогда как предложение — наоборот, растет. Биржевые котировки USDT временно сползают с $1 до $0,9. Это, в свою очередь, провоцирует арбитражеров скупать подешевевшие токены и погашать их напрямую в Tether за доллар. И всё работает прекрасно: цена действительно стабилизируется!

Правда, следующий отчет о резервах Tether показывает, что все погашения осуществлялись за счет имеющихся на балансе денежных средств и продажи сверхнадежных государственных векселей США. Так что, с учетом общей резко упавшей капитализации USDT, большую часть оставшихся резервов теперь составляют непонятные «займы третьим лицам» и «очень-надежные-долговые-бумаги-но-мы-не-скажем-чьи».

Люди начинают понимать, что если погашение USDT будет продолжаться такими же темпами, то вскоре все хорошие активы из резервов будут распроданы — а оставшиеся держатели токенов останутся один на один с самыми трешевыми активами, доверять надежности которых уже не очень-то хочется. Возникает ситуация «кто первый успел, того и тапки» — так что все держатели USDT одновременно ломятся в Tether, в попытке получить за них хрустящий доллар, пока еще дают.

Когда капитализация USDT сокращается примерно вдвое, Tether внезапно перестает осуществлять обмен токенов на доллары. Сначала они в приватной коммуникации с клиентами пишут о временных трудностях с перечислением больших объемов средств между банками. Потом, когда в дело включаются особо настырные журналисты, пресс-секретарь Tether делает заявление: «как мы неоднократно подчеркивали ранее, Tether никогда не гарантировал и не брал на себя безотзывные обязательства по конвертации неограниченных объемов USDT в фиатную валюту».

В какой-то момент к делу подключаются уже финансовые регуляторы и принудительно начинают процедуру банкротства компании. В ходе описи имеющегося имущества обнаруживается, что десяток миллиардов был выдан в долг компании «Мы Можем Майнить Ltd.» (связаться с ней для истребования суммы не удается), пяток миллиардов числится за резервами в криптовалюте (приватные ключи к соответствующим кошелькам обнаружить нет возможности), и еще миллиардов 20 вложено в долговые обязательства пары китайских гигантов в отрасли недвижимости, которые в связи с текущей нелегкой экономической ситуацией торгуются на рынке примерно по 70% от номинала.

К этому моменту очешуевшие владельцы Тетерев-коинов остаются перед нелегким выбором: либо продать их на бирже прямо сейчас по текущей цене около 50% от номинала, либо пытаться дождаться окончания процедуры банкротства и раздела имущества Tether между кредиторами, в надежде после окончания всех судебных разбирательств через несколько лет получить чуть больше. The end!

Конечно, история выше принадлежит исключительно моей фантазии, а в реальности всё может происходить совершенно по другому — это лишь один из вариантов развития событий. Надо понимать, что владельцам Tether сохранение статуса кво гораздо выгоднее: лучше быть уважаемыми пионерами криптоиндустрии и стричь по 1% от $80 миллиардов ежегодно, чем своровать 20% от этой же суммы и быть всеобще ненавидимыми проходимцами. Но, тем не менее, переход от первого сценария ко второму при желании может произойти весьма быстро.

Если вы собираетесь перевести существенную для вас сумму в Tether, то рекомендую задуматься — стали бы вы класть деньги на депозит в условный «Тетерев Банк», про который известно следующее:

Финансовым директором банка работает бывший пластический хирург.

Банк в прошлом был пойман на лжи по поводу того, куда он вкладывает свои активы, и за это неоднократно был оштрафован прокуратурой и финансовыми регуляторами на десятки миллионов долларов.

Собственный капитал банка составляет всего 0,2% от активов — как минимум на порядок меньше, чем минимально допустимый размер капитала для настоящих европейских банков.

Банк не выпускает полноценную финансовую отчетность, его никто не аудирует и, по сути, не контролирует его деятельность.

Неизвестно, в какие конкретно активы вложены резервы банка; а также нет информации о том, кто является их держателем (но известно, что в прошлом банк размещал резервы в третьесортных финансовых институтах, никак не оформляя свои отношения с ними документально).

Банк в очень обтекаемых терминах мелким шрифтом пишет у себя на сайте, что не готов брать на себя какие-либо обязательства и давать какие-либо гарантии относительно возврата вложенных в него средств.

Управляющие банка также имеют другой инвестиционный бизнес, который в свое время из-за дырявой системы безопасности стал жертвой одной из крупнейших хакерских атак, что привело к потере его клиентами трети их капитала.

Конечно, Tether де-юре не является банком, и сравнивать их напрямую не всегда корректно (хотя, по размеру активов Tether вполне мог бы претендовать на место в тройке крупнейших банков РФ, например). Но лично мне всего изложенного выше вполне достаточно, чтобы сделать вывод о надежности вложений в USDT.

Следующая статья будет посвящена разбору других популярных стейблкоинов (USDC, BUSD, DAI, UST) — если не хотите ее пропустить, подписывайтесь на мой Telegram-канал RationalAnswer, где я пытаюсь найти разумные подходы к личным финансам и инвестициям (ну, понятно, насколько это еще возможно в текущих обстоятельствах).

Стейблкоины USDT vs. USDC vs. BUSD: чем они отличаются?

Стейблкоины — это криптовалюты, стоимость которых привязана к стабильному активу, в основном к фиатной валюте. Tether (USDT), USD Coin (USDC) и Binance USD (BUSD) — три самые популярные стабильные валюты с совокупной рыночной капитализацией.

Стейблкоины позволяют проводить более быстрые, недорогие и безопасные транзакции без ограничений, связанных с традиционным банковским обслуживанием, таких как ограничения по местоположению и отсутствие финансовых услуг во время праздников.

По прогнозам, мировой рынок блокчейна вырастет до $23,3 млрд к 2023 году, что доказывает популярность криптовалют во всем мире.

Стейблкоин — это тип криптовалюты, которая является более надежной и менее волатильной, чем ее известные аналоги, такие как Ethereum и Bitcoin, что означает более значительный потенциал для более безопасных инвестиций.

Но какой стабильной валютой следует торговать? Чем отличается стейблкоин от фиатных валют? Ниже вы узнаете все о поставках стейблкоинов и о том, чем они отличаются друг от друга.

Что такое стейблкоины?

Стейблкоин — это криптовалюта, обеспеченная фиатом, стоимость которой связана с другим классом активов, например, золотом или фиатной валютой, для поддержания стабильной цены.

Согласно Harvard Business Review, «настоящие стейблкоины — это беспроцентные монеты, предназначенные для поддержания стабильной стоимости по отношению к эталонной валюте — скажем, к доллару США».

Хотя основные криптоактивы, такие как биткоин, выгодны тем, что вам не нужно доверять посредническим организациям, они сильно подвержены колебаниям цен.

Стабильные монеты устраняют этот недостаток, привязывая стоимость валюты к другому стабильному активу, в основном к фиатным валютам, таким как доллары или евро.

Во-вторых, эмитент монеты имеет «резерв» с активами, которые гарантируют покупателям, что эмитент сможет выкупить выпущенные монеты.

Первый стейблкоин был создан в 2014 году и получил название Tether. Большинство других стабильных монет созданы по образцу Tether, при этом пользователи получают один токен за каждый доллар.

Теоретически, пользователи могут получить свою первоначальную валюту — доллары — обратно по курсу один к одному. Первоначально люди использовали стабильные монеты для покупки обычных криптовалют, таких как биткоин, поскольку многие биржи не имели банковского доступа.

Таким образом, стабильные монеты оказались более надежным вариантом, поскольку они доступны круглосуточно по всему миру и не требуют зависимости от традиционных банковских каналов. Кроме того, перевод денег осуществляется в считанные секунды.

Что способствует росту стейблкойнов?

Использование смарт-контрактов приводит к появлению стейблкоина. В отличие от многих других валют, код в смарт-контракте помогает уточнить соглашения контракта, чтобы облегчить перевод, кредитование, выплату денег без проблем и с ограниченным вмешательством человека.

Основным фактором, способствующим росту популярности стейблкоинов, является их практически ничтожная волатильность по сравнению с обычными криптовалютами. Кроме того, отраслевые партнерства также способствуют росту стабильных монет.

Например, недавно Visa заключила партнерство с Circle, мастерами блокчейна, создавшими USDC. Благодаря этому партнерству держатели корпоративных карт Circle могут тратить свои стабильные монеты USDC в торговых точках, принимающих Visa.

Еще лучше то, что Управление контролера валюты Казначейства США выпустило руководство для банков по использованию стабильных монет, таких как платежи USDC и публичные блокчейны, в банковской деятельности.

Таким образом, федеральные сберегательные ассоциации и банковские каналы теперь могут использовать блокчейн для таких монет, как USDC, точно так же, как переводы SWIFT или ACH.

Будущее кажется светлым для держателей stablecoin, поскольку эта валюта может предложить широко распространенный способ оплаты, позволяющий сократить расходы на обработку данных и международные переводы. Более того, банки также могут использовать стейблкоины для минимизации угрозы цифровых проблем.

Также вероятно, что цифровые кошельки, такие как Cash App и Venmo, которые недавно уже сделали возможным покупку криптовалют, в будущем будут использовать стабильные монеты, чтобы сделать одноранговые платежи легким делом.

Понимание USDT, USDC и BUSD

Хотя существуют десятки различных стабильных монет, три наиболее распространенных из них включают USDT, USDC и BUSD.

Что такое USDT?

USDT (символ Tether) — это стейблкоин, привязанный к доллару США по курсу 1:1. Таким образом, один доллар США равен одному USDT. Покупатели могут тратить, переводить или обменивать USDT так же, как и обычную фиатную валюту.

Изначально USDT была создана для решения следующих проблем:

- упростить перевод национальных валют

- предложить более стабильную версию нестабильного биткоина

- Предоставить пользователям метод проверки

Tether находится в центре внимания как третья по величине криптовалюта в мире. Хотя вокруг стабильности Tether на уровне 1 доллара США существует несколько противоречий, все же есть много причин предпочесть эту монету обычной валюте, о чем пойдет речь ниже.

Что такое USDC?

USDC — это еще одна стабильная монета, цена которой привязана к доллару США. Он был создан для ускорения перевода средств и снижения волатильности, связанной с биткоином и другими криптовалютами.

Как токен Ethereum, USDC можно хранить в кошельке, совместимом с блокчейном. Помимо облегчения переводов, USDC также позволяет пользователям получать более высокую доходность при кредитовании своих стейблкоинов через различные децентрализованные финансовые приложения.

Популярность монеты USD значительно возросла за последние несколько лет: в марте 2021 года через сеть Ethereum ежедневно проходило в среднем $2 млрд.

Что такое BUSD?

Компании Binance и Paxos основали BUSD, чтобы обеспечить транзакциям три важных качества: скорость, гибкость и доступность.

Проще говоря, Binance USD — это обеспеченный фиатом и регулируемый стейблкоин, стоимость которого равна стоимости доллара США. На каждый купленный Binance USD приходится один доллар, хранящийся в резерве. При колебании цены доллара стоимость стейблкоина также повышается или понижается.

Держатели BUSD могут обменивать свои стабильные монеты на доллары США, и наоборот. Более того, Binance USD существует на трех блокчейнах: Binance Smart Chain, Ethereum и Binance Chain.

Поэтому держатели BUSD могут обменивать стабильные монеты между этими блокчейнами в соответствии со своими требованиями.

USDC vs. USDT vs. BUSD: Различия

В этой таблице сравниваются различия между тремя стабильными монетами, на которые приходится большая часть рынка стабильных монет.

| USDT | USDC | BUSD | |

| Блокчейн | Ethereum | Ethereum, Stellar, Algorand, Solana | Ethereum, Binance, Binance Smart Chain |

| Эмитент | Tether | Circle | Binance and Paxos |

| Год запуска | 2014 | 2018 | 2019 |

| Вид обеспечения | Fiat | Fiat | Fiat |

| Рыночный рейтинг | 5 | 8 | 13 |

| Базовая фиатная валюта | U.S. dollar | U.S. dollar | U.S. dollar |

Блокчейн

Одно из существенных различий между этими стабильными монетами — их блокчейн. Блокчейн — это система, в которой транзакции записываются с использованием неизменяемой криптографической подписи для устранения или минимизации риска взлома или обмана системы.

Наличие различных блокчейнов дает целый ряд преимуществ, таких как скорость и удобство транзакций. В то время как USDT работает только на одном блокчейне, USDC и BUSD имеют несколько блокчейнов, что позволяет покупателям совершать сделки и переводы между ними.

Стабильность

Хотя стабильные монеты достигают стабильности своей цены за счет обеспечения покупки и продажи эталонного актива, они могут незначительно колебаться от цены своего токена, а затем постепенно возвращаться к первоначальной стоимости. Стабильность USDT вполне надежна, поскольку стабильный токен сумел удержаться на уровне 1 доллара.

Аналогично, Binance USD и USDC также стабильны на уровне 1 доллара.

Однако возникли разногласия вокруг заявления Tether о том, что у нее достаточно долларовых резервов, в то время как экономисты и инвесторы подозревают, что это не так.

Эрик Розенгрен, президент и исполнительный директор Федерального резервного банка Бостона, беспокоится, что «будущий кризис может быть легко спровоцирован, поскольку они [стейблкоины] становятся более важным сектором финансового рынка, если мы не начнем регулировать их и не убедимся, что на самом деле существует гораздо больше стабильности в том, что продается широкой публике как стейблкоин».

Но по сравнению с USDT, USDC и BUSD стабильны и лишены противоречий.

Объем и предложение стейблкоинов

Под объемом стабильных монет понимается общее количество сделок, а под «ликвидностью» — количество монет, доступных для торговли по установленной цене, которая в данном случае составляет 1 доллар. С увеличением объема, как правило, увеличивается и ликвидность.

Стаблкоин с высоким объемом торгов облегчает инвесторам торговлю своими монетами.

По состоянию на 30 августа 2021 года объем торгов USDT составляет 75 миллиардов, что выше, чем у двух других валют. Объем торгов USDC составляет 2,7 миллиарда, а объем рынка стабильной валюты Binance USD — 5,8 миллиарда. Общий объем предложения стейблкоинов составляет около 116 миллиардов, среди них USDT остается крупнейшим стейблкоином по рыночной капитализации с общим объемом оборотного предложения.

Оборотное предложение — это количество криптовалют или токенов, которые находятся в открытом доступе и обращаются в криптовалютном…

более 65,49 млрд. USDT. В то время как объем оборотного предложения USDC составляет 27,37B USDC, а BUSD — 12,25B BUSD.

Преимущества USDT, USDC и BUSD

Несмотря на их различия, стабильные монеты имеют следующие преимущества:

- Быстрые транзакции: Депозиты в фиатных валютах могут поступить на ваш банковский счет в течение одного-четырех рабочих дней. В современном быстро меняющемся мире это относительно медленно. В то время как транзакции со стабильными монетами осуществляются мгновенно.

- Доступность: Обычные банковские каналы недоступны в выходные и праздничные дни. Обмен же стабильных монет возможен 24 часа в сутки 7 дней в неделю — в любой точке мира. : Обычные транзакции имеют высокие комиссии, особенно международные переводы средств. В отличие от них, стабильные монеты позволяют проводить транзакции с минимальными затратами или вообще без них.

- Стабильность: В отличие от других криптовалют, таких как Bitcoin или Dogecoin, цены на стейблкоины остаются стабильными на уровне активов, к которым они привязаны. Например, если стейблкоин привязан к евро, его цена останется такой же, как у фиатной валюты.

- Прозрачность: Большинство стейблкоинов довольно прозрачны, что позволяет пользователям убедиться в том, что эмитенты имеют достаточно активов в резерве для их погашения. Например, Binance Coin ежемесячно проверяется Withum, известной бухгалтерской фирмой.

- Безопасность: Технология блокчейн делает транзакции чрезвычайно безопасными, поэтому многие пользователи считают стабильные монеты более безопасными, чем традиционные банковские каналы, которые подвержены взлому и вредоносным атакам.

Применение стейблкойнов

Стабильные монеты, такие как USDC, могут использоваться для различных целей, таких как хранение ценностей, доступ к доходности на рынке, обеспечиваемой блокчейном, и платежи. Вот некоторые прибыльные сферы применения стабильных монет.

Торговля криптовалютными парами

Как правило, в криптовалюте «трендовые пары» означают активы, которые пользователи могут обменивать друг на друга через биржу.

Эти пары позволяют покупателям сравнивать стоимость различных цифровых активов. Например, криптопара BTC/USDT позволит вам узнать, сколько USDT равняется одному BTC.

Когда у вас есть в наличии стабильные монеты, такие как USDC и другие, и вы хотите обменять их, вы можете проверить наличие пары на бирже. Например, если у вас есть USDC, вы можете торговать с помощью пары на бирже, такой как BUSD.

Протоколы DeFi для кредитования

Децентрализованные финансы (DeFi) берут децентрализованную концепцию блокчейна и применяют ее к миру финансов.

или децентрализованные финансы, относится к экосистеме, включающей финансовые приложения на основе блокчейна, которые работают без центрального управления или третьей стороны.

Поскольку в ней используется одноранговая модель, каждый может подключиться к ней независимо от своего местонахождения.

С помощью DeFi lending вы можете одолжить свои стабильные монеты заемщику и получить проценты. Это выгодно как заемщикам, так и кредиторам, поскольку пользователи могут получать кредиты по гораздо более низким ставкам, чем если бы они пользовались децентрализованными биржами. В то же время долгосрочные инвесторы могут зарабатывать проценты на монетах, которые они одалживают.

Какую стаблкоину выбрать?

Хотя USDT имеет более высокую рыночную капитализацию и объем рынка, большинство экономистов, как ни странно, не считают его лучшим стейблкоином. Причиной такого недоверия являются пробелы в прозрачности и аудите USDT.

USDC и BUSD обладают большей прозрачностью, чем USDT. Более того, они сравнимы с USDT по курсу и блокчейну. Таким образом, USDT больше подходит для тех, кто предпочитает инвестировать в криптовалюту с большим объемом и ликвидностью, а USDC и BUSD предпочтительнее, если вы цените прозрачность.

USDC, USDT и BUSD, составляющие почти 93% рыночной капитализации стейблкоинов, несомненно, являются идеальными вариантами для инвесторов, которые хотят попробовать свои силы на рынке стейблкоинов.

Поскольку Visa сотрудничает с компанией Circle, а поставщики с удовольствием воспринимают идею использования стабильных монет, будущее этой криптовалюты выглядит обнадеживающим. Так что если вы планируете вступить на этот путь, сейчас самое время это сделать.

Источник https://2bitcoins.ru/kak-ispolzovat-usdt/

Источник https://habr.com/ru/post/656501/

Источник https://blockchain-media.org/stablecoins-usdt-vs-usdc-vs-busd/