Как правильно разгонять депозит?

Зачастую я слышу от трейдеров, что они хотят разогнать депозит и потом уже на более-менее приемлемой для них сумме начать торговать спокойно, без завышенных рисков. Почему же трейдеры думают, что применив подобную практику разгона они увеличат свой депозит и перейдут на спокойную торговлю? Давайте разберемся.

В интернете, на форумах или видео на YouTube очень часто мелькают стратегии разгона депозита. На кого ориентированы данные призывы приумножить свой торговый счет? Прежде всего на тех, кто не докапитализирован и его торговый счет очень мелкий для получения хоть сколько то значимого результата в торговле. Узнав о возможности просто увеличить свой счет путем разгона, трейдер образно говоря впускает в себя мысле-вирус, который поражает логическое мышление и контроль рисков уходит на второстепенный план. Каждый такой трейдер думает, что как только он увеличит свой депозит по определенной стратегии до нужного для него размера, то сразу же начнет контролировать риски и будет торговать умеренно. Но эта мысль очень обманчива. Трейдеры в 95% случаев не останавливаются на достигнутом и продолжают дальше с еще большей жадностью разгонять депозит. Почему же они это делают?

Первая причина кроется как ни странно в положительном опыте. Увеличив депозит скажем со 100$ до 500$ всего за месяц, трейдер думает, что если он это повторит еще раз, то уже через месяц у него будет 2500$. Допустим у него это получилось еще раз. А теперь задайте вопрос: “Остановился ли бы я если получил 2 месяца подряд такую прибыль?”. Может кто-то и остановился бы, но как показывает статистика, большинство решает еще раз повторить. И как правило за 3-4 месяц на валютном рынке идет смена цикла и торговая система дает сбой. Но все бы ничего, но из-за большого объема позиций, к которому привык трейдер, он очень быстро теряет свой депозит.

Вторая причина это время потраченное на разгон. Представьте себя на месте трейдера, который 2 месяца подряд, каждый день тратил время, нервы, ресурсы на увеличение своего торгового счета и тут буквально за несколько сделок вы теряете ощутимую часть своего депозита. Вот как раз в этот момент возникает другой мысле-вирус. Вы можете сказать себе: “Надо было остановиться” или “Я уже за пару дней потерял 30% от своего депозита”. Наступает время для принятия радикальных торговых решений, которые никак не планировались в начале торговли. Когда вы начинаете сравнивать потери за пару дней с прибылью, которую делали на протяжении месяца, то в таком состоянии принимается решение, которое еще больше усугубит состояние счета. Это решение об увеличении объема позиции в 2-3-4-5 раз, чтобы за пару сделок покрыть убытки полученные за последнии дни. Но поскольку в стратегии пошла череда убыточных сделок, то новые сделки приносят еще большие убытки, что заканчивается возвратом к изначальному счету или полной потерей депозита.

Третья причина кроется в неправильном выборе рынка и стратегии торговли. Я подробно это объяснял на моем бесплатном вебинаре.

Итог по такому способу разгона в огромном большинстве случаев заканчивается сливом торгового счета. Трейдеры могут неоднократно пытаться разогнать свой счет, но каждый раз итог один и тот же. Полностью разочаровавшись в разгоне, многие попросту уходят с рынка, не проанализировав как же делают прибыль и образно говоря «разгон» профессионалы.

Суть правильного увеличения депозита лежит на самой поверхности, а ускорение роста счета прячется в сложном проценте. Открывая сделки с одинаковым риском (в пунктах или % от цены) и не изменяя торговую систему профессионалы используют вместо фиксированного объема — процент от капитала. К примеру, если вы будете открывать позицию равной SL = 50 и TP=150 регулярно, что в свою очередь не меняет алгоритм стратегии, то используйте всегда фиксированный процент от депозита для открытия сделки.

Если вы получаете прибыль, то автоматически лот будет увеличиваться, но при этом в процентом отношении он статичен. И если вы получаете убыток, то лот уменьшается и убыток также будет уменьшаться с каждой потерей. Я думаю принцип несложный и каждый может сделать такой просчет при помощи калькулятора, а лучше эксель таблицы.

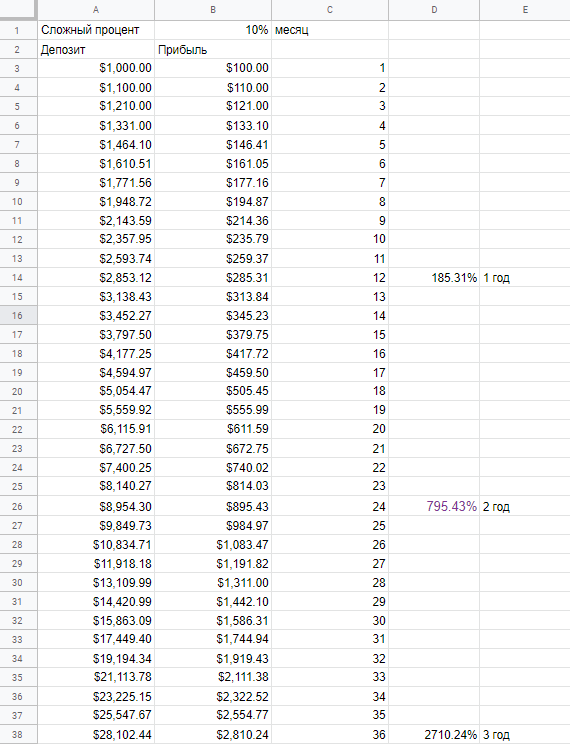

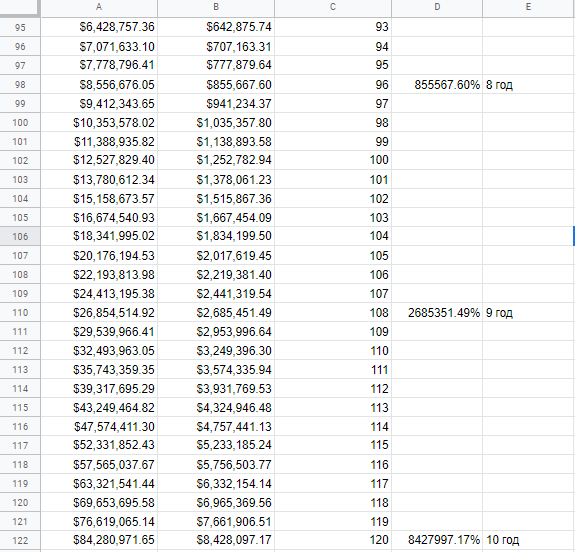

А теперь про сам разгон. Я хочу спросить вас, что вы слышали о сложном проценте? Сложный процент еще называют восьмым чудом света. Почему? Сейчас посмотрим.

Давайте представим, что вы получаете на регулярной основе 10% в месяц. Сколько вы получаете через год если будете забирать эту прибыль? Ответ ясен как белый день — 120% годовых. А за 2 года или за 3 года? Итог один и тот же — 120% годовых. А теперь сколько вы получите через год если каждый месяц будете рекапитализировать прибыль ?

Даже на дистанции в года прирост 185% при рекапитлизации, в отличии от 120% при снятие средств. За 2 года вы получаете не 240%, а уже 795%. Третий год при обналичивании прибыли вы смогли бы забрать всего 360% прибыли, в то время как рекапитализация дала бы вам 2710% прибыли. Ну а дальше я просто приведу чистые цифры за 10 лет при рекапитализации и обращаю внимание только на данные за последние года, а именно восьмой, девятый и десятый год

С 1000$ вложенной с учетом реинвестирования изначально вы получаете:

9 год — $26,854,515

10 год- $84,280,972

При истечении 10 летнего цикла ежемесячного реинвестирования вы с 1000$ сделали бы более 84 миллионов долларов!

А теперь задайте себе вопрос. Все ли я правильно делаю, что бы улучшить свой трейдинг? Не имею ли я взгляд внутридневного торговца с ежемесячной зарплатой равной 100$ при вложенной 1000$? Может мне стоит изменить в себе мышление и выйти на действительно профессиональный подход в трейдинге? Какие рынке мне торговать? Как научиться правильному инвестированию?

Стратегии для безопасного разгона депозита на Форекс 2020

Сегодня вряд ли у какого-либо трейдера стоит проблема с выбором торговой стратегии. Такое многообразие тактик никого не оставит равнодушным, инвестор с любыми критериями выбора сможет найти для себя много полезного. Кто-то останавливается на определенной ТС, исходя из ее временного аспекта, другие основываются на конкретных индикаторах технического анализа, которым доверяют. Но каким бы параметрам инвесторы не уделяли максимум своего внимания, среди всех возможных качеств есть бесспорный «лидер». И это, разумеется, доходность. Прежде всего, участники рынка заинтересованы не в самом процессе торговли, а в его итоге – получении прибыли. Какой бы захватывающей не казалась стратегия, трейдер, вероятнее всего, от нее откажется, если она не будет приносить ожидаемые плоды. И наоборот. Любой инвестор способен изменить свое восприятие или отношение к определенному виду анализа рынка, если будет уверен, что он поможет ему стабильно зарабатывать.

p, blockquote 1,0,0,0,0 —>

Самая прибыльная «недельная» стратегия на Форекс

К сожалению, многие стратегии торговли на Форекс так и не приносят «владельцу» ощутимой прибыли. Казалось бы, он тратит достаточно времени на проведение тщательного анализа, часто открывает позиции и многие из них закрываются в профит. Однако все равно баланс практически не растет и складывается ощущение, что все просто стоит на месте. Этому может быть много причин, начиная с неправильно подобранного размера лота и, заканчивая слишком большим уровнем стоп-лосса, который «сжирает» прибыль с нескольких сделок. Если же эти факторы учтены и трейдер все равно недоволен текущей ситуацией, стоит обратить внимание на ТС другого характера.

p, blockquote 2,0,0,0,0 —>

За исключением всем так полюбившихся стратегий на базе технического и фундаментального анализа существует другой подход к торговле – математический.

Специфика такого способа работы в том, что трейдер не использует никаких привычных ему индикаторов для определения того, где находится текущая цена относительно уровней поддержки и сопротивления или, например, других сильных участков на графике. Он не пытается спрогнозировать дальнейшее движение и выставить отложенные ордера. Тактики торговли, основанные на математическом анализе, особенно подойдут инвесторам, которые не любят самостоятельно принимать решения. Здесь присутствуют четкие правила для каждого конкретного шага в процессе торговли, которых просто необходимо придерживаться. Так же подобные ТС будут оптимальным вариантом для инвесторов – новичков, ведь им трудно получать доход с использованием более сложных и требовательных систем.

p, blockquote 4,0,0,0,0 —>

Один из ярких и сравнительно новых методов работы – стратегия торговли на недельной свече. Нельзя однозначно сказать о том, насколько она эффективна при использовании на «экзотике», поэтому лучше будет остановиться только на основных валютных парах. Открытие сделок будет происходить только раз в неделю, вскоре после открытия рынка. Получается, выбрав для работы только один актив, трейдер будет иметь в месяц всего четыре торговых позиции. Исходя из этих данных, он должен сразу определиться, какое количество сделок его устроит. Однако оно все равно будет несколько варьироваться.

p, blockquote 5,0,1,0,0 —>

Данную ТС можно считать в достаточной степени агрессивной. Она хорошо подойдет для разгона депозита, но вряд ли будет комфортной для более консервативных участников рынка.

Остановившись на нескольких валютных парах, трейдер должен провести примитивный анализ на открытии рынка после выходных (то есть в ночь на понедельник). Если недельная свеча является небольшой, торговлю на ней следует отложить, она не подойдет для осуществления тактики. Вкладку с финансовым инструментом, который прошел за неделю дистанцию более 150-ти пунктов, следует оставить для дальнейших действий.

p, blockquote 7,0,0,0,0 —>

Торговля на недельной свече

Последняя недельная нисходящая свеча валютной пары NZD/USD прошла большую дистанцию, что заметно даже визуально. Если измерить ее диапазон, он составит около 650-ти пунктов с учетом теней. Это даже в несколько раз больше, нежели предполагает торговля по стратегии. Соответственно, она подходит для работы, теперь трейдер ждет открытия рынка в понедельник.

p, blockquote 8,0,0,0,0 —>

Если внимательно посмотреть на цены закрытия прошлой свечи и открытия текущей, станет очевидно даже наличие небольшого гэпа. Входить в рынок сразу после открытия не стоит, как минимум по причине увеличенного спреда, что характерно для многих компаний – брокеров. По прошествии 20-30 минут, когда волатильность немного успокоилась, можно принимать решение о входе в рынок. В данном случае это будет покупка по текущей цене. Отталкиваясь от правил ТС, инвестор сразу же устанавливает стоп-лосс и тейк-профит в размере 100 пунктов.

p, blockquote 9,0,0,0,0 —>

Нельзя не заметить несоответствие выставленных уровней фиксации прибыли и ограничения убытков нормам, принятым в риск-менеджменте. В «классическом» варианте тейк-профит должен в три раза превышать стоп-лосс, однако в этом случае такой подход только увеличил бы убытки.

Даже в такой ситуации, как на рисунке, где цена довольно сильно откатилась вниз, стоп-лосс не был задет и трейдер получил бы прибыль. Рекомендация по торговле здесь крайне проста:

- Сильное нисходящее движение по правилам движения графика должно скорректироваться, поэтому здесь трейдеру следует открываться на покупку;

- Бычья свеча достаточного размера на предыдущей неделе способствует входу в рынок на покупку на текущей;

- Если новая торговая неделя не предоставляет достаточного количества сигналов (а такое бывает), лучше ее пропустить, чем открыться там, где стратегия не сработает.

Конечно же, движение на рынке непредсказуемо и зависит от внешних обстоятельств. Один период может характеризоваться низкой волатильностью практически на всех торгуемых валютных парах, ведь они коррелируют между собой, а уже на следующей неделе движение получит такой разгон, что появится сразу множество сигналов. Эту особенность стоит учитывать в понедельник при начале торговли, чтобы войти соответствующим объемом. Так, в отсутствии большого числа сигналов и, имея, например, две валютных пары для торговли, трейдер может увеличить лотность. Когда он понимает, что сделок будет на этой неделе гораздо больше, объем каждой позиции следует уменьшить, чтобы не подвергать себя риску.

p, blockquote 12,0,0,0,0 —>

Тактика торговли сильных новостях

Еще одна тактика, успешно применимая трейдерами для быстрого разгона депозита, относится к фундаментальному анализу. И это торговля на новостях. Все инвесторы понимают, что некоторые события, например, такие как выход важных макроэкономических показателей, не могут не повлиять на рынок. Особенно это касается инвесторов, предпочитающих работу на валютных парах, ведь практически каждую неделю появляются новости, приводящие к значительным колебаниям цен, причем сразу на нескольких графиках . Сильные новости могут негативно повлиять на технический анализ, ломая его. Соответственно, инвестор, отталкивающийся во время торговли исключительно от показаний индикаторов, подвергает себя повышенному риску, ведь рынок в любой момент может двинуться против него. Поэтому считается, что любой трейдер (не важно, по каким стратегиям он торгует) должен иметь ввиду предшествующие новости, наблюдая за их выходом в экономическом календаре.

p, blockquote 13,0,0,0,0 —>

Если для одних время выхода новостей имеет значение чтобы обезопасить свою ТС и уже полученную прибыль, то другие пользуются этой информацией для получения заработка. Причем, довольно существенного.

Стратегии торговли по новостям давно приписывают к тактикам, способным за сравнительно короткое время увеличить торговый депозит. Связано это с тем, что финансовый инструмент способен пройти за считанные минуты диапазон, в несколько раз превышающий средний дневной размах цены. Еще одно преимущество, о котором нельзя не упомянуть, это временные затраты. Трейдер, предпочитающий торговлю только во время выхода экономических событий, тратит минимум времени на анализ и всю смежную работу. По сути, вся его подготовка состоит из нескольких шагов:

- В начале торговой недели следует открыть экономический календарь и отметить для себя дни и время выхода сильных экономических новостей. Они обозначаются тремя звездочками. Именно на эти события стоит обратить внимание, так как на них происходит самое сильное движение графиков;

- Если таких событий нет (что бывает довольно редко), торговать на этой неделе не следует.

В случае если инвестор нашел в календаре события, подходящие ему для торговли, ему стоит обозначить для себя время, когда следует открыть торговый терминал. Приблизительно за час-два до выхода ожидаемого события, нужно совершить еще ряд действий:

- Проанализировать новость (экономический показатель), предыдущие данные и прогноз аналитиков, выдвинуть предположение о том, что произойдет с валютой страны – подорожание или удешевление;

- Определить, на каких валютных парах отразится данная новость, и выбрать те из них, на которых будет осуществляться торговля;

- За 15 минут до выхода новости начать выставлять ордера.

Возьмем новость по Канаде «Базовый индекс розничных продаж». Она соответствует необходимым характеристикам, то есть является сильной (имеет три звезды в экономическом календаре). Прогноз аналитиков выше предыдущего показателя. Кроме того, вместе с индексом выходит и показатель ВВП, что, безусловно, не пустое слово для экономики страны. На какие активы повлияет данное событие? Разумеется, на Канадский доллар и валюты, составляющие с ним пару. Профессиональные трейдеры могут сразу открыть несколько вкладок в терминале, то есть все валютные пары, в которых присутствует канадец. Новичкам следует начать с торговли на одном активе. Например, USD/CAD.

p, blockquote 17,0,0,0,0 —>

Предварительный анализ актива

Что можно сказать о выбранном финансовом инструменте на данный момент? Двумя прямыми линиями отмечены уровни сопротивления. Розовая пунктирная прямая – бывшая линия тренда. Она отрабатывалась довольно хорошо, но последнее сильное восходящее движение ее перерисовало. Теперь уровень находится выше, однако очевидно наличие нисходящей тенденции. Большинство участников рынка уже начали открываться на продажу, что подтверждает начавшееся движение вниз. Но в преддверии экономическая новость по CAD, поэтому текущие торговые позиции лучше закрыть.

p, blockquote 18,0,0,0,0 —>

Для торговли по новости следует разместить два отложенных ордера в обе стороны. То есть один на buy-stop и второй – sell-stop. Оба должны располагаться на расстоянии в 15 пунктов от текущей цены. Чтобы сделки располагались в самом «правильном» месте, выставлять их нужно как можно ближе ко времени новости. Если экономический показатель выходит в 15:30, выставить всего два ордера можно и в 15:25.

p, blockquote 19,0,0,0,0 —>

Ордера для торговли на новости

Желтой окружностью отмечена свеча, сформированная после выхода новости. Вопреки ожиданиям аналитиков, индекс розничных продаж сильно упал, что, разумеется, привело и к падению стоимости валюты . Так как в паре USD/CAD канадец находится на втором месте, следует ожидать роста графика вверх. Когда движение стало набирать обороты, отложенный ордер на покупку сработал и стал активным. Сделку на продажу (sell-stop) сразу необходимо удалить, чтобы не она не открылась от «случайных» колебаний и не образовался замок. Данное движение вверх продолжалось более трех часов и составило бы около 70 пунктов прибыли, если было бы «взято» полностью. Различные стратегии торговли по новостям предлагают разные размеры профита и способы выхода из активной позиции. Однако самым оптимальным остается трейлинг-стоп, который будет тащить за собой безубыточный стоп-лосс до тех пор, пока цена не начнет движение в обратную сторону.

Разгон депозита – как тактика торговли на рынке Форекс

Вероятно, многие из Вас не раз слышали такое словосочетание «разгон депозита» или думали неоднократно над тем, как быстро и с высоким процентом доходности увеличить свой депозит при торговле на рынке Форекс.

Предлагаю немного разобраться с этим вопросом, а именно что это такое: тактика торговли трейдера или жадность порожденная желанием большой прибыли за краткосрочный срок?

Итак, для начала хочу выложить свои мысли по поводу понятия «разгон депозита».

Что значит разгон депозита в торговле на Форекс?

В моем, сугубо личном, понимании (моя ИМХа, так сказать) «разгон депозита» – это тактика торговли трейдера, если она прибыльна, и успешный «разгон» покрывает ряд не успешных (если таковые имеются), если же череда потери депозита несоизмеримо больше прибыльного «разгона», то в данном случае я считаю что это скорее относится к жадности быстрого результата, которая мешает трейдеру прибыльно торговать и желание заработать больше перекрывает и притупляет чувство дисциплинированности при выборе точки входа в рынок, трейдер в данном случае старается «забрать все движение рынка», а это чревато негативными последствиями.

Желание «постоянно быть в рынке», «постоянно брать профит», «брать профит с каждого пипса» нарушает Правила управления рисками (капиталом), нарушает План работы трейдера, нарушает Дисциплину при планировании входа в рынок, исходя из этого депозит трейдера разгоняется, но в сторону убытков, а не прибыли.

Какую торговую стратегию работы применять трейдеру при «разгоне» депозита?

На самом деле лично я, не думаю что это настолько важно как именно торгует трейдер, занимается он скальпингом или пипсовкой или ведет одну сделку весь день, главное результат.

Если трейдеру удобнее пипсовать – пусть пипсует, если удобнее скальпировать – пусть скальпирует, главное результат на выходе, а не то к какой стратегии торговли относится его торговля.

Мне вот, например, удобнее провести пусть одну-две сделки в день, но большим лотом, нежели сидеть и забирать с рынка по 2-3 пункта но количеством сделок исчисляемых десятками. Потому что и времени надо меньше для «сидения за графиком» и вообще мое мнение такое (немного переиначу известную фразу): «Я торгую – что бы жить, а не живу – что бы торговать!»

Каким лотом необходимо торговать при разгоне депозита?

Комфортным для Вас лотом, потому что разгон депозита сам по себе подразумевает повышенные риски, кому то комфортнее торговать большим лотом, но при этом отрабатывать малое количество сделок, а кому то комфортнее торговать небольшим лотом, но при этом отрабатывать большое количество сделок.

Я считаю, главное, что бы торговый лот был комфортным для Вас, что бы его размер в случае движения рынка в убыточную для Вас сторону не сильно трепал Ваши нервы и Вы ясно представляли когда именно пора закрывать убыточную сделку, а не надеялись на возможный разворот, который Вам «призрачно обещает» внутреннее желание сохранить депозит.

Надежда умирает предпоследней, последним умирает Ваш депозит, а призрачная надежда поддерживается именно некомфортным торговым лотом, который затмевает чувство принятия убытков как способ сохранения депозита и поддерживает надежду на то что вот-вот, сейчас-сейчас рынок развернется, но зачастую все происходит как всегдаособенно ярко это выражает вот этот рисунок (рисунок не мой, на авторство не претендую, к сожалению автора не знаю иначе непременно выразил бы слова благодарности за наглядность и доступность исключительно важной информации изображенной на нем).

Выбирая торговый лот, трейдеру, необходимо ясно представлять при каком количестве пунктов движения рынка против Вас, Вы потеряете депозит, и постоянно должны понимать и помнить когда Вам следует закрыть убыточный ордер для сохранения депозита и пересмотра своего входа в рынок.

Для себя комфортный лот я вычисляю простым способом, а именно: Торговый лот = Депозит/1000 (при торговых условиях: пятизначные котировки и плечо 1:500).

Стоит ли применять Stop Loss при разгоне депозита?

Вопрос естественно риторический, везде и почти все советуют всегда применять Stop Loss, поэтому дабы не нарушать традиции и я могу Вам сказать, что Stop Loss применять необходимо – если Вы умеете его правильно применять в такой достаточно агрессивной торговле как разгон депозита, в противном случае постоянное «выбивание» Ваших ордеров по уровню Stop Loss никаким образом Вам не поможет увеличить депозит.

Существует мнение, что профессиональные трейдеры применяют Stop Loss не для ограничения своих убытков, а для исключения худшего варианта, а именно потери связи с рынком и наступления необратимых последствий, то есть выставляя Stop Loss на уровне минус 30 пунктов это не значит что трейдер готов принять убыток размером 30 пунктов, а лишь как способ предотвратить последствия обрыва связи с рынком (проблемы с Интернетом) и готов закрыть убыточную сделку с убытком 15 пунктов (задумайтесь логично ли это и сделайте для себя вывод исходя из Ваших возможностей).

Лично я, Stop Loss не применяю, а применяю Trailing Stop (Трал), но не стандартный трал терминала МТ4, а Trailing Stop который начинает работу при достижении ордером заданного количества пунктов прибыли, к примеру при достижении профита по ордеру в 150 пунктов, уровень Stop Loss перемещается на расстояние +100 пунктов и затем на расстоянии 50 пунктов тралит ордер в прибыль, тем самым я знаю что если начал работать Trailing Stop, то при самом худшем результате ордер закроется с профитом + 100 пунктов, а мне этого вполне хватит с одного ордера.

Влияют ли торговые условия дилингового центра предоставляющего Вам услуги торговли на рынке Форекс на разгон депозита?

Естественно, а именно количество знаков после запятой в котировке валютной пары, спред (про своп, говорить думаю не стоит, так как оставлять открытые позиции без присмотра, а тем более на выходные с возможностью открытия ГЕПом в понедельник, думаю как минимум неразумно), кредитное плечо, проскальзывания (реквоты).

Правильно выбранный и открытый торговый счёт, с необходимыми торговыми условиям для разгона депозита – это одна из составляющих успеха! Как правильно выбрать торговый счет можете посмотреть в статье – Где и как открыть торговый счет Форекс.

Количество знаков после запятой в котировке валютной пары (на примере валютной пары EUR/USD имеется ввиду котировки с четырьмя знаками 1.3032 и котировки с пятью знаками 1.30324), этот параметр влияет на количество пунктов прибыли (убытков) Вашего ордера, естественно при пятизначной котировке Ваша прибыль с движение валютной пары на 3 пункта по четырехзначной котировки увеличивается в 10 раз, но и убыток естественно увеличивается пропорционально при движении рынка против Вашей позиции.

Я предпочитаю пятизначные котировки.

Спред, то есть разница между Ценой покупки и Ценой продажи валютной пары (комиссия Вашего ДЦ), в данном случае думаю ясно что необходимо выбирать ДЦ или валютную пару с наименьшим спредом, так как большой спред заведомо уменьшает Вашу возможную прибыль, так же необходимо с осторожностью относится к ДЦ которые предлагают так называемый «плавающий спред», который увеличивается например в момент выхода важных экономических новостей (последствия думаю понятны), желателен «фиксированный спред».

Ребейт-сервисы (сервисы по возврату части спреда), на Ваше усмотрение, лично для меня это слишком геморно (извиняюсь за выражение).

Кредитное плечо, момент достаточно я считаю важный при выборе кредитного плеча именно для «разгона депозита», так как кредитное плечо увеличивает возможности по получению прибыли с меньшего количества пунктов профита (убытки прямопропорционально).

Лично я применяю кредитное плечо не менее 1:500, постоянная торговля с этим плечом, постепенно откладывает в голове понимание размеров возможной прибыли (убытков). И признаться мало представляю сколько необходимо потратить время на увеличение депозита к примеру с 50$ до 500$ с кредитным плечом равным 1:100, несомненно в 5 раз больше чем с плечом равным 1:500.

Тут решать исключительно Вам, учитывая возможности по выбору кредитного плеча предлагаемого Вашим ДЦ.

Проскальзывания (реквоты), пожалуй одна из самых неприятных неожиданностей подстерегающаяя трейдера «разгоняющего» депозит посредством пипсовки, да еще и в момент выхода важных экономических новостей, когда трейдер пытается закрыть профитную позицию, но благодаря реквотам и обратному движению рынка эта профитная позиция рискует превратиться в убыточную. Реквоты зачастую возникают из-за большой нагрузки на торговый сервер (если ДЦ порядочный в отношении своих клиентов и не «вставляет палки в колеса» в эти моменты), поэтому я предпочитаю избегать «хромающие серверы» и не открываю счета на Центовом сервере, так как считаю, что нагрузка на них более высока по причине огромного количества открытых ордеров, из-за возможности торговли малым депозитом и доступности в следствии этого для начинающих трейдеров, которых несомненно больше чем тех кто может позволить себе торговлю большим депозитом. То есть счетов на Центовом сервере как правило открыто гораздо больше чем на Долларовом сервере и как следствие в каждый момент времени открытых ордеров на Центовом сервере гораздо больше чем на Долларовом сервере и нагрузка на Центовый сервер естественно больше. Возможно, тут я и ошибаюсь.

Влияет ли волатильность валютной пары на «разгон депозита»?

Кстати, слова «волатильность» и «разгон» в некоторой степени синонимы, волатильность подразумевает размер диапазона движения валютной пары за определенный момент времени (как правило сутки), то есть чем больше волантильность валютной пары – тем большее количество пунктов валютная пара проходит за определенный момент времени, а следовательно и уровень профитности сделки по количеству пунктов может быть больше. С данной точки зрения вполне логично выбирать высоковолантильные валютные пары, но не стоит забывать, что волантильность также влияет как на величину и скорость получения убытка по убыточной сделке, как и на профит.

Правила разгона депозита

Рассмотрев вышеизложенные моменты касаемо «разгона депозита», лично я выбрал следующие параметры, вполне меня устраивающие:

Я не говорю что это абсолютная догма, незыблемые и необходимые условия для «разгона» депозита, это лишь мое мнение в данном вопросе и параметры (требования) которые меня устраивают и к которым я привык!

1. Пятизначные котировки.

2. Минимальный спред и по возможности Фиксированный, а не Плавающий.

3. Кредитное плечо не менее 1:500.

4. Торговый лот, мне комфортнее торговать лотом равным Депозит/1000 (учитывая плечо и кратность котировок).

5. Количество сделок в день: для меня не играет особой роли, все зависит от прибыльности сделок и возможностей входа в рынок.

6. Волантильность валютной пары: признаться я очень редко торгую валютные пары с очень высокой волантильностью (в частности GBP/USD), предпочитаю более «спокойную» EUR/USD.

7. Долларовый сервер, то есть исключительно Долларовый счет, а не Центовый счет.

8. Редко применяю Stop Loss (просто не умею грамотно их применять), поэтому закрываю убыточные сделки в ручную или применяю для этого Форекс скрипты, но всегда использую Trailing Stop. (Скачать можно тут: Трал)

9. Стартовый депозит, как правило 30-50$.

10. Период «разгона» – неделя (5 торговых дней) либо конечная сумма 1000$, затем обязательный вывод прибыли.

11. Дилинговый центр, в данный момент предпочитаю условия предоставляемые кампанией ALPARI на серверах Micro, Micro2, Micro3 RoboForex (единственный минус это «Плавающий спред»).

Выводы о разгоне депозита

Результаты торговли (естественно этот момент интересует многих в первую очередь)

Не сторонник выкладывать Инвест-пароли, несколько Statement’ов Вы можете посмотреть на профильной ветке Форума МТ5.

Поймите правильно, я никого не призываю заниматься «разгоном депозита» и выбирать такую работу в качестве своей торговой тактики, она более чем достаточно высокорискована, лично меня просто не устраивает пожизненное накопление «пенсионного фонда» в виде прибыли 5-10% в месяц, с целью когда то, через несколько десятков лет накопления приличного капитала, именно поэтому я предпочитаю иногда «рискнуть и выпить» или «не выпить, но обязательно рискнуть» 😉

Профита Вам!

Будут вопросы, обсуждения, прошу оставлять их либо в комментариях к статье или на ветке Форума МТ5.

З.Ы. Комментарии со ссылками, беспощадно режутся антиспамом и не попадают в мое поле зрения ;).

Уверены Вам будет интересно узнать про Бонусы Форекс – бездепозитные и с выводом заработанных средств!, посмотреть Конкурсы Форекс брокеров, проводимые в настоящий момент! или в свободное время почитать Книги про торговлю на рынке Форекс и аналогичной тематики!

Источник https://smart-lab.ru/blog/534990.php

Источник https://www.blotter.ru/1/l6/strategii-dlya-bezopasnogo-razgona-depozita-na-foreks-2020/

Источник https://forex-grail.ru/razgon-depozita-kak-taktika-torgovli-na-rynke-foreks/