О диверсификации простыми словами – виды, методы, примеры

Все знают главное правило инвестора: нужно диверсифицироваться. Это означает разбивать вложения на части. Если одни окажутся неудачными, другие вытянут портфель в плюс. Тогда на круг доходность лучше, чем при вложении денег только, к примеру, на депозит. Давайте разберёмся, насколько справедлив такой подход и как правильно проводить диверсификацию.

Диверсификация — это

Понятие диверсификации в учебниках и энциклопедиях: «Диверсификация — это распределение инвестируемых или ссужаемых денежных капиталов между различными объектами вложений с целью снижения риска возможных потерь капитала».

Всё точно, но слишком сложно. На бытовом уровне понимания риска это означает, что «нельзя класть все яйца в одну корзину» — если одна корзина упала и разбилась, другая осталась цела. На языке экономики и финансов это означает: если у вас есть инвестиции, то надо разбить их на части и распределить по разным инструментам. Это — принцип диверсификации.

Допустим, у вас есть некоторый запас сбережений — миллион рублей. Вы разбили его на три части: депозит в банке, облигации и акции. Это очень грубо, так как облигации и акции тоже должны быть разными, и тогда внутри каждой группы пройдёт собственная диверсификация. Это и есть практическое применение метода диверсификации с использованием различных финансовых инструментов.

На самом деле всё несколько сложнее: есть много подходов к диверсификации, к тому, как правильно составлять инвестиционный портфель и как подбирать активы.

В любом случае мы разделяем инвестиции, чтобы их приумножить.

Стратегия заключается в том, что «правильный» портфель позволяет снизить риски. Если стоимость инвестиционного портфеля «просела» в цене или не принёс дивидендов один актив, четыре других, наоборот, порадовали ростом. Да, есть и обратная сторона: так, если бы вы вложили все сбережения в четыре актива, которые «выстрелили», то ваша прибыль была бы выше.

Но на каждую ситуацию страховку не найдёшь. Как в том сюжете о мальчике, который покупал в автобусе два билета, один из них клал в левый карман курточки, а второй в правый. На случай, если он один билет потеряет, второй будет цел, и его не оштрафуют. А на случай, если потеряет оба, мальчик держал… проездной. И вроде бы предусмотрительная схема, только на все случаи жизни билетиков не напасёшься, да и каждый из них тоже стоит денег.

Бывают ситуации, когда инвестор отказывается от диверсификации и вкладывает все средства в один актив. Так можно поступать, если вы действительно всё просчитали и идёте на риск осознанно.

Виды диверсификации

Диверсификация бывает и в реальном секторе. Диверсификация делится на такие виды:

Связанная

Связанная диверсификация подразумевает расширение сфер деятельности бизнеса. Она предполагает организацию более тесных связей между частями бизнеса. Этот метод ещё называют концентрической диверсификацией.

Связанная горизонтальная

Стратегия горизонтальной диверсификации означает расширение линейки продукции, которая подобна той, что уже выпускается, увеличение ассортимента товаров.

При этом варианте развития бизнеса собственникам, чтобы развивать бизнес дальше, не требуется проводить замены оборудования. Горизонтальной называют диверсификацию, когда происходит расширение ассортимента, захватываются дополнительные ниши на потребительском рынке. Если планируемое расширение производственных мощностей более масштабно, то закупаются новые станки, происходит выход на новые территориальные рынки или же организуется выпуск продукции в филиалах. Ещё один пример горизонтальной диверсификации — приобретение фирм того же профиля в других регионах или городах.

Связанная вертикальная

Стратегия предполагает выстраивание производственной цепочки под единым контролем. Самый яркий пример вертикальной диверсификации — вертикально интегрированные компании, образованные в России при приватизации советского топливно-энергетического комплекса. Они включают скважины, где добывают нефть, нефтеперерабатывающие заводы, нефтебазы (оптовое торговое звено), сети АЗС (розничная продажа бензина).

Другим примером вертикальной стратегии можно назвать ситуацию, когда компания больше не реализует свои товары через посредников, а открывает собственные магазины.

Таким образом, вертикальная означает, что в единые холдинги объедены все звенья рыночной цепочки: от сырья до продажи конечному потребителю.

Несвязанная

Несвязанная диверсификация — это направление владельцем компании (или самой компанией) средств в отрасли, не связанные с основной деятельностью. Если применяются эти методы, масштаб бизнеса в общем растёт, но возникает риск потери эффективности управления, а иногда и риски банкротства.

Комбинированная диверсификация

Предполагает применение диверсификации не менее чем по 2 элементам.

Диверсификация бизнеса и производства

Диверсификация в менеджменте часто понимается как направление финансовых ресурсов на новые точки развития — расширяется или ассортимент, или рынок сбыта. Результатом этого процесса является повышение устойчивости финансовой или производственной структуры. При большом масштабе может возникнуть холдинг, вплоть до концернов мирового масштаба.

Например, к международной диверсификации (несвязанной или связанной) прибегают, если национальная завершена. Стратегия выстраивается не только по отдельным видам бизнеса, но и с учётом местных особенностей рынка, модели потребления продукта.

Есть и другие виды диверсификации бизнеса и производства:

- Предприятие с отсутствием ассортимента товаров, которое выпускает лишь один продукт (или их ряд, но на долю главного приходится 95% выпуска или более), считается однопродуктовым.

- Компании, где в ассортименте продукции основной занимает от 70 до 95% выпуска называют компаниями с доминирующим продуктом.

- Если же около 70% выпуска приходится на группу связанных товаров, то это фирмы со связанным сбытом.

- Если продукты компании имеют узкое применение, то это специализированная компания.

- Если же компания предлагает разнообразие товаров, то её называют диверсифицированной.

Диверсифицировать бизнес можно по разным причинам — стабилизация положения компании в условиях конкуренции, реакция на изменение конъюнктуры, снижение предпринимательских рисков, в том числе при увеличении разнообразия товаров.

Диверсификация рисков

Диверсификация рисков в финансовом менеджменте — это набор приёмов, которые приводят к рассредоточению капитала. Это предполагает распределение средств инвесторов на малосвязанные сегменты различных рынков.

Подразумевает инвестирование, при котором капитал направляется на рынок ценных бумаг, причём в разные его части (рынок акций, облигации). Чтобы диверсифицировать риски снижения прибыли, активно применяются страховочные приёмы, чаще всего через производные финансовые инструменты. При покупке акций можно приобрести опцион на право их продажи (Put). Если акции вырастут в цене, то владелец получит значительный выигрыш. Если же они переживут сильное падение, то вы предъявите Put или с выгодой перепродадите его. Опцион выручит — хотя вы всё равно получите убытки, но с помощью опциона они будут минимально возможными.

Очень выручает распределение вложений между странами: покупка разнообразных валют, ценных бумаг из различных юрисдикций.

Нельзя забывать и про отраслевую диверсификацию: так, если вы хотите минимального риска, то нет смысла покупать лишь нефтяные акции — даже из разных стран. Намного разумней приобрести портфель, где при грамотном распределении будут представлены бумаги банков, компьютерных компаний, электроэнергетики, металлургических комбинатов.

Диверсифицированная экономика

Диверсифицированная экономика — это национальная экономика, которая максимально устойчива к ценовым колебаниям на внешних рынках и максимально обеспечивает возможность поступательного развития.

Диверсификация достигается за счёт гармоничного развития различных секторов, создания финансовых резервов.

Пример от обратного. Развивающаяся страна экспортирует на внешний рынок какао-бобы или бананы. В случае реализации риска снижения цен на мировых сырьевых биржах на данные товары, государство столкнётся не только с финансовыми, но и с социальными проблемами, что приведёт к снижению экономических показателей. Аналогичный негативный эффект возможен из-за биологических причин — например заболевания, уничтожающего целые плантации экспортных культур.

Здесь мы видим негативный опыт отсутствия диверсификации.

Пример положительный. Нидерланды во второй половине ХХ века столкнулись с неожиданной проблемой. На шельфе Северного моря были обнаружены значительные запасы природного газа. Приток валюты обогатил страну. Казалось бы, плюс и только. Но газовый сектор полностью «задавил» инвестиционную активность во всех других отраслях. Явление получило название «голландская болезнь». Лишь умелые действия правительства помогли преодолеть её и не превратить процветающее европейское королевство в страну третьего мира.

Диверсификация инвестиционного портфеля

Формируя портфель, грамотный инвестор или нанятый им управляющий должен в первую очередь понимать, какая мера риска убытков для него приемлема при распределении инвестиций.

Иными словами, что главнее для долгосрочных инвесторов при распределении ресурсов — получить максимальную прибыль при удачном стечении обстоятельств или потерпеть минимально возможный убыток, если конъюнктура будет против желаемого.

Диверсификация портфеля — это и есть меры, которые позволят снизить риски. Разбивать его можно по разным критериям. Назовём основные: отрасли, валюты, страны (в еврозоне разные страны), инвестиционные инструменты (акции, облигации, производные ценные бумаги, депозиты и другие возможные инструменты).

Снижение рисков и формирование надёжного портфеля

Приведём пример стратегии диверсификации успешных инвесторов: вы решили вкладывать деньги в нефтяные акции и вдобавок к российским прикупили бумаги из США, Бразилии, Ближнего Востока. Степень диверсификации получится недостаточно высокой.

А вот если к российской нефтяной акции вы купите акции американского банка, канадского производителя удобрений и немецкого автомобильного концерна, то степень диверсификации будет высокая.

Теперь легко себе представить, что будет чувствовать владелец первого портфеля при резком повышении цен на нефть. А что он будет чувствовать, если цена барреля внезапно рухнет?

Перечислим основные методы диверсификации рисков.

По классу активов

Предполагают покупку как акций, так и долговых инструментов инвестирования (облигаций) или помещение денег на депозит. Если акции упадут, то проценты второй части портфеля обеспечат прибыль.

Пример: инвестор распоряжается отдельно долями активов — 90% средств вкладывается в надёжные облигации, 10% в самые надёжные акции («голубые фишки»).

По государствам

Время от времени даже в стабильных государствах происходят потрясения. Например, выход Великобритании из ЕС. Поэтому перераспределение капитала по разным странам разумно.

По отраслям

Компании одних отраслей отличаются надёжностью, но малой доходностью. Другие, наоборот, могут выстрелить.

Пример из первых — акции коммунальных компаний из Северной Америки. Воду люди будут пить, пока живы, и услугами канализации пользоваться будут до самого последнего дня.

Пример из вторых. Биотехнологическая компания, работающая над лекарством от рака. Если её технология «выстрелит», то акции превратятся в золото. А если нет…

Вывод прост: для выгодного вложения денежных средств надо уметь находить место в портфеле бумагам разного направления.

По валютам

Аналогична диверсификации по странам, способствует уменьшению валютных рисков. С поправкой на то, что есть несколько стран, где на валютных рынках только одна валюта. А есть страны, которые имеют собственные деньги, но их курс привязан к старшей валюте (так живёт периферия ЕС). Диверсификацию рынка валюты используют, чтобы получать достаточную доходность инвестиций при колебании какого-либо валютного рынка.

Можно, конечно, не заморачиваться, а стать пайщиком фонда взаимных инвестиций. Там уже выполнили грамотную диверсификацию.

Плюсы и минусы диверсификационной стратегии

Минусы диверсификации вытекают из преимуществ.

Преимущества

С помощью диверсификации повышается надёжность вложений.

Например, поднялись ставки на финансовом рынке. Ваши акции банков от этого будут в плюсе, а акции компаний из реального сектора в минусе.

Ещё пример. При снижении стоимости рубля ваш депозит в долларах или евро, где лежала сумма на покупку двухкомнатной квартиры, «потяжелел», и теперь, разменяв его на рубли, можно купить трёхкомнатную квартиру. В этом случае диверсификация помогает заработать на приобретение бо́льшего по площади жилья.

Так что не зря рекомендуют диверсифицировать валюту депозитов. Ответим на ещё один вопрос: почему плохо держать все сбережения в СКВ (свободно конвертируемой валюте)? Да потому что ставки по ним минимальны, особенно в финансовый кризис. А в период дорогой нефти (который может длиться годами) рубль дорожает.

Недостатки

Неизбежно, что повышая надёжность, мы снижаем доходность и стоимость портфеля.

Примеры диверсификации

И в мире, и в России можно найти как удачные, так и неудачные примеры диверсификации.

Пример 1

Поглощение гигантом мира развлечений Walt Disney Co. относительно молодой мультипликационной компьютерной студии Pixar в 2007 году пошло на пользу двум сторонам. Отметим, что до сделки акции двух этих фирм обращались на бирже. После объединения акционеры Pixar стали владельцами акций большой компании, а акции Walt Disney Co. значительно выросли.

Предыстория сделки такова. В середине 80-х Джордж Лукас («отец» киносаги «Звёздные войны») вынужденно продал Pixar легендарному предпринимателю Стиву Джобсу (сооснователю корпорации Apple) за 5 миллионов долларов. Довольно долго Джобс финансировал компанию из собственного кармана. И вот студия выпустила первый удачный мультфильм, затем другой. Disney понял, что проморгал сегмент. В итоге было достигнуто соглашение, в результате которого большая киностудия диверсифицировала бизнес. В момент поглощения Pixar оценивался уже в 7,4 млрд долларов, львиная доля досталась мистеру Джобсу.

Пример 2

В 1999 году известный издательский дом Cosmopolitan решил диверсифицировать продуктовую линейку. Не просто расширить её очередным новым журналом, а уйти в новый мир пищевой индустрии и выпустить… йогурт.

Логика компании была понятна: состоятельные дамы-читательницы недешёвого издания наверняка питаются здоровыми продуктами. Бренд известной компании должен был сработать. Однако, стоило учесть, что кисломолочная продукция — это высококонкурентный рынок, требующий серьёзных вложений в продвижение нового товара. Cosmopolitan рассчитывал только на силу бренда. В итоге производство йогурта свернули.

Пример 3

Выстраивание экосистемы Сбербанка. Сейчас банк-лидер финансового сектора владеет бизнесами не только в финансовой сфере. В его «орбиту» попали телекоммуникационные компании, страховые компании, брокерская контора, управляющая компания и многое другое.

Пример 4

Концерн «Калашников» помимо боевого оружия активно продвигает и другую, «мирную» продукцию. Это охотничье, гражданское и спортивное оружие. А также совсем далёкие от оружейной темы автомобильные компрессоры, медтехнику, беспилотные летательные аппараты.

Выводы

- При инвестировании капитала непрофессионалы должны использовать диверсификацию вложений.

- Наиболее диверсифицированными рекомендуется делать портфели, если их владелец пожилого возраста или предвидит, что по личным обстоятельствам ему может потребоваться изъятие инвестиционных денег из оборота.

- Неизбежная плата за диверсификацию — это снижение общей доходности, связанное с распределением.

- Для выгодного вложения капитала можно диверсифицировать портфель с помощью нескольких приёмов одновременно.

- Покупка пая инвестиционного фонда — готовое решение по выбору стратегии диверсификации.

Популярные вопросы

Диверсификация кредитов — это выдача их с разными видами обеспечения, под разные ставки, на различные сроки. Заёмщики тоже бывают разные — физические и юридические лица (малый, средний и крупный бизнес), и банк должен диверсифицировать под них свою продуктовую линейку.

Это диверсификация при развитии холдингов, когда в него включаются технологически не связанные организации. На производствах это переход к выпуску новых, технологически не связанных видов продукции.

Для чего нужна диверсификация инвестиционного портфеля

Диверсификация инвестиционного портфеля – способ снижения рисков для инвестора и возможность получать стабильный доход. Эксперты финансового портала Выберу.ру рассказали, как диверсифицировать свои вложения.

Диверсификация – что это

Диверсификация – это вложение средств в различные биржевые инструменты: акции, облигации, драгметаллы, валюту. Такая стратегия позволяет перестраховаться на случай падения доходности какого-либо актива. В такой ситуации прибыль по другим инвестициям перекроет убытки.

Однако стоит учесть, что приобретение ценных бумаг разных предприятий не всегда будет считаться диверсификацией. Например, покупая акции Лукойл , BP и Total, вы не получите диверсифицированный портфель. Несмотря на то, что все эти компании находятся в разных странах, они относятся к одной отрасли. При падении цен на нефть доходность всех активов снизится.

Сбалансированный портфель призван снизить риски и убытки, которые могут возникнуть при падении котировок на ценные бумаги, в ситуации неблагоприятной политической обстановки или во время кризисов.

Методы диверсификации

Существуют различные методы диверсификации. Обычно инвесторы используют их, комбинируя друг с другом.

По классу активов

Различные активы имеют разную доходность и степень риска:

- Наибольшей предсказуемостью и стабильностью отличаются облигации. Покупать можно корпоративные бумаги и бумаги федерального займа.

- Вложения в акции более рискованные, но позволяют получить хорошую прибыль в случае роста котировок.

- Опытные игроки вкладываются во фьючерсы и опционы. Однако такие инструменты характеризуются большой непредсказуемостью.

Кроме этого, инвесторы могут вкладывать деньги в драгоценные металлы и валюту.

По секторам

Все отрасли экономики развиваются по своему собственному пути. И даже в период кризисов одни – проседают, а другие – показывают стабильный рост. Поэтому инвестиционный портфель должен быть диверсифицирован по секторам: нефтегазовая сфера, авиационная промышленность, фармацевтика, IT и т. д.

По странам и валютам

Распределяя инвестиции по различным валютам, вкладчик получает возможность обезопасить себя при резких скачках курсов. Изменение цены одной из валют существенно не повлияет на весь портфель.

Активы разных стран позволяют избежать влияния политических и экономических факторов. Если в экономике одного из государств начнутся проблемы, убытки будут компенсироваться ценными бумагами других стран.

Эксперты рекомендуют не вкладывать более 10% денег в один актив. А доля инструментов, относящихся к одному сектору экономики, не должна превышать 20% от всего объёма инвестиций.

Разновидности сбалансированных портфелей

Экономическая ситуация меняется постоянно, поэтому точно сказать, какие вложения выиграют, сложно. Однако существует несколько разновидностей сбалансированных портфелей, которые снижают инвестиционные риски:

- Вечный портфель. В таком портфеле в равных долях присутствуют активы 4 видов: акции, облигации, золото и валюта. На каждый приходится 25% вложений.

- Портфель 50/50. Он наполовину состоит из облигаций, наполовину – из акций. Ценные бумаги диверсифицируются по валютам и странам.

- Продвинутый портфель. Похож на вечный, но, помимо стандартных инструментов, включает вложения в альтернативные инвестиции, например, в криптовалюту.

Многие начинающие инвесторы стремятся сформировать свой портфель из акций крупных компаний, которые показывают стабильный рост и пользуются повышенным спросом. Такая стратегия может быть проигрышной. Статистика говорит о том, что за периодом подъёма неминуем этап падения и длительный процесс восстановления.

Вывод: стратегия диверсификации означает вложение денег в разные активы. Она помогает инвесторам снизить риски и получать доход даже при проседании отдельных составляющих инвестиционного портфеля.

Диверсификация: как обезопасить инвестиции

Диверсификация поможет уменьшить потери, когда некоторые бумаги падают, и получить выгоду от разных инструментов. Рассказываем, что это и как ее можно использовать. А эксперты составили для нас примеры портфелей

В этой статье вы узнаете:

Что такое диверсификация

Диверсификация — это широкое понятие. Например, оно может означать расширение ассортимента выпускаемой продукции и услуг, освоение компанией новых для себя отраслей, чтобы повысить эффективность производства и получить выгоду. В этом тексте мы поговорим про диверсификацию в инвестициях.

Диверсификация инвестиций — это распределение средств в портфеле между разными группами активов (акциями, облигациями и другими инструментами), чтобы снизить риски.

Инвестиционный портфель — это набор активов, который собрали таким образом, чтобы доход от них соответствовал целям инвестора. В него могут входить любые активы, которые приносят доход. Это не только инструменты фондового рынка — акции, облигации, паи биржевых фондов, опционы, фьючерсы. Можно включить в портфель драгоценные металлы, валюты разных стран, банковские вклады и недвижимость.

Суть диверсификации в инвестициях

Современная портфельная теория — это метод выбора активов, цель которого — получить максимальный доход с минимальным риском. У ее истоков стоит американский экономист, лауреат Нобелевской премии Гарри Марковиц. В 1952 году он выпустил статью под названием «Выбор портфеля».

Чтобы получить более высокую доходность, нужно выбирать инвестиции с большим риском. Их стоимость может как резко вырасти, так и сильно упасть. Однако вы можете и не хотеть вкладывать деньги в подобные бумаги. Все зависит от того, насколько вы готовы рисковать.

Согласно современной портфельной теории, управлять риском можно с помощью диверсификации. Если объединить высокорискованные типы активов с другими, то получится сбалансированный портфель. Общий риск будет ниже, чем у отдельных инструментов. Например, вместо того, чтобы покупать только акции, можно объединить их с облигациями .

Теория предполагает, что нужно подбирать активы, которые мало или вообще не коррелируют между собой, то есть в одной и той же ситуации ведут себя по-разному. Допустим, цена одних бумаг увеличивается вместе с ростом цен на нефть, а других — наоборот, падает. Так инвестор может защитить себя от волатильности на рынке и значительных потерь, потому что прибыль по одной бумаге будет компенсировать убыток по другой.

Ребелансировка портфеля поможет сохранять уровень риска в долгосрочной перспективе. Например, изначально по стоимости акции занимали в вашем портфеле 70%, а облигации — 30%. Но некоторые акции выросли в цене, и теперь они занимают 80%, а долговые бумаги — 20%. Чтобы вернуть портфель к первоначальному состоянию, нужно его ребаласировать. Например, продать часть акций, которые выросли в цене, и реинвестировать полученные средства, либо докупить облигации.

Плюсы и минусы диверсификации

Плюсы:

Снижение общего уровня риска, то есть вероятности того, что вы потеряете значительную сумму денег. Диверсификация снижает специфический риск, связанный с конкретной компанией. Если одни акции в портфеле падают, то другие могут расти и уменьшать потери;

Возможность инвестировать часть средств в потенциально доходные, но рискованные активы, в которые вы бы не стали вкладывать все средства. В диверсифицированном портфеле они не повысят общий уровень риска;

Защита от волатильности на рынке, то есть когда цены на бумаги сильно меняются, скачут то вверх, то вниз;

В долгосрочной перспективе диверсифицированный портфель может помочь повысить общую доходность.

Минусы:

Диверсификация не защищает от системных рисков, то есть тех, которые влияют на все ценные бумаги . Это риск краха всей финансовой системы. Например, когда один банк не смог выполнить свои обязательства и объявил дефолт, и вслед за ним пошел каскад других дефолтов ;

Чем больше активов в портфеле, тем сложнее им управлять. Для этого понадобится много времени;

Чем больше вы покупаете и продаете различных активов, тем больше комиссий вы платите. Чрезмерная диверсификация также может уменьшить доходность. Например, если в вашем портфеле 10 акций, которые активно растут, а другие 40 — либо падают, либо не показывают нужных результатов;

Защищая от рисков и убытков, диверсификация ограничивает возможности заработать в краткосрочной перспективе. Например, вы вложили в акции пяти компаний по ₽20 тыс., всего — ₽100 тыс. Бумаги одной компании выросли на 50%, и первоначальная сумма вложений увеличилась с ₽20 тыс. до ₽30 тыс. В итоге вы заработали на разнице ₽10 тыс., но если бы вложили все средства в эти акции, то получили бы прибыль в ₽50 тыс.

Стратегии диверсификации для инвесторов

Разбить по активам

Диверсифицировать ваш портфель по активам нужно для того, чтобы в периоды стагнации или падения экономики ваш портфель не проседал слишком сильно. Акции, облигации, депозиты, фонды — это основные инструменты, которые подойдут тем, кто знаком с фондовым рынком относительно недавно. В них вы сможете разобраться достаточно быстро, чтобы заработать, а не потерять деньги.

Также можно отметить контракты на поставку товаров, то есть фьючерсы. Однако это уже более рискованный и непредсказуемый инструмент, который подойдет более опытным инвесторам. Если вы не понимаете, как работает инструмент — лучше в него не инвестировать.

Акции — это самая доходная часть портфеля. Доход с акций получают двумя путями — в виде дивидендов и за счет роста цены. Акции будут расти, когда растет экономика, особенно после мирового финансового кризиса. Когда весь рынок падает, можно купить много хороших компаний по сниженной цене. Но нужно быть внимательным и уверенным в бизнесе компании, прежде чем покупать ее бумаги.

«Тут главное — избегать соблазна покупать за бесценок акции третьего эшелона, котировки которых снизились в цене в несколько раз, но при этом долговая нагрузка с каждым годом растет, финансовая стабильность вызывает большие вопросы, а что такое дивиденды , акционеры даже и не знают. Жадность в этом деле до хорошего не доведет. Март 2020 года — яркое тому доказательство», — предупреждает автор телеграм-канала «Инвестируй или проиграешь» Юрий Козлов.

Фонды (ETF) — это доходность и умеренный риск. Если вам не хочется или нет времени разбираться с бизнесом каждой конкретной компании, то можете вложиться в фонды или индекс. В ETF входят сразу несколько компаний из одной отрасли. И когда вы покупаете долю в фонде, вы как бы покупаете сразу несколько компаний. В отличие от фонда, кусочек индекса купить не получится. Потому что индекс только следит за поведением бумаг. Но можно купить ETF, в который входят компании из индекса.

Облигации и депозиты — это защитная часть портфеля. Когда все акции просели из-за пандемии коронавируса многие инвесторы начали продавать свои облигации, чтобы купить акции. С одной стороны — это имеет смысл, потому во время таких потрясений на акциях можно заработать больше. С другой стороны, совсем избавляться от облигаций не стоит, ведь на рынке может случиться «второе дно» или начаться стагнация.

В такое время как раз подойдут облигации. Они будут приносить стабильный доход. В этом случае также можно использовать депозиты. Однако у них зачастую доходность ниже облигаций. Оба эти инструмента — консервативные и не принесут таких больших доходностей, как акции. Но зато они помогут защитить ваш портфель от сильной волатильности.

Облигации не совсем однородны, в том числе по своим защитным свойствам. Они бывают государственные, корпоративные и муниципальные. Государственные выпускает Министерство финансов (ОФЗ), муниципальные — регионы, корпоративные — компании. Самые надежные из всех — ОФЗ, потому что банкротство целой страны менее вероятно, чем отдельных регионов или компаний.

Частный инвестор, автор блога FinOsnova и соавтор налогового проекта NDFL.guru Александра Янковская считает, что каждому инвестору необходимо иметь облигации: «Облигации обязательно должны быть в портфеле. И не высокорисковые, а крепкие корпоративные облигации, ОФЗ или гособлигации США. Перед тем, как покупать акции условного «Газпрома» познакомьтесь с его предложением по облигациям».

Какую долю облигаций в портфеле вам нужно иметь можно посчитать разными способами. В первую очередь это зависит от того, насколько вы готовы к риску. Если хотите свести его к минимуму, то лучше иметь около 50% облигаций в вашем портфеле. Также можно исходить из возраста. Например, если вам 30 лет, то в портфеле должно быть 30% облигаций, если вам 50 лет, соответственно 50% облигаций. Какой способ выбрать — решать вам.

Разбить по секторам

Помимо диверсификации по активам, портфель также важно распределить по секторам или отраслям экономики. Почему это важно, опять же хорошо показывает нынешний кризис. Когда одни акции падают, другие наоборот растут. Это создаст баланс в вашем портфеле и позволит потерять как можно меньше доходности или не потерять ее вовсе.

Из-за пандемии, карантина и закрытых границ очень сильно пострадали нефтегазовые компании и авиаотрасль. А вот акции агропромышленных предприятий, нефтехимии и ретейла наоборот выросли. Представьте, что в январе 2020 года в вашем портфеле были одни авиа- и нефтяные компании. 50% «Аэрофлот» и 50% «Роснефти». В таком случае в марте ваш портфель бы рухнул и сильно пострадал, даже несмотря на дивидендные выплаты по акциям этих компаний. Кроме того, некоторые компании временно отказались от выплаты дивидендов из-за финансовых трудностей.

И на иностранном, и на российском фондовом рынке можно выделить следующие основные отрасли в экономике: нефть и газ, телекоммуникации, нефтехимия, электроэнергетика, IT-сектор, металлургия, фармацевтика, финансы и банки, добыча полезных ископаемых, ретейл, строительный сектор, транспорт. Последнюю отрасль можно разбить на автопроизводителей, авиакомпании и морские перевозки.

Не обязательно вкладываться сразу во все отрасли. Выберите те, которые вам нравятся больше всего. Либо те отрасли, в которых вы лучше всего разбираетесь и понимаете, как работает бизнес компаний. Также можно посмотреть на макроэкономические показатели в отдельно взятой стране или в мире. Когда вы уже определились с инструментами, в которые планируете вкладываться, начните искать бумаги в разных секторах.

Юрий Козлов советует постепенно собирать портфель из разных секторов. «Я рекомендую в каждой отрасли найти для себя наиболее перспективные с инвестиционной точки зрения акции компаний, и постепенно наполнять портфель этими бумагами. Выбирать лучше от от одного до трех лучших представителей из каждого сектора», — говорит он.

Как вы будете выбирать и проводить сравнительный анализ среди конкретных компаний — решать вам. «Кому-то пригодятся финансовые мультипликаторы , для кого-то подойдет метод дисконтированных денежных потоков, консервативно настроенные долгосрочные инвесторы и вовсе могут ограничиться прогнозом будущих дивидендов», — подводит инвестор.

Разбить по валютам

Следующее правило, о котором не стоит забывать при диверсификации портфеля, — это распределение ваших активов по разным валютам. Например, многие брокеры не позволяют сразу купить акции США за доллары. Сначала вам потребуется купить сами доллары, а потом уже покупать на них бумаги.

«С каждой получки откладывайте 1/10, чтобы купить доллары или евро в любой момент, — советует Александра Янковская. — Так вы не пропустите месяцы, когда курс наиболее выгоден». Благодаря тому, что вы всегда будете покупать понемногу, ваш средний курс окажется выгодным. А значит, и покупка иностранных бумаг в будущем.

Есть еще один важный момент, когда мы говорим про валюту. Он касается российских компаний. Если они есть в вашем портфеле, обратите внимание, в какой валюте компании рассчитываются с поставщиками, платят по долгам, получают выручку и на каком рынке реализуют свою продукцию. Например, кризис и падения рубля легче переносят компании-экспортеры, которые получают выручку в долларах, чем те, которые почти 90% своей продукции реализуют на российском рынке.

«Долларовая диверсификация лишней, как известно, не бывает», — говорит Юрий Козлов. Это относится также и к личным накоплениям. Если вы храните все деньги в рублях, а рубль вдруг резко падает, то часть ваших средств обесценится.

Вне зависимости, какими инструментами вы решили пользоваться, пусть хотя бы часть из них по возможности будет разбита по разным валютам. Если у вас один депозит, то можно разделить его на два — один в рублях, один в долларах. Если вы предпочитаете акции — то пусть часть из них будут иностранными и купленными на валюту.

Разбить по странам

Тут мы как раз переходим к моменту страновой диверсификации. «Если вы начинающий инвестор, то на первых порах можно и нужно сконцентрироваться только на отечественном фондовым рынке. А когда ваш счет достаточно вырастет, вы самостоятельно придете к осознанию, что зарубежные рынки тоже достойны внимания», — предостерегает инвестор.

Но если вы инвестируете в инструменты только одной страны, то политические и экономические риски для ваших бумаг увеличиваются. Особенно, если вы настраиваетесь на долгосрочные инвестиции. Обратите внимание на международный инвестиционный рейтинг стран, прозрачность информации по инструментам и насколько развиты и надежны финансовые институты. Если бы у вас было, допустим, $50 млрд, стали бы вы вкладывать все деньги только в Россию?

Однако, слишком глобальная диверсификация может усложнить управление портфелем. Диверсификация не предполагает того, что вам обязательно нужно купить как можно больше разных инструментов, вложиться в десятки стран и компаний. Важнее то, что вы будете понимать, куда инвестируете деньги.

Так или иначе, любая диверсификация будет полезна вашему портфелю. «Делая ставку на разных и лучших лошадей в этой инвестиционной скачке, вы автоматически увеличиваете свои шансы на итоговую победу», — подводит итог Козлов.

Примеры диверсификации

Активы в успешном портфеле должны быть распределены так, чтобы он мог «выдержать любую экономическую бурю и обеспечить стабильную прибыль в долгосрочной перспективе», считает эксперт по фондовому рынку «БКС мир инвестиций» Никита Покровский. Он составил для нас пример диверсифицированного портфля — упрощенную копию всесезонного портфеля знаменитого инвестора Рэя Далио:

30% портфеля следует инвестировать в акции США. Тут можно сделать выбор самому, скажем из 20 акций, которые на ваш взгляд могут быть интересны в ближайшие 1-2 года. Или просто купить ETF на широкий рынок вроде ETF VTI;

40% от портфеля вложить в долгосрочные облигации США со сроком погашения более 20 лет. Для покупки долгосрочных облигаций можно приобрести, например, ETF iShares 20+ Year Treasury Bond;

15% — в среднесрочные облигации с погашением через 7-10 лет. Несмотря на то, что ключевая ставка Банка России в ближайшее время будет расти, в случае сильных снижений на рынке данная часть портфеля должна будет уравновешивать падение широкого рынка акций. ETF IEF iShares подойдет для приобретения среднесрочных облигаций;

Чтобы добавить в портфель долю товарных рынков можно приобрети ETF SPDR Gold Trust для покупки золота (7,5% от портфеля) и PowerShares DB Commodity Index Tracking Fund (DBC) или ETF iShares Global Materials для приобретения сырьевых товаров (7,5% от портфеля).

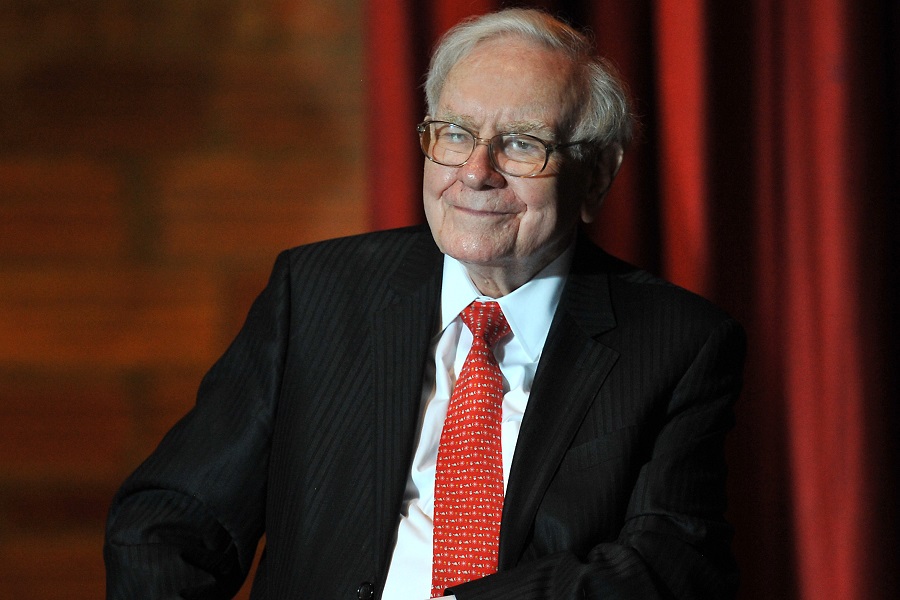

Легендарный инвестор Уоррен Баффет изобрел инвестиционную стратегию «90/10» для инвестирования пенсионных сбережений своей жены. Портфель с такой стратегией состоит на 90% из ETF с низкой комиссией и на 10% — из краткосрочных государственных облигаций. Аналитик «Финама» Юлия Афанасьева составила для «РБК Инвестиции» пример такого портфеля, но немного изменила его структуру, которая может быть интересна более опытным инвесторам.

«Суть подхода проста: мы имеем полностью обеспеченную позицию по фьючерсам и деньги, не заблокированные гарантийным обеспечением (ГО), выкладываем в облигации с высоким уровнем надежности», — отметила аналитик.

Начать такую стратегию можно с небольших сумм. Например, долгосрочную ставку на рост индекса Мосбиржи можно сделать, имея на счете менее ₽40 тыс., полагает Афанасьева.

Фьючерсы на индексы или сырье. Их можно купить сроком погашения на 2-3 года вперед и не заботиться об экспирации. Кроме того, фьючерсы, если их перекладывать чаще, чем раз в 2-3 года, обойдутся дешевле ETF примерно в пять раз.

Облигации. 15-25% суммы у вас заблокируется на ГО при покупке фьючерса, а остальные деньги можно вложить в облигации. Афанасьева считает, что первоначально лучше использовать маржинальные облигации с постоянным или фиксированным доходом, которые помогут пересидеть падение рынка.

Однако если вы не разбираетесь в этих инструментах, лучше подобрать другие активы.

По мнению Георгия Ващенко, начальника управления торговых операций на российском фондовом рынке «Фридом Финанс», идеально, чтобы доля одного инструмента в портфеле не превышала 15%. Всего их может быть 6-8.

Нет необходимости покупать десятки и сотни бумаг, входящих в индекс. Достаточно купить паи паевого инвестиционного фонда (ПИФа) или ETF на соответствующий индекс. На Московской бирже уже больше 70 различных ETF на акции, облигации, инструменты денежного рынка и золото, отметил эксперт. «Стоит поглядывать на статистику активно управляемых фондов, чтобы не связываться с наихудшими», — посоветовал он.

Конкретные параметры портфеля зависят от возможностей и планов инвестора, отметил старший аналитик «Альфа-Капитала» Максим Бирюков. Основные факторы — доли валютных доходов и расходов, планы крупных приобретений, горизонт инвестирования.

«Кроме того, стоит понимать, что наилучшие результаты процесс инвестирования дает при регулярном пополнении портфеля. Причем со временем соотношение инструментов следует менять в зависимости от режима рынка», — считает эксперт.

По его мнению, пример портфеля с умеренным риском выглядит так:

70-80% акции — через отраслевые фонды;

20-30% облигации — ОФЗ или надежные корпоративные заемщики.

Диверсификация портфеля: ключевые советы

Выбирайте для своего портфеля разные активы — акции, облигации, депозиты, фонды и другие. Это нужно для того, чтобы в периоды стагнации или падения экономики ваш портфель не проседал слишком сильно;

Подберите инструменты в разных секторах экономики. Не обязательно вкладываться во все отрасли, которые только существуют. Подумайте, какие из них вам больше всего интересны, в каких вы больше всего разбираетесь, посмотрите на макроэкономические показатели в отдельно взятой стране или в мире;

Выберите от одной до трех лучших компаний из каждого сектора. Решите, как будете их анализировать и сравнивать — по мультипликаторам, дивидендам или другим критериям;

Распределите активы по разным валютам. Чтобы не получилось так, что рубль упал и ваши сбережения обесценились. Откладывайте 1/10 зарплаты, чтобы периодически покупать валюту. Если вы будете приобретать ее понемногу, то средний курс будет выгодным. А значит, и покупка иностранных бумаг в будущем;

Если вы новичок в инвестициях, то лучше пока что сконцентрироваться на отечественном фондовом рынке. Потом можно перейти к бумагам других стран. Это поможет снизить политические и экономические риски;

При выборе иностранных бумаг обращайте внимание на международный инвестиционный рейтинг стран, прозрачность информации по инструментам и насколько развиты и надежны финансовые институты;

Не выделяйте одному инструменту слишком большую долю портфеля;

Чрезмерная, слишком глобальная диверсификация может усложнить управление портфелем. Кроме того, чем больше покупок и продаж, тем больше комиссий вы заплатите;

Инвестиции принесут наилучшие результаты при регулярном пополнении портфеля. Не забывайте про его ребалансировку.

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Период с очень низким или отсутствующим ростом в экономике. Основной признак стагнации – замедление темпов роста ВВП в пределах 0-3%. Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Источник https://www.vbr.ru/investicii/help/investicii/diversifikaciya-vidy-metody-primery/

Источник https://invlab.ru/investicii/kak-delat-diversifikaciyu-investicionnogo-portfelya/

Источник https://quote.rbc.ru/news/training/5ebed4a69a7947c740b2f124